個人事業主とは?メリット・デメリット、開業手続き、向いている年収まで徹底解説

個人事業主とは?わかりやすい定義などをまとめてご紹介

●個人事業主とは: 法人化せず個人で事業を営む形態。開業届が必要。

●メリット: 開業が簡単・低コスト、経理がシンプル。

●デメリット: 社会的信用が低く、個人資産を守れない。

●必要な手続き: 開業届の提出、確定申告、健康保険や年金などの変更。

●法人化の目安: 利益800万円以上で検討価値あり。

個人事業主とは、法人を設立せずに「個人」で事業を営む働き方です。

自由に働けるメリットがある一方、収入の不安定さや事業リスクをすべて自分で負う必要があります。

年収によっては法人化を検討したほうが効率的なケースもあります。

本記事では、個人事業主の定義、メリット・デメリットや開業手続きの流れのほか、個人事業主に関するよくある疑問にも答えています。

「起業したいけど何からしたらいいの?」とお悩みの方は、今すぐ「創業カレンダー(無料)」でやるべきことを整理しましょう。起業の1年前から1年後まで、カテゴリ別・時系列別で「今何をすべきか」が確認できます。これで個人事業主への道筋が一目瞭然です。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

個人事業主とは?フリーランス・自営業・副業との違い

そもそも、「個人事業主」とはどんな立場なのでしょうか。まずは定義をおさえておきましょう。

個人事業主とは、株式会社などの法人を設立せず、文字通り「個人」で「事業」を営む人のこと。税務上で区分される働き方で、個人事業主となるためには、税務署に開業届を提出する必要があります。

個人とはいえ、必ずしもひとりで事業を営まなければならないわけではなく、従業員を雇うこともできます。

フリーランスや自営業との違い

「個人」で働くというと、「フリーランス」や「自営業」というワードが思い浮かぶ方もいると思います。三者の違いを以下にまとめました。

| 項目 | 区分 | 特徴 |

|---|---|---|

| 個人事業主 | 税法上の名称 | ・開業届を出している ・法人化していない |

| フリーランス | 働き方の名称 | ・開業届の提出は問わない ・法人化は問わない |

| 自営業 | 事業形態の名称 | ・開業届を出している ・法人化は問わない |

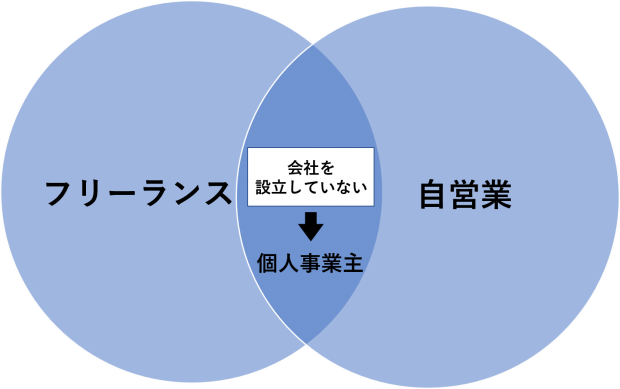

フリーランスとは、特定の企業や団体と雇用契約を結ばず、独立して仕事を請け負う働き方。自営業は、自ら事業を経営する働き方のことです。

フリーランス・自営業は、法人を設立することもできます。つまり、フリーランスや自営業の人のうち、会社を設立していない人が個人事業主と言えます。

副業との違い

副業は、本業とは別に収入を得るための仕事です。開業届を出していれば、副業であっても個人事業の扱いになり、会社員をしながら個人事業主にもなれることになります。

ただし、会社員が個人事業主になるのを禁止する就業規則を設ける会社もあるため、注意が必要です。副業の収入が増えると、税金の通知から会社にバレるリスクがあります。

会社員が個人事業主として副業する場合は、会社の就業規則を確認しましょう。副業が認められているなら、副業の赤字を通算や、給与所得控除と青色申告特別控除のダブル使いが可能となり、税金面でお得です。

個人事業主のメリット・デメリット

個人事業主を選択することには、以下のようなメリット・デメリットがあります。

| メリット | デメリット |

|---|---|

| 自由に働ける(時間・場所・仕事内容を自分で選べる) | 社会的信用が低い(法人に比べ、融資・ローン・審査で不利になりやすい) |

| 能力次第で収入が伸びる(単価交渉・実績で年収を伸ばしやすい) | 収入が不安定(案件量や景気によって収入が大きく変動しやすい) |

| 起業・運営コストが低い(開業届だけで始められ、事務負担も小さい) | 事業リスクと社会保険料をすべて自分で負う(無限責任+保険料全額自己負担) |

| 経費と資金管理の自由度が高い(屋号口座で管理しやすく、交際費の上限なし) | ― |

自由に働ける(時間・場所・仕事内容を自分で選べる)

個人事業主は、働き方を自分でデザインできる点が大きなメリットです。

なぜなら、勤務時間・作業場所・受ける仕事の種類をすべて自分で決められるため、会社員のような制約が大幅に減るからです。

実際、平日に休んだり、夜だけ働いたり、好きなジャンルの案件に絞ったりするなど、ライフスタイルに合わせた柔軟な働き方がしやすくなります。

育児や副業、介護との両立をしながら働いている個人事業主も少なくありません。

このように、自分の生活を守りながら働きたい人にとって、自由度の高さは大きな魅力といえます。

能力次第で収入が伸びる(単価交渉・実績で年収を伸ばしやすい)

個人事業主は、成果がそのまま収入につながりやすいのが強みです。

なぜなら、会社員とは違って固定給ではないため、スキル向上や実績に応じて単価を上げたり、仕事量を調整することで収入を直接コントロールできるからです。

例えば実績を積めば、単価交渉で報酬アップを目指したり、高単価案件に挑戦したりすることも可能です。結果として、会社員より高い年収を実現している人も珍しくありません。

努力がしっかり収入に反映されるため、やりがいのある働き方を求める人に向いています。

起業・運営コストが低い(開業届だけで始められ、事務負担も小さい)

個人事業主は、低コストで気軽に起業できるのが大きなメリットです。

理由は、法人のように設立費用が必要なく、開業届を提出するだけで事業を始められるため、初期費用がほとんどかからないからです。

さらに、社会保険や会計処理も比較的シンプルで、従業員を雇わない限り、給与計算や複雑な事務作業を抱える必要もありません。

実際、「まず個人事業で始め、軌道に乗ってから法人化する」というケースもよく見られます。

このように、ローリスクでスタートできる点は、初めて起業する人にとって大きな安心材料となります。

経費と資金管理の自由度が高い(屋号口座で管理しやすく、交際費の上限なし)

個人事業主は、事業のお金を柔軟に管理しやすい点がメリットです。

屋号入りの銀行口座を開設できるため、事業資金とプライベート資金を分けて管理しやすくなるうえ、法人のように交際費に厳格な上限がないからです。

例えば、取引先との打ち合わせや贈答など、事業に必要な支出を必要に応じて経費計上でき、資金の流れも整理しやすくなります。

屋号口座があることで、金融機関にも事業の実態を示しやすく、信用を得やすいという利点もあります。

ただし、事業と無関係な支出は経費にできないため、ルールを守った上で柔軟に活用することが大切です。

社会的信用が低い(法人に比べ、融資・ローン・審査で不利になりやすい)

個人事業主は開業届だけで始められるため、法人よりも社会的信用が低いと見られがちです。

定期収入が保証されない点から、住宅ローンやクレジットカードの審査では会社員より不利になるケースもあります。

また、事業資金の融資では銀行の審査は厳しめで、日本政策金融公庫や自治体の制度融資のほうが通りやすい傾向があります。

起業初期は、資金調達の選択肢が限定されやすい点に注意が必要です。

収入が不安定(案件量や景気によって収入が大きく変動しやすい)

個人事業主は固定給がないため、案件量や景気の影響をダイレクトに受けます。

営業や事務作業に時間を取られると、収入につながる仕事時間が減り、思うように稼げない時期も出てきます。

そのため、起業前にある程度の生活防衛資金を準備したり、軌道に乗るまでは副業として始めたりするなど、収入の波に備えた計画が大切です。

事業リスクと社会保険料をすべて自分で負う(無限責任+保険料全額自己負担)

個人事業主は「無限責任」で、事業で発生した負債はすべて個人が支払う必要があります。

事業用資金が不足しても、最終的には自分の私財で補填しなければならない点は大きなリスクです。

さらに、社会保険料も会社員のように「会社が半分負担」という仕組みがないため、国民健康保険・国民年金などをすべて自分で支払います。

税金や保険料の管理も含め、事業以外の運営面の負担が大きくなります。

こうしたリスクに備えるために、保険の活用やコミュニティ参加、専門家への相談など、サポート体制を作っておくことが重要です。

個人事業主になるための手続き・準備

個人事業主としてビジネスを始めるには、開業や税務処理について手続きが必要になります。ここでは、個人事業主がやるべき手続きについて、見ていきましょう。

屋号を作成する

屋号とは、個人事業で使う名前のことです。法人であれば「〇〇株式会社」あるいは「株式会社〇〇」などの会社名にあたります。

個人事業主の場合は必ずしも屋号が必要なわけではありません。本名だけで活動しても何ら問題なく、屋号を付けない人もいます。

屋号を付けて開業届を出すなら、事前に決めておいてください。

開業届を提出する

個人事業主として事業を始めるときには、税務署に「開業届」を提出する必要があります。原則として事業を始めてから1カ月以内に提出してください。ただし提出しなくても罰則はありません。

節税効果の高い「青色申告」をしたい場合は、開業届とともに「青色申告承認申請書」も提出しましょう。

開業届の正式名称は「個人事業の開業・廃業等届出書」で、税務署で入手可能です。パソコンを使い自分で作成もできますが、その際は2部作成する点に注意してください。

開業届以外の書類は、従業員を雇う場合など必要に応じて用意します。主に挙げられるのは以下の書類です。

| 書類 | 目的 |

|---|---|

| 所得税の青色申告承認申請書 | 青色申告をする場合 |

| 青色事業専従者給与に関する届出・変更届出書 | 家族の給与を経費にする場合 |

| 給与支払事務所等の開設届出書 | 従業員を雇う場合 |

| 源泉所得税納期の特例の承認に関する申請書 | 従業員の源泉所得税の納付の特例を受ける場合 |

詳しい開業届の書き方と提出の際の注意点については、以下の記事で確認してください。

事業用口座を開設する

税務署に開業届を出す前に、銀行で事業専用の口座を開設しておきます。口座名は、個人事業主として使う屋号や個人名です。

個人事業主は法人口座の開設はできませんが、屋号名などの事業用の口座をプライベート用とは別に持つことで、使い分けできます。経理の処理がスムーズになるので、プライベートとは分けて管理しましょう。

必要であれば、屋号や個人名による事業用のクレジットカード作成もしておくと、管理がさらに明確になるのでおすすめです。

青色申告か白色申告かを選ぶ

個人事業主は、1年ごとの所得(1月~12月)について、翌年3月15日までの間に確定申告をしなくてはなりません。事業の開始前に「白色申告」「青色申告」のどちらかを選び、準備を進める必要があります。

節税の観点から見ると「青色申告」がおすすめです。青色申告を選択していくつかの条件を満たせば、65万円の控除を受けられます。白色申告の場合は、特別控除がありません。

控除を受けることで所得が減り、所得額を基準に課せられる税金も減少します。所得額を基準とした税金は所得税・住民税・国民健康保険税などですが、控除の大きい青色申告のほうが、実質的に支払う税金が少なくて済むのでお得です。

個人事業主の確定申告に関する詳細は、以下の記事を参考にしてください。

◆単式簿記と複式簿記の違い。青色申告・白色申告はどっちで行う?

健康保険・年金に関する手続きをする

それまで会社員として働いており、退職して個人事業主になる場合は、国民健康保険への加入か、健康保険の任意継続かのどちらかを選びます。

国民健康保険への加入は退職した日から14日以内、健康保険の任意継続を選んだときは退職した日の翌日から20日以内に手続きをしましょう。

厚生年金は継続加入ができないため、国民年金への加入が必要です。被扶養者として厚生年金に加入していた配偶者も国民年金への加入手続きを行います。

もしひとりでも従業員を雇用した場合は、雇用保険と労災保険へ加入しましょう。業種によっては従業員数により、厚生年金などへ加入する手続きが必要です。

個人型確定拠出年金(iDeCo)や小規模企業共済の加入を検討する

個人事業主が加入する国民年金は、会社員の厚生年金よりも保障が薄く、年金額が少なくなってしまいます。手厚い保障を受けるには、国民年金基金への加入や個人型確定拠出年金(iDeCo)の利用も選択肢のひとつです。

iDeCoとは個人で運用する年金で、月々5,000円から始められ、1,000円単位で設定できます。

例えば、月5,000円を30歳から30年間積み立てた場合、掛け金の合計は約180万円になります。実際の受取額は運用成果によって変動するため、あくまで積立額の目安として参考にしてください。

iDecoも小規模共済も、掛け金が所得控除の対象になるため、節税対策にも役立ちます。

個人事業主のよくある疑問Q&A

こちらでは、個人事業主にまつわるよくある質問をまとめています。ぜひ参考になさってください。

個人事業主が経費にできるものは?

個人事業主は、法人に比べると経費にできる範囲が限定的です。事業に使っていることを証明できれば、以下のようなコストを経費にできます。

- 家賃や水道光熱費の一部

- 通信費の一部

- 接待費

- 勉強のための資料代

家賃や水道光熱費の一部など、プライベートと兼用するものについては「家事按分」が欠かせません。事業での使用割合を計算し、事業用の支出のみを計上します。

経費にできるものは計上しておけば所得が下がり、納めるべき税金が少なく済むのです。

個人事業主でも補助金・助成金は利用できる?

国や地方自治体、商工会議所などが募集する補助金や助成金は、個人事業主も対象になるものがあります。例えば、地方自治体による創業支援金や、ITツール導入費用の補助金などです。

個人事業主が支払う税金の種類は?

個人事業主になったとき、納めるべき税金の種類は以下のとおりです。ただし場合によって納めずにすむ税金もあるため、基準を知っておきましょう。

| 税金の種類 | 課税の条件 |

|---|---|

| 所得税 | 所得のある人全て |

| 住民税 | 一定の所得がある事業者(前年の所得に応じて) |

| 消費税 | 2年前の売上が1,000万円を越えた事業者 |

| 個人事業税 | 事業所得で290万円を超えた、法定業種の70種にあたる事業者 |

赤字でなければ所得税の支払いが必要となり、ほかの税金は基本的に一定の所得額に達すると納付義務が生じます。

個人事業主でも税理士は必要なの?

個人事業主に税理士が必要かは、売り上げや業種などの状況や会計処理に対する不安、事業拡大を考えているなど将来への展望により異なります。

事業をスタートした直後でスケールの小さいうちは、必要性は高くありません。青色申告で売り上げが大きくなってきた、従業員を複数抱えているなど、事務処理が煩雑化してきたら依頼を考えるタイミングでしょう。

迷う場合は無料相談なども活用し、依頼費用などと比較して顧問契約を検討してください。

いくら稼いだら個人事業主?

「いくら稼いだら個人事業主になる」という明確な基準はありません。収入額ではなく、継続的に事業としてお金を得ているかどうかが判断基準になります。

副業であっても、反復して収入がある場合は「事業」とみなされ、開業届の提出や確定申告が必要です。売上が少なくても、事業として行っていれば個人事業主といえます。

月30万稼ぐと税金はいくらかかる?

月30万円の収入でも、必要経費や申告方法(青色・白色)によって課税額は大きく変わります。

仮に年間360万円の売上で経費が少ない場合、所得税・住民税・国民健康保険・国民年金を合わせて年間80〜100万円前後になるケースが多いです。

経費が多く利益が減れば税負担も下がります。正確な金額を知るには「利益」を基準に計算することが重要です。

個人事業主はやめたほうがいい年収は?

個人事業主をやめたほうがいい年収という明確な基準はありません。

しかし、目安として年間課税所得が800万円を超えてくると、社会保険料の負担増や節税の限界から、法人化したほうが手取りが増えやすくなります。

逆に年収が低い場合は、個人事業主のままのほうがコストもリスクも低く済みます。事業の成長度合いや将来の方向性に応じて判断することが大切です。

【比較】個人事業主と法人の違い

開業時の形態として悩むのが、「個人事業主」と「法人」の二択です。

「法人」とは、法律上の権利義務の主体となることを認められた組織です。個人事業主と比べると、開業手続きや税務手続き、社会的信用の面で大きな違いがあります。

個人事業主と法人の違いを表にまとめたので、特徴を比較してみましょう。

| 比較項目 | 個人事業主 | 法人(株式会社の場合) |

|---|---|---|

| 設立コスト (法定費用) |

なし | 25万~30万円 |

| 会計処理 | 比較的容易。個人で対応可能 | 煩雑。税理士へ依頼する可能性が高い |

| 維持コスト | 比較的低い | 比較的高い |

| 税金 | 所得税、住民税、個人事業税(一部業種のみ)、消費税(課税事業者のみ) | 法人税、法人税住民税、消費税 |

| 節税 | 経費の範囲が狭い | 経費の範囲が広い |

| 赤字の繰越 | 最長3年 | 最長10年 |

| 社会的信用度 | 低い | 高い |

| 業種の自由度 | 一部許認可がとれない | 定款に定める範囲内 |

特に費用面の違いは顕著です。たとえば個人事業主は赤字であれば税金が免除されますが、法人は一部が免除されません。地域にもよるものの、年間7万円ほどかかります。

法人は定款に定めた事業しかできない一方、定款に記載さえしておけば、個人事業主では認可されない業種も扱うことが可能です。

法人と個人事業主の違いについては、以下の記事で詳しく紹介しています。どちらにすべきか迷っている場合などの参考にしてください。

個人事業主から「法人成り」したい場合

個人事業主として事業を始め、あとから法人化も可能です。これを「法人成り」と呼びます。

法人成りの大きなメリットは、節税の幅が大きくなる点です。個人事業主に比べると開業や維持にコストがかかるものの、コストよりも節税メリットが大きくなる場合、法人成りしたほうがお得になります。

法人成りすべきタイミングの目安の一つは、年間の収入や所得です。一定以上の年収や所得で法人成りすると、個人事業主のままでいるよりも、消費税や所得税を節税できます。

法人成りに際する会計や税務に関しての疑問は、専門家に相談するのがおすすめです。融資のサポートや、経営のアドバイスなど、心強い味方としてサポートしてくれるでしょう。

法人成りの手続きについては、以下の記事をご覧ください。

まとめ・個人事業主になる前にメリット・デメリットを整理し準備を万全にしよう

個人事業主には、自由に働ける、収入を自分でコントロールできる、低コストで起業できるなどのメリットがあります。一方で、収入の不安定さや社会保険・税金の自己負担、社会的信用の低さといったデメリットもあります。

開業届の提出や確定申告、健康保険・年金の手続きなど、事前の準備をしっかり行うことが重要です。記事で紹介したポイントを押さえ、自分に合った働き方を整理してからスタートしましょう。

個人事業主になりたい、でも何から始めればいいかわからない。そんなときは時系列で整理するのが一番です。「創業カレンダー(無料)」にやることを書き込み、自分だけの”1年分ロードマップ”を作りましょう!迷うことなく事業をスタートできますよ。

新しいビジネスを始めるときに欠かせないのは、正しい情報を得ることです。「創業手帳(無料)」では、個人事業主として知っておくべき知識を網羅しています。これがあれば、調べる手間が省けますので、ぜひご活用ください。

(執筆:創業手帳編集部)

創業手帳は、起業の成功率を上げる経営ガイドブックとして、毎月アップデートをし、今知っておいてほしい情報を起業家・経営者の方々にお届けしています。無料でお取り寄せ可能です。