資金調達の方法18選!起業・開業・経営に使える種類と特徴をわかりやすく解説

自分に合った資金調達方法を選んで起業を成功させよう!

●起業や経営に使える18の資金調達方法の特徴・メリット・デメリット

●資金調達を成功させるためのポイントや注意点

●補助金・助成金の正しい活用法と申請のコツ

「起業のために資金調達をしたいけれど、そもそもどのような方法があるかわからない…」

資金調達の方法に関する悩みを解決するため、具体的な方法を種類別にまとめました。各メリット・デメリットと合わせて詳しく解説していきます。

資金調達を成功させるコツをまとめた資金調達手帳(無料)では、融資に必要な創業計画書の書き方を解説しています。ベンチャー・キャピタリストへのインタビューで投資をしてもらう秘訣も伺っているので、ぜひ資料請求をしてみてくださいね。

補助金ガイド(無料)では、補助金・助成金の最新情報や正しい活用法、専門家代行のメリットなど基本情報をまとめています。自分にあった補助金・助成金情報がメールで届く補助金AI(無料)と合わせてご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

資金調達とは?

資金調達とは、会社を運営・起業する際などに必要な資金を調達することです。支払いや投資に用いる現金を確保し、事業の発展に役立てます。

なぜ資金調達をするのか、どんな方法でするのかなど、資金調達にまつわる具体的な知識を見ていきましょう。

資金調達の目的

資金調達の目的は人によってさまざまで、起業したい人だけが行うものではありません。

代表的な資金調達の目的として、次のケースが挙げられます。

- 起業する際の初期投資

- 運転資金の充足

- 新規事業の立ち上げ

- 事業拡大

- 資金ショートへの対策など

資金調達は起業以外にも幅広い用途に利用されます。機械や備品の購入、雇用や育成といった人材向けの投資など、千差万別です。

企業によっては売り上げから入金までのタイムラグに対応すべく、資金ショート対策として調達を考えるケースもあります。

資金を手元に確保することは経営の安定性を高めると同時に、ビジネスに不可欠なスピード感を失わない意味でも重要です。事業が後発にならないよう資金調達による投資を行い、発展させていく必要があります。

資金調達の目安金額

資金調達の目安金額は、調達の目的によって異なります。ここでは起業に必要な調達額を中心に見てみましょう。

一般的な起業資金の目安は500万円未満とされています。日本政策金融公庫総合研究所による2023年「新規開業実態調査」によれば、開業費用の4割以上が500万円未満でした。

業種や業態によって必要な起業資金は大きく異なるため、具体的な起業資金が知りたい場合には資金計画を立ててみましょう。

起業以外を目的とする場合でも、資金計画を立てた上で調達するのが鉄則です。必要な資金額を洗い出し、本当に投資すべきかまで検討してから実行に踏み切ってください。

起業・開業・経営に使える資金調達の方法とは?

起業や開業、経営維持などに使える資金調達の方法はたくさんありますが、次の4つに分類できます。

| 種類 | 概要 | 返済の必要 | 主な方法 |

|---|---|---|---|

| 出資 | 自らや関係者、第三者から資金を集める方法 | なし | ・自己資金

・VC ・エンジェル投資家 |

| 借入、融資 | 金融機関から資金を借りて調達する方法 | あり | ・制度融資

・銀行融資 ・公庫融資 |

| 資産の現金化 | 資産を現金に換えて調達する方法 | なし | ・ファクタリング

・M&A、事業継承 |

| 補助金や助成金などの制度 | 制度に申し込んで調達する方法 | なし | ・補助額、助成金

・各種手当 |

資金調達の方法は、種類によって得られる金額が大きく異なります。返済の必要性があるかどうかも明確な違いで、お金を借り入れる融資以外は基本的に返済の必要性がありません。

種類ごとに起業・開業時に向いているもの、経営維持や事業拡大に向いているものなどの差もあり、使い分けが肝心です。

特徴や性質を理解した上で、どの方法で資金調達するかをよく吟味しましょう。

ここからはそれぞれの資金調達方法について、概要とメリット・デメリットを詳しく解説していきます。

全18個の資金調達方法をご紹介しますので、自身の起業する会社の事業規模や事業内容などに合わせて、どの方法が適しているのか判断してください。

起業・経営の資金調達方法「出資」

起業・経営の資金調達方法の1つ目は「出資」です。出資とは、対象となる団体や事業の成長を期待してお金・財産を提供することをいいます。

出資の大きなメリットは、返済の義務がない点です。一方で外部からの出資は経営権に関わる場合が多く、金額や比率によっては事業の方向性を大きく左右します。出資者と協力関係を築ければ、金銭以上の相乗効果を得ることも可能です。

理想のビジネス像や事業形態を維持するために、それぞれの出資タイプの特性を知った上で上手に利用しましょう。

自己資金

個人資産である自己資金は、もっとも基本的な資金調達の方法です。会社員の給料や副業報酬などを貯めて起業します。

メリット

- 経営権を保持でき、経営の自由度が高い

- 金利負担がない

- 資金調達先とのトラブルのリスクがない

デメリット

- 資金量が限られる

- 事業清算をした場合、自分の資産を失うことになる

社員持株会

社員持株会は、社員が資本金を出資しあう資金調達方法です。規約が必須であり、従業員持株会の組織・理事も必要となります。

メリット

- 従業員のモチベーションアップにつながる

デメリット

- 運営に手間がかかる

- 株主が分散してしまう

- 配当や株の買い取りに資金がいる

他企業からの出資受入

株式を他企業に譲渡し出資を受け入れる資金調達方法です。株式の譲渡比率が50%を超えると、事実上経営権を譲渡した状態になってしまうので、出資者としはしっかりと交渉をしておく必要があります。

他企業から出資を受けるために重要なのが、企業間のつながりです。つながりを作るためにイベントを利用するのもおすすめとなります。

メリット

- 出資元企業の協力が期待できる

- 株主が分散しないので大きな出資が期待できる

デメリット

- 出資元に経営権を握られてしまうリスクがある

- 経営の自由度が低くなる

イベントに関しては、下記記事も参考にしてください。

ベンチャーキャピタル(VC)

資本と引き換えにベンチャーキャピタル(VC)の出資を受け入れる資金調達の方法です。VCとはスタートアップやベンチャー企業に投資を行うファンドを指します。

出資比率については事情を考慮してくれるVCが多く、契約内容の相談が可能です。ただし立ち上げ直後は実現の可能性は低く、上場を狙うような有望な会社に限られる方法でもあります。

メリット

- 経営アドバイスやビジネスパートナーの紹介を期待できる

- 上場に向けた短期での成長が可能になる

デメリット

- 起業家の保有株比率が下がる

- 起業直後の資金調達は期待しづらい

- ベンチャーキャピタルの経営方針に従う必要がある

エンジェル投資家

エンジェル投資家とは、起業家のスタートアップを助ける個人投資家です。VCと違い、個人所有の資金を投資します。

個人からの出資であるため直接的な話がしやすく、うまくいけばスピーディーに進む調達法です。一方VC同様に有望な企業に限られ、起業直後に出資の話があることは考えにくいでしょう。

メリット

- 経営アドバイス、顧客やビジネスパートナー等の紹介を期待できる

- 出資までのスピードが速い

デメリット

- 起業家の保有株比率が下がる

- 起業直後の資金調達は期待しづらい

- 多額の出資は難しい

- 経営の自由度が下がる

資金調達手帳では、VCやエンジェル投資家のインタビュー記事を掲載しています。投資家たちがどのような思考で出資するのかがわかり、適切な対策につなげられます。

クラウドファンディング

起業時の資金調達方法としては、クラウドファンディングも一般的になってきました。実現したい事業を掲げ、インターネットなどを通じてさまざまな個人から少額ずつお金を集める方法です。

資金の調達手段として身近になった分プロジェクトの数も増え、クラウドファンディングの難易度が上がっています。特徴的な商品・サービスや強い共感を呼ぶようなストーリーがないと難しいのが実情です。

メリット

- 大きなリスクなくチャレンジできる

- 起業前から全国各地でファンを育成できる

- テストマーケティングの場にできる

デメリット

- 強い特徴やストーリーがないと資金調達が難しい

- 目標金額に達成できない恐れがある

創業手帳では「出資ガイド」をご用意しています。出資を成功させる方法や出資者との出会い方など、出資獲得に近づくノウハウを掲載中です。無料ですのでぜひお気軽にご利用ください。

起業・経営の資金調達方法「借入・融資(デッドファイナンス)」

資金調達方法の2つ目は借入・融資です。負債を増やすことからデッドファイナンスとも呼ばれ、最大の特徴は返済の必要性と金利の負担にあります。

ほかの資金調達方法と異なり、返済を前提として借り入れるのが融資です。月々一定の金額を返済するのが一般的なほか、手数料として金利を上乗せした金額を払わなくてはならず、手元に入るお金以上の支払いが必要になります。

反面、融資元に経営権を譲渡するような条件はないため、事業主が裁量を維持できる調達方法です。

基本的に起業直後は会社としての信用がないため融資は難しい傾向にありますが、種類を選べば借り入れ可能なケースもあります。

制度融資

重要

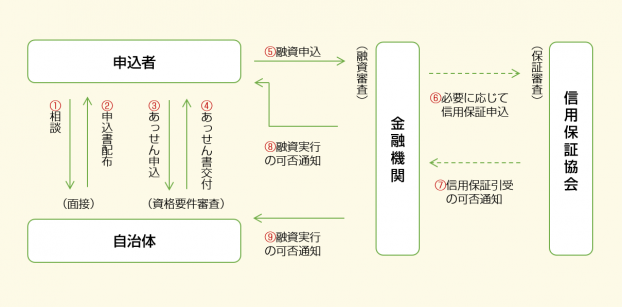

制度融資による資金調達の方法は、民間金融機関と自治体・信用保証協会が協力の上提供しています。起業家が借り入れしやすいように審査ハードルが低く、低金利かつ長期返済にも対応する融資です。

利用する自治体や制度により融資の上限額や金利はさまざまですが、上限3,000万円、金利2.1%~2.7%が目安です。返済期間はおおよそ7〜10年となります。

メリット

- 創業前でも申込みできる

- 金額によっては無担保・無保証で使える ※無保証とは第三者保証が不要という意味

- 行政が支払利息、保証料の一部補助をしてくれる場合がある

- 経営相談にも乗ってくれる

デメリット

- 申込みから実行まで1カ月ほどかかる

- 支払利息とは別に保証料がかかる

【関連記事】1%未満の低金利が魅力!制度融資で資金調達する

銀行からの融資

銀行から資金を借り入れる資金調達方法です。審査にさえ通れば求める額の資金が調達でき、大きなキャッシュが確保できます。

起業・開業時に銀行融資を利用するなら、大手銀行ではなく地方銀行で相談しましょう。対応してくれる可能性が高くなります。

メリット

- 顧客・ビジネスパートナーの紹介や情報提供をしてもらえるケースがある

- 多額の借り入れができる

- 経営の介入がない

デメリット

- 金利負担が発生する

- 設立直後の会社では利用が難しい

- 審査が厳しく希望の融資金額にならない恐れがある

- 担保や保証人を必要とすることがある

信用金庫

信用金庫からの借り入れによる資金調達方法です。地域の信用金庫により条件は異なりますが、総じて銀行より融資のハードルは低いでしょう。

信用金庫の設立経緯から、特に地域密着企業が活用したい資金調達方法といえます。

メリット

- 顧客・ビジネスパートナーの紹介や情報提供をしてもらえるケースがある

- 銀行より融資のハードルが低い

デメリット

- 金利負担が発生する

- 起業前や起業直後の資金調達方法には適していない

信用金庫や地方銀行などの地方金融機関は、創業支援に力を入れているところがあります。冊子版の創業手帳(無料)では、地方金融機関による具体的な支援策や、創業支援を行なっている全国の金融機関を一覧にまとめています。ご自身の地域の創業支援を探すのに役立つでしょう。

公庫融資

重要

公庫融資とは、日本政策金融公庫が提供する低金利の借り入れ制度です。政府が管轄する金融機関であるため、創業間もない企業でも審査に通りやすい利点があります。

複数の融資を用意していますが、起業家におすすめなのは「新規開業資金」です。運転資金を含め7,200万円まで借り入れでき、1%未満の低金利が適用になるケースもあります。

メリット

- 起業前でも申込みできる

- 借入額によっては無担保、無保証で使える ※無保証とは第三者保証が不要という意味

- 2~3週間で結論が出る

デメリット

- 金利負担が発生する

日本政策金融公庫の融資制度は、起業にあたっての資金調達方法の筆頭候補です。資金調達手帳では、申請に必要な創業計画書の書き方を8つのポイントにまとめてわかりやすく解説しています。創業計画書のテンプレート付きなので、初めてでも簡単に作成可能です。

【関連記事】日本政策金融公庫の新創業融資制度が2024年3月で廃止に!今後の資金調達方法や審査に通過するコツを解説

【関連記事】日本政策金融公庫の起業時に利用できる3つの融資制度

マル経融資

低金利

マル経融資も日本政策金融公庫の融資であり、商工会議所の推薦により受けられます。2,000万円を限度とし、低金利で借りられる資金調達の方法です。

1年以上の事業実績が必要なので、開業からしばらく経ったあとに検討しましょう。

メリット

- 利息が低い

- 無担保・無保証で使える

- 商工会議所からの支援が受けられる

デメリット

- 創業から1年後でないと使えない

- 融資実行まで時間がかかる

- 審査回数が多くなる

- 商工会の加入が必要になる

創業手帳の融資ガイドでは、融資を実現させるための審査のポイント、元信金職員によるオススメの融資3つなどを掲載しております。まずはこちらで融資の基本を理解してみてくださいね!

手形割引

手形割引は売掛金を現金化する資金調達方法です。約束手形を銀行に買い取ってもらい現金を得る方法ですが、仕組み的には融資の一種に分類されます。

資産を現金化するファクタリングと異なり、約束手形で取引を行なっている場合のみ利用可能です。手形発行元の信用が問われ、不渡りになれば現金で買い戻さなければなりません。

メリット

- ファクタリングよりも手数料が安い

- 早期に現金化できる

デメリット

- ファクタリングよりも資金調達に時間がかかる

- 債務不履行の場合には弁済しなければならない

起業・経営の資金調達方法「資産の現金化(アセットファイナンス)」

3つ目の資金調達方法は、資産を現金化する方法です。アセット(資産)+ファイナンス(資金調達)でアセットファイナンスと呼ばれることもあります。

資産の現金化は、ほとんどが経営維持や事業の転換に使える方法です。そのため起業・開業前後の活用には向いておらず、ある程度事業を続けてきた人向けの方法となります。

資産の現金化について具体的な方法と特性を知り、どのような場面で使えるかを把握しておきましょう。

資産の売却

アセットファイナンスの1つ目の方法は資産の売却です。事業とは関係ない資産を売却することで、投資資金を調達します。

不動産や設備、車両といった有形の資産のほか、無形資産であっても、売却することで資金調達が可能です。

メリット

- 買い手がいれば資金調達がすぐに実現できる

- 不動産の維持管理費などの削減にも繋がる

デメリット

- 売却できる資産が必要になる

- 買い手が見つからなければ売却できない

- 売却時に手間・手数料が発生する

ファクタリング(売掛債権)

売掛金を現金化する方法をファクタリングと呼びます。いつか回収する予定の売り上げをすぐに現金化できるのが特徴です。

ファクタリング業者に請求書などを買い取ってもらうことで、取引先からの入金よりも早く資金調達できます。反面、手数料がかかるため従来の売り上げ金より少ない額しか受け取れません。

メリット

- より早く現金化できる

- 資金運用のサイクルを早められる

デメリット

- 利用には手数料がかかる

- よく調べないと悪徳業者にあたる可能性がある

M&A・事業譲渡

M&Aや事業譲渡によって会社や事業を売却し、資金を調達する方法もあります。ある程度事業を成長させたあとの転換期に検討すべき手段です。

注力したい事業とは無関係な子会社や事業を譲渡することで、資金を調達しながら主力事業に集中できます。

メリット

- 規模によっては莫大な資金を調達できる

- 取引先とのシナジーが生まれる可能性がある

デメリット

- 買い手が見つかりづらい

- 売却に手間がかかる

- 従業員に影響を与えてしまう

創業手帳では、中小企業のためのM&Aガイドをご用意しています。スタートアップや中小企業、個人事業主によるM&Aが増えてきている昨今、タイミングを逃さないためにもぜひ参考にしてみてください。

リースバック

リースバックとは、不動産を売却すると同時にその不動産を借りる金融取引のことです。

自社のオフィスビルを持っており、資金を調達したいけどオフィスを手放せないなどの場合に利用できます。

不動産の売却益を手に入れながら引き続きその不動産を使える上、形態次第では買い戻すことも可能です。

メリット

- まとまった資金を調達でき、事業が継続できる

- 固定資産税などの維持費がかからなくなる

デメリット

- 賃料を支払う必要がある

- 不動産の所有権は失われる

起業・経営の資金調達方法「補助金・助成金などの制度」

起業・経営に使える資金調達方法の最後は、補助金や助成金をはじめとする制度の活用です。国が運営するものから地方自治体が行なっているものまでさまざまな制度があります。

制度の魅力は返済や金利といったリスクがない点です。対象や目的を絞った制度、地域限定の制度などがあり、各要件を満たす必要があります。

金額や申請期間の観点から自由度が低く、基本的に後払いとなる点には注意してください。制度を利用する際には、それぞれの規約をよく読んでおきましょう。

創業向けの補助金・助成金

重要

創業向けの補助金・助成金を使うと、低リスクで資金調達ができます。国や地方自治体が提供するさまざまな制度があり、要件を満たすことで受給可能です。

補助金・助成金の種類によって金額や要件、申請期間、対象者などが異なります。地域に密着した制度も多いので、該当エリアでの起業に役立てましょう。

メリット

- 起業前・起業後どちらでも申込みできることが多い

- 基本的に返済がいらない

- 助成金の場合には申請すれば高確率で受給ができる

デメリット

- 申請期間が限定されるケースが多い

- 後払いのため、つなぎ資金を用意する必要がある

- 対象経費の種類は限定されている

【関連記事】補助金/助成金を活用しよう。起業におすすめの4種類をご紹介!

【関連記事】創業補助金とは? 申請の手順や採択のポイントをプロの税理士が紹介!

再就職手当

再就職手当は、雇用保険の被保険者が失業中に創業や就職をするともらえる手当です。ハローワークに問い合わせれば手続きできます。

事業開始の翌日から1カ月以内には申請が必要です。早く事業を始めるほどまとまった金額になるものの、失業手当は受け取れなくなるため、退職から起業までのライフプランに注意してください。

メリット

- 返済や金利などの心配がない

- 要件を満たせば基本的に手当を受けられる

デメリット

- 失業手当はもらえなくなる

- 自己都合の退職の場合は1カ月間の待機期間がある

資金調達を円滑に進める方法・気をつけるポイント

資金調達を円滑に進めるには、調達方法ごとに対策を練っておく必要があります。次のポイントを参考に、資金調達に欠かせない事業計画や財務管理を徹底しましょう。

事業の信頼性を高める

融資や補助金・助成金で資金調達をする際には、事業の信頼性が求められます。他社との差異化や強みをアピールし、資金調達の成功確率を上げましょう。

事業の信頼性を高めるには、競合の状況把握と分析、綿密な経営戦略が必須です。自社の強みを商売にどう活かすのかを考え、客観的な根拠も用意します。

第三者が納得するような信頼性を担保できれば、借り入れや制度の審査に通りやすくなり、資金調達にも追い風となるでしょう。

自社に合った方法を選ぶ

自社に合った資金調達の方法を選ぶことが成功の鍵です。最適な方法を選択するために、必要な金額や目的、タイミングをよく考えなくてはなりません。

起業・開業時に適した資金調達の方法と、事業を始めてしばらく経った後とでは、選ぶべき手段が違います。会社形態や事業規模、いつ資金がいるのかといった事情に応じても考慮が必要です。

資金調達をしたいと思ったら、なぜそう考えたのか具体的な理由と金額を書き出しましょう。状況や目的から冷静に判断することで、勢いだけではない現実的な資金調達が叶いやすくなります。

必要な資金調達額を明確にする

円滑な融資のためにも、資金調達の金額は明確に見積もります。金額によって金利負担や審査の難易度が変わるほか、返済プランにも影響が出るためです。

特に開業時はできるだけ金額を減らす工夫をしてください。開業したばかりの企業は融資審査で不利になりやすく、調達が難しいからです。

事業が順調なときは積極的に投資する手もありますが、基本的には必要な分だけに絞り、余計なリスクを抱えないようにしましょう。

資金調達方法まとめ・起業や経営維持などの目的別に適した種類を選ぼう

起業や開業に使える方法から、経営維持に役立つものまで、資金調達にはさまざまな種類があります。目的や金額に応じて最適な種類を選ぶことが、調達成功の秘訣です。

起業時には制度融資や公庫融資、経営の転換や事業拡大には広く出資を募るなど、状況に応じて使い分けましょう。

融資を受けるにはさまざまなポイントを押さえなくてはなりません。資金調達手帳では、融資を受けるためのノウハウを詳しく解説しています。資金調達方法をまとめた表も掲載しており、最適な方法が一目瞭然です。

補助金ガイドでは、補助金・助成金の最新情報、活用法、専門家に依頼するメリットなどをまとめています。自分にあった補助金・助成金情報が配信される補助金AIと合わせてご利用ください。

(創業手帳編集部)

【関連カテゴリ】「資金調達」の記事一覧

【関連記事】1%未満の低金利が魅力!制度融資で資金調達する

【関連記事】新創業融資制度で資金調達するメリット・デメリット

【関連記事】日本政策金融公庫の起業時に利用できる3つの融資制度

【関連記事】あなたの会社に合った補助金・助成金がすぐわかる!自動マッチングツールを導入しよう

(監修・協力:城西コンサルタントグループ理事 中小企業診断士 小野靖)

(編集:創業手帳編集部)