法人と個人事業主の違いとは? 税金や会計に関する違いを紹介

法人と個人事業主で税金・会計面の異なるポイントを知っていますか?

「事業を始めたいけれど、法人がいいのか?個人がいいのか?」このような疑問を持つ人は実に多いようです。

また、「個人事業主なんだけど、法人設立すべき?」というように、すでに起業して個人事業を営んでいるが、法人を設立して個人事業主から法人に移行(法人成り)した方がよいのか悩んでいる方もいるでしょう。

今回は、そんな悩める起業家や起業家予備軍、個人事業主のために、法人と個人事業主とで会計面や税金面でどういったことが異なるのかをまとめてみました。

創業手帳の冊子版(無料)では、法人設立後の会計や税務について、さらに詳しく解説しています。法人を選択した場合に必要な情報をまとめていますので、記事とあわせて参考にしてみてください。(創業手帳編集部)

この記事の目次

法人と個人事業主の大きな違いとは?

法人と個人事業主の大きな違いは、税金面での違いでしょう。収入が少ないうちは、税金計算が簡単なことから個人事業主を選択する人は少なくありません。しかし、所得が増えてくると税金が高くなるため、節税の意味で法人にすることを考えるのが一般的です。

個人事業主は、税務署に開業届を出すだけで誰でもなれます。税金計算は法人と比べて複雑ではないため、市販の確定申告ソフトを用いて自分で計算することができます。ただし、個人事業主は法人と比べて信用度が低くなりやすいのがデメリットでしょう。融資の際の金融機関からや、取引先からの信用度が低くなる傾向があります。

信用や節税対策を求めるようになったら、法人成りの検討がおすすめです。法人は、個人事業主と比べて節税対策が多くあります。また、個人事業主は責任を経営者がすべて負うのに対し、法人は責任の範囲を限定する対策があります。ただし、法人は設立や税金計算が面倒で、個人事業主がかからなかった費用が発生するデメリットも考慮してください。税金面では、赤字であっても法人住民税の支払いが発生する点も、デメリットだといえます。

個人事業主から法人へ検討したいタイミングは、次のとおりです。

-

- ・所得額が一定基準を超えたら

- ・従業員の社会保険加入を検討するとき

- ・消費税が課税されるとき

目安となる所得額は、700~800万円程度だともいわれています。また、売上高が1,000万円を超えると、消費税の納税義務が発生するため、法人成りを検討しましょう。

【関連記事】法人成りとは?個人事業主が「法人成り」をする5つのメリットと手続きについて解説!

法人と個人事業主で設立にかかる費用の違い

法人と個人事業主の違いは、設立時にかかる費用の違いがあります。費用が安いのは個人事業主のほうです。

法人設立でかかる費用

法人設立の場合は、まずは法人登記が必要です。定款作成から登記まで、一通り司法書士に依頼すれば30万円ほどが必要になります。細かいことですが、その他に法人印の作成なども必要で、ある程度の期間と出費が必要になります。

個人事業主の開業にかかる費用

個人事業主が税務署に開業届を出す費用は0円です。手数料は取られないため、0円で開業ができます。ただし、屋号の銀行口座を作成する場合は、銀行印の作成費用が必要です。また、税理士に開業届の作成や提出を依頼するなら、別途費用がかかります。開業届を提出するのは難しいことではなく、自分で作成・提出すれば0円で開業できます。

【関連記事】法人印鑑の種類とおすすめは? 実印・銀行印・角印の違いも紹介

税金関係の届出に関する法人と個人事業主の違い

法人の場合は、法人を設立後、税金関係では次の届出をするのが一般的です。

- 法人設立届出

- 青色申告の承認申請

- 給与支払事務所等の開設届出

【関連記事】会社を作ったら最初にやっておくべき税金・納税の申請手続き

法人設立・開業の届出

法人を設立した場合には、税務署や都道府県税事務所、市区町村への「法人設立届出書」の提出が必要となります。法人設立届の手続きは、法人設立後2か月以内です。

一方、個人の場合は、「個人事業の開業等届出書」を提出します。個人の場合は法人と異なり、事業開始後1ヶ月以内に提出してください。

青色申告の承認申請書

「青色申告の承認申請書」は、法人設立後3カ月以内に提出する必要があります。個人事業主の場合は、白色申告なら特に申請は必要ありません。青色申告をしたいのであれば「所得税の青色申告承認申請書」を提出します。「所得税の青色申告承認申請書」は、青色申告をしようとする年の3月15日までか、事業開始から2月以内に提出しましょう。

給与支払事務所等の開設届出書

給与支払事務所等の開設届出書は法人も個人も同じ様式を使用します。

【関連記事】 会社を作ったら最初にやっておくべき税金・納税の申請手続き

課税に関する法人と個人事業主の違い

個人事業主は赤字だと課税されない

個人事業主は他に所得がなく、事業が赤字であれば、所得税はもちろん、住民税の均等割も課税されません。

住民税の内訳は、所得の金額によって課税される所得割と、所得金額にかかわらず定額で課税される均等割からなります。

法人は赤字であっても税金を支払う

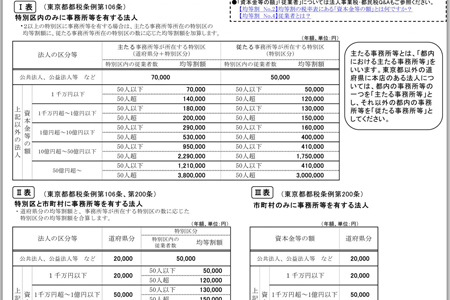

法人の場合は、事業が赤字であっても住民税の均等割は納税しなければなりません。資本金等の額が1千万円以下、従業者数50人以下という一番小さい枠に該当したとしても、決算から2か月以内に7万円を支払う必要があります。

資本金や従業者数が大きくなればなるほど、均等割額も大きくなるでしょう。また、支店を出せば支店ごとに均等割がかかってくるので注意が必要です。

また、ベンチャーを起業したとしても創業当時に資本金が1億円ということはめったにないと思いますが、事業が順調で増資した結果、資本金が1億円を超えてくると外形標準課税の対象となります。

外形標準課税とは、資本金・売上高・事業所床面積、従業員数など、事業規模を外観から判断できるものを基準の課税ベースとして税額を算定する課税方式のこと。

法人と個人事業主が確定申告する難易度の違い

個人事業主の確定申告は自分でやっている人も多い

個人事業主は、毎年2月から3月に苦しみながらも、自ら確定申告することも少なくないでしょう。処理量は多くとも、収入や経費の計上についての判断がそれほど難しくない場合が多いためです。

法人の確定申告は専門家に依頼がベター

法人の場合は、経理や会計について専門の知識や経験がなければ、本を読みながらでも確定申告書を作成するのは大変です。

まず、各別表(税務申告には複数の書類を作成して提出する必要がある)の連動性を理解することが難しいためです。

また、財務会計と税務会計での収入(法人税法上は益金)、経費(法人税法上は損金)の意味が異なる部分の理解が難しいという理由も大きいでしょう。例えば、財務会計上は経費として計上しているが、法人税法上は損金としないものがあります。

個人事業の場合は収入から経費を除いて利益を出せば、簡単に所得が求められますが、法人の場合は財務会計上の利益と法人税法上の所得が異なるため、財務会計上の利益を調整して税法上の所得を算出しなければなりません。

よって、専門知識や経験が無い場合は自分で申告するのは難しいため、法人の場合、最低限、決算時にはある程度の報酬を支払い、税理士など専門家に確定申告を依頼することとなるでしょう。

個人で対応する場合と専門家に依頼する場合、どちらにしても会計業務の正確な記録が求められます。創業手帳の冊子版では、専門知識がない人でも使いやすい“会計ソフト”の導入について詳しく解説しています。お得なキャンペーン・コードも発行していますので、ぜひチェックしてみてください。(創業手帳編集部)

【参考】ベンチャー起業家が覚えておくべき3つの会計

- 財務会計

株主や融資元などの外部の利害関係者に対して企業の経営状況を開示することが目的の会計。金融商品取引法・会社法などの法律や会計基準に基づいて財務諸表を作成する。 - 税務会計

国や地方自治体に納付する税金を計算することが目的の会計。法人税法などに従って納税額を算出して確定申告する。 - 管理会計

経営上の意思決定や業績管理を行うことが目的の会計。社内向けの予算・売上管理などに活用される。特に法律などに基づいて作成されるわけではないので、各社でフォーマットが異なるのが一般的である。

【参考】経費なの?損金なの?の例

財務会計の基本的な考え方では、経営者がある期中の利益を意図的に大きくしたり小さくしたりしないように、将来的に生じる見込みの費用もできる限り計上することになっています。よって、実際の経費としての支払が発生していなくても、引当金のようなものが発生します。

一方で、税務会計の基本的な考え方では、経営者がその期中の利益を意図的に小さくしないように、未発生の費用を経費として計上しないようになっているでしょう。意図的に利益を小さくすることで、納税額を小さくできないようにするためです。

例えば「退職給付引当金」のようなものは税法上は経費として認められていません。

法人設立で得られる税金・会計上のメリット

ここまで、法人の場合、個人事業主で事業を行うよりも、特に手続きの面で面倒なことが多いような記述をしてきましたが、もちろん法人であることによるメリットも多くあります。

法人なら信用性が格段に上がる

個人事業は資金もないままに気軽に始められること自体がメリットですが、法人は上記のようにある程度の準備が必要です。法人設立時に資本金を準備するので、取引先もある程度の資金があることが分かります。よって、信用性という観点では、法人の方が優れているといえるでしょう。

実際、金融機関や取引先に個人よりも法人の方が信用してもらえる場合も多く、資金調達や販路拡大の際に法人であることは有利に働きます。

それ以外にも、オフィスを借りるにも、ある程度の資本金がある法人と個人では、オフィスオーナーの反応も違うものです。

法人なら経営者の収入も安定

代表の給与(役員報酬)のとらえ方もだいぶ違います。個人事業では余ったお金はすべて自分のものですが、法人は他のスタッフと同様、代表取締役も月1回、定額が支払われます。

役員報酬は定額でなければ法人税法上損金として扱われないということになっているため、年間通して定額を支払うのが普通のやり方です。

個人事業であれば、「お金がある時にお金のある範囲内で生活のためにお金を使う」というようになりがちですが、法人の役員となれば、毎月個人の収入が見えてくるため、生活が安定してプライベートのライフプランも立てやすくなるでしょう。

結婚や出産、家を買う、保険に入る、など個人のイベント、大きな支出の可能性がある場合は、定期的な収入の方が計画が立てやすいというのは大きなメリットです。

法人なら資金調達の可能性が広がる

その他にも、事業が拡大してくれば、あらたな資金調達が必要になり、VC(ベンチャーキャピタル)などに投資してもらうこともあるでしょう。VCによる資本調達のように、法人にならないと広がらない可能性もあります。

資金を調達できれば、個人事業主では難しい、規模の大きな事業展開もしやすくなるでしょう。資金調達に関する情報にフォーカスをあてた資金調達手帳(無料)では、法人が取りうるさまざまな資金調達の方法やノウハウを紹介しています。ぜひチェックしてみてください。(創業手帳編集部)

法人税は累進課税ではない

税制面からいうと、個人の税率は高所得になればなるほど高くなります。これを累進課税といいますが、今の所得税は5%から40%です。

一方、法人税は累進性を取っていないため、年800万円以下の所得は15%、800万円超の所得は25.5%(中小法人の場合)で、法人税の場合は利益規模が大きくなっていくとお得です。

まとめ

手続きの複雑さで比較すると、個人事業主の方が法人よりも簡単な場合が多いでしょう。一方で、法人設立によって受けられる恩恵は大きいといえます。すでに起業して個人事業主で事業を運営している場合は、事業がある程度の規模になってきたら、法人設立(法人成り)を考えてみるとよいでしょう。

法人設立を考えているのであれば、これらのメリットとデメリットのほか、実際に個人事業で払う税金と、法人設立した場合に払う税金と、今の利益(収入)ベースでシミュレーションしてみるのがおすすめです。その時は法人設立してからの事業計画作成と併せて、税理士など専門家のサポートを受けるとよいでしょう。

法人化すると、事業計画書の書き方や、税理士との関係など、個人事業主よりも多くの対応が必要になってきます。個人事業主のままで行くか、法人化するかで悩んでいる方は一度、法人化にあたって必要なノウハウをまとめた創業手帳の冊子版を読んでみるのもよいかもしれません。(創業手帳編集部)

(監修:税理士きふね事務所 木船麻衣子 税理士)

(編集:創業手帳編集部)