キャッシュフローとは?計算書(C/F)の見方や作り方などをわかりやすく解説!

資金の流れ=キャッシュフローが5分で簡単にわかる基礎知識!

250万人の起業家・経営者の使う「創業手帳」創業者の大久保幸世です。

読者の起業家の方から最も多いご相談が、「キャッシュフロー」や「資金繰り」の改善です。創業手帳が起業家に向けたアンケートでも、約65%の方が「資金に課題がある」と答えています。会社経営や起業では、資金があるか・ないかで事業の成長や存続が大きく左右されます。

キャッシュフローや資金繰りの改善に使うのが「キャッシュフロー(CF)計算書」です。キャッシュフロー計算書は、経営状況を客観的に判断するために重要な書類の一つ。融資を受ける金融機関や出資を受ける株主への報告の際にも大切なツールです。

今回は、キャッシュフロー計算書の基礎知識や実務知識を初心者にもわかりやすく解説します。

創業手帳では、キャッシュフローチェックシートをご用意しております。資金管理方法の注意点や資金繰りを良くするためのポイントなどをまとめております。無料ですので、ぜひご活用ください。

また、オンラインで使える事業計画シート&資金シミュレーターも無料提供しています。このツールでは、銀行からの融資を受けるための事業計画の作成はもちろん、資金計画のシミュレーションも可能です。手軽にスマホからもアクセスしてご利用いただけるので、ぜひこの機会に試してみてください。

創業手帳 株式会社 ファウンダー

大手ITベンチャー役員で、多くの起業家を見た中で「創業後に困ることが共通している」ことに気づき会社のガイドブック「創業手帳」を考案。現:創業手帳を創業。ユニークなビジネスモデルを成功させた。印刷版は累計250万部、月間のWEB訪問数は起業分野では日本一の100万人を超え、“起業コンシェルジェ“創業手帳アプリの開発や起業無料相談や、内閣府会社設立ワンストップ検討会の常任委員や大学での授業も行っている。毎日創業Tシャツの人としても話題に。 創業手帳 ファウンダー 大久保幸世のプロフィールはこちら

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

キャッシュフローとは?お金の流れのこと

キャッシュフロー(CF)とは、簡単にいうと「お金の流れ」のことです。入金された場合はキャッシュイン、支払った場合はキャッシュアウトと呼びます。

会社のお金の中でも、現金あるいはほとんど現金と変わらないもののみを指し、売掛金や買掛金といった取引の収支はキャッシュフローに含みません。現金とほとんど変わらないものは、すぐに現金化できる普通預金や当座預金、流動性の高い預金や投資信託などです。

キャッシュフローを確認するメリット

キャッシュフローを確認し、正確に把握しておくことで、企業はさまざまなメリットを得られます。

資金繰りの悪化を防げる

キャッシュフローを管理すれば、現金の流れを正しく理解できるため、資金繰りの悪化を予防可能です。

商品を売ったとき、代金を回収するまでにはタイムラグが発生します。回収や支払いのタイミングによっては手元に現金が確保できず、赤字になってしまうのです。必要なときに現金がなければ資金繰りが悪化し、固定費や従業員への給与といった支払いができません。

日々のキャッシュフローを確認することで、現金の入出金がつぶさにわかるようになります。必要な現金を手元に確保しやすくなり、資金繰りの悪化を防げるのです。

黒字倒産を回避できる

起業初期の会社にとって、キャッシュフローは何よりも重要といわれます。キャッシュフローに注目することで企業の資金状態を判断し、「黒字倒産」の危険性を予測できるからです。

帳簿上では利益が出ているのに、必要な資金が不足して倒産することを黒字倒産と呼びます。黒字倒産に陥るのは、キャッシュフローの管理が甘いことが理由の一つです。

現金の流れを正確に把握し、余裕を持って資金を確保すれば、黒字倒産を回避できます。

融資や投資に有利になる

資金繰りが悪化すると、金融機関からの融資が受けにくくなる場合があります。金融機関からの信頼を回復するためにも、キャッシュフローの把握は欠かせません。

金融機関は、融資の際にキャッシュフローの状態を審査します。キャッシュフローの健全性が高ければ融資にもプラスとなり、設備や事業拡大への投資もしやすくなるのです。

キャッシュフローの管理には早めに取り掛かり、融資や投資に有利な経営状態を整えておきましょう。

キャッシュフロー計算書とは?キャッシュフロー改善・資金繰りの基本ツール

キャッシュフロー計算書とは、会計期間中の現金の流れを数値で示した決算書の一つです。会社にどれくらいの現金があるかがわかる書類であり、日常生活でいう家計簿に当てはまります。

作成義務があるのは上場企業だけなので、すべての会社が作らなければいけないわけではありません。しかし、キャッシュフロー計算書があれば、資金の流れが具体的にわかるため、作成しておくことをおすすめします。

3つの区分で成り立つ計算書

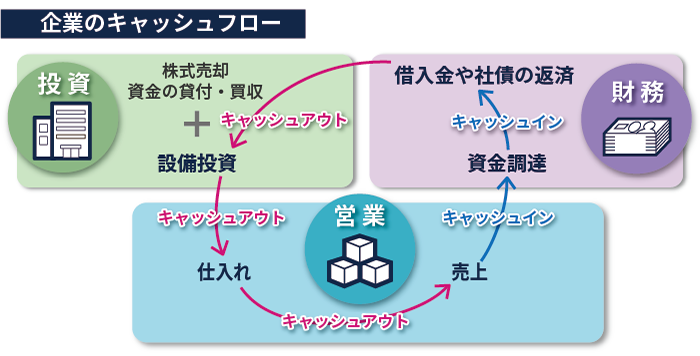

キャッシュフロー計算書は「営業活動」「投資活動」「財務活動」の3つ区分で成り立っています。

事業のメインとなる営業活動によるキャッシュフローのほか、設備の購入や出資などで使った投資活動、融資による資金調達などの財務活動のキャッシュフローも把握しなければなりません。

3つの区分におけるキャッシュフローを把握しておけば、自由に使える資金「フリーキャッシュ」が増えるなど、良好な経営状態を維持しやすくなります。

キャッシュフロー計算書と資金繰り表の違い

現金の流れを把握するための書類には「資金繰り表」もあります。

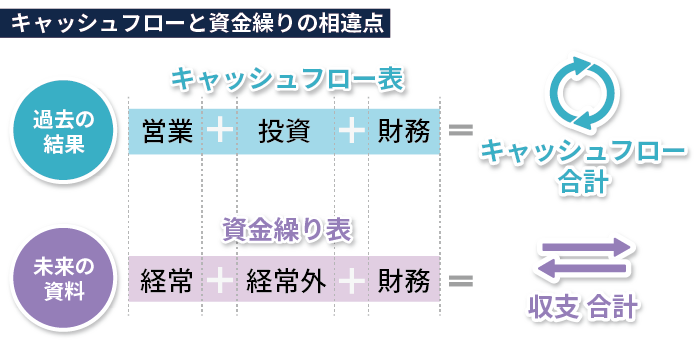

キャッシュフロー計算書は、過去における現金の流れを可視化した書類です。決算書の一つとして、外部に公表する必要があります。

一方、資金繰り表は将来の資金繰りを予測するために作成する資料です。会計年度にかかわらず、自由な期間を設定して作成ができます。あくまで作成は任意で、企業の内部資料であるという点も大きな相違点です。

「結果」を振り返るための書類と、「未来」に向けて作る書類。役割は違いますが、どちらも会社の健全な運営に欠かせない書類です。違いを理解して活用しましょう。

参考:資金繰り表の作り方|キャッシュフロー改善で、黒字倒産しない会社に

財務三表でのキャッシュフロー計算書の関係性・位置付け

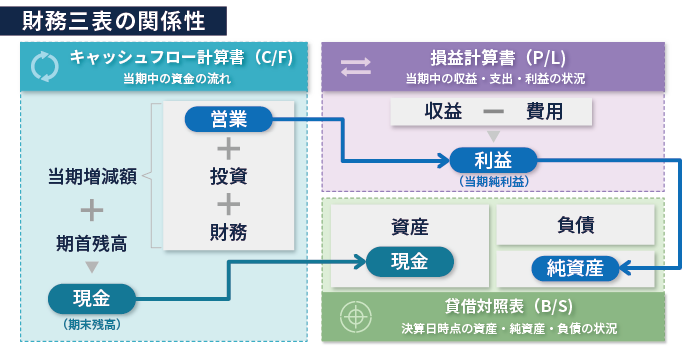

決算書を構成する書類の一つが、キャッシュフロー計算書です。さまざまある決算書の中でも財務諸表に分類され、貸借対照表・損益計算書と並んで「財務三表」と呼ばれます。

上記の画像は、財務三表の関係性を示したものになります。それでは、具体的に財務三表とは何なのでしょうか?

賃借対照表(B/S):資産、純資産、負債の状態を示した書類

バランスシートとも呼ばれる書類です。決算日に会社が保有している資産・純資産・負債の状態を示しており、会社の財政状況がわかります。

損益計算書(P/L):収益と費用の状態を示した書類

一定会計期間内の収益と費用の状態を示しており、会社の経営成績がわかる書類です。会社でどのくらい利益が出ているのかわかります。

キャッシュフロー計算書(C/F):資金の流れを示した書類

現金の流れを示した書類で、どのような理由で資金が増減したのかわかります。損益計算書(P/L)だけでは回収まで追うことはできないため、キャッシュフロー計算書で収益と費用の流れを読み取り、黒字倒産リスクを予測することが大切です。

財務三表それぞれの役割を以下に一覧表でまとめましたので、参考にしてみてください。

| 財務三表 | 賃借対照表(B/S) | 損益計算書(P/L) | キャッシュフロー計算書(C/F) |

|---|---|---|---|

| 作成目的 | 資産、純資産、負債の状態を管理 | 収益と費用の状態を管理 | 資金の流れを管理 |

| わかること | 財政状況 | 経営成績 | 現金の流れ |

| 表すこと | 資産-負債=純資産 | 収益-費用=利益 | 期首のキャッシュ残高±期中のキャッシュ増減額=期末のキャッシュ残高 |

| 期間 | 年度(四半期) | 年度(四半期累計) | 年度 |

キャッシュフロー計算書の読み方・ポイント

ここからは、実務的な知識をご紹介します。まずは、キャッシュフロー計算書の読み方を理解しましょう。

キャッシュフロー計算書では、下記の4つのキャッシュフローを見ることができます。

- 営業活動によるキャッシュフロー

- 投資活動によるキャッシュフロー

- 財務活動によるキャッシュフロー

- フリーキャッシュフロー

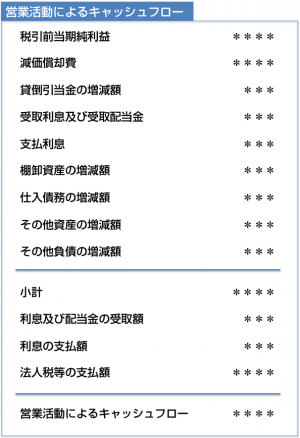

1. 営業活動によるキャッシュフロー

営業活動によるキャッシュフローとは、本業によってキャッシュがどれくらい増減したかを示す項目です。つまり「儲けたお金」を明らかにしたものです。

この項目の合計がプラスであれば本業が好調な証拠です。マイナスの場合は資金不足といえます。

営業キャッシュフローがマイナスの場合は、損益計算書上で黒字であっても危険な状態かもしれません。

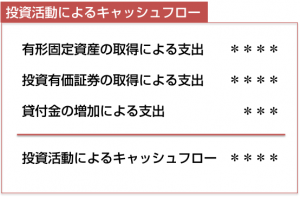

2. 投資活動によるキャッシュフロー

投資活動におけるキャッシュフローは、固定資産・株・債権などの取得や売却をした時の流れを示す項目です。つまり「使ったお金」を明らかにしたもので、将来のためにどれだけお金を使ったかがわかります。

営業活動のためには固定資産への投資が必要なので、設備投資ができる余力がある企業はマイナスになっているケースが多いです。プラスの場合は土地や建物、株式を売却してキャッシュを手にしているということがわかります。

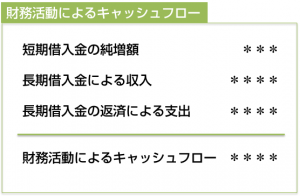

3. 財務活動によるキャッシュフロー

財務活動によるキャッシュフローとは「借りたお金や返したお金」を表す項目。

株主への配当金支払いや借入金の返済を行った場合はマイナスに、借入金や社債で資金調達を行うとプラスになります。

優良企業はマイナスである場合が多いです。積極的に成長を目指すためには借り入れが増え、プラスとなる成長企業もあります。

この項目を読む際には、営業キャッシュフローや投資キャッシュフローとあわせて確認するようにしましょう。

4.フリーキャッシュフロー

フリーキャッシュフローとは、会社が自由に使える資金のこと。営業キャッシュフローと投資キャッシュフローの合計額です。

自由に使える資金が多いほど、経営状態が良いといえます。

もしフリーキャッシュフローがゼロやマイナスであれば、資金が不足している状態です。経営改善のためには、営業キャッシュフローを増やすか、投資キャッシュフローのマイナス分を小さくする必要があります。

また、フリーキャッシュフローから営業キャッシュフロー・投資キャッシュフローを引くとより詳細がわかります。計算から導き出した数値からは、本業から投下資金を回収できているか、事業成長の可能性があるか判断できます。

参考:企業が自由に使えるお金「フリーキャッシュフロー」の計算式と計算方法

各キャッシュフローから経営状態を見極めるポイント

次のポイントを意識することで、初心者でもキャッシュフロー計算書から経営状態を見極めることができます。

本業の状態を把握し、当期純利益がプラスでもこの項目のマイナスが続いて倒産する「黒字倒産」リスクを見極める。

- 事業成長のための投資活動キャッシュフローがあるか

将来の利益につながる設備投資などに積極的な証拠となり、維持成長が見込める。

- 営業活動キャッシュフローの額が投資活動キャッシュフローより大きいか

本業で稼いだ額が投資額より大きければ、財務的な余裕がある状態。より積極的な投資が可能となり、いざという時の備えにもなる。

キャッシュフローを見るときの注意点

キャッシュフロー計算書は、すべての項目がプラスになっていれば良い企業というわけではありません。

キャッシュフローの最も理想的な状態は「営業活動がプラス、投資活動がマイナス、財務活動がマイナス」の状態です。なぜなら「本業が好調でキャッシュが増え、将来に向けて投資をして、借入金の返済が進んでいる状態」だからです。

一概にプラスだから良い・マイナスだから悪いと判断せず、各項目の意味を理解して、企業経営の健全性を正しく把握しましょう。

キャッシュフロー計算書から読み取れる会社の8タイプ分析

キャッシュフロー計算書の内容を読み取ると、大きく8つのタイプに分かれます。3つの指標を総合して判断する視点を持つと、経営状態の把握に役立ちます。

| 名称 | 営業 | 投資 | 財務 | 特徴 |

|---|---|---|---|---|

| 安定型 | + | + | + | 本業の収入が十分にあり、手元資金を重視して設備投資には積極的ではない |

| 健全型 | + | - | - | 本業の収入が十分にあり、設備投資や借入金の返済にあてて、順調に経営している |

| 改善型 | + | + | - | 資金を本業と資産売却で得て返済にあてている。不採算事業がある・事業縮小をはかりたい企業が採用する |

| 積極型 | + | - | + | 金融機関から借入し積極的に設備投資を行っている |

| 勝負型 | - | - | + | 本業での収入はマイナスだが、積極的に設備投資を行っている。再建中の会社に見られる |

| 事業検討型 | - | - | - | 過去の実績はあるが現在本業が低迷している。大幅な見直しに直面している |

| やや注意型 | - | + | - | 金融機関からの融資が止まった可能性がある。本業の収入が十分ではなく、資産を売却し返済している |

| 要注意型 | - | + | + | 本業のマイナスを資産の売却で補い、借入金返済などにあてている。深刻な状態 |

キャッシュフロー計算書の作成方法

キャッシュフロー計算書の作成方法を簡単に説明します。

キャッシュフロー計算書の「直接法」と「間接法」はどちらを使う?

営業活動キャッシュフローを記載する方法としては「直接法」「間接法」の2つがあります。投資活動・財務活動のキャッシュフローについては「直接法」のみを使ってください。

2つの方法について、違いを解説します。

直接法

「直接法」とは、営業活動キャッシュフローを総額でとらえる方法です。売り上げなどの入ってきたお金、経費の支払いなどで出ていったお金をそれぞれ総額で記録していきます。収支を相殺せず、入出金をそのまま記録するのが特徴です。

主要な取引ごとに総額を示すので、現金の流れを詳しく把握することができます。反面、すべての取引を一つずつ記録する手間がネックとなる方法です。

間接法

「間接法」とは、キャッシュの動きに関する部分だけを計算する方法です。損益計算書をベースに、税引前当期純利益から営業活動に関係のないものを除外した上で作成します。

取引を一つずつ洗い出す必要がない分、作成の手間が軽く済むため、多くの企業で主流の方法です。ただし、直接法に比べると具体的な現金の流れは把握できません。

キャッシュフロー計算書の作成の3ステップ

実際にキャッシュフロー計算書を作成する方法を、以下3つのステップで解説します。

ここでは、よく使用される簡易的な作り方として、間接法のキャッシュフロー計算書の例を紹介します。

STEP1: 必要な資料を用意する

キャッシュフロー計算書を作るために、賃借対照表(前期・当期)、損益計算書(当期)を準備しましょう。

また、該当する取引があれば、固定資産や有価証券の取引に関する資料、新株発行に関する資料も用意します。

STEP2: 項目別に内容を分類する

営業活動・投資活動・財務活動に関する内容を貸借対照表や損益計算書から抽出し、キャッシュフロー計算書のフォーマットに基づいて割り振りします。

STEP3: フォーマットに記載する

各項目の計算ができたら、フォーマットに金額を入力して完成させます。

初めてキャッシュフロー計算書を作るときは、参考例や様式を使うとどの科目でキャッシュの増減があったか見やすくなります。Excelやソフトウェアを活用すると、集計がラクでスムーズです。

各キャッシュフローにおけるプラス・マイナス項目

キャッシュフロー計算書は、損益計算書・賃借対照表から該当する項目を抜き出して(項目によっては増減分を記載)加減をすることで作成します。それぞれプラスになる項目とマイナスになる項目があるのがポイントです。

プラス項目とは、会計処理上はマイナスですが実際に現金は動いていない、債務の減少・債権の増加などがあります。マイナス項目とは、会計処理上プラスだが実際に現金が動いていない、債務の増加・債権の減少などです。

項目さえ理解していれば、誰でも簡単に作成できます。営業活動・投資活動・財務活動の各キャッシュフローにおけるプラス・マイナスを行う項目は、以下のとおりです。

営業活動キャッシュフロー

間接法では、損益計算書で算出した「税引前当期純利益」を転記し、そこから項目を加減してキャッシュフローを計算します。減価償却費は会計上はマイナスですが現金が動くわけではないため、プラス項目に含めましょう。

| プラス項目 | マイナス項目 |

|---|---|

| 減価償却費 貸倒引当金の増加額 棚卸資産の減少額 売上債権の減少額 仕入債務の増加額 利子利息の支払額 |

貸倒引当金の減少額 棚卸資産の増加額 売上債権の増加額 仕入債務の減少額 利子利息の受取額 法人税等の支払額 |

投資活動キャッシュフロー

| プラス項目 | マイナス項目 |

|---|---|

| 固定資産の減少額 有価証券の減少額 固定資産の売却損 有価証券の売却損 |

固定資産の増加額 有価証券の増加額 固定資産の売却益 有価証券の売却益 |

財務活動キャッシュフロー

| プラス項目 | マイナス項目 |

|---|---|

| 借入金の収入 株式発行の収入 自社株式売却の収入 社債発行の収入 |

借入金の返済支出 自社株式の購入 配当金の支払額 社債償還の支出 |

キャッシュフローの計算方法・計算式

営業活動キャッシュフローを間接法で表す場合、損益計算書で出した税引前当期純利益にプラス・マイナスの各項目を足し引きして求めます。

具体的な数字を入れて、計算式の例を紹介します。

400万+100万-90万=410万円

キャッシュフロー計算書を作成するときの注意点

実際に作成する際には、とくに次の2点に注意してください。

- 直接法の場合は減価償却費は扱わない

- そのまま転記する項目と、増減額を記載する項目を間違えない

すべてのキャッシュ取引を記録する直接法の場合、実際にキャッシュの動きがない減価償却費は扱いません。間接法のみの取り扱いとなる点に気を付けましょう。

損益計算書などからそのまま金額を転記してくる項目と、増減額を記載する項目の違いについても注意が必要です。

計算書の作成というと複雑な計算式が必要そうにみえますが、各項目を順に記載して合計すれば簡単に作成することができます。

キャッシュフロー計算書を作る手段

重要書類であるキャッシュフロー計算書ですが、忙しくて時間がとれない場合もあるでしょう。できるだけ簡単に作るための手段をまとめています。

Excelなどの表計算ソフトを使う

Excelに代表される表計算ソフトを使えば、キャッシュフロー計算書の作成が効率化します。

表計算ソフトの多くには関数などを用いた自動計算機能があるため、あらかじめ関数を組み込んでおけば、数値を当てはめるだけで計算が可能です。Excelで使えるキャッシュフロー計算書の無料テンプレート配布サイトなどを利用すると良いでしょう。

会計ソフトを使う

会計ソフトの中には、キャッシュフロー計算書の作成機能を備えた製品があります。帳簿データと連携し、自動的にキャッシュフロー計算書に反映してくれるので便利です。

ソフトによってはグラフなどで現金の流れを可視化でき、分析や把握が容易になります。会計ソフトの利用にはコストがかかるため、自社の予算に見合った製品を検討してみてください。

まとめ・キャッシュフロー計算書の作り方と見方を覚えて経営に活かそう

キャッシュフロー計算書(C/F)は、企業の経営状態を見極めるために必要な書類です。キャッシュフロー計算書や資金繰り表を作ることによって、キャッシュフローの問題に経営者が早く気が付くことが可能になり、資金が手元にたまりやすい体質になります。

キャッシュフローや資金繰りは「早期に着手することによってより効果が発揮される」という特徴があります。経営の現場では手元資金が不足してから資金の調達に動いても間に合わないケースが多いのです。

そのため、キャッシュフロー計算書や資金繰り表を活用し、日頃からチェックをしておくことが大切です。営業・投資・財務の各分類の数値が示す意味や作成方法を理解して、ビジネスに活用してください。

キャッシュフローをよくする方法を知りたい方は、冊子版の創業手帳を読んでみてください。キャッシュフローはポイントを押さえることで、健全にすることができます。その具体的な方法や必要となるノウハウを分かりやすく解説しています。また、起業後に必要となるノウハウも掲載されていますので、起業やキャッシュフロー・資金繰り改善を考えている方は、ぜひ入手してみてください。

更に冊子版の創業手帳では、会計ソフトの導入についても詳しく解説しています。会計ソフトがお得に導入できるキャンペーンコードも発行しているので、ぜひチェックしてみてください。

キャッシュフロー改善チェックシートでは、資金管理や資金繰りの方法を詳しく解説しています。専門家の税理士の方のコメント付きですので、ぜひあわせてご利用ください。

事業計画シート&資金シミュレーターでは、銀行融資を受けるための事業計画の作成や、資金計画のシミュレーションも可能なツールです。スマホやPCで推敲できますので、ぜひお試しください。

(編集:創業手帳編集部)

創業手帳は、起業の成功率を上げる経営ガイドブックとして、毎月アップデートをし、今知っておいてほしい情報を起業家・経営者の方々にお届けしています。無料でお取り寄せ可能です。