貸借対照表(バランスシート)とは? 要素や読み方のチェックポイントなどわかりやすく解説

貸借対照表を理解し、倒産しない会社経営を!

決算書の一つ、貸借対照表。BSとも呼ばれ、会社の一定時点における財政状態を表したものです。

貸借対照表の正しい見方・読み方をご存知ですか?貸借対照表を読み解くことで、会社の課題が見つかります。「課題を見つけ、解消する」ことが、経営者最大の仕事といっても過言ではありません。

今回は、貸借対照表の基本構造を踏まえて見方・読み方を紹介します。

創業手帳では、法人決算の流れや、何を準備すべきか確認できる法人決算ガイド(無料)をご用意しました。法人決算とは何なのか基本的な部分から、期日に関して抜け漏れが無いようにチェック出来ます。ご活用をおすすめします。

また、損益計算書、貸借対照表、キャッシュフロー計算書の3つを財務三表と呼びます。財務三表は、経営において重要となってきます。中でもキャッシュフロー計算書は、創業期においてもっとも重要です。冊子版の創業手帳(無料)では、創業期にキャッシュフローが重要である理由について詳しく解説しています。また、キャッシュフローを改善する方法も詳しく解説していますので、参考にしてみてください。

さらに、資金管理の確認に利用できるキャッシュフロー改善チェックシート(無料)や、事業計画と資金計画が簡単に作れる事業計画シート&資金シミュレーター(無料)もご用意しています。ぜひあわせてご活用ください!

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

貸借対照表(BS)とは?財務三表の一つ

貸借対照表(BS)とは財務三表に含まれる、会社の経営状態を示す重要な書類です。

財務三表には貸借対照表のほか、損益計算書(PL)とキャッシュフロー計算書があります。3つの書類は決算時に必要となり、特に重要な役割をもつものです。

財務三表を見ることで、資金調達の方法や利益率、現金の動きといった財政にまつわる情報がつぶさにわかります。

中でも貸借対照表は、資産や負債のデータを知るのに欠かせません。具体的な特徴や要素について知っておきましょう。

貸借対照表(BS)の特徴

貸借対照表は決算書の一つで、一定時点の財政状態を表しています。

会社の資産と負債、純資産が左右に分かれて対照的に表示されるのが特徴です。

Balance Sheet(バランスシート)の頭文字を取ってBSとも呼ばれ、財務基盤の状態や会社の安定性がわかります。

貸借対照表(BS)の要素

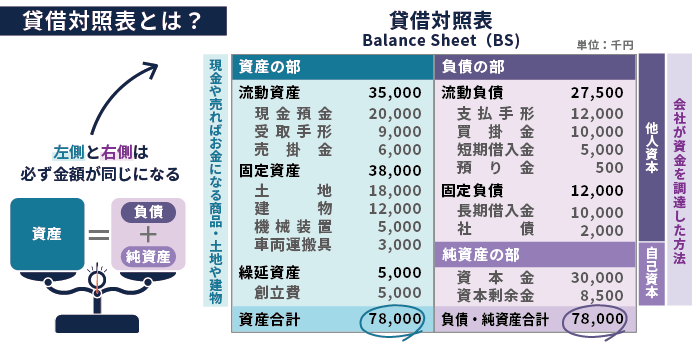

貸借対照表は次の3つの要素から成り立っています。

- 資産:現金や売ればお金になる商品、土地や建物のこと。貸借対照表では左側に表示

- 負債:返さなければならない借金(他人資本)のこと。貸借対照表では右側に表示

- 純資産:株主資本など、会社自体が持つお金(自己資本)のこと。貸借対照表では右側に表示

3つの要素を軸に貸借対照表を見ると、「その会社がどのような方法で資金を調達し、その資金を何に使っているのか」を読み取ることができます。

資産・負債・純資産の規模や状態が把握できるので、経営状態の可視化につながり、事業の改善や維持といった対策にも役立てられるのです。

貸借対照表(BS)と損益計算書(PL)の違い

貸借対照表(BS)と混同されやすいのが「損益計算書(PL)」です。

どちらも財務三表に数えられる重要な決算書ですが、貸借対照表が「ある一時点」の会社の財政状態を表すのに対し、損益計算書は「ある一定期間」の会社の経営成績を表します。

損益計算書は次のような要素から構成されます。

- 収益:どれくらいの金額を稼いだのか

- 費用:得られた金額のうち、費用はどれくらい使ったのか

- 利益:どれくらい儲かったのか(収益−費用)

貸借対照表と損益計算書は異なる書類ですが、両者は密接に結びついており、どちらも見方・読み方を理解しておくことが大切です。

貸借対照表(BS)の見方・読み方・構成は?どんなことが書かれているの?

貸借対照表は、上記でも説明したように「資産の部」「負債の部」「純資産の部」の3つの項目で構成されています。

貸借対照表の右側にある負債の部と純資産の部は「調達源泉」と言われ、資金の調達方法を表しています。

左側は「運用形態」と言われ、調達した資金をどのように使ったかを表しています。

では、それぞれの部の中身についてみていきましょう。

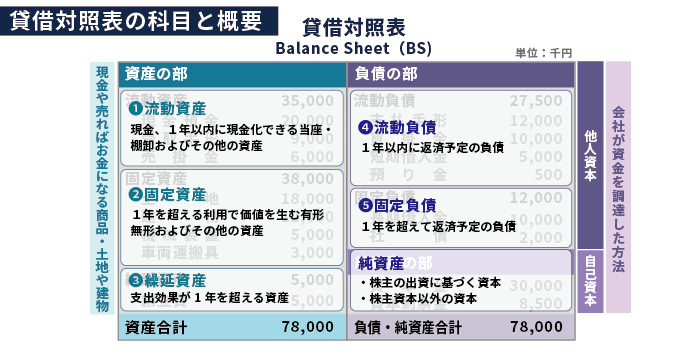

| 区分 | 科目 | 概要 | 勘定科目の例 |

|---|---|---|---|

| 資産の部(運用形態) | ①流動資産 | 現金、1年以内に現金化できる当座・棚卸およびその他の資産 | 現金預金、受取手形、売掛金など |

| ②固定資産 | 1年を超える利用で価値を生む有形無形およびその他の資産 | 土地、建物、器具備品、機械装置など | |

| ③繰延資産 | 支出効果が1年を超える資産 | 創立費、開業費、開発費など | 負債の部(調達源泉) | ④流動負債 | 1年以内に返済予定の負債 | 買掛金、支払手形、未払金、短期借入金など |

| ⑤固定負債 | 1年を超えて返済予定の負債 | 長期借入金、社債など | |

| 純資産の部(調達源泉) | 株主資本 | 株主の出資に基づく資本 | 資本金、資本剰余金、利益剰余金など |

| その他利益 | 株主資本以外の資本 | 評価換算差額等、新株予約権、非支配株主持分など | |

左側に位置するのが資産の部です。現金および現金化が容易な流動資産、長期的に現金化の予定がない固定資産などがあります。

右側に位置するのが借り入れを伴う負債の部、および借り入れ伴わない自己資本である純資産の部で、それぞれ該当する性質の勘定科目を使います。

右側にある負債の部および純資産の部の合計金額と、左側にある資産の部の金額は、それぞれ一致するのが原則です。左右の金額が一致しなければ、計算や計上のミスがあります。

貸借対照表を作成するには計算が必要となります。難しい計算ではないと思いますが、忙しい経営者にとっては、作成する時間がとれないということもあるでしょう。冊子版の創業手帳では、このような書類を自動で作成してくれる会計ソフトについて詳しく解説しています。おすすめの会計ソフトや、選び方も解説していますので、チェックしてみてください(創業手帳編集部)。

貸借対照表(BS)の見方・読み方|分析のチェックポイント9つ

貸借対照表の構造をご説明してきましたが、実際にはどのような見方・読み方をすればよいのでしょうか?

ここからは、貸借対照表の見方と分析のチェックポイントをご紹介します。

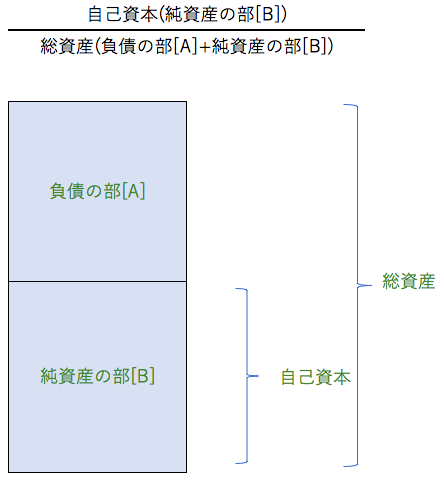

1.自己資本(純資産の部)が十分にありますか?

貸借対照表の見方で最も重要なポイントは、自己資本である純資産の部が十分にあるかどうかです。

貸借対照表に表示される純資産の部は、株主から出資された資本金と会社が過去に得た利益の合計額(※)であり、返さなくてもよいお金です。

ですから、純資産の部の割合を見れば会社の財政状態が健全であるか否かがある程度わかります。

総資産に占める純資産の割合を、自己資本比率といいます。

自己資本比率が高いほど、自己資本(純資産の部)が多く、健全な財政状態であるという見方ができるのです。

算式にすると以下のようになります。

では、この自己資本比率はいくらくらいあれば健全だといえるのでしょうか?

- 〜10%……倒産の危険が非常に高い

- 10〜20%……倒産の危険あり

- 20〜40%……一般的な水準

- 40%以上……安定している

中小企業庁の「令和5年中小企業実態基本調査速報(令和4年度決算実績)」における11産業の平均自己資本比率は、41.71%となっています。

まずは、自己資本比率20〜40%の水準を目指していくようにしましょう。

中小零細企業の場合、ほとんどの場合、自己資本=純資産のことが多いので、同義として捉えています。

株主資本=資本金+資本剰余金+利益剰余金+自己株式

自己資本=株主資本+有価証券評価差額+繰延ヘッジ損益+土地再評価差額+為替換算調整

純資産=自己資本+新株予約権+被支配株主持分

自己資本が少し心許ない場合は、出資などによる資金調達が候補にあがるでしょう。資金調達に関する情報だけをまとめた資金調達手帳(無料)では、出資やクラウドファンディングについて詳しく解説しています。また、専門家にインタビューを行い、出資やクラウドファンディングを成功させる方法について伺っています。

2.純資産の部の中身はどうなっていますか?

自己資本比率が高いだけでは財務基盤が安定していると言い切ることはできません。見方のポイントの2つ目は、純資産の部の中身についてです。

純資産の部の中身は、次の2つの視点から分析しましょう。

自己資本利益率が高いか

自己資本利益率とは、企業がどれだけ利益を出せているかを示す割合です。高いほど利益を出せており、経営が順調な証明となります。計算式は下記です。

目安としては、30%以上なら安定しており、50%以上ならより安定している優良企業になります。

自己資本に対して当期純利益の割合が高いほど、利益率の良い状態となります。貸借対照表から読み取れば、利益率改善の必要性があるかがわかるのです。

例えば、自己資産(純資産)が1000万円で銀行からの借入金が300万の場合、総資産は「1000万+300万=1300万」になるため、以下の計算式で求められます。

1000万÷(1000万+300万)×100=76.9%

利益剰余金が多いか

純資産の部に含まれる利益剰余金にも着目すべきです。利益剰余金が多いほど会社の蓄積利益が多く、経営状態が良好だと判断できます。

例えば、純資産の部が2,000万、総資産5,000万、自己資本比率40%という同じ条件のX社とY社があるとします。

一見すると同じ財政状況の会社ですが、純資産の部の内訳が以下のように異なる場合、どちらの財務基盤がしっかりしているでしょうか。

Y社:資本金500万円+利益剰余金1,500万円=純資産の部2,000万円

答えはY社です。

利益剰余金は会社がこれまでに蓄積した利益なので、利益剰余金がマイナスのX社は赤字を出し続けているという見方ができます。

現状を打破しない限り、いずれ資本金を食いつぶして自己資本比率もマイナスになってしまいます。

貸借対照表の純資産の部のうち、利益剰余金が占める割合を大きくしていきましょう。

3.役員貸付金が計上されていませんか?

貸借対照表では、役員貸付金の計上についてチェックしましょう。

役員貸付金に計上されるものには、以下などがあげられます。

- 会社が経営者に貸し付けた金額

- 経営者個人の飲食代などを会社のクレジットカードで支払った金額

- 他の科目の残高を合わせるにあたり、差額が解明せず貸付金にした金額

役員貸付金は、会社としては役員から利息を取らなければなりません。返済実績がないと役員賞与と認定され、所得税を追徴される可能性があるなど、税務上様々な問題が発生します。

また、銀行で融資を受けている場合、もしくは受ける際に、役員貸付金があると審査で厳しい見方をされてしまいます。

融資したお金が会社の事業資金として使われず、経営者が使うのではないかと見られるからです。

役員貸付金があれば、早めに解消するようにしましょう。

4.仮払金や仮受金はありませんか?

仮払金・仮受金などの勘定科目があるかを見れば、税務調査や不正リスクに対応可能です。

仮払金や仮受金などは、その名の通り仮に計上しておくものなので、通常は期末に全て精算して残高をゼロにします。そのため、貸借対照表に出てくることはありません。

しかし、清算すべき勘定科目が多額に残っている場合は、税務調査の際に内容について必ず聞かれます。ミスであっても余計な疑念を持たれかねないため、清算処理を徹底しましょう。

また、従業員による横領等の不正の温床になりやすい科目でもあるので、必ず内容を確認することが大切です。

5.資金繰りは正常ですか?

貸借対照表からは、資金繰りが正常かどうかを分析できます。企業としての支払い能力の有無や、支払いと回収のバランスがとれているかどうかです。

主に以下の2つの視点から分析してみましょう。

流動比率と当座比率が高いか

貸借対照表から流動比率や当座比率を読み取ると、企業の資金繰りが正常かを判断できます。

当座比率(%)=当座資産/流動負債×100

流動比率は流動負債に対する流動資産の割合で、多いほど流動負債の支払いがスムーズな状態です。特に短期的な支払い能力の高さを証明できます。

当座比率は流動負債に対する当座資産の割合です。当座資産は換金性の高い資産のことで、企業としてすぐに支払いができる能力があるかを測れます。

いずれも目下の支払い能力を示す指標で、高いほど資金繰りに困る可能性が低くなるでしょう。

売掛金と買掛金の回転期間は問題ないか

売掛金と買掛金の回転期間も、資金繰りの正常性を測る目安です。

回転期間とは売掛金や買掛金の清算速度を表すもので、損益計算書の情報と合わせて分析できます。売上債権回転期間、買入債権回転期間とも呼ばれます。

買入債権回転期間=買掛金残高/1ヶ月当たりの仕入高(仕入高÷12)

およそ1〜2ヶ月分の売り上げ・仕入れに相当する金額が売掛金・買掛金に計上されていれば、特に問題はありません。

しかし、売り上げの4ヶ月分以上に相当する売掛金が計上されているような場合は注意が必要です。「回収が滞っている」「回収までの期間が長すぎる取引先がある」という可能性があります。

さらに買掛金の期間が1ヶ月など売掛金の周期よりも短いと、売上金の回収前に支払い日がくることになり、資金繰りが悪化しかねません。

資金繰りが良くなる目安は、売掛金の回転期間が短い、あるいは買掛金の回転期間が長い場合です。

財務総合政策研究所が出している「法人企業統計からみえる企業の財務指標」では、2022年における全産業の平均売上債権回転期間は1.88月、平均買入債権回転期間は1.31月となっているので、目安にするとよいでしょう。

売り上げは順調なのになぜか資金繰りがいつもカツカツだと感じている方は、売掛金と買掛金の回転期間をチェックし、支払・回収のサイクルの見直しを検討してみてください。

6.棚卸資産が増えすぎていませんか?

貸借対照表の棚卸資産を見ると、商品の販売効率に改善の余地があるかがわかります。

棚卸資産とは、貸借対照表の資産の部の流動資産で、1年以内の販売・換金を予定しているものです。現在は在庫ですが、1年以内に売上原価となる見込みがある額といえます。

しかし商品が売れ残ると、売上原価にはならずそのまま棚卸資産として残ります。棚卸資産が多くなることで保管料が増加したり、保管の長期化による品質劣化が起こったりするなど、悪影響を及ぼしかねません。

棚卸資産の多さや回転率を測る指標に、棚卸回転期間があります。棚卸回転期間を知れば、商品を効率良く販売できているかを把握可能です。算式にすると以下になります。

参考までに、財務総合政策研究所が出している「法人企業統計からみえる企業の財務指標」のレポートでは、2022年における全産業の平均棚卸回転期間は1.08月となっているので、目安にするとよいでしょう。

常に在庫が過多になっていないか?という見方を持ってチェックすることが大切です。

7.業種に適した固定比率ですか?

貸借対照表から固定比率を計算すると、長期的な会社の安定性がわかります。

固定比率は単に低いか高いかで見るのではなく、業種ごとに適した数値であるかがポイントです。

以下の計算式で固定比率を出してみましょう。

固定資産とは土地や建物など、1年を超えて使い続ける資産です。自己資本でまかないきれる100%以内が理想といわれますが、業種によってはこの限りではありません。

多額の設備が必要となる宿泊業や飲食業などでは、固定比率が100%を優に超える例も多くあります。反対に情報通信業など、高額な設備投資の必要性が低い業界では固定比率も低めです。

業種に適した固定比率であるかを前提に、貸借対照表から自社の数値をチェックしてみてください。

8.負債比率のバランスはとれていますか?

負債の割合を示す負債比率を貸借対照表から読み解くと、自社の財政状況を確認できます。計算式は下記です。

純資産(自己資本)に対する負債の割合がわかり、低いほど財務状況が安定していると判断できます。

負債が増えすぎて負債率が上がると、長期的に見た経営状態も危ぶまれるでしょう。

一方、株主の利益という視点では、負債がある程度大きくても利益が出ていれば良いともいえます。借り入れで利益が出せる企業だと判断でき、株主が拠出する必要性が低いためです。

負債比率についても、同業種や競合他社の数値を比較し、経営に問題のない範囲で維持するのが理想となります。

9.現金残高が実際の現金有高と合っていますか?

貸借対照表の見方の最後のポイントは現金残高についてです。貸借対照表に計上されている現金残高と、実際会社にある現金残高は合っていますか?現金が合っていないパターンは意外と多いのです。

中小零細企業の場合、経営者が会社の銀行口座から現金を引き出して、経営者個人の支払いに使うことがよくあります。

会社から経営者への立替金で処理して後日返還すれば問題はないのですが、処理を忘れると帳簿上はその分の現金が残ってしまい、実際の残高と合わなくなってしまうのです。

このようなことが積み重なり、多額の現金が貸借対照表に計上されると、現金管理がきっちりと行われていない印象が強まり、銀行や税務署から見た決算書の信用が落ちてしまいます。

税務調査の際に実際有高とあまりにもかけ離れている場合、役員貸付金または役員賞与として認定され、課税される可能性もあるため気をつけましょう。

現金管理は基本的かつ重要なことです。もし現金が合っていなければ、現金出納帳をつけ、毎日実際の現金と照合する習慣をつけていきましょう。

貸借対照表(BS)の作成方法の流れ

貸借対照表(BS)の基本的な作成方法の流れをチェックしましょう。基本的には以下の流れで作成します。

- 貸借対照表(BS)の作成方法の流れ

-

- 1.仕訳帳を作る

- 2.総勘定元帳に転記する

- 3.試算表を作る

- 4.決算整理仕訳を行う

- 5.貸借対照表を作る

下記では、他の必要な書類と合わせて詳しく解説します。

1.仕訳帳を作る

貸借対照表の作成には、会計処理の基本となる仕訳帳が必要です。仕訳帳には各勘定科目を用いて取引内容を記録します。

仕訳帳への記帳は、左側に「借方」、右側に「貸方」を用いる複式簿記が一般的なスタイルです。1つの記録内容に対し、借方と貸方の金額が常に同じになるよう記帳します。

最近では仕訳帳を簡単に作成できる会計ソフトも普及しました。金額にミスがあればアラートで知らせてくれるなどの便利な機能もあるので、積極的に使用しましょう。

2.総勘定元帳に転記する

仕訳帳の内容を総勘定元帳に転記します。貸借対照表を作るのに必要な試算表は総勘定元帳をもとに書いていくため、欠かせない工程です。

総勘定元帳は勘定科目ごとに取引内容や金額を記録する書類なので、取引の性質ごとに情報を確認できます。会社経営においても必要な書類の一つといえるでしょう。

3.試算表を作る

仕訳帳や総勘定元帳の記帳が正しいかを確認するため、試算表を作成します。試算表の内容が貸借対照表に直接反映されるので、誤りがあると正確な財政状況が見えません。

試算表には、借方と貸方の金額をまとめた「合計試算表」、借方と貸方の残高をまとめた「残高試算表」、2つの試算表をまとめた「合計残高試算表」があります。

いずれの試算表においても、借方と貸方の金額が一致するかを確認しましょう。不整合があれば転記や処理のミスが考えられ、修正が必要です。

4.決算整理仕訳を行う

試算表の内容をもとにして、決算整理仕訳を行います。決算期までに処理ができていない取引を探し出し、きちんと計上する工程です。

決算整理仕訳を行うには、資産や負債、純資産の各勘定科目から未処理の取引を洗い出します。処理が済めば、いよいよ貸借対照表の作成です。

5.貸借対照表を作る

決算整理仕訳の済んだ試算表をもとに、貸借対照表を作ります。資産の部・負債の部・純資産の部の内容を貸借対照表に書いていきましょう。

資産の部であれば流動資産や固定資産、負債の部であれば流動負債や固定負債など、科目ごとに分けて書くのもポイントです。

資産の部と、負債の部および純資産の部の合計額の一致も確認します。左右の金額が揃えば貸借対照表の完成です。

まとめ・貸借対照表(BS)の読み方のポイントを押さえて財務状況を把握しよう

貸借対照表は、会社の一定時点における財政状態を表したものです。

貸借対照表の正しい見方・読み方を身につけることで、会社の課題が見つかります。課題から解消方法を模索し、経営の健全化につなげることが可能です。

知識がないままでは、貸借対照表を正しく読むことは難しくなります。知識をつけて基本を押さえると同時に、専門家である税理士の手を借りることも選択肢として考えましょう。

冊子版の創業手帳では、販路拡大や売上をアップさせるための営業ツールについて紹介しています。また、キャッシュフローを改善することで、状況がよくなることもあります。このキャッシュフローを改善する方法についてポイントからわかりやすく解説していますので、こちらもチェックしてみてください。

また、創業手帳では法人決算の全体の流れを知れる法人決算ガイドも無料でご用意しました。法人決算の基礎から期日など、漏れが無いように確認できます。

さらに、資金管理に活用できるキャッシュフロー改善チェックシート(無料)や、事業・資金計画が気軽に作成できる事業計画シート&資金シミュレーター(無料)もご用意しています。ぜひあわせてご活用ください!

(創業手帳編集部)

(監修:ゆう税理士事務所 税理士 小林優子)

(編集:創業手帳編集部)