Yoii 宇野 雅晴|株式や借入とは違う新たな資金調達手段「RBF」で、スタートアップを支えたい

ブロックチェーンと金融業界の経験を活かし、起業家へ成長資金を提供するビジネスで起業

起業家にとって大きな課題の一つが資金調達です。最近はVC(ベンチャーキャピタル)も増えていますが、実績の少ないスタートアップは資金調達が難しいという現実もあります。

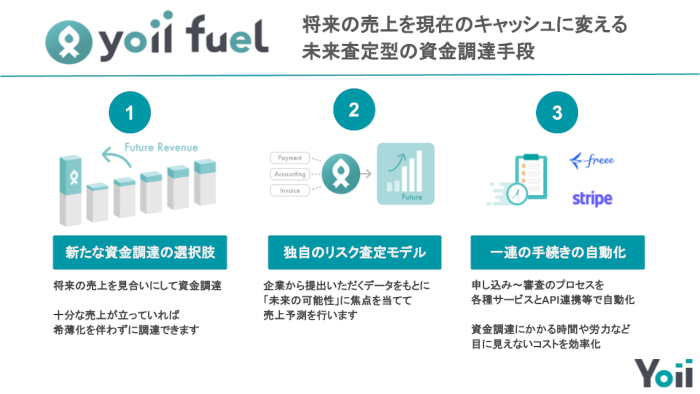

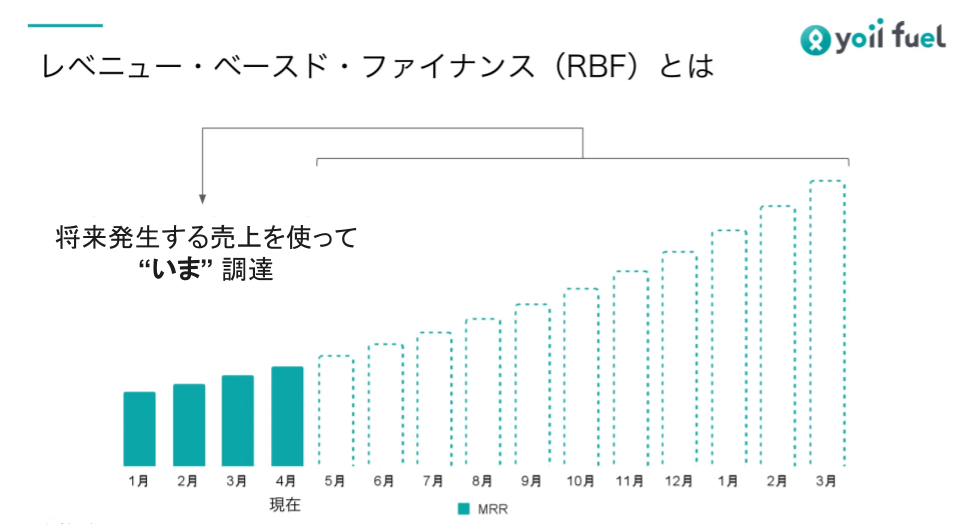

こうした現実のなか、新たな資金調達手段である「RBF(レベニュー・ベースド・ファイナンス)」サービスを提供しているのが株式会社Yoiiです。RBFとは、将来の売り上げ予測をもとに資金を提供する仕組み。株式とも借入とも違う第三の資金調達手段として、注目を浴びています。

2021年に株式会社Yoiiを起業し、現在代表取締役CEOを務めるのが宇野雅晴さん。宇野さんは複数のフィンテック企業を経験し、ブロックチェーンの将来性を強く感じたと言います。今回は宇野さんに、起業の経緯や事業の展開などを創業手帳代表の大久保がインタビューしました。

株式会社Yoii 代表取締役CEO

2011年から博報堂プロダクツでダイレクトマーケティングの営業職、プランニング職を担当。2017年にOmise株式会社(現在Opn)に参加、Country Managerとしてビジネス立ち上げから業務拡大に携わる。2019年からはBUIDL, Ltd.にてブロックチェーンのコンサルティング、財務会計を担当。2020年Stake Technologiesに転職、取締役COOに就任。2021年4月に株式会社Yoiiを創業、代表取締役CEOに就任。

創業手帳 株式会社 ファウンダー

大手ITベンチャー役員で、多くの起業家を見た中で「創業後に困ることが共通している」ことに気づき会社のガイドブック「創業手帳」を考案。現:創業手帳を創業。ユニークなビジネスモデルを成功させた。印刷版は累計250万部、月間のWEB訪問数は起業分野では日本一の100万人を超え、“起業コンシェルジェ“創業手帳アプリの開発や起業無料相談や、内閣府会社設立ワンストップ検討会の常任委員や大学での授業も行っている。毎日創業Tシャツの人としても話題に。 創業手帳 ファウンダー 大久保幸世のプロフィールはこちら

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

デジタル広告業界の若い経営者たちに刺激を受けた

大久保:宇野さんがOmise株式会社にいらした時、一度お会いしましたね。まず宇野さんが起業するまでのキャリアを伺いたいのですが、Omiseの前はどのようなお仕事をされていたのでしょうか?

宇野:博報堂グループの博報堂プロダクツという会社にいまして、広告制作部門でデジタル広告に関わっていました。

当時はアドテック(※)全盛期で、フリークアウトさんやグノシーさんなど、アドテックのスタートアップが出始めていました。私もそういったアドテックのスタートアップの方々と会う機会がありまして、刺激を受けたんです。

※アドテックとはデジタル技術を活用して、ターゲットに効率よくインターネット広告を提供・管理・分析するツールや仕組みのこと。

彼らは私たちに提案しに来ていました。どんどん提案内容がブラッシュアップしていきましたし、広告の精度も高くなっていき、それに伴い結果もついてきていたんです。

しかも20代前半の若い方々ばかりで、スタートアップのスピードと勢いを感じて、興味を持ちました。

大久保:スタートアップに可能性を感じて、Omise社に入られたのでしょうか?

宇野:そうですね。Omiseはタイを中心にペイメントサービスを提供していて、私が入社したときは日本法人を立ち上げたばかりの時期でした。私は日本での立ち上げメンバーとして、日本で事業拡大するために加盟店の開拓やカード会社とのパートナー交渉などを担当していました。

大久保:その後Omiseから別の会社へ移られていますね。

宇野:転機になったのは、2016年頃にOmiseがブロックチェーンに参入したことです。これは世界的にも注目されるプロジェクトでした。

私はペイメントのチームにいたので担当ではありませんでしたが、当時日本人のメンバーが私しかいなかったため、日本展開に向けてブロックチェーンのチームとやり取りをしていました。

もともと個人的にビットコインとイーサリアムには関心があったので、すごく面白かったんです。その後Omiseのファウンダーとグローバルブレインが「ビドル」というブロックチェーンのコンサルティングをする合弁会社を作りまして、私はブロックチェーンをやりたいと思ってビドルに転籍しました。

結局ビドルは1年くらい後にデジタル証券発行のソフトウェアを作る会社に買収されまして、ブロックチェーンの会社からブロックチェーンプラスデジタル証券という会社になりました。その会社では金融ソリューションを担当していまして、デジタル証券を発行したい銀行や電力取引をトークン化したい電力会社を主なお客様としていましたね。

私としてはもっとコアな領域をやりたいと思い、その後ステークテクノロジーズという会社へ転職しました。ここでは暗号資産取引所への技術コンサルティングなどもしていました。

大久保:その後起業されたわけですが、何かきっかけがあったのでしょうか?

宇野:もともと、なんとなく自分でもスタートアップをやりたいという気持ちは持っていました。ある時このまま会社にいても起業できないなと思って、あるきっかけを経て起業に踏み切りました。

ちょうど同僚も転職活動をしており、辞めるタイミングでした。当時、私たちの家が近かったこともあって「こんなことをやろうと考えているんだけど」という話をしたら賛同してくれて、一緒に起業しました。この同僚が現在弊社のCTOを務める大森です。

ブロックチェーンはまさに「金融の未来」だと思う

大久保:初歩的な質問になりますが、あらためてブロックチェーンのどんなところに可能性を感じるのか、教えていただけますか?

宇野:ものにもよりますが、既存の金融システムはいろいろな関所があり、誰かが管理しています。ブロックチェーンではそういうものがなくなって効率がよくなりますし、お金の流れをスムーズにする力を持っていると思います。

価値を自分の手元で管理できる点も重要だと思っています。一般的な日本人は、お金を銀行などの金融機関に預けていますよね。これは正確には金融機関がお金を持っていて、私たちが管理しているわけではありません。仮に預けている金融機関が残高管理を適当にやっていたら、一瞬で資産を失ってしまいます。

日本ではありえませんが、政情不安の国になると、国を信用できないとか、通貨の価値が信用できないという場合もあります。一方でブロックチェーンは、秘密鍵に紐づいたウォレットで、自分で資金の管理ができます。そして、取引の真正性はブロックチェーンによって担保されます。

さまざまな技術的特徴を考えると、ブロックチェーンは金融の未来だなと感じています。

大久保:なるほど。それとブロックチェーンはデジタル化されているので、いろいろな仕組みにつなげやすいというのもありますよね。

宇野:そうですね。金融はデリバティブも含めていろいろなアイテムがありますが、たくさんのシステムが結合して成り立っています。でもそれぞれの仕様が違うので、スムーズに連携できない。でもブロックチェーンに乗ることによって共通仕様となり、価値の移転がやりやすくなるということもあります。

金融は流動性がすごく大事なんですが、流動性をもたらしやすいところはブロックチェーンの大きな利点だと思います。

「RBF」は若いスタートアップでも使える資金調達の手段

大久保:現在手掛けている事業について、教えていただけますか?

宇野:弊社のサービスはレベニュー・ベスト・ファイナンス(RBF)と呼ばれるもので、簡単に言うと弊社からお客様へ成長資金をお渡しするというものです。

従来の資金提供手段と大きく違うのは、お客様の過去の収益実績だけではなく、そこから予測される将来の売り上げを元に提供資金を算出するという点です。これにはAIを使っています。

すごく伸びている会社の中には、既存の金融機関の基準だとすくえないところがあります。既存の金融機関が評価できなかった企業にも資金を提供できるというのが、RBFの大きな特徴ですね。

大久保:なるほど。そうなると実績の少ないスタートアップにとっても使いやすいということですね。

宇野:おっしゃる通りです。従来の金融機関の基準だと、若い企業は対象から外れてしまいやすいんですよね。あとは従来の資金調達では書類の準備も大変ですし、口座開設から含めると資金を得るまで数か月かかってしまうこともあります。

一方弊社では決算書は3年分も必要なく直近6ヶ月以上の事業実績があれば、若いスタートアップでも使えます。それにアカウント開設から資金提供まで、最短4営業日というスピード感もあります。

大久保:ファクタリングとの違いを教えていただけますか?

宇野:ファクタリングは請求書を売り買いする仕組みなのですが、請求書の売買なのであくまで確定した債権を扱います。一方で弊社は今後半年や1年後という、未来の売り上げを扱います。つまり未確定の債権を扱う点が大きな違いですね。

今後発生する売り上げのお金を私たちが今提供することで、お客様は資金調達ができるわけです。例えばSaaS企業ですと、毎月課金するプランの他に、1年分を前払いする代わりに20%オフというプランも多いですよね。なぜ年払いを割引するかというと、企業は手元にキャッシュを入れたいからなんです。私たちのRBFも、キャッシュフローを前倒しするという意味では同じです。

大久保:契約増加率や解約率などをもとに今後の売り上げを予測して、資金額を試算するということですね。

宇野:おっしゃる通りです。弊社のWebサイトにご了承いただいたお客様の事例を載せていますが、その中にあるファブリックトウキョウ様は、弊社のサービスをうまく活用いただいている事例です。

ファブリックトウキョウ様はオーダーメイドのスーツなどを手掛けているのですが、売り上げ予測が誤差1%とすごく精度が高いんです。でも金融機関から借り入れをしようとしても、将来の売り上げは評価されません。一方で弊社はそこをしっかり加味して資金提供できるので、その点はご評価いただいています。

本来は不確実性が高いから株式投資するわけです。その代わりに投資家は高いリターンを得る。予測性が高いものは、本来はエクイティ(※編集部注:株式による返済不要な資金調達)に合わないんですよ。

本来こういうシーンでは、デット(※編集部注:融資など返済が必要な資金調達)が出てくるはずなんですが、実際には今の金融機関の基準だと対応が難しい。ですから今まではエクイティを使うしかありませんでした。ただ株式による資金調達では、経営権が下がっていきます。

こういう時に、私たちのサービスがフィットしているわけです。希薄化のない資金調達手段として、起業家の方からご評価いただいています。

大久保:なるほど。既存の金融機関の仕組みでは、まだまだ現実に追いつかないところがあるわけですね。

宇野:資金を受ける側の目線で考えると、資金を調達するにしても、株式だけ、社債だけ、銀行だけ、ということではなくて、組み合わせたいですよね。ステージやシチュエーションに合う資金調達の手段があるはずですから。これまでリスクの高いものは株式、リスクの低いものは金融機関でしたが、その中間の資金調達手段がありませんでした。私たちのサービスが、そこにあてはまる第三の資金調達手段なのかなと思っています。

お金の使い方に経営が表れる。だから今後スタートアップの経営指針になるものを示していきたい

大久保:売り上げを予測するということは、御社ではスタートアップの売り上げやキャッシュなどのデータも分析されていると思います。

スタートアップにとって、どういうことをすると手元の資金を増やせるのか、売り上げを伸ばせるのか、そのあたりのヒントはありますか?

宇野:いかに獲得効率を上げて売り上げを上げるかについては、やはりビジネスに直結することなので、SaaS企業の経営者の皆さんの方が詳しいと思います。

ただ売り上げを伸ばしながらもうまくいっていないところを見ると、費用のコントロールがしっかりできていないケースが多いように思います。必要以上に人を採用しすぎたり、広告費を使いすぎていたり、あとは家賃などの固定費がすごく高いとか。

出ていくお金に対する意識が低いと、売り上げが伸びている時はいいのですが、ちょっと売り上げが減ると逆回転が始まってしまいます。

大久保:御社の事業はこれからデータが蓄積されると、よりサービスの精度も上がりますし、新しいサービスにつながるのではないでしょうか。今後はどんな展開を目指していらっしゃいますか?

宇野:私たちが現在行っているのはお客様のキャッシュフローの改善です。入ってくるお金と出ていくお金がある中の、入ってくるお金の部分ですね。今後、お客様にもしかしたらニーズあるかなと思うところで言うと、出ていくお金の部分です。

私も含めて、スタートアップの方は経営が初めてという方がほとんどだと思います。そうなると自分の会社がうまくいっているのか、わからないことも多いですよね。さきほど費用のコントロールが大事というお話をしましたが、例えば採用でも「どのくらいの人材が適正なのかよくわからない」ことも多いと思います。

特にスタートアップは日本の全企業の中でも1%以下なので、まだまだデータが少ないんです。今後データを蓄積して分析することで、スタートアップの経営指針になるものを示せるのではないかと考えています。

大久保:私の場合2014年に起業しましたが、当時はまだスタートアップが今ほど一般的ではありませんでした。でも今はかなり広まっていて、トレンドの変化を感じます。

宇野さんも10年以上IT業界にいらっしゃると思いますが、トレンドの変化を感じることはありますか?

宇野:私自身は2021年に起業したばかりですが、昔からの知り合いに聞くと、スタートアップの資金調達環境がすごく良くなったと聞きますね。VCの数もすごく増えましたから。

それと今はWebに情報がたくさんあって、調べればおおよそわかる状況になっています。私がOmiseにいたころは手探りでしたが、今ではSaaS企業の営業手法に関する「ザ・モデル」など定型化されてきています。

あとは人材ですね。最近では大企業にいた優秀な人材がスタートアップに来ることも珍しくなくなってきました。これは大きな変化かなと思います。

大久保:最後に、創業手帳の読者である起業家に向けてメッセージをいただけますか?

宇野:偉そうなことを言える立場ではありませんが、さきほどお伝えした通り、お金の使い方に経営が表れると思います。ですから、コスト管理をしっかりやっていくことが大切というのは、自戒も込めてお伝えしたいですね。

大久保:起業当時を振り返って、やっておけば良かったということはありますか?

宇野:やはり採用ですね。スキルというより、会社に合うかどうかという視点でもっと採用を進めておけば良かったかなと思っています。あとは経営陣をもっと早く固めれば良かったかなということも感じます。シードラウンドが終わった時に、どういう経営陣を連れてくるかを前もって計画しておかないとダメだなというのは、反省としてありますね。

大久保:確かになかなかいい人は採用できないですからね。

宇野:そうですね。私はCEOをやらせていただいていますが、早い段階で自分の仕事を任せられるような人たちを揃えていくべきだと思います。結局一人で全部こなすことはできませんから。マネージャー、幹部クラスの方を早い時期から意識して採用していくことが大事だなと感じます。

大久保の感想

大久保の感想

創業手帳は、起業の成功率を上げる経営ガイドブックとして、毎月アップデートをし、今知っておいてほしい情報を起業家・経営者の方々にお届けしています。無料でお取り寄せ可能です。

(取材協力:

株式会社Yoii 代表取締役CEO 宇野 雅晴)

(編集: 創業手帳編集部)

一方で出資は不要だし、銀行融資もはまらないという層がある。こういった創業融資後と大型調達・上場の間の資金の谷を乗り越える資金を提供するサービスが増えるとよりスケールする会社が増えてくると思います。