事業承継税制を活用しよう!制度の内容や手続きの流れを紹介します

専門家の力も借りて事業承継税制を活用しよう!

事業承継税制は、先代の事業者が後継者に株式を贈与、もしくは相続したケースで納税の猶予を受けられる制度です。

しかし、これらの猶予は一定の事由で取り消しになることもあり、適用を受けてからも注意が必要です。

経営者本人だけでなく、税理士のような専門家が取り消しにならないように気を配り、継続的にサポートすることが求められます。

まずは、事業承継税制が適用される要件を満たしているかどうかチェックしてみましょう。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

そもそも事業承継税制とは?

近年、日本の企業の経営者は高齢化が進み、事業承継が経営課題となっています。

企業の資産を、適切に後継者に引き継ぎたいと考える経営者は多いものの、事業承継についてどこからスタートすればと頭を抱えてしまう人も少なくないはずです。

まずは、事業承継の意義や事業承継税制の制度の概要から紹介します。

事業承継とは

事業承継を簡単に説明すると、オーナーである経営者が後継者に資産や事業を引き継ぐことをいいます。

引き継ぐ資産は、大きく分けて、人と物的資産と知的資産の3つです。

人は後継者、物的資産は自社の株式・資金・資産を指し、知的財産は目に見えない資産です。

知的財産は、企業が持つ権利・ブランド・組織力・人脈・経営理念などが該当します。

多くの中小企業において、知的資産が成長や利益の原動力であるケースが多く、どのようにしてそれを引き継いでいくかが課題です。

また、事業承継には3つの種類があり、親族内事業承継・社内事業承継・M&Aによる事業承継に分けられます。

自分が創業して育ててきた会社や、先代から引き継いで発展させてきた会社に愛着を持つ事業主はたくさんいます。

事業承継は、事業主の最後の大仕事とも呼ばれる大切な仕事です。

事業承継税制とは

事業承継を考える時に大切なのは、相続税と贈与税です。

相続税と贈与税が多額になれば、経営が圧迫されスムーズに事業承継できなくなる場合もあります。

そこで、より円滑に事業を承継させるために使われているのが、事業承継税制です。

事業承継税制は、法人の場合は非上場会社の株式など、個人の場合には事業用資産を贈与、相続した時に納税が猶予または免除される制度です。

納税の猶予を受けてから一定期間に渡って要件を満たすと猶予された税額が免除になります。

事業承継税制は、2009年度の税制改正で創設され、2018年の税制改正で限定措置として要件が緩和、さらに2019年の税制改正で個人向けが新設される形で変化してきました。

これから事業承継税制を利用する場合には、最新の制度を確認してください。

事業承継税制で免税措置が受けられる

事業承継では、贈与税と相続税が大きな負担となることがあり、それが納税制度の課題といえます。

例えば、現預金で1億円を相続したのであれば、相続財産から支払いが可能です。

しかし、事業承継として自社株式を贈与された場合には、受け取った自社株をそのまま贈与税の支払いに充てることはできません。

納税額分の現金を用意することになってしまうため、負担は大きくなります。

さらに、相続税の場合を考えてみましょう。

相続税は、相続の開始を知った日の翌日から10カ月以内に納税しなければいけません。

もしも、予期しない状況に陥り、事故や急病で経営者が亡くなれば、その後継者はその10カ月の間に様々な手続きや納税を終わらせなければいけなくなります。

納税費用の工面が難しく、金融機関から借入れをするケースもあるかもしれません。

事業承継税制は、後継者が余裕を持って事業承継できるよう、資金準備が負担にならないように設けられた制度ともいえます。

相続税と贈与税はどのような仕組み?

事業承継税制は、後継者の相続税と贈与税の負担を減らすために生まれた制度です。

しかし、そもそも相続税と贈与税がどのような制度か、詳しくない人もいるかもしれません。

相続税と贈与税の仕組みを説明します。

相続税の仕組み

相続税では、亡くなった人を被相続人、財産を受け取った人のことを相続人と呼びます。

相続税は、被相続人から相続で財産を取得した時にかかる税金で、相続人が納税する仕組みです。

相続税を計算するには、相続税上における資産評価額の合計をまず計算します。

それを各相続人が取得したとして、それぞれの相続税額を計算してください。

各人の相続税を合算して、実際に取得した財産の課税価格に応じて税額を割り振って、納税額を計算する流れです。

相続税の基礎控除は以下の式で求められます。

3,000万円+600万円×法定相続人の数

さらに、配偶者には税額の軽減措置があります。

被相続人の配偶者の課税価格が1億6,000万円までか、配偶者の相続分相当額のどちらか多いほうの金額までは配偶者に相続税はかかりません。

もしも、現預金や自社株式、不動産などの相続税の合計額が上記の基礎控除を下回っていれば、相続税の申告も納税も不要です。

相続税の税率は取得金額が1,000万円以下であれば10%で、取得金額が大きくなると、税率が上がる仕組みになっています。

相続税の税率は、国税庁のホームページで確認してください。

贈与税の仕組み

贈与税は、個人から贈与されて財産を取得した時に、取得した財産に課せられる税金です。

贈与税は以下の計算式で求められます。

(受け取った財産-基礎控除110万円)×贈与税率-控除額

贈与税を納税するのは、贈与を受けた受贈者です。

1月1日から12月31日までの1年間に受け取った財産の合計額から、110万円を差し引いて贈与税額を計算します。

基礎控除後の財産の合計額が200万円以下の場合には10%で、金額に応じて段階的に税率が上がる仕組みです。

贈与税には、生前贈与をして相続税を減らそうとする行為を防ぐ効果もあります。

高齢化が進むにつれて資産が新しい世代に渡らない、子や孫世代に資金が渡らないことは相続における課題です。

そこで、若い世代が資産を有効活用して経済社会を活性化するために、相続時精算課税制度を活用する取組みもあります。

相続時精算課税制度は贈与時に一律20%の贈与税がかかり、後に相続税の計算の際に精算する制度で、合計2,500万円までなら贈与税がかかりません。

超過分の贈与税の税率が一律20%で計算します。

ただし、相続時精算課税制度の名前からわかるように、贈与者が死亡して相続がスタートした時には、贈与した金額を相続財産に加算して相続税を加算します。

そのため、基本的には相続税の節税になるのではなく、資金を必要としている世代に早期に資産を移転するため、相続争いを避けるために活用されている制度です。

事業承継税制を利用するための要件

事業承継税制は、厳格に要件が定められています。

どのような条件があるのかを確認しておきましょう。

先代の事業者が満たすべき要件

先代に当たる事業者が満たすべき要件は、まず会社の代表であった事実です。

さらに、現経営者親族などで総議決権数の過半数を保有しており、筆頭株主であることも要件となっています。

贈与時の場合には、贈与時に代表者を退任していることも条件です。

先代の事業者が、代表取締役であったタイミングは問われません。

過去に代表取締役であった経験があれば、贈与の直前のタイミングで退任しても問題なく、さらに、相談役や取締役会長になる場合も認められています。

後継者が満たすべき要件

後継者が満たすべき要件は、贈与を受ける時に会社の代表取締役であること、さらに、贈与(または相続)を受けることで、会社の筆頭株主になることの2点です。

さらに、贈与の場合には、贈与前に3年間継続してその会社の役員でなければいけません。

相続の場合には、相続発生時に代表取締役でなくても問題ありませんが、役員である必要があります。

さらに、相続発生から5カ月以内に代表取締役に就任する必要があります。

相続が急に発生することは珍しくありません。

事業承継税制を使うためには、相続時に役員でなければならない点には注意してください。

相続が発生した後では間に合わないので、将来的に事業承継税制を使う可能性がある場合には、後継者候補を役員として登記しておくようにおすすめします。

会社の要件

事業承継税制を使うためには、会社も要件を満たさなければいけません。

会社が満たすべき要件は、会社が中小企業者であることです。

中小企業者には資本金や従業員の要件があり、例えば、製造業であれば資本金の額または出資の総額が3億円以下の会社であるか、常時使用する従業員の数が300人以下の会社や個人を中小企業者と呼びます。

このように資本金もしくは従業員を基準として、中小企業者であるかどうかが判断されます。

従業員の数を基準に合うよう変更するのは大変ですが、資本金であれば変更可能です。

中小企業庁のホームページでは、中小企業者の定義も掲載されているのでチェックしてみてください。

事業承継税制を適用してからの条件

事業承継税制は、制度が適用されてからも守らなければいけない条件が3点があります。

1点目は、後継者が会社の代表者であり続けること、2点目は後継者が会社の株式を保有し続けること、3点目は会社の雇用の8割を維持することです。

特に、雇用の8割を維持することは簡単ではありません。仮に、従業員が10名の会社では、3名が退社すれば制度の適用が受けられなくなります。

社会情勢の変化や景気も関係するため、条件を満たし続けるのは困難です。

そこで、制度に変更が加えられ、この条件を5年間の平均で判定することになり、正当な理由があれば問題ないと改められました。

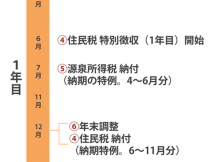

事業承継税制を利用する流れ

事業承継税制の適用を受けるには、段階を踏んで手続きをしなければいけません。

事業承継税制を利用する流れをまとめました。

以下では、事業承継税制を利用した相続税のケースをまとめています。

特例承認計画を都道府県庁に提出

事業承継税制を利用するために、まずは会社の後継者や承継時までの経営見通しなどを記載した「特例承継計画」を策定します。

それに認定経営革新等支援機関(税理士・商工会・商工会議所など)の所見を記載して、都道府県知事に提出してください。

事業承継税制の申請

相続を開始してから、会社の要件、相続人である後継者の要件と、被相続人である先代経営者の要件を満たしていることについて都道府県知事の認定を受けます。

これは相続を開始してから8カ月以内に行ってください。

相続税の申告書などを税務署に提出

相続税の申告期限までに、事業承継税制を利用することを記載した相続税の申告書と、それに付随する書類を税務署に提出してください。

併せて、納税が猶予される相続税額および利子税の額に見合った担保を提供します。

特例を受ける非上場株式のすべてを担保提供することで、見合う担保とみなされます。

相続税の申告期限は、相続開始があったことを知った日の翌日から10カ月以内であり、余裕を持って手続きを進められるよう注意が必要です。

納税猶予期間中

上記では相続税のケースを紹介しましたが、贈与税の場合でも流れ自体は基本的に変わりません。

ただし、贈与が発生した年の翌年1月15日までに都道府県知事の認定を受ける必要があります。

上記の手続きを行うと、納税猶予期間が開始されます。

事業承継税制を継続して利用するためには、「継続届出書」に一定の書類を添付して所轄の税務署へ提出しなければいけません。

事業承継税制の手続きについては変更などがある場合もあるため、専門家に依頼するか、税務署で手続きについて相談するようにおすすめします。

事業承継税制を活用するメリット・デメリット

事業承継税制は手続きも必要で、さらに長期間にわたるため、利用するかどうかを悩む人も少なくないはずです。

事業承継税制を活用する時のメリットとデメリットを整理しておきましょう。

メリット:贈与税・相続税の猶予

事業承継税制を利用するメリットは、贈与税と相続税の猶予が受けられる点です。

企業にとって、相続税や贈与税として納付するお金を用意するのは、決して簡単ではありません。

特に、相続税の場合には前もって用意するのが難しいケースもあります。

事業承継税制によって、贈与税・相続税の猶予を受ければ時間に余裕を持って資金を準備することが可能です。

また、後継者が死亡したなど一定の事由が発生した時には、納税が猶予されている相続税の全部または一部について納付が免除されます。

書類の提出が必要になるので、該当した場合には必ず手続きするようにします。

デメリット①事務手続きが煩雑

事業承継税制のデメリットとして挙げられるのが、煩雑な事務手続きです。

まず、都道府県知事へ認定申請を行ってから、適用の申請を実施します。

そこから適用の審査を受けて、認定証が交付されたようやく税務署で手続きに進みます。

事業承継税制は、適用が開始されてからも要件を満たしていることを確認するために、継続して書類を提出しなければいけません。

適用が始まって猶予を受けている間は、継続的な手続きが必要です。

提出を忘れてしまえば、猶予されている相続税と贈与税、利子税を支払わなければいけません。

都道府県によって提出する書類に違いがある点にも注意が必要です。

デメリット②制度がわかりにくい

事業承継税制の制度自体がわかりにくい点も利用がためらわれる理由のひとつです。

条文が膨大にあり、専門家以外が事業承継税制に関する条文や制度について理解するのは大変といえます。

企業によって置かれている環境も違うため、利用するかどうか判断に困ってしまうケースもあるかもしれません。

事業承継税制の利用を検討する時には、専門家にも意見を聞いておくようにおすすめします。

デメリット③取り消しリスクがある

事業承継税制は、一定の事由によって取り消しになることがあります。

取り消しになると、利子税とともに全額を支払わなければいけません。

継続届出書の提出遅れといった理由で取り消しになるので、事業承継税制を活用している間は、取り消し事由に該当することがないか注意を払う必要があります。

まとめ

事業承継税制を活用することで、相続税や贈与税の納付を猶予してもらうことが可能です。

しかし、事業承継税制を活用するには、専門的な知識のほかに、継続的な書類の作成と提出、管理を求められます。

事務負担がどれだけ大きくなるか、猶予税額がいくらになるかも考慮して、利用するかどうか検討してください。

(編集:創業手帳編集部)