償却資産申告書の必要性と提出方法

償却資産申告書とは?償却資産の意味と申告の方法・対象となる企業・対象物を解説

償却資産申告書は、課税対象となる固定資産を持っている場合に必要となる書類です。償却資産税の算出に関係しており、書類作成には様々な準備が必要となります。

納税のために必要な書類であるため、正しい知識を身に付けておかなければいけません。

自社の資産のうち、どれが償却資産にあたるか正しく理解し、期限内にきちんと申告して納付書を受け取りましょう。

例外的なケースもあるため、自社が特殊な状況にあるかどうかも確認してください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

償却資産申告書とは

償却資産申告書とは、減価償却資産の価値を申告し、償却資産税の金額を算出するための書類です。

償却資産とは、会社や事業を行っている個人が持っている、事業に使う機械や設備などのことを指します。

自社にどれだけの償却資産があるか報告して、課税金額を決めてもらうための書類が償却資産申告書です。

償却資産税は固定資産税と似ていますが、対象となるものが異なり、納税までの過程も異なります。

償却資産申告書を知るためには、償却資産税を算出するまでの過程を理解しておくことも必要です。

償却資産税は地方税

償却資産税は、固定資産税と同じ地方税になります。固定資産税は、土地や建物を所有している人に課せられる市町村税です。

一般的には、土地を買う、家を建てるなどの際に関係してくるイメージを持っているかもしれません。

しかし、固定資産税の中には、土地建物だけでなく償却資産と呼ばれるものを対象にした償却資産税も含まれています。

固定資産税の一種

固定資産税のうち、償却資産の分を償却資産税と言います。資産課税に分類されるもので、個人や法人の保有する資産に課税されるものです。

ただし、固定資産税と償却資産税では税額の出し方が異なります。

固定資産税は、自分で申告書を作成したり提出したりといった手順を踏まずに納税額が算出されます。

しかし、償却資産税は経営者や個人事業主自身が申告しなければいけません。

なぜかというと、機械や設備などの資産は、土地建物のように登記制度で所有者を把握できるシステムがないためです。

土地や建物は申告されなくても納税者やその価値を把握できますが、機械設備などは申告してもらわないと、課税対象のものを誰がどれだけ持っているか分かりません。

そのため、固定資産は申告不要、償却資産税は申告が必要です。

固定資産の要件

固定資産とは、販売目的の保有ではないもの、1年を超えて使用するもの、一定額以上のものを指します。

具体的な金額としては、20万円以上のものを固定資産として計上することが一般的です。

また、20万円未満でも10万円以上のものは一括償却資産として、30万円未満のものは少額減価償却資産として扱われます。

以上の条件から、20万円を超えるものは資産として扱われることが多く、10万円未満の場合には、ほかの2つの要件を満たしていても資産にはならない、ということになります。

10万円未満のものは、基本的には資産ではなく費用として処理されるものです。

償却資産台帳

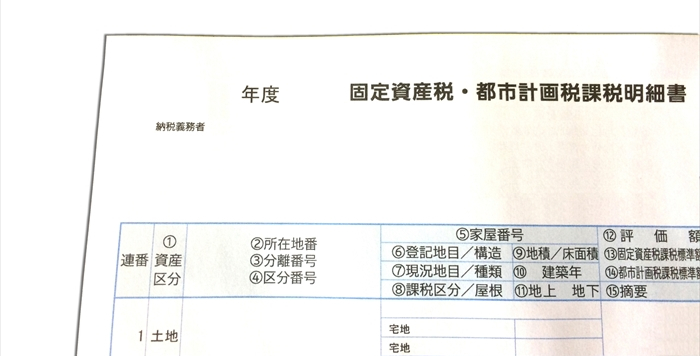

償却資産申告書を提出すると、市町村では申告書と調査に基づいて評価額や実際に納める税金の計算を行います。

申告された償却資産の評価額などが決定したら、償却資産課税台帳として登録します。

償却資産課税台帳に登録された価格などは、納税管理人や代理人、所有者本人であれば閲覧も可能です。市町村は台帳登録後、その旨を公示します。

償却資産の対象・対象外の固定資産

償却資産申告書に書かなければいけないのは、償却資産税の対象となるもののみです。

正しく記載して書類を整えるためには、どんなものが償却資産の対象となり、どれが対象外か知ることが大切です。

償却資産の対象となる資産を、具体的にチェックしておきましょう。

償却資産の対象の資産

償却資産税の対象となる資産の区切りは分かりにくい面も多く、判断が付かないこともあります。対象のものを選ぶには、それぞれに判断基準を理解することが大切です。

構築物・建物付属設備

構築物・建物付属設備は、償却資産税の対象です。構築物の主なものは、広告塔や駐車設備、門や塀などがあり、庭園や緑化施設なども含まれます。

建物付属設備は、受変電設備や自家発電設備、駐車設備などがあります。

建物と設備関係は一体になっている場合も多いですが、償却資産の対象となるのは、取り外し可能で別の場所へ移動できるものです。

また、屋外に設置されたものも償却資産になります。

機械及び装置

機会及び装置にあたるのは、機械式駐車設備や工作・木工機械など各種製造加工機械・印刷機械・化学装置・電動機・起重機・土木建設機械などです。

工場内で使うような機械類をはじめ、映画館の設備や遊園地用設備などもこれに含まれます。

また、ブルドーザーやパワーショベルのような自走式作業用機械も償却資産の対象です。

船舶・航空機

船舶とは、ボート・「はしけ」と呼ばれる小舟・貨客船・漁船・工作船・水中翼船などの事業に使う船です。航空機には飛行機やヘリコプター、グライダーなどが含まれます。

自動車税対象外の車両及び運搬具

道路運送車両法に規定する大型特殊自動車、各種運搬具は償却資産税の対象です。

具体的には、蒸気機関車や電車など、また、消防車・救急車・散水車・放送宣伝車などがあります。

自走式であっても、ブルドーザーやパワーショベルは機械及び装置として扱われるため注意が必要です。

工具、器具及び備品

工具、器具及び備品は、オフィスで使用するOA機器・備品類・レストランで使うテーブルや椅子・厨房用具など幅広いジャンルのものがあります。

具体的には、パソコン・コピー機・看板・エアコン・ネットワーク設備などが対象です。

また、業種に応じて、クリーニング店では洗濯機や乾燥機など、印刷業では印刷機やシュレッダー、製造業では梱包機、ボール盤などが対象になります。

償却資産の対象外の固定資産

償却資産税の対象にならないものには、形のないものや他の税金がかかっているものなどがあります。対象外のものを償却資産申告書に記入しないように注意が必要です。

無形固定資産

無形固定資産とは、形のない資産のことです。形がないものなので、経年で消耗したり壊れたりしません。

そのため、価値が変わることもなく、減価償却の必要もないものであり、償却資産にもあたりません。具体的には、特許権・商標権・意匠権・ソフトウェアなどがあります。

営業車両

営業用車両は償却資産の対象になりそうに思えますが、自動車税の対象となっているため償却資産税の対象からは外されます。

土地建物

土地建物は固定資産税の対象となっているため、償却資産税の対象からは外されます。

建物に設置してある設備や機械類も、固定資産税課税上の評価に含まれているものについては、償却資産税の対象とはなりません。

リースしているもの

リースしているものの所有者はリース会社なので、設置してある事業所の資産にはあたりません。

コピー機・パソコン・デスクなどのオフィスの備品など、リースしているものは除いて償却資産申請書を作成する必要があります。

注意したいケース

償却資産申告書を作成する際に注意したいケースもあります。償却資産の使い方が例外的な場合などは、償却資産の扱いに注意しましょう。

償却資産をほかに賃貸している場合

償却資産をほかに賃貸している場合には、前述の「リースしているもの」の逆になります。

あくまでも、償却資産を申告するのは資産の所有者であり、どこにあっても自社が所有している場合には申告が必要です。

ただし、例外的に所有権留保付売買資産の場合には、実質的な所有者が賃借人のため、賃借人が納税する必要があります。

償却資産を共有している場合

償却資産を共有している場合には、共有者全員の連名で申告しなくてはなりません。

代表者を決めて、所有者の氏名欄に「代表者ほか○○名」と記載し、備考欄に全員の名前と持ち分割合を記入します。

20万円未満の固定資産を一括償却した場合

少額の固定資産を一括償却できる「少額資産の一括償却」では、10万円以上20万円未満のものを3年間(36カ月)で償却できる償却方法の特例が設けられています。

この「一括償却」を行った場合には、却資産の申告の対象外にすることが可能です。

償却資産申告書の書き方

償却資産として申告が必要な資産の種類が分かったら、実際に償却資産申告書を作成します。償却資産申告書を作成するには、様々な情報の準備が欠かせません。

申告方法を理解し、必要な書類を整えましょう。

固定資産台帳や減価償却明細などを準備

償却資産申告書を作成するためには、基になる情報が必要です。

法人の場合には固定資産台帳、個人の場合には所得税の申告における減価償却明細や固定資産を管理する帳簿などを使います。

事業者が申告すべき情報は、償却資産の取得年月や取得価格といった内容だけで、税額の計算などは行いません。

申告方式は2種類

償却資産の申告は、書面か電子申告のどちらかで行います。申告方式には2種類あるので、どちらかを選んでください。

一般方式

一般方式とは、前年中に変動した資産を申告する方法です。

資産の種類・名称など・数量・取得年月・取得価額・耐用年数・増加(減少)事由を台帳から書き写すだけで計算などはしません。

最初の年だけは、1月1日に保有している償却資産を全て申告しなければいけませんが、翌年以降は増減したものだけを記入するだけで済みます。

手書きで作成する場合には、この一般方式のほうが手間がかからずおすすめです。

電算処理方式

電算処理方式とは、その年の1月1日現在に所有しているすべての償却資産を記載する方法です。

この場合には、事業者側で評価額まで計算しなければいけません。

固定資産をソフトで管理しており、償却資産申告書もソフトで作成できる場合には良いですが、手書きの場合には一般方式よりも手間がかかるかもしれません。

償却資産税申告に必要な書類一覧

償却資産税の申告に必要な書類は、1年目と2年目以降で違います。自社の状況に合わせて必要な書類を全て整え、期限内に提出しましょう。

事業初年度の書類

事業初年度は、2種類の書類を提出します。

・種類別明細書(増加資産用・全資産用)

種類別明細書(増加資産用・全資産用)は、初年度に新しく資産を申告する場合と翌年以降、新しく資産が増えた場合など、資産が+になった時に使う書類です。

初年度の場合には、全資産用に〇をして、すべての資産を書きだします。

・償却資産申告書(償却資産課税台帳)

償却資産申告書は、種類別明細書をまとめて合計し、全ての資産の状況を申告する書類です。税務会計上の償却方法や青色申告の有無なども申告します。

2年目以降の書類

2年目以降は、種類別明細書(増加資産用・全資産用)と償却資産申告書(償却資産課税台帳)に加えて、種類別明細書(減少資産用)が必要となります。

種類別明細書(減少資産用)は、前年度の資産のうち売却などで減った資産を記載するものです。初年度は減る資産がないため、2年目から必要になります。

減った資産がない場合には、何も記入せずに提出します。

償却資産申告書などの提出期限

償却資産申告書の提出期限はその年の1月31日までです。申告する年の1月1日時点で所有している償却資産を申告します。

申告後、償却資産課税台帳に資産の価格などが登録され、台帳の閲覧ができるようになります。

台帳に登録された価格に不服がある場合、3カ月以内に審査申出が可能です。

償却資産税の課税方法

償却資産税は、「賦課課税」という課税方式を取っています。

固定資産のように個人や法人が全く申告をしなくてもいいものではありませんが、税額の計算は納税者がする必要がありません。

賦課課税方式の課税・納税方法を説明します。

税額の算出及び納税通知書の交付

償却資産税は、償却資産申告書によって申告された取得年月や取得価格から、市町村が税額を決定します。

償却資産申告書の提出後は、償却資産課税台帳に評価額が登録され、6月上旬に納税通知書が交付される流れです。

償却資産税の支払い

償却資産税の納期は年4回が基本です。

納める月は4・7・12・翌年2月が原則ですが、市町村の条例で違った納期になっている場合もあるため、指定された納期に従いましょう。

償却資産の支払い方法は、役場や金融機関などの窓口での納付のほか、口座振替・ペイジー納付・クレジットカード納付があります。

口座振替の場合には、事前の手続きが必要です。

ペイジーやクレジットカードは、市町村によって扱いがある場合とない場合があります。

ペイジーが可能な場合には、マークのついた納税通知書が送付されるので、納付書の種類に応じて支払い方法を選びましょう。

償却資産税の免税点制度

償却資産税には免税店制度というものがあります。償却資産を持っていても、金額が少ない場合には課税されない制度です。

償却資産の免税点は150万円で、償却資産の合計額が150万円未満となる場合には課税されません。ただし、償却資産の申告は必要なので注意しましょう。

まとめ

償却資産申告書は、対象となる資産を持っている事業者が提出するべき書類です。償却資産税の計算に必要なため、毎年提出しなければいけません。

償却資産税は固定資産税の一種で、税額の算出や納付書の準備は自治体が行う賦課課税ですが、固定資産税とは違い個々に申告も必要です。

書式や期限が決まっているので、期限内に正しく作成し、提出しましょう。

(編集:創業手帳編集部)