経営力向上計画とは。メリットや対象、申請方法について説明します。

認定された事業者は、税制や金融などの支援を受けることができるので内容を把握しておこう。

「経営力向上計画」は、経営力向上のために設備投資等の計画をたてて申請することで、経営上の多岐に渡る支援が受けられる制度です。すでに各事業分野で売上拡大、コスト削減、人材育成などに活用されています。

ただし制度内容が複雑なため、パンフレット等を見ても内容がつかめないとお困りではないでしょうか。そこで本記事では経営力向上計画の概要、申請時の注意点など、申請のために知っておくべき情報をまとめて、わかりやすく解説します。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

経営力向上計画とは。目的を把握して認定につなげよう

経営力向上計画とは、「中小企業等経営強化法」という法律の目的に沿って策定された制度です。

「中小企業等経営強化法」の目的は、国が設定した支援策を活用した中小企業等の成長発展を、経済全体の発展につなげることです。

そのため経営力向上計画の申請にあたって、申請者は「現在の課題や問題」、「具体的にどんな取り組みを実行して経営力を向上させるか」などを、申請書類内で明示する必要があります。

経営力向上計画の認定を受ける3つのメリット

経営力向上計画の認定を受けると、計画を実行するために必要な支援を受けられます。大きく分けて3つのメリットがあり、組み合わせて活用できるのでご確認ください。

税制措置

税制措置の支援内容は以下のとおりです。経営力向上計画を実行する際に発生する、一部の税金負担を軽減できます。

-

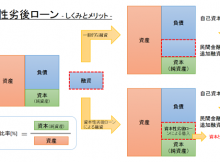

- 法人税の優遇:設備投資の際に、「即時償却」or「取得価額の10%(資本金3千万円超1億円以下の法人は7%)の税額控除」を選べる(※)

- 事業承継等のために土地や建物を取得する場合に、登録免許税と不動産取得税が軽減される

- 事業承継等に伴って株式等を取得して一定割合の金額を準備金として積み立てた場合、その額を損金算入(※1)できる

※ 即時償却のメリットは、通常は数年に渡って計上する減価償却費を、前倒しで計上できることです。

※1 損金算入を簡単にいうと、月次の会計処理では経費として認められていない費用を、決算時に損金として扱える(決算処理の中で、経費のように扱える)ことです。

税額控除のメリットは、決算により決定した税金の額から取得価額の10%(7%)を直接差し引けるため、税金負担軽減の効果が大きいことです。

経営力強化計画を実行するために必要な30万円以上の機械、備品などを購入したら、即時償却と税額控除のどちらを活用するか税理士等に相談するのがおすすめです。

以上の各税制措置を受けるためには、手続きが必要です。中小企業庁が公表している『中小企業等経営強化法に基づく支援措置活用の手引き』で手続きの詳細がわかるので、必ず最新版を確認してください。

金融支援

金融支援は、日本政策金融公庫や民間金融機関などから通常とは別枠での支援を受けられるという点で役立ちます。詳細な内容を要約して紹介するので、活用できる支援があるかをチェックしてみましょう。

-

- 日本政策金融公庫から設備投資に必要な資金の融資を受けられる(中小企業者のみ(※2))

- 民間金融機関から融資を受ける際の信用保証協会の保証について、別枠での保証追加や、保証枠拡大ある

- 資本金3億円を超える株式会社でも中小企業投資育成株式会社(※3)から投資を受けられる

- 海外支店や海外子会社が海外の金融機関から融資を受ける場合に、日本政策金融公庫が信用状を発行してくれる

- 海外子会社が日本政策金融公庫から直接融資を受けられる

- 医業・歯科医業、社会福祉法人などで従業員数2,000人以下の場合は、中小企業基盤整備機構から、最大25億円の債務保証を受けられる

- 食品製造業で経営力向上計画を実行するために巨額の融資が必要等の場合に、食品等流通合理化促進機構から債務保証を受けられる

※2 中小企業者とは、業種によって資本金や従業員数が定義づけされています。前述した『中小企業等経営強化法に基づく支援措置活用の手引き』で、中小企業者の定義をご確認ください。

※3 中小企業投資育成株式会社は、東京、名古屋、大阪に所在する中小企業への投資が目的の会社です。通常は、3億円以下の株式会社にのみ投資を行います。

状況によって上記の支援策が必ず受けられるとは限らないのですが、通常の融資とは別枠での金融支援は心強いですね。

法的支援

経営力向上計画を実行するにあたって事業承継等(合併、会社分割、事業譲渡、事業協同組合設立)をする場合は、以下のような法的支援が受けられます。

-

- 許認可承継の特例

- 組合発起人数の特例

- 事業譲渡の際の免責的債務引受けの特例

各特例の内容を、簡単に紹介します。

【許認可承継の特例】

事業承継等の際に経営力向上計画の認定も引き継げる(新たに申請しなくてOK)という特例で、2つの要件を満たす必要があります。

- 経営力向上計画の申請時に、事業承継等を行う旨を記載している

- 許認可承継の特例上で定められた事業(旅館業、建設業を含む6事業)を承継する

【組合発起人数の特例】

経営力向上計画の認定を受けると、発起人3人で組合を設立できます。(通常は4人の発起人が必要)

【事業譲渡の際の免責的債務引受けの特例(事業承継等を受ける側が株式会社の場合のみ)

】

事業譲渡に伴って債務の移転が必要な場合に、債権者へ債務移転の通知(催告)をしてから1ヶ月待って返事がなければ、債務移転の同意があったとみなす特例です。

債務移転はデリケートな問題で、通常は債権者から個別に同意を得る必要があります。

経営力向上計画の認定を受けられる事業者の規模や法人形態等について

経営力向上計画の認定を受けられる(申請ができる)事業者を総称して、「特定事業者等」と呼びます。特定事業者等の規模や法人形態等が決まっているため、具体的な内容を確認しましょう。

特定事業者等とは、9つの法人形態等に該当する事業者のことです

| 法人形態等 | 該当条件 | |

|---|---|---|

| 1 | 個人事業主 | 従業員2千人以下 |

| 2 | 会社 (会社法上の会社で、有限会社を含む。士業法人も該当) |

|

| 3 | 医業を主たる事業とする法人 | |

| 4 | 歯科医業を主たる事業とする法人 | |

| 5 | 社会福祉法人 | |

| 6 | 特定非営利活動法人 | |

| 7 | 生活衛生同業組合、酒造組合、内航海運組合など | 構成員に特定事業者が一定割合含まれている |

| 8 | 一般社団法人 | |

| 9 | 企業組合、協業組合、商工組合など | – |

個人事業主は開業届提出後、法人は法人設立登記後でなければ経営力向上計画の認定を受けられないという点にも、ご注意ください。

経営力向上計画の認定によって、通常では受けられない支援が複数あります。計画内容に照らし合わせながら、もれなく活用しましょう。

経営力向上計画の申請方法と提出先

経営力向上計画の申請書類の中で難しいと感じるのは、企業概要や具体的な経営力向上の計画内容を記載する『(別紙)経営力向上計画』(計画書)かと思います。中小企業庁が、経営力向上計画作成に役立つ事業分野別の指針を公表しているので、参考にしてください。

不明点が多くて心配な場合は、認定支援機関(経営に関するアドバイスや申請書類作成のプロ)にサポートを依頼するという方法もあります。「難しい」と諦めずに、相談してみるのがおすすめです。

申請書類を作成したら、各事業分野の提出先に直接提出or郵送or電子申請で提出しましょう。具体的な提出先については、以下の方法で確認できます。

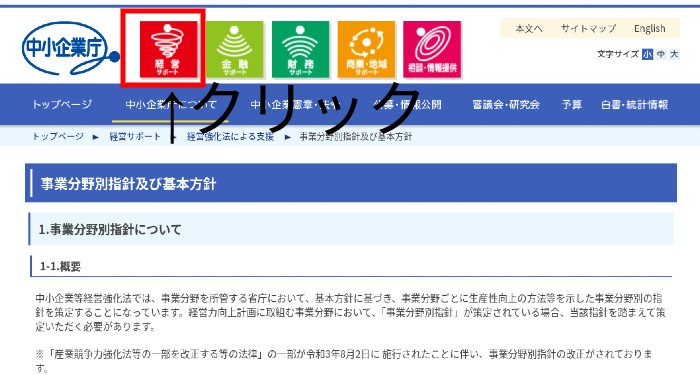

①中小企業庁HPにアクセスし、上部の『経営サポート」 をクリックします。

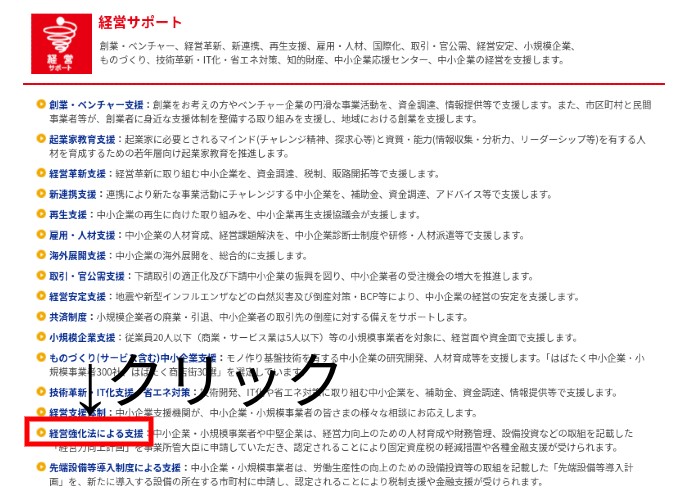

②経営サポートのページが開くので下へスクロールし、『経営強化法による支援』をクリックします。

③経営力強化法による支援のページが開くので下へスクロールし、『概要資料等』という項目の『事業分野と提出先』をクリックすると、提出先がわかります。

中小企業庁HPを確認してもわからない場合は、電話相談窓口で質問してもOKです。

企画課 03−3501−1957

財務課 03−3501−5803(事業承継等についての窓口)

経営力向上計画を申請する上で知っておくべき主な注意点

経営力向上計画の申請には、細かい規定がたくさんあります。手引等の書類で見逃しがちな7つの注意点をまとめたので、一緒に確認しましょう。

【1. 申請から認定までの期間が長いことに注意】

経営力向上計画申請から認定までにかかる期間の目安は、通常30日ほどです。電子申請をする場合の期間の目安は、21日ほどと短くなります。

ただし、状況によっては認定までの期間が30日以上になるケースもあります。申請先省庁が違う複数の事業分野について経営力向上計画を申請する場合は、45日ほどと考えておきましょう。他にも書類不備等があると認定までの期間が長くなる可能性があるため、時間に余裕を持って申請をするのがおすすめです。

【2. 通常の書類以外の事前準備が必要なケースに注意】

下記のメリットを受ける場合は、事前準備が必要です。

- 税制措置、金融支援:『工業会等による証明書』or『経済産業局の確認書』が必要(発行までの期間は1ヶ月以内が目安)

- 金融支援:設備投資をする場合、原則として金融機関に事前相談が必要

- 登録免許税の軽減措置:計画認定の省庁に『租税特別措置法適用証明申請書』を提出して、『適用証明書』の受け取りが必要

- 不動産取得税の軽減措置:可能な限り提出先に事前相談&すべての不動産所在地の都道府県庁経由で申請

- 許認可承継の特例:申請窓口に事前相談

【3. 経営力向上計画認定のタイミングに注意】

以下の場合は、事前に経営力向上計画の認定を受ける必要があります。

- 設備投資をする前に認定を受ける

- 事業承継等を伴う場合は、事業承継等の最終合意前に認定を受ける

【4. 申請した計画を実行しない場合は、認定取り消しの可能性あり】

申請した計画を実行して達成できない場合に認定取り消しとなることはありませんが、計画を実行しないと認定取り消しとなる可能性があります。

【5. 関係者内(親族、グループ内など)の事業承継等は認定の対象外】

事業承継等で役員等に親族がいる場合は、前述した「経営力向上計画相談窓口(中小企業庁 事業環境部 財務課)」に認定対象かどうかを問い合わせるのがおすすめです。

【6. 認定結果の公表について注意】

経営力向上計画の認定内容は、同意がある場合に限り中小企業庁HPに公表しています。同意がなければ公表されないのですが、事業承継等の内容を誰にも知られたくないという場合は、申請時や認定時に公表に同意しない旨を重ねて伝えておきましょう。

【7. 設備投資をする場合の税制措置について注意】

設備投資による税制措置のメリットを受ける場合には、以下の点に注意しましょう。

- 中古品は対象外

- 補助金制度を活用して導入した設備も税制措置の支援を受けられるが、圧縮記帳(※5)をして、支援対象として定められた最低取得価額を下回ると対象外となる

- 経営力向上計画で税制措置のメリットを受けた設備は、他の税制措置を受けられないケースがある

- 経営力向上計画の支援と国や自治体の補助金を併用できるケース、できないケースがある

※5 圧縮記帳とは、設備の取得額から補助金や保険金で受け取った金額を差し引いて会計処理をすることです。

経営力向上計画の認定件数、認定状況

経営力向上計画の認定件数は、2021年8月31日時点で127,526件となっています。認定を受けている割合が多い業種は、以下のとおりです。

-

- 製造業:約37.0%

- 建設業:約25.6%

- 卸・小売業:約8.7%

- 医療・福祉業:約5.1%

- サービス業:約4% など

中小企業庁は、各業種の認定実例集等を公表しています。経営力向上計画の支援活用実例や計画書の書き方のイメージが具体的にわかるので、ぜひチェックしてみてください。

まとめ:経営力向上計画による明確な目標の作成&支援は経営に役立つ

経営力向上計画は内容が難しい部分がありますが、経営に与える「税制」、「金融」、「法」の3面からのメリットがたくさんあります。

ぜひ計画書作成を機に事業内容や課題の棚卸しを行って、経営の明確な目標を作成してください。また認定後の支援をフル活用すれば、資金確保等を考える際にも頼りになります。

また創業手帳別冊版「補助金ガイド」では、今起業家に本当に役立つ補助金・助成金について詳しく解説しています。こちらも無料でお届けします。あわせてご活用ください。

最新ニュースはありません