ビジネスローンとは?審査基準や利用をおすすめする法人・個人事業主の特徴も紹介

事業性融資にはビジネスローン・事業用ローンも使えます!ただし、デメリットもあるので注意してください

経営者や個人事業主が利用できる資金調達の方法として、ビジネスローンという選択肢もあります。ビジネスローンには、日本政策金融公や銀行からの融資にはないメリットがあり、状況によっては便利です。

しかし、ビジネスローン特有のデメリットや注意点もあることから、利用については、十分に情報収集をしたうえで慎重に検討するのが良いでしょう。

今回はビジネスローンについて、審査基準やメリット・デメリット、利用が想定されるケースなど、基本的な情報を幅広く、わかりやすく解説します。ビジネスローンに関心のある経営者や個人事業主の方は、ぜひ参考にしてください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

ビジネスローンとは

ビジネスローンとは、法人経営者や個人事業主が利用できる事業用のローン商品です。用途は事業資金に限られ、開業資金や運転資金、設備資金など、事業に関わることにのみ借りたお金を使うことができます。

なお、ビジネスローンは、主に銀行・信販会社・消費者金融によって提供されています。銀行のビジネスローンは、ほかのビジネスローンに比べて低金利であり、融資限度額も大きいことが魅力です。

一方、信販会社や消費者金融のビジネスローンには、銀行に比べて審査に通りやすい、審査期間が短くて最短即日でも借りられるといった特徴があります。

ビジネスローンの審査基準

ビジネスローンの審査基準は、ほとんどの場合、公開されていないので、実際にどのような審査が行われるのかはわかりません。しかし、一般的には「事業状況」と「信用情報」の2点が、重要な審査基準だといわれています。※

「事業状況」とは、事業規模や事業歴、資産・負債の状況、将来性などのこと。例えば、今期の収支が黒字であるか、事業計画書で融資金の利用目的や今後の資金計画の妥当性が読み取れるかなども、重要なポイントです。事業歴については、2年以上あるのが望ましいとされていますが、創業1年目から利用できる決算書不要の商品もあります。

「信用情報」とは、代表者や連帯保証人の信用情報を指します。金融事故の履歴があるなど、信用情報に傷があれば、審査に通るのは難しいです。なお、連帯保証人の信用情報に問題がある場合は、連帯保証人を変更することで、融資を受けられることがあります。

そのほか、本人確認書類や事業計画書などの必要書類に不備がないことも、審査に通るためには大切です。

※ちなみに独自の審査基準を公開している某貸金業者は、審査基準として「事業状況」「個別事情」「将来展望」の3つを挙げています。

ビジネスローンの借入金額の目安

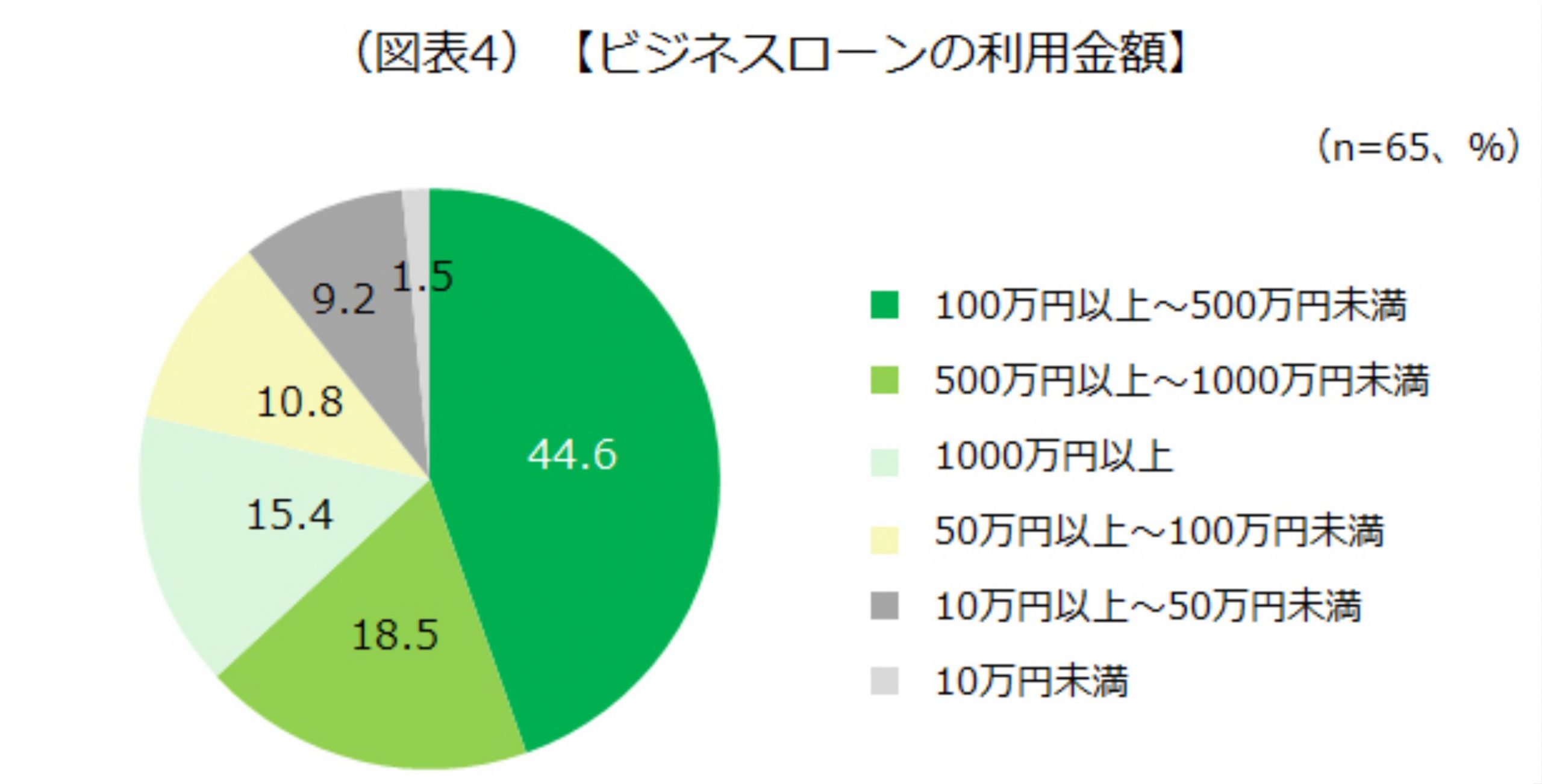

図1:中小企業の場合

出典:りそなCollaborate、経営者210人に聞いた「ビジネスローン利用状況調査」

ビジネスローンの融資限度額には10万円〜1,000万円ほどの幅があり、最大1億円借りられる商品もあります。しかし、中小企業の場合、実際には100万円〜500万円までの利用であることが多いようです。

りそなCollaborare事務局が2021年に実施した調査では、ビジネスローンを利用した経営者70名強のうち、44.6%が100万円以上〜500万円未満を借りたと回答しました。

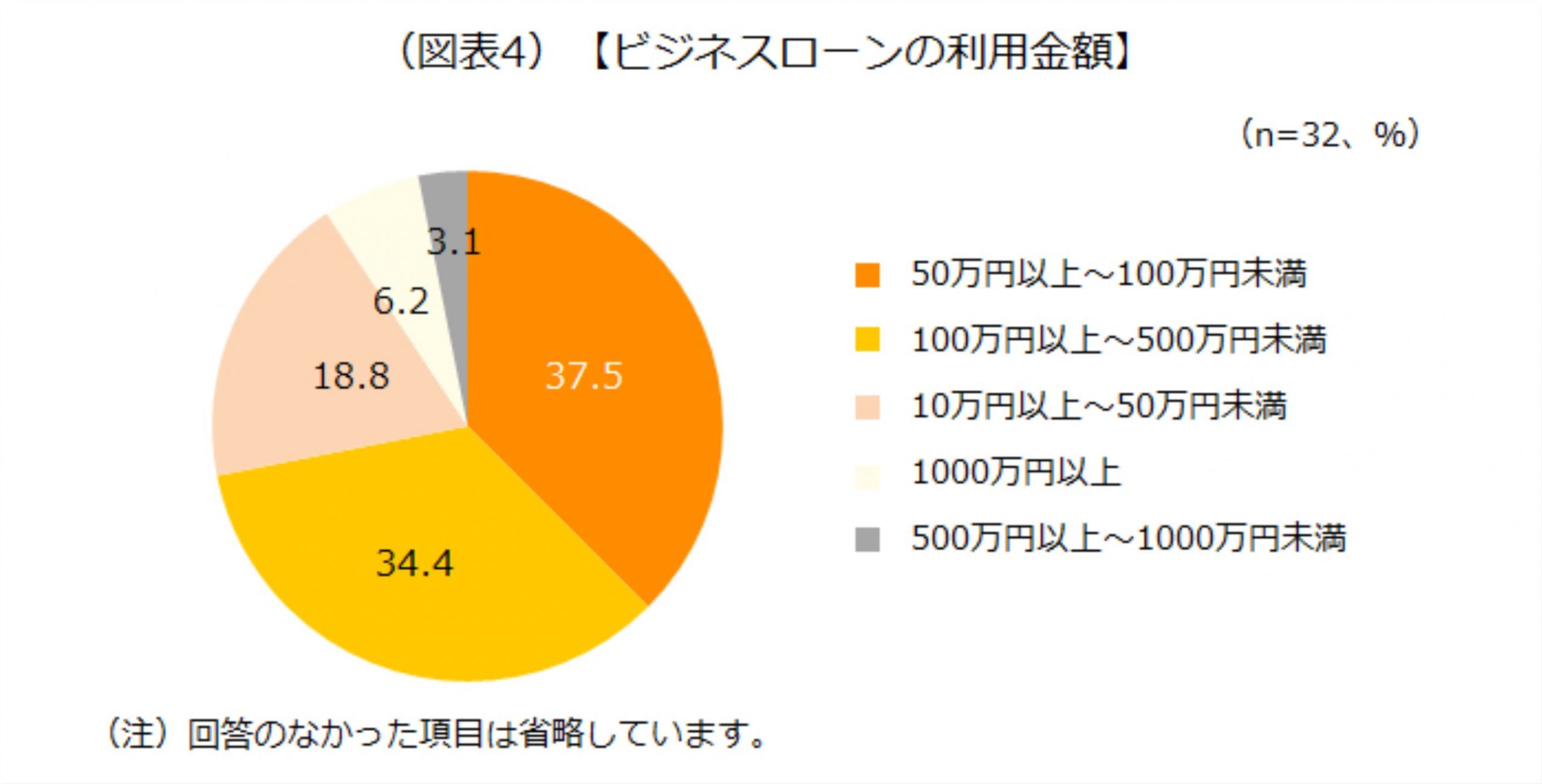

図2:個人事業主の場合

出典:りそなCollaborate、個人事業主208人に聞いた「ビジネスローン利用状況調査」

一方で、個人事業主を対象にした調査では、50万円以上〜100万円未満と答えた者が多数派でした。ただし、100万円以上〜500万円未満利用したと回答した者も同程度おり、個人事業主の利用金額には、やや幅があるといえるでしょう。

ビジネスローンに申し込む際は、これらの金額をひとつの目安にしてみてください。

ビジネスローンの金利

図3:業者ごとのビジネスローンの金利

| 銀行 | 信販会社 | 消費者金融 |

|---|---|---|

| 2.0~14.8% | 5.0~18.0% | 3.1%〜18.0% |

※銀行は9行、信販会社は4社、消費者金融は3社を調査・総合

上記の通り、ビジネスローンの金利は比較的高めです。日本政策金融公庫や銀行からの融資と比較してみると、そのことがよくわかります。

例えば、日本政策金融公庫の中小企業事業では、金利が0.30〜1.55%の間を推移します。また銀行融資では1〜3%、信用金庫からの融資では2〜4%前後が、それぞれ金利の相場です。いずれの場合も、ビジネスローンのように、年利が10%を超えるようなことはありません。そのため、金利の低さを重視するなら、ビジネスローンよりも、日本政策金融公庫や銀行からの融資を選ぶほうが良いといえます。

それでは、一般の融資ではなくビジネスローンを選択することには、どのようなメリットがあるでしょうか。次項では、ビジネスローン特有のメリットについては、詳しく解説します。

ビジネスローンのメリット

ビジネスローンには、次のようなメリットがあります。これらのメリットは、ビジネスローンが他の資金調達の方法よりも優れている点です。

無担保・無保証人でお金が借りられる

ビジネスローンでは、多くの場合、無担保・無保証人で融資を受けられます。そのため、より手軽に申し込むことができ、万が一返済が滞っても、代表者や第三者に責任は及びません。※

日本政策金融公庫や銀行からの融資では、担保や保証人が必要になるケースも多いので、この点でビジネスローンは魅力的です。

ただし、日本政策金融公庫の新創業融資制度では、原則として無担保・無保証人で融資が行われます。そのため、創業時に開業資金をお求めの方は、まずは新創業融資制度から利用を検討するのが良いでしょう。

※一部の商品については、不動産や有価証券を担保にする必要あり。保証人については、連帯保証人が必要になるケースはあまりない。ただし、法人の場合、代表者本人が保証人になる「経営者保証(個人保証)」がつくことがある。

総量規制の対象でない(年収の3分の1以上も可)

ビジネスローンでは、年収の3分の1を超えた金額も借り入れることができます。そのため、数百万円の事業資金も比較的調達しやすいです。

貸金業法には、借りすぎ・貸しすぎを防止する「総量規制」というルールがあります。「貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借入れはできなくなる」というルールです。

カードローンやクレジットカードのキャッシングなどは、この総量規制の対象となります。よって、例えば、年収が600万円で、すでに200万円以上借入があれば、新たに事業資金を借りることはできません。

一方、ビジネスローンは総量規制の対象でないため、個人の年収や借入残高にかかわらず、事業に必要な金額を借りることが可能です。

審査時間が短く、最短即日で融資を受けられる

ビジネスローンは、総じて審査にかかる時間が短く、一般の融資に比べてすばやい借入が可能です。ノンバンクの商品には「最短即日」のものが多く、銀行のビジネスローンの中にも、一部、即日融資に対応したものがあります。

これに対し、日本政策金融公庫の融資では、審査完了までに3週間前後、口座にお金が振り込まれるまでにはさらに1〜2週間前後がかかります。銀行融資の場合でも、日本政策金融公庫と同等か、それ以上の時間が必要です。

ビジネスローンなら、最短即日、遅くとも5営業日ほどで融資が受けられるので、急な資金調達にも適しています。

オンラインで申し込みが完結、来店不要

ビジネスローンには、Web上で申し込みができ、書類の提出も含め、手続きをオンラインで完結できる商品も多いです。申し込みや審査にあたって来店する必要がないため、より手軽に利用することができます。

日本政策金融公庫の融資では、インターネット申込こそ可能であるものの、審査にあたって面談が実施されるため、来店は必要です。銀行や信用金庫、信用組合から融資を受ける場合も、申し込みや面談のために来店しなければなりません。

審査が甘いといわれている

ビジネスローンは、銀行融資などに比べて、審査が甘い、審査に通りやすいといわれています。

しかし、審査基準は公開されておらず、銀行融資とビジネスローンの審査結果を比較したデータもないため、実際のところは不明です。また事業状況や信用情報に重大な懸念事項があれば、ビジネスローンでも銀行融資でも、審査に通るのは難しいといえます。

とはいえ、ビジネスローンは審査時間が短く、金利もかなり高めに設定されているため、審査が比較的甘いことはおそらく本当です。実際、審査に不安のある経営者や個人事業主の方がビジネスローンを利用しているケースは、一定数見受けられます。

ビジネスローンのデメリット

ビジネスローンには、以下のようにデメリットもいくつかあります。ビジネスローンの利用を検討する際は、以下の内容も理解したうえで、最終的な是非を判断するのが良いでしょう。

金利が高い

図4:一般的な融資とビジネスローンの金利を比較

| 日本政策金融公庫 | 0.30〜1.55% |

|---|---|

| 銀行や信用金庫 | 1.0〜4.0%前後 |

| ビジネスローン | 2.0〜18.0% |

※日本政策金融公庫は中小企業事業

ビジネスローンは、通常の融資に比べて金利が高いです。日本政策金融公庫や銀行、信用金庫からの融資が、0%台〜4%前後で借りられるのに対し、ビジネスローンには金利が10%を超える商品も珍しくありません。そのため、ビジネスローンを長期で借りるのは、負担が大きいといえるでしょう。

ちなみに運転資金1,000万円を返済期間5年で借りる場合、金利が2%と10%では、利息の金額に以下のような違いが出ます。

- 2%の場合: 516,620円(毎月返済額:175,277円)

- 10%の場合:2,748,200 円(毎月返済額:212,470円)

※知るぽると 金融広報中央委員会の「しっかりシミュレーション」を利用、返済方法は元利均等返済。

このように、金利が2%か10%かで、利息分の総返済額に220万円以上の違いが出ます。月々の支払い金額も35,000円以上変わってきます。以上より、当然のようですが、金利をできるだけ低くすることは大切です。

融資限度額が低めに設定されている

図5:ビジネスローンの融資金額の例

| 福岡銀行・フェンディ | 100万円〜1,000万円 |

|---|---|

| 東京スター銀行・スタービジネスカードローン | 50万円〜1,000万円 |

| みずほ銀行・みずほスマートビジネスローン | 10万円〜1,000万円 |

| オリコ・証書型ローン ビジネスサポートプラン | 50万円~500万円、100万円~1,000万円 |

| アイフル・事業者向けビジネスローン | 50万円〜500万円 |

ビジネスローンの融資金額は、10万円〜1,000万円程度であることが一般的です。通常の融資に比べ、融資限度額は低めに設定されています。

例えば、日本政策金融公庫の新型コロナウイルス感染症特別貸付では、国民生活事業で8,000万円、中小企業事業で6億円を限度とした融資が行われます。よって、1,000万円を超えるような高額な融資を受けたいなら、通常の融資のほうが適切です。

とはいえ、三井住友銀行のビジネスセレクトローン(〜3億円)、三菱UFJ銀行の融活力(〜5,000万円)など、金額の大きいビジネスローンもあります。

また実際の融資額は、各自の月商や自己資金額などに基づくため、融資限度額が大きいからといって、必ずしも高額な融資が受けられるとは限りません。中小企業の事業規模を考えると、現実にはビジネスローンの融資額で足りるケースも多いでしょう。

一般の融資が受けづらくなる恐れもある

ビジネスローンの借入があると、金融機関で融資の審査を受ける際、担当者の心証を悪くする可能性があるともいわれています。

一般にビジネスローンは審査が甘いとされており、現実には銀行融資などを受けられない方がビジネスローンを利用するケースが少なくありません。そのため、ビジネスローンを利用していると「資金繰りが苦しいのではないか」、「融資を受けられない重大な問題があるのではないか」などと、否定的に捉えられる恐れがあるのです。とくにノンバンクのビジネスローンを利用している場合は、この懸念が比較的強いとされています。

法人の場合、決算書に借入先を記入することから、ビジネスローンの借入があることは、確実に知られてしまいます。よって、将来的に金融機関から融資を受けることを希望する場合は、ビジネスローンの利用に慎重になる必要があるでしょう。

条件の良い商品では担保・保証人を求められる

金利や融資額の条件が良いビジネスローンでは、担保や保証人を求められることがあります。例えば、最大1億円を金利4%台〜で借りられる某商品では、必要に応じて不動産担保が求められます。なおかつ、法人の場合は、原則として代表者が連帯保証人にならなければなりません。

そのほか、信用保証協会による保証が必要となるビジネスローンもあります。条件が良いのは魅力的ですが、担保・保証人が要ると、利用のハードルは上がり、リスクもつきまといます。

ビジネスローンと他の資金調達方法を比較

ビジネスローンではなく、日本政策金融公庫や銀行からの融資、カードローン、ファクタリングなどでも資金は調達できます。以下では、それらの資金調達方法とビジネスローンの特徴を比較するので参考にしてください。

日本政策金融公庫や銀行融資との違い

図6:ビジネスローンと日本政策金融公庫・銀行融資の比較

| ビジネスローン | 日本公庫・銀行融資 | |

|---|---|---|

| 金利 | 2.0〜18.0% | 0.3〜4.0%程度 |

| 資金調達にかかる時間 | 最短即日 | 1ヶ月前後 |

| 融資限度額 | 10万円〜1,000万円 | 数千万円〜数百万円 |

| 審査の難易度 | 低い | 普通・高い |

| 担保・保証 | 不要 | 必要 |

| 来店の必要性 | 不要 | 必要 |

※一般的な特徴を記載、どちらにも例外は存在

これまで解説した通り、ビジネスローンと一般の融資には、金利や審査期間、融資限度額をはじめ、さまざまな点で違いがあります。

一般の融資は金利が低いため、ビジネスローンより、5〜7年などの長期の資金調達に向いています。しかし、実際に融資金が振り込まれるまでには、1ヶ月前後かかるのが一般的なので、急な資金調達には不向きです。また審査の難易度は、ビジネスローンよりも高いといわれています。

一方で、ビジネスローンは金利こそ高いものの、最短即日のスピーディな資金調達が可能です。一般の融資に比べると審査も甘いとされており、より手軽な資金調達の手段といえるでしょう。

信用金庫・信用組合は審査の難易度が低め

信用金庫・信用組合は、銀行に比べると審査の難易度が低いといわれています。信用金庫・信用組合は、中小企業や個人事業主をメインの顧客としており、規模の小さい事業者への融資にも、積極的な傾向にあります。

信用金庫・信用組合から融資を受ける場合、銀行よりもやや金利は上がりますが、ビジネスローンに比べると、はるかに低金利です。そのため、審査に通るかは不安だが、ビジネスローンではなく普通の融資を利用したいという場合は、信用金庫・信用組合に相談してみるのが良いでしょう。

カードローンとの違い

カードローンとは、一般個人向けのローン商品で、ビジネスローンとは異なる以下のような特徴を備えています。

- 資金の用途に制限がない

- 融資までのスピードがさらに速い

- 専用カードを使って、ATMで自由に出金できる

- 総量規制の対象である

事業性資金にしか使えないビジネスローンとは異なり、カードローンでは資金の用途に制限がありません。事業資金としてはもちろん、生活資金としても自由に使えます。

またカードローンは、ビジネスローンよりもさらに、審査のスピードが速い傾向にあります。最短15秒で審査結果を表示し、最短25分で融資が受けられる商品もあり、すぐにお金を手に入れることが可能です。

そしてさらに便利なのが、銀行や消費者金融から発行された借入専用のカードを使って、コンビニのATMなどでいつでも、何度でも、自由に借入れできる点(※)です。

※あらかじめ決められた借入限度額の範囲内であることが大前提。

ただし、カードローンは、ビジネスローンと違って総量規制の対象になります。つまり借入が年収の3分の1を超えていた場合、新たに融資を受けることはできません。

なお、カードローンはビジネスローンより「低金利」、「利用限度額が大きい」といわれることもありますが、違いはごくわずかなものです。金利や金額については、ビジネスローンとほとんど変わらないと見て良いでしょう。総量規制を考慮すると、金額についてはむしろ少なくなる可能性もあります。

ファクタリングとの違い

ファクタリングとは、事業者の売掛債権を期日前に買い取るサービスです。利用者はファクタリング会社に手数料を支払う代わりに、取引先に代わって売掛金を前払いしてもらえます。

ファクタリングのメリットは、即日の資金調達が実現しやすいこと。「原則即日振り込み」や2〜3時間での入金に対応している業者もあり、すぐにお金を手に入れられます。

またファクタリングは融資ではなく、資産の売却であり、債権の金額や実態に基づいて審査が行われます。会社の財務状況はとくに関係ないため、赤字や税金の滞納などが見られたとしても、利用が可能です。

ただし、手数料が高額なファクタリングを利用すると、かえって資金繰りが悪化するリスクがあります。加えて、一部にはファクタリングを装って違法な貸付を行うヤミ金融業者も存在するので、気をつけてください。これらの点については、金融庁も注意喚起を行っています。

ビジネスローンの利用が想定されるケース

さて、ここでは企業や個人事業主がビジネスローンを利用するシーンを紹介します。以下のような場合には、ビジネスローンでの資金調達を検討すると良いでしょう。

急いで資金調達をしなければならない場合

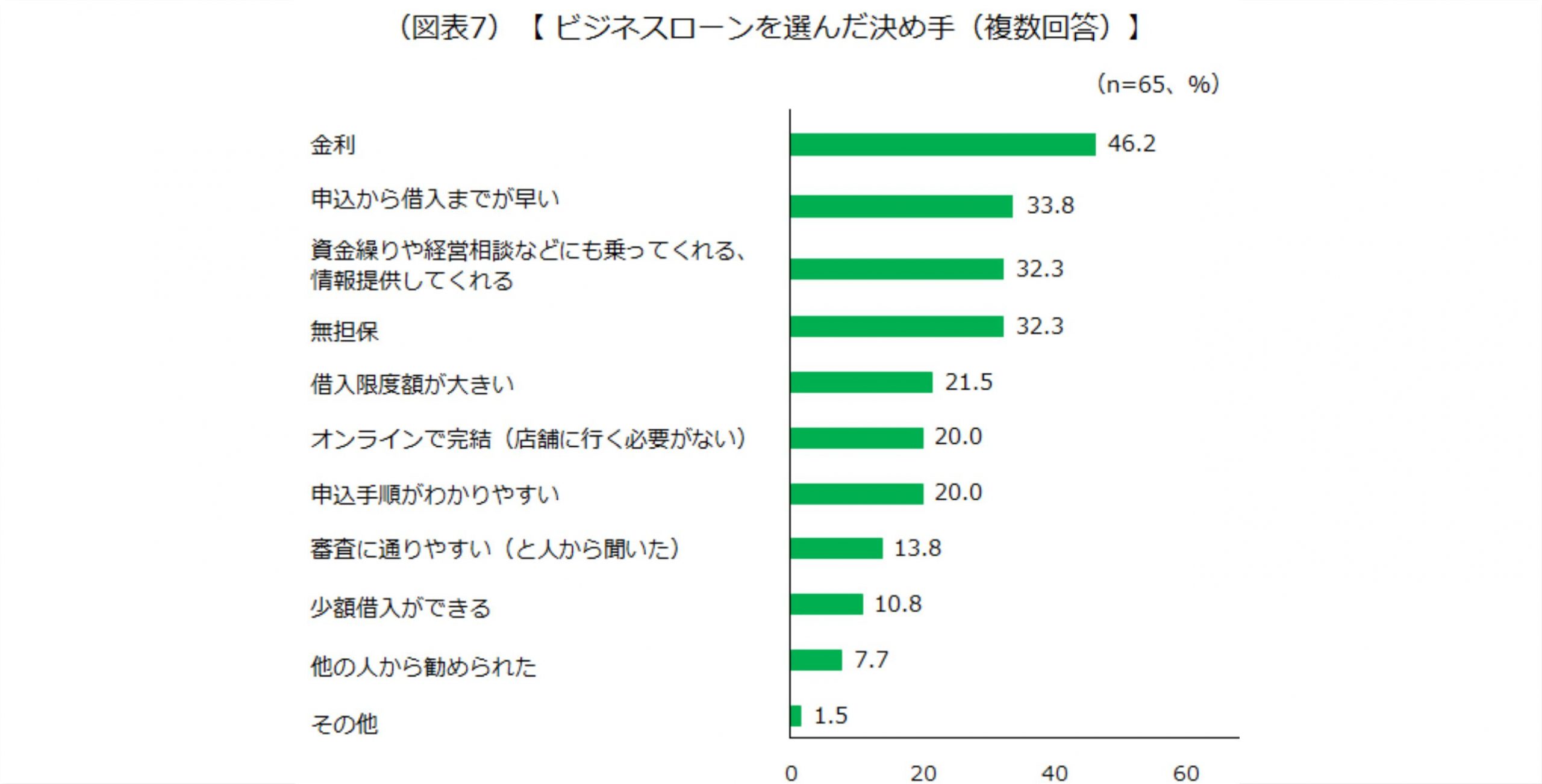

図7:経営者がビジネスローンを選んだ理由

出典:りそなCollaborate、経営者210人に聞いた「ビジネスローン利用状況調査」

第一に、今日明日にでも資金を調達したいという場合は、借入までのスピードが速いビジネスローンの利用が想定されます。例えば、月末に売掛金が入るまでのつなぎとしてお金がほしいといった場合には、3営業日〜5営業日、最短で即日融資も可能なビジネスローンが便利です。

実際、りそなCollaborateの調査でも、ビジネスローンを利用した経営者の33.8%が「申込から借入までが早い」ことを評価しています。

ちなみに同調査で一番割合が高かった「金利」ですが、これは「ビジネスローンで、できるだけ金利が安い商品を選んだ」という意味でしょう。ビジネスローンは総じて金利が高いため、短期で借りる場合にも、なるべく低金利の商品を選択するのがおすすめです。

100万円以下の少額の融資を希望する場合

法人なら20万円〜50万円、個人事業主なら5万円や10万円といった少額の融資を希望する場合にも、ビジネスローンは役に立ちます。とくに短期で返済できる場合には、そうした少額の融資を受けるために、わざわざ面談を受けたり、1ヶ月審査を待ったりするのは合理的とはいえません。

ビジネスローンの中には、利用金額を1万円から設定できるものや10万円単位で借りられるものもあり、すぐに少しだけ借りたい際に便利です。上述したりそなCollaborateの調査でも、全体の1割程度が「少額借入ができる」ことを、ビジネスローンを選んだ決め手に挙げています。

銀行や信用金庫で融資を受けられない場合

ビジネスローンは、比較的審査が甘いといわれるため、現実には銀行や信用金庫の融資で審査に通らなかったから利用する方もいます。最初は低金利の融資を求めて、日本政策金融公庫から地方銀行、信用金庫、信用組合とあたってみるもののうまくいかず、やむなくビジネスローンで借りるというパターンが多いようです。

とりわけノンバンクのビジネスローンは、一般の融資に比べると審査の難易度が落ちるとされているので、どうしても借入がしたい場合には、頼みの綱になります。ただし、手軽に利用できる分、金利が高いことから、慎重かつ計画的に利用することを心がけましょう。

銀行や信用金庫で貸してもらえないケースでは、資金繰りがうまくいっていない場合も多く、高利で借りることでさらに状況が悪化することも考えられます。

是が非でも無担保・無保証人で借りたい場合

担保にできる資産がないケースも含め、何としても無担保・無保証人で融資を受けたい場合にも、ビジネスローンの利用が想定されます。ビジネスローンには、担保不要・保証人不要の商品が多いため、不動産担保や個人保証を避けて借入をすることが可能です。

ただし、開業資金を借りる場合には、ビジネスローンではなく、日本政策金融公庫の「新創業融資制度」から検討してみましょう。新創業融資制度では、原則として無担保・無保証人、かつ低金利で融資が受けられます。

ビジネスローンの利用に関する注意点

ビジネスローンを利用する際には、以下の点に気を付けてください。これらに注意することで、ビジネスローンの利用で想定されるいくつかの不利益を避けることができます。

なるべく長期で借りないようにする

ビジネスローンは金利が高いため、できるだけ短期で借りるのが基本です。一般の融資と比べると、金利が10〜15倍以上になることもあり、長期で借りると負担が大きくなってしまいます。

なお、カード型のビジネスローンは、利用限度枠の範囲内で何度でも借入ができ、不必要に借り続けてしまうケースも見られます。そのため、最初の融資分を完済したら、その時点で解約してしまうのも良いでしょう。

余分に借りないようにする

「念のために多めに借りておこう」と考える方もいるでしょうが、ビジネスローンを必要以上に借りるのはおすすめしません。金利が高いので、余分に借りてしまうと利息の負担が大変大きくなってしまいます。

また審査では、申込金額の妥当性が重視される可能性もあり、借入金の使途と希望金額が合わなければ、計画性や信用に疑問を持たれる恐れもあります。

よって、利息の負担を増やさないためにも、審査に通りやすくするためにも、ビジネスローンは、必要な分だけを借りるのがおすすめです。

ヤミ金・悪質業者でないか確認してから申し込む

ビジネスローンを提供する業者の中には、ごく一部ですが、ヤミ金・悪質業者も存在します。よって、不当な損害をこうむらないためには、業者の素性を確かめてから申し込むことも大切です。

悪徳業者を見分けるには、日本貸金業協会のホームページ内にある「ヤミ金(悪質業者)の実例検索」が役立ちます。業者名や電話番号、住所などで、過去に被害がないかを確認できます。

大手企業を装って、似た名前の業者が悪質な勧誘をするケースも見られるので、十分に気を付けてください。

なお、安心感が得られるという意味では、銀行が実施する「銀行系ビジネスローン」に的をしぼって申し込むのが良いでしょう。

ビジネスローンについてよくある質問

最後に、ビジネスローンに関してよくある質問にいくつかお答えします。

審査が甘いビジネスローンはある?

一般に、「消費者金融>信販会社>銀行」の順で審査が甘いといわれています。そのため、審査の通りやすさを重視するなら、消費者金融系のビジネスローンが第一候補になるでしょう。

ただし、ノンバンクのビジネスローンを利用していることは、銀行の融資担当者にネガティブな印象を与える恐れもあるといわれます。よって、とくに将来銀行からの融資を希望する場合には、慎重な検討が必要です。

ビジネスローンは「融資の借り換え」に向いている?

ビジネスローンは金利が高いため、融資の借り換えには向いていません。

融資の借り換えとは、既存の融資を別の融資に切り替えたり、金融機関を変更したりすることです。借り換えによって、融資の条件がよくなり返済期間が短縮される、複数の借入が一本化されて月々の返済額が少なくなるといったメリットが得られます。

しかし、金利の高いビジネスローンは、かえって返済総額を増やすリスクもあり、借り換えには不向きです。借り換えを希望する場合は、日本政策金融公庫の公庫融資借換特例制度や銀行融資などを検討しましょう。

開業資金を借りるのにビジネスローンはおすすめ?

開業資金を借りるなら、日本政策金融公庫の「新創業融資制度」がおすすめです。新創業融資制度では、原則無担保・無保証人で、3,000万円(うち運転資金1,500万円)を限度とした融資が受けられます。また基準利率は2.31~3.10%と比較的低金利です。

総じてビジネスローンよりも条件が良いので、創業時の資金調達なら、まず新創業融資制度から検討を始めるのが良いでしょう。

まとめ

ビジネスローンは、急いで融資を受けたい場合や少額を借りたい場合などに便利な資金調達の手段です。また一般の融資に比べ、審査が甘いといわれており、銀行や信用金庫で融資を受けられない場合に利用されることもあります。

さらにビジネスローンには、担保や保証人が要らない商品が多く、無担保・無保証人を希望する場合にも向いています。

ただし、ビジネスローンには金利が高いというデメリットもあるため、利用には慎重な検討が必要です。まとまった資金を調達したい場合は、まずは低金利の日本政策金融公庫や銀行融資などからあたってみるのが良いでしょう。

また、ビジネスローンの中でも、信頼のおける「銀行系」のものに的をしぼって申し込むことをおすすめします。

(編集:創業手帳編集部)

創業手帳は、起業の成功率を上げる経営ガイドブックとして、毎月アップデートをし、今知っておいてほしい情報を起業家・経営者の方々にお届けしています。無料でお取り寄せ可能です。

最新ニュースはありません