個人事業主も消費税の確定申告は必要?計算方法や必要な書類、書き方などを解説

個人も法人も消費税の納税義務があれば消費税の確定申告は必要!

課税対象者になれば、個人事業主も法人も納税の義務や確定申告が必要です。

所得税や法人税の申告とは別に消費税の申告が必要になるため、納税額や確定申告の方法など、不安に思う点も多いかもしれません。

今回は、消費税の確定申告が必要になる条件をはじめ、確定申告の際に消費税を計算する方法や必要な書類や納税方法などを詳しく解説します。

消費税の納税や確定申告の詳細を知りたい人は、ぜひ参考にしてください。

創業手帳では、「確定申告ガイド」を無料で提供しています。インボイス制度に関連する消費税の納付方法や、電子申告のメリットなどを丁寧に説明しています。確定申告をより深く理解するために、このガイドブックを活用してみてください。

2023年10月よりインボイス制度がスタートし、今まで免税事業者だった方が課税事業者に変更されているケースは少なくないと思います。創業手帳が発行する「インボイス登録ガイド」では、フローチャートにて本則課税や簡易課税、または経過措置である2割特例での申告がいいのかをわかりやすく解説!「インボイス実務チェックシート」では、インボイス発行に必要な内容や、確定申告にむけた注意点などを掲載しています。

無料でご利用いただけますので、是非ご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

消費税の確定申告とは

納めるべき消費税を正しく計算し、金額を確定させて申告を行うのが消費税の確定申告です。事業を通じて消費者から預かった当該年度分の消費税を納税するために実施します。実施すべき事業者にはいくつかの条件があり、当てはまれば申告しなくてはなりません。

消費税の確定申告を期日内に行わなければ納税にも支障をきたし、最悪の場合はペナルティが課せられてしまいます。事業主は消費税の確定申告を行う必要性を理解し、条件の確認と期日内の手続きを行いましょう。

消費税の確定申告が必要となる課税事業者の条件とは?

事業者が提供している商品やサービスを利用する際に、消費者は代金に消費税を加算した額を支払います。

消費税を受け取った事業者は、申告納付を行う必要があるのです。

申告納付を行うべき事業主には、いくつかの条件があるため、該当するかを事前に確認しておかなくてはなりません。納税が必要となる条件について、詳しく解説します。

①基準期間の課税売上高が1,000万円を超える事業者

基準期間の課税売上高が1,000万円を超える事業者であれば、消費税の確定申告を行う必要があります。

基準期間とは、課税期間の前々年度です。例えば、2021年の課税売上高が1,000万円を超えていた場合、2023年に消費税納税義務があります。

課税売上高は、非課税取引を除く課税対象となる売上高を指します。課税対象者は課税期間中に実施された取引での消費税を計算して納付しなければいけません。

また、法人と個人事業主とでは基準期間の考え方が違うため、把握しておきましょう。

- 法人:課税期間の前々年度

- 個人事業主:前々年の1月1日~12月31日まで

②特定期間の課税売上高が1,000万円を超える事業者

特定期間に課税売上高が1,000万円を超えた場合も課税対象となります。

特定期間は法人・個人事業主ともに6ヶ月間ですが、具体的な数え方については以下のように異なります。

- 法人:事業年度開始の日から6カ月間

- 個人事業主:前年の1月1日~6月30日まで

個人事業主が判断する場合、2023年1月1日~6月30日までの課税売上高が1,000万円超なら、2024年からは課税事業者です。

③特定期間の給与等支給額が1,000万円を超える事業者

特定期間における課税事業者の判断については、課税売上高の代わりに給与等支払額の合計額でも可能です。特定期間に支払った給与等の合計が1,000万円超であれば、課税事業者に該当します。

④資本金1,000万円以上の事業者

課税売上が1,000万円以上になっていなくても、資本金が1,000万円を超えていれば、設立から2事業年度の間は課税対象者となるので注意してください。

新設法人の場合、納税の判定基準となる期間を指す基準期間がないので、通常は免税事業者です。

しかし、資本金が1,000万円以上ある場合は資金力があるとみなされ、課税事業者に該当します。

資本金1,000万円未満の新設法人だとしても、課税事業者に当てはまるケースがあるので注意してください。以下の一定要件を満たす場合は課税対象者になります。

-

- 株主から50%を超える株式などの出資を受けており、実質的に株主に支配されている

- 上記株主または株主と一定の特殊な関係にある法人のうち、基準期間の課税売上高が5億円を超える場合

売り上げが5億円を超えるほどの大規模な企業から出資を受けている場合は、納税する余裕があると判断され、課税事業者になる仕組みです。

⑤適格請求書(インボイス)発行の登録をした事業者

適格請求書(インボイス)発行をするためには、課税事業者にならなければ発行ができません。そのため、インボイス登録をした事業者は、消費税の納税が必要となります。

個人事業主が消費税の課税事業者になる際の必要書類と記入内容

個人事業主の場合、自身が課税事業者になった際に提出すべき書類があります。確定申告をスムーズに済ませるためにも、課税事業者になるうえで必要な書類について知っておきましょう。

消費税課税事業者届出書(基準期間用)

基準期間の課税売上高が1,000万円を超えたら、消費税課税事業者届出書のうち「基準期間用」を提出します。課税年度の前々年が基準期間に該当するので、売上高が確定した時点で想定しておくのが理想です。

届出書の記載内容としては、適用開始となる課税期間や基準期間、基準期間の総売上高および課税売上高などがあります。売上金額についてはあらかじめ算出しておき、正しい金額を記載してください。

基準期間用の届出書は、国税庁のホームページからダウンロードできます。

消費税課税事業者届出書(特定期間用)

消費税課税事業者届出書には「特定期間用」の様式もあります。特定期間である前年度上半期の課税売上高が1,000万円超であれば、特定期間用の書類を作成しておきましょう。特定期間用の様式についても、国税庁のホームページに公開されています。

特定期間用の届出書には、適用開始課税期間とその特定期間を記載するほか、総売上高や課税売上高も書かなくてはなりません。法人であれば資本金額の記載欄もあるので、漏れなく記入しましょう。

基準期間における課税売上高が1,000万円以下であり、なおかつ特定期間に1,000万円を超えた場合は当該書類を提出してください。

確定申告の際に消費税を計算する方法は2種類

消費税の納付額は、2種類の計算式で求められます。ここでは、消費税の計算に用いられる2つの方法をご紹介します。

原則課税方式

消費者から預かった消費税から、事業者が仕入れなどで支払った消費税を引いて計算するのが原則課税方式です。一般的な計算方法で、一般課税や本則課税と呼ばれるケースもあります。

計算式は以下のとおりです。

預かった消費税額-仕入れにかかる消費税額=納付額

預かった消費税額と仕入れにかかる消費税額は、10%と8%の税率ごとに分けて計算し、非課税取引がある場合には除外して計算しなければいけません。

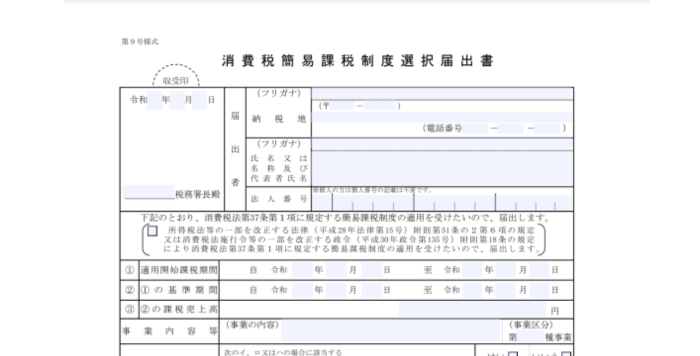

簡易課税方式

基準期間の課税売上高が5,000万円以下の事業所のみを対象にした、簡易課税方式という計算方法もあります。

簡易課税方式は、仕入れの際に支払った消費税の計算をしなくてもいいように「みなし仕入率」を使って計算を行います。計算式は以下のとおりです。

課税売上高にかかる消費税額-(課税売上高にかかる消費税額×みなし仕入率)=納付額

みなし仕入率は事業ごとに違いがあります。

-

- 第1種事業(卸売業):90%

- 第2種事業(小売業など):80%

- 第3種事業(農業・漁業・製造業・鉱業・建設業など):70%

- 第4種事業(飲食店業など):60%

- 第5種事業(運輸通信業・保険業・サービス業・金融):50%

- 第6種事業(不動産業):40%

簡易課税方式を選択する場合、課税期間の初日前日までに「消費税簡易課税制度選択届出書」を税務署に提出してください。

【出典】(外部リンク)消費税簡易課税制度選択届出手続|国税庁

消費税の確定申告の必要書類と記入内容

確定申告に必要な書類は、原則課税方式と簡易課税方式で異なります。

申告書に記入する内容と併せて紹介します。また、以下で紹介する必要な書類は、課税期間中の取引が消費税率10%(軽減税率8%を含む)のみのケースです。

原則課税方式で納税する場合に必要な書類

-

- 一般用の消費税および地方消費税の確定申告書

- 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表(付表1-3)

- 課税売上割合・控除対象仕入税額等の計算表(付表2-3)

- 還付の場合のみ消費税の還付申告に関する明細書

消費税の確定申告書や計算表、還付申告の明細書は、国税庁のホームページからダウンロードすることも可能です。また、税務署の窓口でも手に入ります。

簡易課税方式で納税する場合に必要な書類

-

- 簡易用の消費税及び地方消費税の確定申告書

- 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表(付表4-3)

- 控除対象仕入税額等の計算表(付表5-3)

簡易用の確定申告書やそのほかの添付書類についても、国税庁のホームページまたは税務署の窓口から入手できます。

消費税の確定申告書類に記入する内容

確定申告では、正しい数値を記入しなければ不備となってしまうので、計算する際には注意が必要です。

・課税標準額と消費税額

課税標準額は、税率をかける前の金額です。1,000円未満は切り捨てとなり、課税標準額に消費税率をかけて売上金額に含まれている消費税額を計算します。

・控除対象仕入税額

仕入額に含まれている消費税を計算します。給料賃金や減価償却費といった消費税が含まれていないものや非課税取引は除外します。

簡易課税であれば、課税売上高にかかる消費税額にみなし仕入率をかけて算出してください。

・納付税額

課税標準額・消費税額・控除対象仕入税額から消費税の納付税額を計算していきます。

上記で算出した金額を、確定申告書の該当する項目に記入してください。

消費税の納税方法とは?全体の流れ・手順

必要な書類が準備できたら、それぞれ作成して申告・納税へと進みましょう。書類作成から申告を完了するまで、消費税の確定申告方法を流れに沿ってまとめました。

必要書類を作成する

消費税の確定申告書を行うために必要な書類を準備・作成します。原則課税方式および簡易課税方式のどちらかで用意する書類が違うため、各方式に応じて準備してください。また、いずれの方式においても帳簿類を準備してから記載を始めるとスムーズでしょう。

原則課税方式であれば消費税額計算表(付表1-3)、課税売上割合・控除対象仕入税額等の計算表(付表2-3)を先に作成します。消費税額を計算し、付表1-3と付表2-3の各欄を書いていきましょう。付表の内容は、消費税申告書に転記する際に必要です。

簡易課税方式における書類についても、基本は原則課税方式と同じです。消費税額計算表(付表4-3)の①欄から⑨欄を記入し、さらに控除対象仕入税額等の計算表(付表5-3)も作成します。⑩~⑬欄は地方消費税額の計算をしてから記入しましょう。

消費税申告書を作成する

消費税申告書は、原則課税と簡易課税のいずれの方式でも第一表・第二表があるので、抜かりのないように記載しましょう。

共通する具体的な書き方の流れですが、先に第二表の必要箇所へ記載を済ませてから、その情報をもとにして第一表も作成していきます。第二表を書く際には、消費税額計算表を確認しながら、必要な情報を転記してください。

申告書第一表の作成も同じように、転記すべき情報を書いていきます。さらに納付税額、中間納付還付税額など計算して記載する欄もあるので、それぞれの計算式にしたがって正しい金額を書いていきましょう。

申告書の記入方法の詳細については、国税庁の公開する手引きを参照してください。

期日内に消費税の確定申告を行う

消費税の申告に必要な書類が用意できたら、期日内に申告を完了させます。書類を税務署に郵送するか直接持参する、もしくはe-Taxによる電子申告が可能です。

消費税の申告期日は、個人事業主と法人とで以下のように違いがあるので、間違えないようにしましょう。

- 法人:課税期間終了日の翌日から2ヶ月以内

- 個人事業主:翌年3月31日

当日が土日の場合は翌平日となります。個人事業主の場合、令和6年に申告する令和5年分の消費税の確定申告期限は4月1日(月)です。

納付方法を選んで消費税を納める

消費税の納付方法には様々な種類があります。

-

- 窓口

- 口座振替

- クレジットカード

- コンビニエンスストア

- スマートフォン決済アプリ

- インターネットバンキングやATM(登録方式・入力方式)

- e-Tax

上記の中から利用しやすいものを選んで納付します。電子納税の場合は、インターネットバンキングでの納税やダイレクト納付が可能です。

開始届出書の提出が必要になるので忘れずに行ってください。

また、コンビニエンスストアでの納付は金額が30万円以下、現金払いにのみ対応しています。

国税庁のホームページにコンビニエンスストアでの支払い用QRコードがあるので、印刷しておくとスムーズに納税できます。

消費税の中間申告・中間納付について

消費税額によっては一括での納付が難しいケースもあります。その場合、負担を軽減するためにも分割払いや前払い制度となる中間申告・中間納付ができます。

ただし、中間申告・中間納付の対象には決まりがあり、前年の事業における消費税の年税額が48万円以上(地方税は除外)の企業が対象です。

そのほかにも申告や納付する回数、納付期間には決まりがあるので、国税庁のホームページで詳しい内容を確認しておくとスムーズに納付できます。

消費税の確定申告が不適切だった場合のペナルティ

消費税の申告を正しく行わないと、次のようなペナルティが課せられます。

無申告加算税

確定申告や納税の義務があり、無申告・未納税であることが税務調査で判明した場合、無申告加算税を課せられます。

納付すべき税額に対して50万円までであれば15%、50万円を超える部分には20%の税率です。

延滞税

納税が期限よりも遅れた時、申告が遅れた時には遅れた日数に応じて延滞税が加算されます。早めの申告・納税をすることが大切です。

過少申告加算税

実際の納税額よりも少ない金額で確定申告をした際には、過少申告加算税が課せられます。ただし、気が付いた時に修正して申告を行えば課税されません。

重加算税

悪質だと判断されれば、重加算税が加算されます。

期限内であれば過少申告加算税に納付する税額の35%をプラスして納税を行い、期限後であれば無申告加算税に納付する税額の40%をプラスして納税する仕組みです。

無駄な納税が発生しないよう、期日までに確実に申告・納税してください。

消費税の課税事業者になると良いケース

免税事業者のほうが、恩恵が受けられると考える方もいるかもしれません。しかし、以下の場合に当てはまれば、課税事業者を選択することで還付を受けられます。

輸出取引が多い

輸出取引では消費税が免除されます。仕入れや経費で支払う税金のほうが高くなってしまうため、免税事業者のままではデメリットが多くなります。

課税事業者になれば還付を受けられるので、免税事業者ではなく課税事業者を選択してください。

新規開業・設立初年度で初期設備投資が売り上げを上回った

資本金1,000万円未満の新規法人や開業したばかりの個人事業者は、基準期間がないので免税事業者となります。

しかし、開業した際に多くの資金を使ってしまった場合、売り上げが少ないと消費者から預かった消費税より支払う消費税のほうが高くなるケースも多くあります。

この場合、課税事業主であれば払い過ぎた消費税が還付される仕組みです。課税事業者になる場合は、課税事業者選択届出書を提出してください。

高額な設備や不動産を購入した

スタートアップ時に不動産を購入した場合や設備投資をした場合は、売り上げも少ないので受け取る消費税のほうが少ない傾向にあります。

還付を受け取るためにも課税事業者を選択することは大きなメリットです。

ただし、次年度で出費がない場合は課税事業者の恩恵を受けられない可能性もあります。

単年度だけで判断せず、来年度の予算も確認してから課税事業者になることを選択してください。

インボイスの交付が必要になった

インボイス制度では、課税事業者は適格請求書発行事業者として請求書の発行や請求書の保存義務があります。

請求書は適格請求書と呼ばれ、あらかじめ税務署で申請しなければ使えません。

しかし、申請できるのは課税事業主のみです。免税事業主は適格請求書が使用できず、さらに仕入控除が受けられなくなるため注意が必要です。

取引先が課税事業者の場合は仕入税額控除が受けられなくなるので、消費税に該当する分の金額を値引きするよう求められる可能性もあります。

課税事業者との取引を積極的に実施する企業も増加すると予測されるため、免税事業者のままでいると仕事量が減少する恐れもあります。

消費税の還付や課税方式変更時の注意点

簡易課税方式を選択している事業者は消費税の還付を受けられません。消費税の還付を受けられるのは、原則課税方式を採用している課税事業者のみです。

原則課税方式であれば、支払った消費税額が預かった消費税額を上回った場合、差額を還付してもらえます。

しかし、簡易課税方式であれば消費税がかさんでしまった場合も還付を受けられません。

また、原則課税方式から簡易課税方式に変更をすると2年間は免税事業者に戻れなくなります。こうした注意点も踏まえつつ、課税事業者になるか検討してみてください。

まとめ・個人事業主でも消費税の確定申告が必要な場合がある

消費税の確定申告は、課税事業者に該当すれば個人・法人を問わずに実施義務があります。

確定申告では、原則課税方式・簡易課税方式によって消費税を計算する方法には違いがあります。

必要となる書類も異なるので、前もって必要な情報を揃えておくとスムーズな申告が可能です。

消費税を納税する方法も複数あるので、事前にやり方や特徴を知り、自社に合った方法で納付をしましょう。

確定申告の基本から最新情報までまとめた確定申告ガイドを配布しています。ぜひバナーをクリック!

インボイス登録ガイドは登録後でも参考になる内容が!インボイス実務チェックシートとあわせてご利用ください!詳細は上のバナーをクリック!

(編集:創業手帳編集部)

創業手帳冊子版は毎月アップデートしており、起業家や経営者の方に今知っておいてほしい最新の情報をお届けしています。無料でお取り寄せ可能となっています。