起業してからの住民税の考え方

起業したら自分と社員の住民税の納税を考える

住民税の基礎:新卒2年目は手取りが減る?!

起業する前に会社勤めをしていた経営者は、新卒で会社に入社して初任給を受け取ったときに「年金と保健、税金でこんなに引かれるのか…」と思ったのではないだろうか?そして追い打ちをかけるように先輩から「2年目は住民税が来るから、もっと引かれるよ」と言われ、ショックを受けたのではないだろうか?

何故このようなことが起こるのかというと、所得税と住民税の課税の仕方が異なるためである。所得税は「その年における所得」に対して課税されるので、1年目・2年目といった年次に関係なく、給与を受け取るごとに天引きされていく。

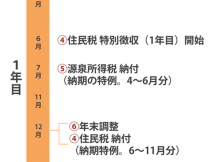

これに対し、住民税は「前年の所得」に対して課税される。毎年6月~翌5月までの期間で納付をしていくので、平成26年6月~平成27年5月までの住民税は、平成25年の所得に対して課税されていることになる。

したがって、アルバイトなどで給与があった場合は別だが、新卒1年目の場合は前年の所得がないため住民税がかからず、2年目からは前年の所得に応じて住民税がかかるため、手取が大きく減る(天引きされる金額が増える)こととなる。

また、退職などで今年の所得が激減した場合でも、前年の所得に応じた課税となるので注意が必要だ。

起業したら自分と従業員の住民税の両方を考える

サラリーマン時代であれば「住民税は天引きされて終わり」で済んでいたかもしれない。だが、創業して起業家になったら、2つの視点で住民税を考える必要がある。すなわち、「自分(経営者)の住民税」と「従業員の住民税」だ。

天引きしてくれる会社もなくなるので、自分の分は自分で納めなければならない。また、従業員を雇用した場合は、住民税を天引きする側になった訳なので、この2つの視点でしっかりと住民税のことを把握しておかなければならない。

住民税の納税方法

サラリーマンだと意識しないことが多いのだが、住民税の納税方法には2種類ある。すなわち「普通徴収」と「特別徴収」だ。

「自分で納める=普通徴収」で「会社が天引きして納める=特別徴収」である。経営者の住民税は普通徴収で、従業員の住民税は特別徴収で納める形となるのが一般的だ。

法人を作り、役員となっている場合は、従業員と同様「会社から給与を貰っている」こととなるため、特別徴収が基本だ。

住民税の納税方法選びは慎重に

地方税法の中に、「所得税を源泉徴収している者は、住民税も特別徴収してね」という趣旨の規定があるため、本来であれば住民税の従業員分については特別徴収の必要があるが、普通徴収を選択することも可能だ。詳細は今回は省略するが、その場合は「普通徴収希望」を市区町村に提出しなければならない。

それぞれの違いについて、事業主の立場で考えると、まず、普通徴収は、この場合従業員に自分で納めてもらうことになるので、「給与から天引きする手間がない」というのが大きなポイントだ。

これとは逆に特別徴収の場合は、天引きして納付する必要があるので、「毎月全員から天引きし、まとめて納める手間がかかる」ことがポイントとなる。

一見すると普通徴収の方が楽なので良さそうに見えるが、従業員からすると「自分で金融機関に納めに行く必要がある」「1回当たりの納税額が多い」といったデメリットもある。よって、普通徴収か特別徴収のどちらを選ぶかは、従業員の満足度も考慮して慎重な検討が必要だ。

住民税の納税が経営に与える影響

前述の通り、住民税の普通徴収と特別徴収の違いは、従業員に給与として支払うか、天引きして市区町村に収めるかの違いなので、キャッシュフローの観点からの違いはない。通常は特別徴収が多いが、特別徴収にしていて、住民税負担が重いと感じる場合は、経営上の観点から、そもそもの給与設定の見直しが必要かもしれない。

また、「普通徴収から特別徴収への切り替え」や「従業員を新たに雇った」場合、又は「従業員が退職した」場合など、手続きが煩雑となる。よって、そのような場合は、税理士に相談するとよいだろう。

(監修:渋谷税理士法人 中村剛士)

創業手帳は、起業の成功率を上げる経営ガイドブックとして、毎月アップデートをし、今知っておいてほしい情報を起業家・経営者の方々にお届けしています。無料でお取り寄せ可能です。