企業の生き残りは、キャッシュをいかに手元に残せるかが鍵。

キャッシュの重要性と会計・財務の実践テクニックについてColorz国際税理士法人・大久保圭太代表にお話を伺いました。

コロナ不況のあおりを受けて厳しい局面にある経済。特に、中小企業の倒産が相次いでいます。

「会社が生き残るためにまず何より大切なことは手元にキャッシュ(現預金)を残しておけること」だと、Colorz国際税理士法人で代表を務め、自身も税理士である大久保圭太氏は話します。

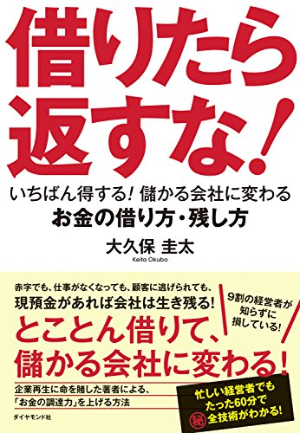

大久保氏は『借りたら返すな!――いちばん得する! 儲かる会社に変わるお金の借り方・残し方』の著者としても、キャッシュの重要性を説いてきました。

キャッシュの重要性や、より多くのキャッシュを手元に残すためのポイント、資金調達や返済が困難な中でのリスケジュールの実践的な方法について、創業手帳株式会社創業者の大久保が聞きました。

創業手帳では、税理士が監修した「税金カレンダー」も提供しています。このカレンダーを活用すれば、必要な税金の納付期限を見逃すことなく確認でき、納税時期にキャッシュを残すための健全な資金繰りをしやすくなります。13種類の異なるパターンを用意しており、どなたでも簡単に使えます。ぜひ、以下のリンクからアクセスして、ご利用ください。

Colorz国際税理士法人代表社員。Colorz Consulting株式会社代表取締役。税理士。

早稲田大学卒業後、会計事務所を経て中央青山PwC コンサルティング株式会社( 現みらいコンサルティング株式会社) に入社。

中堅中小企業から上場企業まで幅広い企業に対する財務アドバイザリー業務・企業再生業務・M&A 業務に従事。

企業再生案件において、過去節税のために生命保険に加入した経営者が、業績悪化とともに借入等が返済できなくなり、生命保険金欲しさに自殺するのを間近にみて、自分の無力さに悩む。

税理士の適切でないアドバイスにより会社の財務が毀損し、苦しんでいる経営者が多数いる現実を変えるには、税理士業界の意識を変える必要があることを痛感。

2011 年に独立。成長企業に対する財務コンサルティングを中心に、累計1000 社以上の財務戦略を立案している。

創業手帳 株式会社 代表取締役

大手ITベンチャー役員で、多くの起業家を見た中で「創業後に困ることが共通している」ことに気づき会社のガイドブック「創業手帳」を考案。現:創業手帳を創業。ユニークなビジネスモデルを成功させた。印刷版は累計250万部、月間のWEB訪問数は起業分野では日本一の100万人を超え、“起業コンシェルジェ“創業手帳アプリの開発や起業無料相談や、内閣府会社設立ワンストップ検討会の常任委員や大学での授業も行っている。毎日創業Tシャツの人としても話題に。 創業手帳 代表取締役 大久保幸世のプロフィールはこちら

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

キャッシュはどうして大切?「キャッシュがなければどうにもならない」

創業手帳 大久保:大久保圭太さんの著書の中で「キャッシュが大事」というメッセージが一貫して主張されていた印象なのですが、そうおっしゃる理由をお話しいただけますか?

税理士 大久保:事務所を立ち上げる以前から、企業再生に向けたコンサルを行ってきましたが、どうにも手の打ちようがないケースというものもありました。その理由の大半は「キャッシュがない」「もう借りられない」ということなんですね。たとえ赤字であったとしてもキャッシュさえあれば、取引先との交渉や融資、M&Aなどを含めて何とかやりようがあっただろうものも、手元にキャッシュがないとどうにもできないということがあるんです。

今回のコロナ不況においても、キャッシュが底をついて二束三文で身売りするしかないみたいなケースが多くあった中で、一定のキャッシュを手元に置いていたところはやっぱり強かったなという印象でした。

創業手帳 大久保:十分なキャッシュを手元に残しておくためには、具体的に何が大切でしょうか。

税理士 大久保:一つは、支払いサイトと回収サイトを意識したキャッシュフローを設計しておくことです。取引先からはなるべく早く売上をもらって仕入れ先にはなるべく遅く支払うことで、手元にキャッシュを残しておける期間が長くなります。交渉すれば融通してくれる取引先も、実は案外少なくないですが、みなさんあまりやっていなくて、請求書が来たままに払うという方が多いです。一度支払いや入金のサイクルが回り始めると、それを変えるというのは大変なので、「うちは入金はまとめ払いです」「支払いは何日です」と初めのうちに設定しておくことが重要です。

創業手帳 大久保:利益を上げようとするのはかなり大変ですが、同じ金額をやり取りするにしても期間を工夫するだけで多くキャッシュを残せるなら、交渉の価値がありそうですね。

税理士 大久保:もう一つ、融資の適切な活用をきちんと検討することも大切です。特に中小企業などで言えば、純粋な自己資本だけで利益を積み上げていってキャッシュを何千万、何億と手元に残せるようになるまでには現実的にはかなり時間がかかります。ひと昔前の高金利時代であればデメリットも大きくて避けた方が良かったかもしれませんが、今は必ずしも「借金=悪」という感覚ばかりが正しいとは言えないでしょうね。

創業手帳 大久保:融資など含めた「お金を借りる」ことに対して、時代による世の中の変化はありますか?

税理士 大久保:今話したような、ひと昔前の税理士はやっぱり「借金=悪」として、なるべく借金しないようにというアドバイスが主でした。今もその時代のイメージが強い税理士の中にはそういった傾向が残っていますが、近年長く低金利時代が続いている中、キャッシュの重要性を理解している税理士の中では「お金を借りる」ことに対する考えや常識は変わってきていると思います。

創業手帳 大久保:キャッシュフローと融資の適切な活用が大切ということですね。現預金があることは、実際に打てる選択肢を幅広く持てるということでもありますし、取引先や金融機関に会計の健全性を示す評価ポイントともなるという意味で、経営と財務、両面において強みがありそうですね。

「苦しくなってからでは融資は受けられない」

創業手帳 大久保:お金に困ったときにどうすればよいかという話はなかなか公にされなくて、ノウハウが共有されていないように思います。資金繰りや資金調達、財務について、さらに具体的なポイントがあれば教えてください。

税理士 大久保:さきほど融資に関して少し話しましたが、融資は、取れるときに取りに行くということが大切です。融資に失敗する人は、事業を始めてしばらく経って、資金繰りが回らなそうになってきたときから受けようとしますが、これだと、実績があることがかえって悪い評価につながって融資が受けづらいんです。ところが、創業時の実績が出る前であれば、0ベースだから実績を問われない。このときに日本政策金融公庫と信用保証協会から創業融資を取っておくといいと思います。

創業手帳 大久保:苦しくなってからではなく、取れるときに取っておくということですね。

税理士 大久保:あとは、決算期をいつにするかということも一つ工夫できるところかと思います。「4月に創業したから3月が決算月」などとしているところも多いですが、例えば税金を支払う直前など、一番キャッシュがある時を決算期とした方が、合法的に決算書をよく見せることができます。時期ごとの支払い事業の季節変動性などを踏まえて、決算期を戦略的に設定することは一つのテクニックと言えますね。

創業手帳 大久保:決算書をよく見せると、やはり高く評価されやすいものでしょうか。

税理士 大久保:そうですね。「格付け的な評価は良くない」「中身の事業性で評価するべき」という指摘はあって、金融庁が検査マニュアルを廃止するなどの動きも出てきていますが、現時点では、実績の数字ばかりを見る、マニュアル的な事業評価体制の傾向が強く残っているのが現実です。事業計画などの重要性は今後大きくなるなどの、今は評価体制の過渡期にあるかもしれませんが、数字を評価してもらうための工夫もしておくと良いでしょう。

創業手帳 大久保:事業の中身や将来性を理解してもらうことも大切である一方、現実問題として、金融機関が評価しやすいように事業の数字を見せるということも大切ということですね。

税理士 大久保:もう一つ、事業の出口戦略を持つことも重要です。IPOを狙うのか、はたまたM&A、事業承継などを考えるのか。それによってキャッシュを含めた純資産を積み上げた方がよいのか、増やさずに節税をするのかの戦略は変わってきますので、事業の出口まで戦略を立てておくということが必要です。

返済ができないときにはどうするべき?

リスケは「人の道に反する」?

創業手帳 大久保:著書の中には「晴れのうちに傘を借りまくって雨になったら返さない」という記述がありました。これは返済のリスケジュール(以下、リスケ)に関連した話だと思いますが、リスケについてはどう考えたら良いでしょうか。特に真面目な人ほど「人の道に反する」みたいな抵抗感があるかと思うのですが、大久保さんはどう思いますか?

税理士 大久保:たしかに、「悪く思うな」と言って手放しに推奨はできないですけど、経営者側が見ている視点と金融機関が見ている視点は異なるということも言えます。銀行からしたら、金利さえ支払われていれば収益があるし、キャッシュが尽きて倒産し、元金も金利も支払ってもらえなくなるよりはよっぽど良い。リスケに伴って格付けが下がれば引当金を積まなければいけないというようなデメリットも銀行には当然ありますけど、売上回復と回収に向けた計画をきちんと作って「返せるようになるまで時間を貸してください」というお願いをすることは、「人の道に反する」といったことではないかと思います。

創業手帳 大久保:なるほど。経営者が悪いと考えている視点と、金融機関側が見ている視点はたしかに違っていそうですね。

リスケを適切に進めるための4つのポイント

創業手帳 大久保:リスケをうまく進めるポイントみたいなものはありますか?

税理士 大久保:4つのポイントが特に重要かなと思っています。

- 正しい現状認識に基づいた正確な資金繰り表を提出する

- コスト削減などを中心とした確実性の高い改善計画をつくる

- まずはメインバンクに相談する

- 誠実に対応する

リスケを検討するこの段階では、もう嘘はつけません。現状と改善計画を正直に説明することが大切です。その際、売上回復などの見込みを含めることももちろん良いですが、コスト削減のようにほぼ確実に改善される「固い」ところを重視して計画を立てた方が説得力が高まると思います。

リスケによって事業を潰さないためのポイント

創業手帳 大久保:実際にリスケすることになったら、どのような注意点に気を付けると良いですか?

税理士 大久保:意外と知られていないものに『債権者平等の原則』というものがあります。リスケをするなら債権者全員に同じ対応をしなければいけなくて、「ここへの返済は残り1万円だから払って終わらせてしまおう」といって個別に返済することはできないということです。ここを守らないと後ですごく揉めるので気をつけた方がいいです。

あとは、リスケに入ったら担保に入っていない定期預金は押さえられてしまうので定期預金がある場合は早めに崩して普通預金に変えておくということも必要かもしれません。

創業手帳 大久保:リスケに入ったらもう差し押さえは止めてもらうことができませんか?

税理士 大久保:そうですね。先回りして止めてもらう約束をしておかないと難しいでしょう。ただ、きちんと誠実に交渉をしていれば、銀行側もなかなか引き金は引けません。先ほど述べたように債権者平等の原則が働いて全金融機関に一括返済ということになって相手を倒産させてしまっては、利息収入が得られなくなるからです。ですから、誠意をもって対応している限り、即時に倒産するような対応はなかなかされにくいとは思います。

創業手帳 大久保:なるほど。ちなみに、銀行への返済ももちろん重要ですが、企業がほかにも支払うお金はさまざまあると思います。「給与」「取引先への支払い」「社会保険」「税金」「銀行への返済」と並べると支払う優先順位はありますか?

税理士 大久保:税金と社会保険は、一応1年以内であれば交渉はできるので、1年以内に回復する見込みがあるならきちんと交渉して遅らせる。次が銀行ですかね。取引先と社員は、払わないと離れていってしまうからそもそも事業が成り立たないので最優先でしょう。

働き方、スキル、ニーズ。税理士業界全体が過渡期にある。

創業手帳 大久保:Colorz国際税理士法人には、現在、何名いらっしゃいますか?

税理士 大久保:全部で20名ほどいて、社員が6名、業務委託が15名ほどです。社員はかなり減らして業務委託に切り替えました。

創業手帳 大久保:雇用形態を切り替えていった背景には、どういった考えがあるのでしょうか?

税理士 大久保:いろいろな形態の働き方がある中で、必ずしも雇用するということに縛られる必要はなくなってきていると考えています。実際に今では、スキルがある人なら業務委託の方が稼げるようになっています。

あとは、税理士のような士業は特に、正社員から独立する際に顧客を抱えていってしまうといったことが起こりやすいですが、当社では、業務は委託するけれど契約はすべて当社と結ぶというふうにはじめから切り分けてあるので、そういったトラブルは起きにくくなっています。

独立時に「抱えていかれた」となるよりは、はじめから業務委託先としてお願いしていた方がよいという判断です。

創業手帳 大久保:なるほど。色々な雇用形態が出てきている流れが税理士業界でもあると言えそうですね。ほかに税理士に関わる近年の動向として、クラウド会計の登場があると思います。「税理士は全員失業する」と言われている割にみんな忙しそうで、むしろ人が足りない状況は依然として続いているのを不思議に感じていたのですが、これはなぜでしょうか。

税理士 大久保:ツールがあっても使えるリテラシーが伴っていないという現状はあるでしょうね。特に中小企業の社長の多くは、やっぱりまだITリテラシーと会計リテラシーが非常に低い。だから、いくらクラウド会計があるからと言って、自分で登録して使えるかと言うと難しいです。

でも、一方で税理士も、クラウド会計での業務遂行ができずに、昔ながらの手打ちでやっているところが大半です。だから今は、クラウド会計の進化と会計人の進化との過渡期にあるんだと思います。

創業手帳 大久保:たしかに、税務の基礎の部分は分かるんだけど、クラウド会計や、そのほかスタートアップや資金調達が分かる人は極端に少ないなと感じます。会計について正しいアドバイスをできる人も意外に少ない印象です。

税理士 大久保:税理士は「財務」という科目を受けていません。資金調達などについてそもそも知らないわけです。だから、資金調達や財務について相談すれば「お金は借りない方がいい」という話になる。本当は税理士がそういった相談に適切に応えらえるインフラにならなきゃいけないとも思いますけど、長くこの業界だけで働いてきた税理士にとっては難しいと思う場面もあります。だから、副業CFO、在宅CFOといった形態で働く税理士が出てくるといいなと思っています。

創業手帳 大久保:CFOというと最高財務責任者ですが、副業、在宅になるとどういったメリットがありそうでしょうか。

税理士 大久保:銀行対応とか経営アドバイスとか、それを得意とするプロの力を必要な場面だけ借りられるのがいいですよね。一人雇うとなると大きな費用がかかりますが、管理コストもかかりません。また、資金調達や経営に関するアドバイスは人によって変わるとこもあるので、セカンドオピニオンのような目的で相談に来る方も、実際に当社で増えています。

創業手帳 大久保:会計ツールやスキル、働き方、雇用の仕方、顧客からのニーズについて、今税理士を取り巻く環境は大きな変化の中にあると言えそうですね。

管理をしっかりすることで無駄が省かれ、成長戦略を描ける

創業手帳 大久保:いろいろ顧問先を見る中で、どういう経営者がうまくいきやすいと感じますか?

税理士 大久保:うまくいく経営者はやっぱり管理がしっかりしています。一見やんちゃそうに見えても、会計を早く締めないとしっかりと怒るし、計画対比やKPIの設定とか足元の数字をきちんと見て、計数管理ができている。反対に、管理がグズグズのところはやっぱりどうしても倒れていきますよね。

創業手帳 大久保:管理すること自体が目的というよりは、管理を通じて「これはやらない方がいい」「ここは踏み込むべきだ」などの適正な配分とかが明確に分かるということなんでしょうね。

税理士 大久保:そうですね。経営者自身が細かく管理しなくてもいいし、全体として大きく捉えていればいいと思うんですけど、目標や想定とずれがある時に、生のデータを追っていける状態にして管理しておくことは大切だと思います。例えばクラウド会計だったら、自分で課目の中を追っていけますよね。追える状態にして管理しておくことで、無駄なコストなどが生じている場面などに気づくことができるというわけです。

どこまで可能かは規模感にもよりますが、一回コスト管理をやっておくと無駄なものを落とすことができます。使っていないシステムを忘れたままにしてしまっていることや、最近ではサブスクも主流なので、積み上げてみると何百万円となっていたというケースもあります。

創業手帳 大久保:忘れたり見落としてしまうこともそうですが、主観だけで考えてしまうとどうしても実態とずれているというようなこともありますよね。データをちゃんと見て管理するということについて、たしかに重要だと思います。

管理をするというところは、ある種経営の「守り」の部分だと思うんですが、成長に向けた攻めの局面においてはどんなところを心掛けておくと良いですか?

税理士 大久保:成長するのはもちろん良いことだと思うんですけど、なんとなくではなく、社長が描く成長計画にもとづいていることが重要だと思います。

例えば、「外食の店舗を来年10店舗出したい」といった相談があったときに「M&Aがしたいから今の店舗だけではダメなんだ。仕入利益はこれぐらいにしたいんだ」という出口戦略とリスクを背負う覚悟があるなら、私たちの方で「いくらまで資金調達できそうです。こういうテクニックを使って借りられれば、これぐらい投資できますね」と力になれると思います。

一方、「ただ10店舗やりたい」というような漠然とした感じなら、やらない方がいいんじゃないかという場面もあります。「個人事業だったら一店舗で稼いだ方が利益が残りますよ」みたいなアドバイスをすることもあるので、何のためにやるかという成長戦略を社長自身が描けていることが重要だと思います。

創業手帳 大久保:会計について、実践的なテクニックから成長に向けた本質的な話まで、さまざまな角度からお話をお聞かせいただきました。本日はありがとうございました。

借りたら返すな!――いちばん得する! 儲かる会社に変わるお金の借り方・残し方 大久保 圭太 ダイヤモンド社

会社は生き残れるかはキャッシュ(現預金)を手元に残せるかで決まります。儲けを出す強い会社をつくるために、資金調達やキャッシュフローの作り方を身につけたい人の必読書。

(取材協力:

Colorz国際税理士法人/代表 大久保圭太)

(編集: 創業手帳編集部)