自己資本比率から何がわかる?企業の安全性を見極めるための基礎知識

自己資本比率とは?目安のパーセンテージ・見方・計算方法などをわかりやすく解説

自己資本比率は、会社の安全性を知ることができる指標としてビジネスで役立つ数字です。

自己資本比率を目安にすると、取引相手の安全性が分かり、安定した商売を続けやすくなります。

また、他社だけでなく、自社の自己資本比率を計算する方法を知れば、健全な経営を目指しやすくなるでしょう。

ここでは、自己資本比率の見方やビジネスでの活かし方を解説します。また、業種別の目安や安全な指標など知っておくと便利な情報もお伝えします。

創業手帳では、「事業計画シート&資金シミュレーター」を提供中です。自己資金を把握したり、銀行融資に活用することもできます。無料でのご提供ですので、ぜひ事業計画シートと共にご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

自己資本比率とは

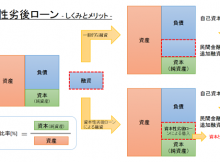

自己資本比率とは、総資本のうちの自己資本の割合を示す数値です。調達した資本は他人資本と純資産で構成され、このうち純資産が自己資本となります。

自己資本比率は、会社の安全性を示す指標です。安定性や独立性を見ることができ、会社経営の将来性まで見通す目安になります。

自己資本比率の使い方を知っておくと、経営者としての判断基準に活かせる上、自社を成長させられるでしょう。

さらに、取引相手を選ぶ際にも、他社の内情を知る手掛かりになるため、取引条件の見極めにも役立つのです。

自己資本とは

自己資本とは、会社のお金のうち返済する必要のないお金のことを言います。

自己資本は会社が内部(株主など)から調達したお金です。返済で生じるあらゆるリスクがないため、自己資本が多いほど安定性が高いと言えるのです。貸借対照表では「純資産の部」にあたり、資本金・資本剰余金・利益剰余金で構成されます。

自己資本とは逆に、外部から調達したお金が他人資本です。借入金や社債、買掛金などが該当します。返済の必要があり、そのためのコストが生じる資本です。貸借対照表では「負債の部」にあたり、短期借入金や長期借入金で構成されます。

自己資本比率は会社の安全性を知る指標

自己資本比率が会社の安全性を知る指標として使われる理由は、企業にとっての自己資本の重要性にあります。

自己資本は返済の必要性がなく、潤沢であるほど外部調達からなる他人資本への依存が低くなります。反対に、返済しなければならない負債が多いほど外部への依存度が高く、健全性に疑問がある状態です。

自己資本の規模が企業の安定性を測る指標となるのは、外部に影響されずに経営を維持できるかどうかの判断材料になるためです。

ただし、自己資本比率は高ければ高いほど良いわけではありません。自己資本比率から会社の安全性や成長性を知るためには、バランスの良いパーセンテージを理解する必要があります。

自己資本比率と企業の評価

自己資本比率は企業の評価と深い関わりを持っています。自己資本比率を見れば、赤字や倒産リスクがどれだけあるかが予測できるためです。

自己資本比率の高さは、返済の必要がないお金が多いことを意味します。反対に低い場合だと、返済しなければならないお金がたくさんあることの裏返しです。借り入れが多ければ多いほど、赤字や倒産リスクも高くなると言えます。

取引先の経営状態を分析したいときも、自己資本比率から判断可能です。借り入れ規模などを含めた財政状況を可視化し、自社にとって安全な取引を行うのにも役立ちます。

自己資本比率を知るには?貸借対照表の見方と計算方法

自己資本比率を計算するために、財務諸表を作っておきましょう。必要な書類を準備した上で計算を行います。

貸借対照表を作成する

自己資本比率は、貸借対照表で調べられます。

借方に資産、貸方に他人資本(負債)と自己資本(純資産)を記載し、貸方の比率を計算すれば算出可能です。

貸借対照表は、会社が事業資金をどのように集めているか、どのような形で保有しているかが書かれた財務諸表のひとつです。資産や負債、純資産に分けられ、会社の所有する財産と財政状況が書かれています。

資産の合計額は、負債と純資産を合わせた金額と一致するようになっています。貸借対照表が「バランスシート」と呼ばれるのはこのためです。

バランスシートである貸借対照表によって、借入金や資本金など、どのような方法で資産調達をしたかが分かります。

貸借対照表の情報をもとに計算する

自己資本比率の計算式は、以下の通りです。貸借対照表で該当する項目の金額をあてはめるだけで算出できます。

他社の自己資本比率も、決算書類を手に入れると調べられます。

たとえば、負債が700万円、純資産が500万円の場合には、自己資本比率は下記のような計算式になります。

このケースでは負債と純資産のバランスが程良く、40%程度の自己資本比率でした。純資産が増えれば増えるほどパーセンテージは高くなります。

自己資本比率の見方におけるポイント

貸借対照表から自己資本比率を見るときは、次のポイントを意識しましょう。自社の状況を客観的に理解するためにも、大切な要素です。

30~40%以上なら安定した企業

自己資本比率は一般的に30〜40%以上が望ましい状態です。経営の安定性が高いことを示す目安となります。

業種によっても適切な自己資本比率はさまざまです。30%以下であっても問題ない場合や、経営スタイルから低比率でもやむを得ないこともあります。一般的な目安としては、40%前後であれば問題ありません。

中小企業省が公開しているデータによると、中小企業全般の自己資本比率の平均は41.71%です。

参考:中小企業省「令和5年中小企業実態基本調査速報(要旨)(令和4年度決算実績)」

自己資本比率が低い場合は要注意

自己資本比率が低い企業は、一般的には自己資本が乏しく、他人資本の影響を受けやすいと見られます。

特に注意したいのは、自己資本比率が20%を下回る企業です。経営が安定しておらず、倒産のリスクも懸念されます。

自己資本比率があまりにも低い場合には借り入れが多く、返済や金利の負担も多い状態です。企業の利益を圧迫する財政状況が容易に予想できます。

借入金に頼った経営をしているようにも見えてしまうため、対外的な信用も失いやすく、資金調達や新規取引にも悪影響を与えかねません。

自己資本比率が低くなった場合には、倒産リスクがトータル的に高いと判断できます。自己資本比率の低すぎる取引先がいる場合、リスクを踏まえておきましょう。

自己資本比率マイナスは赤字

負債が資産の総額を上回り、自己資本比率がマイナスになると、それは赤字経営を意味しています。他人資本である負債が大きくなり、純資産が足りていない状態です。

赤字の場合、いわゆる債務超過という財務状況になっています。債務超過の状況では、資産全部を売り払っても、負債のほうが大きいため返済額がまかないきれません。融資も当然不可能で、倒産リスクも非常に高くなります。

起業まもない時期や思い切った投資を行なった場合には、一時的にマイナス経営になることはあるものの、長期的に回復できない状態が続く場合は危険です。

自己資本比率が高すぎるのも考えもの

自己資本比率はある程度高くないと、倒産リスクが上昇して経営が危ぶまれますが、高すぎるのも問題ありと見なされる場合があります。

全く負債のない企業は、金融機関との取引経験がなく、融資を受けられる信用がない可能性が生じるためです。

また、たくさんの資本を持っていても、それを十分に活かし切れていなければ、経営に成功しているとは言い難くなります。成長のための投資をし切れていない企業と見られることもあるでしょう。

自己資本比率の業種別目安

自己資本比率の指標は、業種によって異なります。資産を多く使う業種は比較的自己資本比率は低く、20%程度が目安です。

反対に、あまり設備などの資産を持つ必要のない企業では40%を超えることも珍しくありません。

一般的な平均に惑わされず、自社の業種に目を向けて自己資本比率を確保することが大切です。

以下は、令和4年度分の中小企業実態基本調査による、業種別の自己資本比率です。自社と比較し、目安にしてください。

| 業種 | 自己資本比率 |

|---|---|

| 建設業 | 47.34% |

| 製造業 | 46.394% |

| 情報通信業 | 54.874% |

| 運輸業、郵便業 | 34.71% |

| 卸売業 | 42.604% |

| 小売業 | 35.058% |

| 不動産業、物品賃貸業 | 36.271% |

| 学術研究、専門・技術サービス業 | 52.286% |

| 宿泊業、飲食サービス業 | 16.162% |

| 生活関連サービス業、娯楽業 | 34.792% |

| サービス業(ほかに分類されないもの) | 47.049% |

| 平均 | 40.92% |

出典:中小企業省「中小企業実態基本調査 / 令和5年速報(令和4年度決算実績) 速報 付録表中小企業(法人企業)の経営指標 」

自己資本比率を高める方法

自己資本比率を高めることは、自社の財務体質の強化につながります。経営を安定させるためにも大切ですが、自己資本比率の高さは対外的なメリットも多いものです。

自己資本比率の向上を目指すには、以下のような方法を試しましょう。

内部留保を拡大する

自己資本比率を高めるためには、自己資本の増加が必要です。事業で利益を出し、内部留保を増やしていくと自己資本比率も上昇していきます。

内部留保は、会計上は利益剰余金と呼ばれるものです。当期純利益の累計額から配当金などを差し引いたものが内部留保となります。

内部留保は自己資本のひとつであり、会社法としては配当原資となりますが、一時的な損失が生じた際の会社の体力でもあるものです。

内部留保を高めていくためには、一時的ではなく継続的に利益を出し、黒字経営を続けていくことが必要となります。

利益を上げ続けるためには利益を守るだけでなく、新規事業や設備投資など、攻めのビジネスを展開することも大切です。

長期的な方法で難しさはありますが、経営上、最も正しい自己資本比率の高め方と言えるでしょう。

運転資金を圧縮する

自己資本比率を高めるためには、運転資金を圧縮し、総資本を縮小することも大切です。

コストの見直しを図るとともに、使っていない資産などの無駄をできるだけ小さくしましょう。資産にかかっている負債を減らすのにも役立ち、自己資本比率の分母にあたる総資本の縮小に効果的です。

遊ばせている資産を処分すると、借入金の返済資金を作ることもできます。自己資本比率の増加および他人資本の減少に有効です。

不良債権を処分する

不良債権の処分も、余計な資産を減らして自己資本比率の改善を目指せるアクションです。

長期間回収できていない売掛金や未収入金の中には、回収がすでに不可能となったものもあるかもしれません。

それらの不良債権は、貸倒損失として経費計上し、処分することで余計な資産が減ります。

不良在庫を処分する

棚卸の際に不良在庫の処分を進めることも、自己資本比率の向上には大切です。帳簿上の棚卸と実地の数を一致させ、不良在庫は廃棄処分します。

長期間販売できない在庫で、今後も販売する見込みのないものを処分すると、総資本を減らせます。

借入金を繰上返済する

借入金は負債として自己資本比率を引き下げる原因となります。借入金を繰り上げ返済によって減らせば、自己資本比率を上げるのに役立つでしょう。

まずは、借入金の内容を全て見直し、必要最低限の金額への減少を目指します。

固定資産の処分などで得た資金によって可能なかぎり借入金を返済し、自己資本の割合を高めましょう。

買掛金の支払い期間を短縮する

買掛金や手形での仕入れも、負債を増やして自己資本比率を下げる原因です。とはいえ、100%を現金取引にする必要はありません。

買掛金で取引をしている場合には、支払いサイクルを短くするだけで自己資本比率を高められます。

仕入れ先からも、支払いサイクルの短縮はありがたい申し出として受け入れられやすいでしょう。

ただし、短縮を申し出るにあたっては、自社のキャッシュフローの観点から無理のない範囲で行なってください。

サイクルの短縮でキャッシュフローが悪化し、黒字倒産してしまっては元も子もありません。

増資する

増資は、資本金を一気に増やして自己資本比率を高められる方法です。出資された現金によって負債を返し、総資本も縮小できます。

ただし増資をするためには、株主から出資を募る必要があります。また、増資によって一時的に自己資本比率だけを改善しても、根本的な解決にはなりません。

増えた自己資本によって設備投資をする、新規事業を走らせるなど、増資後に利益を生み出す経営を行うことが大切です。

自己資本比率と自己資本利益率(ROE)

自己資本比率に対して、自己資本利益率(ROE)という指標もあります。自己資本利益率は、企業が自己資本を使ってどれくらい利益を出せたかを表す指標です。

自己資本利益率の計算式は以下になります。

自己資本比率と自己資本利益率はトレードオフの関係にあります。同じ利益でも自己資本比率が高ければ自己資本利益率は下がり、自己資本比率が低ければ自己資本利益率は上がるものです。

自己資本比率が低くても、自己資本利益率を高く維持していれば、対外的な評価の向上が期待できます。少ない資本で効率的に利益を出せる証明となるためです。

自己資本利益率が10%以上であれば優良企業と判断されます。自己資本比率だけでなく、利益率とのバランスを取りながら経営を維持していきましょう。

まとめ・自己資本比率は会社の安定性を見る指標!意味を理解して活用を

自己資本比率は、会社の安定性や独立性を示す指標のひとつです。見方や計算方法を知っておくと、取引先の安全性をチェックする際にも役立ちます。

自社の自己資本比率を計算すれば、リスクを知って対策もとりやすくなります。

自己資本比率が低すぎると倒産リスクが増しますが、一概に高ければ高いほど良いとも言えません。金融機関や取引先からの評価を考える場合、同業種の平均程度に保つのが望ましいでしょう。

創業手帳では、「事業計画シート&資金シミュレーター」を無料提供中です。詳しくは以下のバナーから!

(編集:創業手帳編集部)