オンラインだけで完結する融資「フィンディ」でできること

ネットで手続きが完結できるフィンディ。口座なしでも融資が受けられる新ビジネスローンを紹介

福岡銀行が2020年9月に取り扱いを開始した中小企業者向けオンラインレンディングサービス「フィンディ」。

2021年にさらに機能を強化、新ビジネスローン・フィンディとして登場しました。

「フィンディ」に代表されるオンラインレンディングサービスとは、融資を受けるためのすべてがオンラインだけで簡潔するサービスのことです。オンライン融資ともいわれています。

「フィンディ」では、申込者が福岡銀行に口座のあるなしに関わらず、日常事業で出し入れしている銀行の口座情報やクラウド会計情報に基づき審査が受けられ、即日審査や最短即日融資が受けらます。

今回は、福岡銀行の新ビジネスローン・フィンディについて徹底解説します。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

オンラインレンディングサービスってなに?

オンラインレンディングとは、AI(人工知能)が、事業者が利用している会計システムのデータや銀行口座の入出金記録からその事業者の信用度を判定して、融資の可否を決定する仕組みのことです。

そのため、事業者がサービス利用の条件を満たすことができれば、申込みから融資まで最短数日で実行できるとともに、融資にかかる手続きも、これまでの金融機関からの手続きと比べても最小限にできます。

オンラインレンディングサービスを使えば、突発的・短期的な事業資金の資金不足時でもタイムリーに資金調達でき、事業者が安心感を得られるのです。

オンラインレンディングの主要サービス「フィンディ」を紹介

フィンテックの広がりからオンラインレンディングサービスを提供する企業も増えてきています。

福岡銀行の「フィンディ」とは

福岡銀行の新ビジネスローン「フィンディ」は、中小企業・個人事業主向けに開発されたオンライン完結型・事業性融資商品です。

ふくぎんビジネスローン「ファストパス」での知見が十分活かされ、より機能を高めた「オンラインレンディング」サービスになっています。

フィンディは、従来、中小企業や個人事業主が抱えていた資金調達に関する課題(手続きにかかる時間や資料準備、来店の負担等)をデジタルの力で解決して、顧客の資金調達の状況改善や多様化につなげることを目的としています。

2020年9月にその取扱いを開始していますが、2021年3月に申込及び審査機能を一段と強化して、新ビジネスローン・フィンディとして登場しました。

「フィンディ」の基本スペック

以下がフィンディの基本スペックです。(2021年3月現在)

| 商品名 | オンラインレンディングサービス「フィンディ」 |

| 利用できる方 | 日本国内で事業を営む法人及び個人事業主 |

| 資金使途 | 運転資金 |

| 融資額 | 100万円以上1000万円以下(10万円単位) |

| 融資期間 | 1ヶ月~36ヶ月以内 |

| 融資利率 | 年2.0%~14.0%(固定金利・審査の上、決定) |

| 融資形式 | 証書貸付 |

| 返済方法 | 元金均等毎月返済 ・毎月の返済日は利用者が自由に決定できる ・ただし、連携サービス経由で申込みした方の返済日は毎月5日(当日が休日の場合、翌営業日) |

| 担保・保証人 | 不要 |

| 繰上返済方法 | 一部繰上返済:不可 一括繰上返済:可能(任意の日) ※繰上返済手数料は不要 |

(福岡銀行・商品概要説明書を参考に編集部で作成)

※利用には所定の審査が必要、かつ、審査の結果、利用できないときもあります。

※フィンディは、保証会社等からの求償権債務のある方、税金・社会保険料等の未納及び滞納がある方は利用できません。

フィンディの特徴

福岡銀行の新ビジネスローン・フィンディの大きな特徴は3つあります。

それは以下の3つです。

・24時間受付、来店不要

・審査の必要書類が少なく、即日審査回答、最短即日融資にも対応

・福岡銀行に口座がなくても融資が受けられる、さらに全国から申込み可能

以下で詳しく解説します。

24時間受付、来店不要

フィンディの特徴の一つ目は、24時間受付可能かつ来店不要である点です。

申込みから融資まですべてオンラインで済ますことができるので、窓口に行く時間がないほど忙しい事業者の方でもスマホ等を使って24時間ネットで申込みできます。

その結果、融資の手続きでわざわざ福岡銀行の窓口に来店する必要もなく、これも大きなメリットのひとつです。

即日審査回答、最短即日融資にも対応

フィンディの特徴の二つ目は、審査の必要書類が少なく、即日審査回答、最短即日融資にも対応している点です。

提出する審査の必要書類が少ないため、事業者が時間を割いて事業について説明したり、複雑な資料を作成したりする必要がありません。

また融資契約で印鑑証明や登記簿謄本の提出も不要なので、さらに手続きにかかる時間を節約でき、早ければ申込みした当日に審査回答が得られ、最短即日融資も受けられます。

福岡銀行に口座がなくても融資可能

フィンディの特徴の三つ目は、福岡銀行に口座がなくても融資が受けられる、さらに全国から申込みが可能な点です。

フィンディはサービス開始された当初、福岡銀行に口座がないと融資の申込みができない商品でした。

しかし2021年3月よりフィンディの機能が一段と強化され、外部サービスと連携することで福岡銀行に口座を持たない事業者でもフィンディの申込みができるようになりました。

その結果、福岡銀行に口座があるなしに関わらず、全国からフィンディを申込みできて、審査に通ればフィンディが利用できるようになっています。

融資実行の際、福岡銀行に口座があれば融資はその口座に振り込まれるし、福岡銀行に口座がない事業者は、普段使っている金融機関の口座に融資金を振り込んでもらい引き出して活用できます。

審査方法が大幅に向上

フィンディは2021年3月以降、審査方法が大幅に向上しました。

それは審査に連携サービスの活用を導入したからです。

どのように審査方法が向上したか、以下でさらに詳しく解説します。

福岡銀行に口座があればAI審査で最短1分

フィンディで最も多い利用者は、すでに福岡銀行に口座のある事業者です。

フィンディでは福岡銀行に口座があれば、その口座の入出金データを活用して、AIによる「カンタン1分の事前審査」が受けられ、先に自分の借入可能額の目安を知ることができます。

借入額の目安を先に知ることができれば、その後の手続きにかかる不安も少なくでき、融資申込に積極的になれます。

その結果、全ての手続きを福岡銀行の営業時間内に終われれば、即日融資も受けられるのです。

福岡銀行に口座がなくても申込みできる

2021年3月にリニュアルした新「フィンディ」では、福岡銀行に口座がなくても、事業者の会計情報や金融機関口座情報をフィンディと連携させることで、申込みできて審査が受けられるようになりました。

これは多様な資金調達先を確保したい中小事業者に取って大きな朗報です。

以下、連携サービスについてさらに詳しく説明します。

「かんたんクラウド会計」との連携

新「フィンディ」では、東京都に本社を置く株式会社ミロク情報サービスの「かんたんクラウド会計」との連携が可能になりました。

フィンディ申込みで、「かんたんクラウド会計」の利用者が福岡銀行への情報提供に同意すると、会計データのうち、取引先等の個別情報だけが隠された状態で福岡銀行に渡され、そのデータを元に審査が行なわれます。

福岡銀行では会計データの動きや事業者の信用情報のチェックなどを中心に審査を行ない、特に異常がなければ審査を通過させ、事業者に応じた融資可能額、融資期間、適用金利など、ネットを通じて申込者に通知します。

そして申込者がその条件に応じれば契約に進むことができるのです。

マネーフォワードクラウドとの連携

新「フィンディ」では、同じく東京都に本社を置く株式会社マネーフォワードの会計システム「マネーフォワードクラウド(クラウド会計・クラウド確定申告)」との連携が可能になりました。

フィンディ申込みで、「マネーフォワードクラウド(クラウド会計・クラウド確定申告)」の利用者が福岡銀行への情報提供に同意すると、申込者の会計データが福岡銀行に渡され、そのデータを元に審査が行なわれます。

審査の流れは「かんたんクラウド会計」の場合とほぼ同じです。

福岡銀行以外の金融機関口座との連携

新「フィンディ」では、「かんたんクラウド会計」や「マネーフォワードクラウド(クラウド会計・クラウド確定申告)」を使っていない事業者でも、日常自分が取引している金融機関の口座情報(入出金記録)と連携させて、申込みできて審査が受けられるようになりました。

これは多くの銀行ビジネスローンが自行口座の利用者に申込みを限定している中で、全国から福岡銀行の口座なしでも申込みできる点で画期的な商品です。

ただし利用上いくつか制約(※)があります。

たとえば口座連携予定の金融機関が、「インターネットバンキングに対応しているか」という点です。

その金融機関がインターネットバンキングに対応していないと、福岡銀行が顧客の了解を得て口座情報を連携させるとき、データが取得できないネックとなり、審査ができない可能性があります。

もう一つは、申込者が取引金融機関の口座情報を福岡銀行に提供することに同意しても、その金融機関の社内ルールで「外部に対して口座情報を提供するのは直近1ヶ月以内」としているときなどです。

フィンディの審査では、最低数ヶ月程度の口座の動きを問題がないかチェックするので、1ヶ月の限定情報では福岡銀行が詳しい審査ができない可能性があります。

そのため上記のような条件に引っかかると、いくら申込者がフィンディを借りたくても、その金融機関の口座連携ができなくて利用できないということもあるのです。

ただしこれはあくまで可能性なので、フィンディが多くの金融機関とデータ連係ができるという事実は変わりません。

フィンディの利用シーンは?

次にフィンディの利用シーンについて主として2つの視点から解説します。

急な入り用の資金など、主に短期資金として使う

フィンディの活用方法のひとつは、急な入り用資金が発生したとき、あるいはつなぎ資金が必要になったときなど、主として短期資金として使うことです。

フィンディの審査では、決算書などの財務データを使わず、会計仕訳データや銀行口座情報を使ってAIで与信審査するので、結論が出るまでスピーディです。

そのため必要資金が急に発生したり資金繰りが悪化したりしたときなど、短期資金が必要となったときにその商品性が活きてきます。

事業実績1年程度でも使える

フィンディはビジネスローンという性格上、事業者の創業資金には使えません。

しかし新フィンディになってからは、会計データや銀行口座情報が審査で使えるようになり、事業開始から1年程度経っていればその間の金融情報が活用できるので、事業者がまだ決算書や確定申告書がなくても申込みできるようになりました。

これはそんな条件下にある事業者には朗報といえます。

事業者に事業開始後、信用を落とすような特段の出来事もなく、かつ口座内で堅実に入出金や返済が行なわれていれば、フィンディを利用できる可能性は高いです。

ただしこの取扱いは、福岡銀行と預金取引のある事業者に限定されているので注意して下さい。

フィンディの申込必要書類

新「フィンディ」では主として申込みはスマホで行なわれるので、アップロードする申込書類が少ないことがメリットです。

以下で審査に必要な必要書類を一覧表にしてみたのでご覧になって下さい。

各自、必要書類をスマホカメラで撮って、その画像を個人・法人情報とともに福岡銀行に送ればOKです。

申込者の必要書類

| 区分 | 必要書類 |

|---|---|

| 法人 | ・決算報告書 ・貸借対照表 ・販売費及び一般管理費内訳書※損益計算書に内包される場合は不要 ・製造原価報告書※製造原価科目を使用している場合のみ必要 ・株式資本等変動計算書 ・個別注記表 ・勘定科目明細 ・法人税申告書別表二(法人税を計算するための書類) |

| 個人事業主 | ・確定申告書第一表 ・確定申告書第二表 ・収支内訳表(白色申告の場合) ・青色申告決算書(青色申告の場合) ・貸借対照表(青色申告の場合) |

福岡銀行に口座がない場合の必要書類

上記は福岡銀行に口座があるなし関わらず、申込者全員に共通した書類ですが、福岡銀行に口座がない場合は、上記書類に加えて、さらに以下の書類が必要です。

| 区分 | 事業実態確認資料 |

|---|---|

| 事業に必要な許認可証等をお持ちの方 | 許認可証 |

| 上記以外の方 | 事業に関連する発注書・納品書・請求書・業務委託契約書・賃貸契約書・売買契約書など ※それぞれ本人の名義が確認できるもの |

フィンディの申込みから契約・融資実行までの流れ

この章では、フィンディの申込みから契約・融資実行までの流れを、福岡銀行に口座ある場合・ない場合に分けて順に説明します。

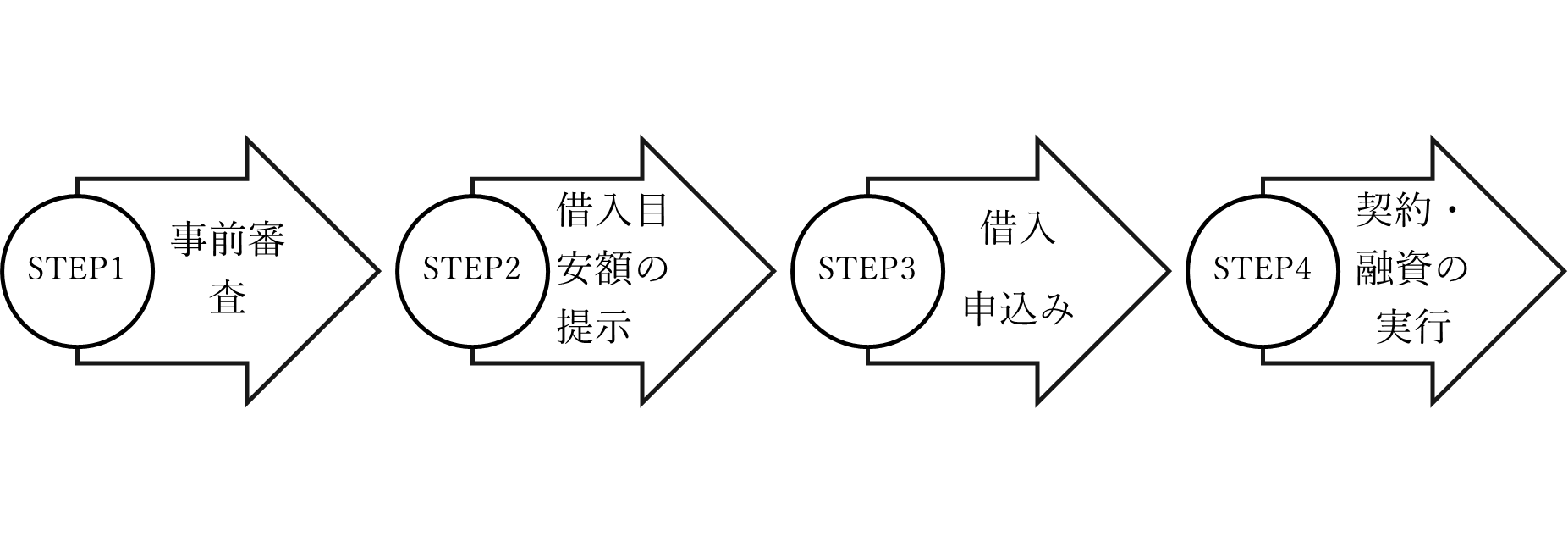

福岡銀行に口座がある方の場合

すでに福岡銀行に口座がある場合の流れが以下の通りです。

(編集部作成)

福岡銀行にすでに取引口座があれば、契約で必要な本人確認の手続きは不要です。

ただしふくおかフィナンシャルグループが提供する共通アカウント(FFG ID)の取得や口座認証手続き(暗証番号認証または電話認証)は必要になります。

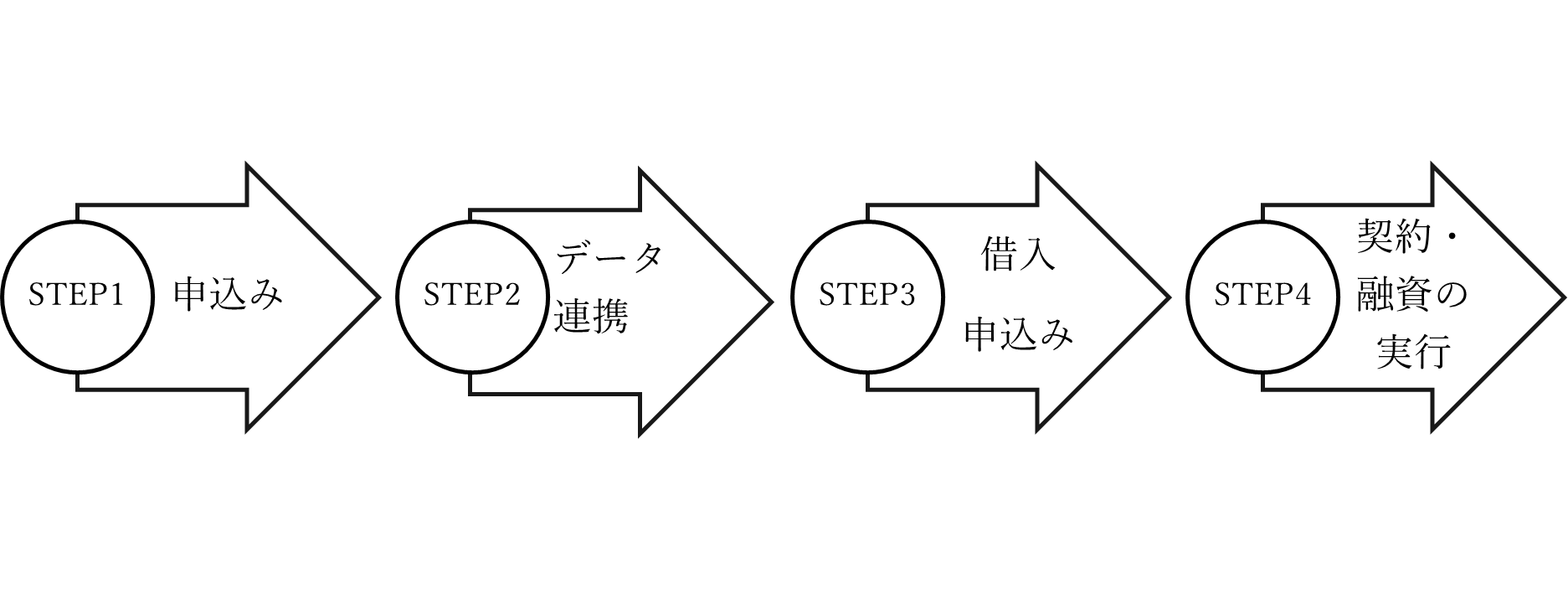

福岡銀行に口座がない方の場合(連携サービスの利用)

次に福岡銀行に口座がないとき、連携サービスを活用して申込み、審査を受ける場合の流れです。

3つの連携サービスのケースに分けて流れを説明します。

まず以下が3つの連携サービスに共通した流れです。

(編集部作成)

流れのポイントはSTEP2のデータ連携になります。

また審査が通った後、契約には個人事業主本人か、会社の代表者の本人確認(※)が必要です。

この場合、スマホ経由で本人確認を行なうので、申込者はスマホのカメラで自分の顔写真と本人確認資料(免許証・マイナンバーカード等)を撮って送ることになります。

さらにふくおかフィナンシャルグループが提供する共通アカウント(FFG ID)の取得も必須です。

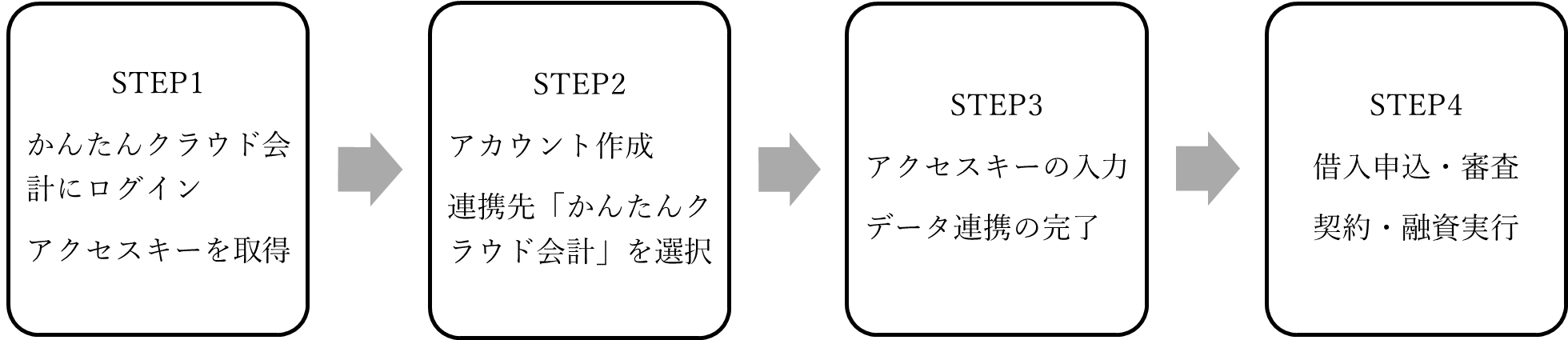

「かんたんクラウド会計」の会計情報に基づく流れ

以下のフローチャートが、フィンディが「かんたんクラウド会計」と連携した場合の手続きの流れです。

(編集部作成)

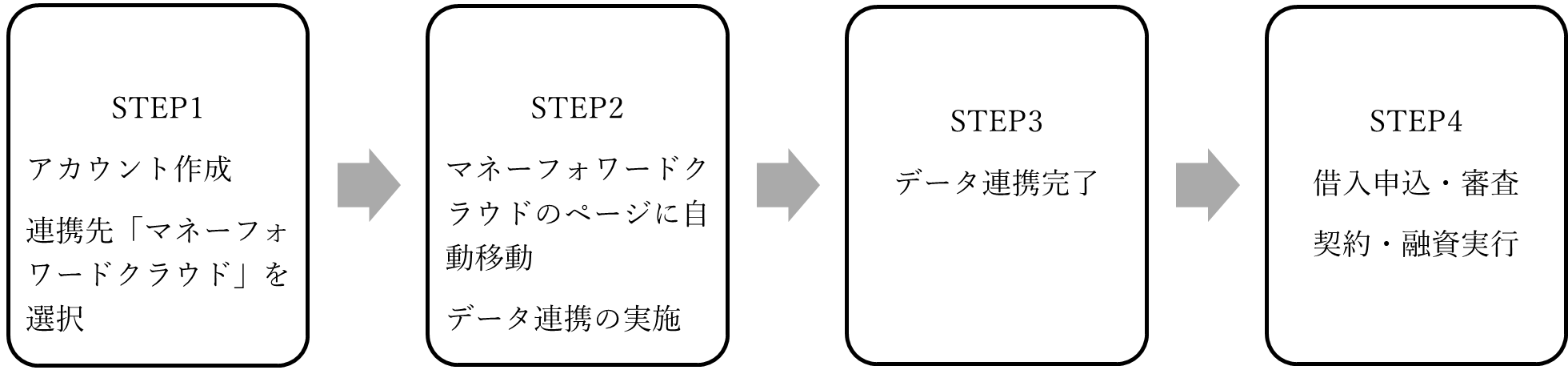

「クラウド会計・クラウド確定申告」の会計情報に基づく流れ

以下のフローチャートが、フィンディが「クラウド会計・クラウド確定申告」と連携した場合の手続きの流れです。

(編集部作成)

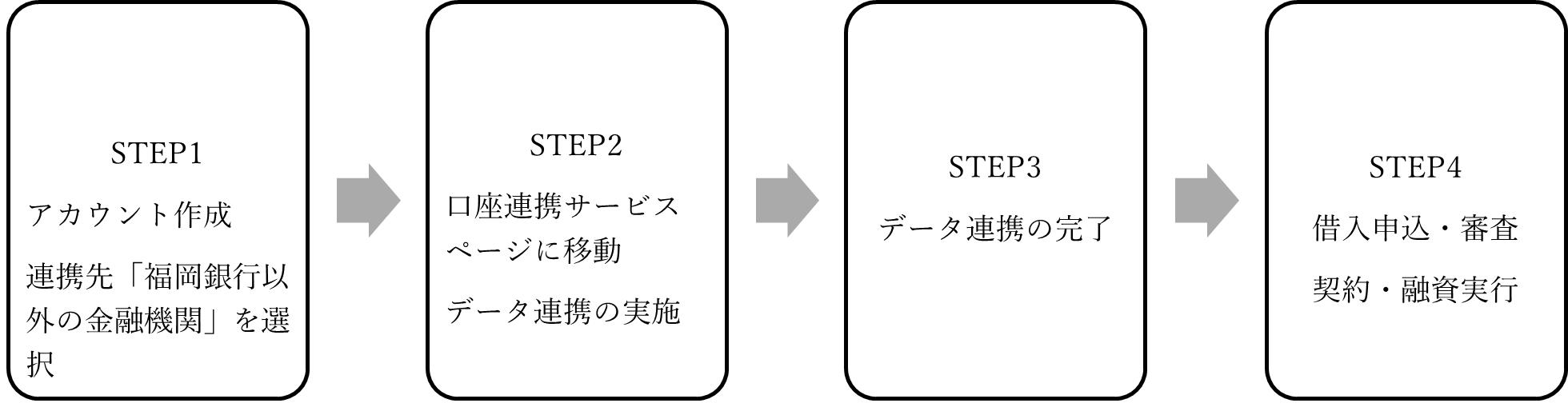

福岡銀行以外の金融機関の口座情報と連携した場合の流れ

以下のフローチャートが、フィンディが福岡銀行以外の金融機関の口座と連携した場合の手続きの流れです。

(編集部作成)

フィンディで借りる際に注意したいこと

新ビジネスローン・フィンディを活用することで利用者は多くの利用メリットを得られます。

しかし同時に注意しなければならない点もいくつかあります。

注意点もきちんと理解して使いこなせば、フィンディは事業者の頼もしい資金調達手段となってくれます。

以下で重要な注意点を7つ解説します。

スマホがなくても申込可。本人確認方法が「郵送」になる

フィンディはスマホがなくてもオンライン利用なのでパソコンやタブレットからでも申込みできます。

しかし契約時点で本人確認の手続きが必要であり、スマホなら専用のオンライン本人確認サービス「Polarify eKYC」を使ってチェックできますが、他のデバイスで申込みしたときには本人確認の方法として「郵送」を使うことになります。

その際、郵送手続きでは、福岡銀行が本人の住所に本人限定受取の書面を送って本人確認するので、多くの場合、融資まで1週間以上かかることがあります。(※)

融資を急ぐ場合には不適な方法なので、できるだけスマホの活用を心がけて下さい。

初めての申込では融資まで時間がかかることも

申込者にすでにフィンディの利用実績あれば次回は最短即日融資も可能です。

しかし初めての申込みの場合、時間がかかることもあるので要注意です。

初めての申込みでは、通常の審査に加えて、本人の信用調査や事業内容のチェックなど、やや審査項目が増えます。

そのためケースによってはその日のうちに審査が終わらず、翌営業日以降まで持ち越されることもあります。

土日祝日等の申込みは審査回答は翌営業日以降となる

フィンディの申込みは24時間可能なので、土日祝日等も受け付けてもらえます。

しかし審査回答は銀行休日の場合、申込み当日に得られず、福岡銀行の営業日になされることに注意が必要です。

プロミスやアコムなど大手消費者金融なら土日祝日等に申込み、審査回答、即日融資もできますが、福岡銀行は銀行なので土日祝日等の休日に行員による審査は対応していません。

銀行と消費者金融の対応の違いも知っておくことが大切です。

起業したてで決算書や確定申告書がない場合の注意点

フィンディでは、起業して間がなく、まだ決算書や確定申告書がない事業者でも申込みはできます。

なぜならフィンディの審査は財務データでなく会計データや銀行口座の入出金記録をベースに行なわれるからです。

ただしその場合でも事業実態確認資料が必要なので、事業に許認可が必要な申込者ならその許認可証を、それ以外の申込者は事業に関連した契約書・請求書・発注書など、事業実態を福岡銀行が確認できる資料をアップロードして審査を受けて下さい。

フィンディの申込みは本人に限る

フィンディはスマホからの申込みを基本とした非対面型融資商品です。

そのため申込者本人がスマホを持っていればそのスマホを使って申込みできますが、本人がスマホを持っていないとき、家族や会社の社員にスマホを借りて申込みすることもできます。

ただし審査を通過してフィンディ契約時には本人確認の手続きが必要なので、その手続きをスマホの持ち主に代行してもらうことはできません。

必ず個人事業主本人か、または会社の代表者が前面に出て、本人確認の手続きを取って契約する必要があります。

返済で振込を行なうとき注意したいこと

福岡銀行に口座がない状態でフィンディが借入れできて、その後に返済を行なうときにもいくつか注意したい点があります。

ひとつは福岡銀行に口座がないので、返済は福岡銀行が指定した返済専用口座に返済金を振込する点です。

その際、毎回の振込には振込を受付した金融機関が決めた手数料が本人負担でかかりますので承知しておいて下さい。

また振込の期限は毎月返済日当日の午後12時までとなっているので期限に遅れないようにお願いします。

フィンディをうまく活用して、資金に余裕を

これまで説明してきたように、福岡銀行の新ビジネスローン・フィンディはこれまでの資金調達の常識をくつがえす新しいタイプの資金調達方法といえるでしょう。

フィンディの登場により、これまでの財務データに偏った審査方式から、最新の会計データや銀行口座情報に基づくAI審査方式への転換が、法人・個人事業主が抱えていた資料作成・来店負担等の悩みを一挙に解決したという点で画期的です。

フィンディを活用することで、これまで運転資金、とりわけ短期資金の確保に悩まされていた中小企業者の悩みの種がひとつ減ったといえます。

新ビジネスローン・フィンディをうまく使って、資金繰りを楽にしたり、資金に余裕を持たせたりした会社経営を行ないましょう。

(編集:創業手帳編集部)

最新ニュースはありません