会社員が副業で個人事業主になると最強?メリットと両立のコツ、確定申告など解説

個人事業主として副業をするお金の強みと注意点

- 個人事業主×副業は、節税や社会保険によるメリットが大きい

- 両立のコツは「仕事のやり方」と「経理への備え」

- 開業届の出し方や会社にバレない副業の進め方

「副業で個人事業主になるのはアリ?」

節税や独立を視野に、個人事業主として副業するケースが増えています。反面、わざわざなるメリットはあるのか、本当に両立できるのかといった不安があるのも事実です。

この記事では、会社員が副業を個人事業として無理なく続けるために、押さえておきたいメリットや考え方を解説します。「個人事業主ならではの強み」を知ったうえで準備することが、不安解消への第一歩です。

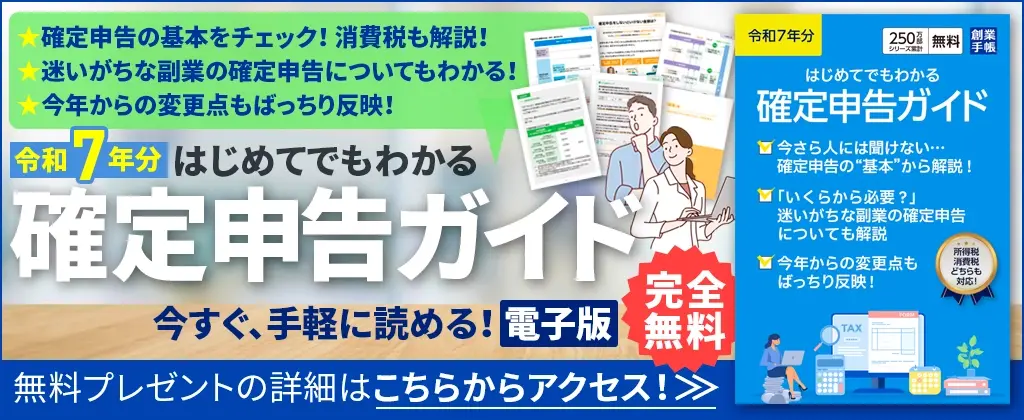

副業を始めた際に多くの人が悩むのが、確定申告です。創業手帳の「確定申告ガイド(無料)」では、初めて確定申告をする方向けに、書類作成の基本や本業への影響についてまとめました。

どうしたら計算ミスや申告漏れを防げるのか、個人事業主としてのメリットをつぶさないための知識が無料でわかります。

【完全無料】シリーズ累計250万部「みんなが使ってる起業ガイドの決定版」『創業手帳』

【完全無料】シリーズ累計250万部「みんなが使ってる起業ガイドの決定版」『創業手帳』

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

会社員をしながら個人事業主になるメリット

会社員のまま個人事業主として副業をするのが最強と言われるのは、本業の社会保険を維持しながら、事業としての信用・経験を積んだり、節税の恩恵を得られたりするからです。

どういうことか、具体的なメリットを解説していきます。

社会保険料を増やさず手取りを増やせる

会社で社会保険に入っていれば、副業分は新たに加入する必要はありません。個人事業主として得た収入は、各種税金を差し引いた分がそのまま手取りになります。

一般的な会社員は、会社が健康保険料や厚生年金の一部を負担してくれるので、国保や国民年金の全額負担が必要な自営業よりも厚遇です。副業で個人事業主になっても、保険料は会社の給与に対する金額のみになります。

個人事業で収入が増えても、社会保険の負担が増える恐れは原則ありません。個人事業を本業とする自営業や雇用される副業とは違う、大きなメリットといえるでしょう。

副業が赤字なら損益通算できる

副業の所得(事業所得)が赤字の場合、会社員の給料と合算して税金を計算しなおす仕組みを利用することで、所得税や住民税が軽減されます。

これは「損益通算」という仕組みです。通常、給与所得は損益通算できませんが、事業所得と給与所得の両方があり、事業所得に損失が出た場合は適用できます(副業の所得が雑所得の場合は損益通算できない)。

例えば副業で10万円の赤字が出た場合、本業の所得からその10万円を差し引いて税金を再計算できるため、所得税が還付されたり、翌年の住民税が軽減されたりするのです。

副業を始めたばかりの頃は経費のほうが多くなり、結果的に赤字になることも珍しくありません。会社員の安定した給与と組み合わせることで、節税しながら副業を続けやすくなります。

必要経費を計上できる

会社員をしながら個人事業主になれば、副業で使ったお金を経費として収入から差し引くことができます。税金は収入から経費を引いた所得に対してかかるため、経費を計上すると節税効果が得られるのです。

ボールペン1本ですら、副業のために買うのであれば経費として計上できます。自宅を事務所として副業をしている場合は、家事按分することで家賃や光熱費の一部も必要経費とすることが可能です。

経費計上で税金を抑えれば収支のバランスがとりやすくなり、事業の安定化にもつながります。事業として副業を行う個人事業主ならではのメリットです。

青色申告が使える

個人事業主となり青色申告承認申請をしておけば、青色申告ができます。青色申告は、下記のように事業所得に対する節税効果が大きいのが特徴です。

- 最大65万円の特別控除が受けられる

- 最大3年間にわたり赤字を繰り越せる

- 家族(青色専従者)の給与を経費にできる

副業の確定申告を白色申告で済ませる会社員もいるかもしれませんが、白色申告では最大10万円の控除しか使えません。赤字を繰り越したり、家族の給与を経費にしたりすることもできないので、いざというときの節税効果は限定的です。

青色申告は開業届や申請書を出していないと使えないため、事業として副業を行う個人事業主ならではのメリットなのです。

低リスクで独立・起業の練習ができる

会社員をしながら個人事業主となる場合、帳簿付けや資金繰りなどを自分で行うことになるでしょう。こうした作業は独立や起業をした場合の予行練習になります。

個人事業主になるための手続きには費用もかからず、なるだけであれば金銭的なリスクを負う心配はありません。

個人事業主として登録をすることで、単なる副業以上の自覚やモチベーションが生まれ、事業をよりしっかり推進していこうとする効果も期待できます。お小遣い稼ぎのような副業と違い、本業化して独立や起業するような足掛かりとなる可能性も高まるでしょう。

【完全無料】シリーズ累計250万部「みんなが使ってる起業ガイドの決定版」『創業手帳』

【完全無料】シリーズ累計250万部「みんなが使ってる起業ガイドの決定版」『創業手帳』

会社員をしながら個人事業主になるデメリット

個人事業主になるなら、会社員時代より時間の自由が減る覚悟をしておかなくてはなりません。さらに、会社員をしながら個人事業主となることには次のようなデメリットもあります。

事業所得の確定申告に手間がかかる

個人事業主のメリットである青色申告の控除ですが、処理の手間を考えるとデメリットと表裏一体です。最大額の控除を受けるには、複式簿記での記帳や決算書の準備といった複雑な作業が欠かせません。

会社員の給与の場合、所得税に関する手続きはすべて会社が行なってくれます。副業で個人事業主になると、事業分の所得税は自分で申告が必要です。さらに青色申告の恩恵を得たいなら、専門知識を要する簿記での処理が必須となります。

とはいえ、現在では簿記の知識がなくても簡単に青色申告ができる会計ソフトも多数用意されています。会計ソフト分のコストはかかりますが、最大65万円の控除を考えると活用するのが望ましいでしょう。

「冊子版創業手帳」では、創業期にどのような税金がどのような時期に発生するかを一覧で掲載。また、青色申告と白色申告の違いについて詳しく解説しています。更に、会計ソフトを選ぶときのポイントについても解説しているため、自分に合うソフトが見つからないと悩んでいる人にもおすすめです。

失業保険がもらえない

本業の会社での仕事を失ってしまったとき、通常は失業保険が給付されます。ですが、個人事業主として開業している場合、本業の仕事を失っても無職状態とはいえないため、失業保険を受け取ることができません。

会社の仕事を失っても副業でしっかり利益を上げていれば問題ありませんが、そうでない場合は失業の際に個人事業の廃業届を出して廃業した方がよいでしょう。

しかし、廃業届を提出したものの、実態として副業のビジネスを継続していたような場合は失業保険の不正受給となります。絶対に行わないようにしましょう。

税金の負担が大きくなる

副業の利益が大きくなれば、その分の税金負担も大きくなります。個人事業主は累進課税のため、所得が増えれば増えるほど所得税の税率が高くなるのです。

また、所得が年間290万円を超えると個人事業税が、課税売上高が1,000万円を超えると消費税がそれぞれ発生します。

ただし、業種によっては個人事業税がかからない場合もあります。

所得が増えれば住民税が高くなったり、児童手当などの給付金の対象外となったりするリスクも踏まえておかなくてはなりません。

個人事業主のメリット・デメリットについて詳しい内容は、以下の記事で紹介していますので、合わせてご覧になってください。

【完全無料】シリーズ累計250万部「みんなが使ってる起業ガイドの決定版」『創業手帳』

【完全無料】シリーズ累計250万部「みんなが使ってる起業ガイドの決定版」『創業手帳』

会社員と個人事業主を無理なく両立するには?

気合や精神論だけで会社員と個人事業主を両立しようとすると、心身に無理がきやすくなります。

ここでは、会社員が副業を事業として続けるために押さえておきたい、現実的な考え方をまとめました。

時給制ではなく単価制の仕事を選ぶ

本業と個人事業主の副業を無理なく両立するには、時給制ではなく単価制の副業を選ぶのがコツです。単価制の仕事であれば好きな時間に作業ができ、休日やスキマ時間を効率的にお金に換えやすくなります。

平日にフルタイムで働く会社員が時給制の副業を選んだ場合、まとまった時間を継続的に確保しないと思ったように稼げません。稼ぐために作業時間を増やしすぎると心身に負担がかかりやすく、本業や生活との両立が難しくなりがちです。

一方、単価制の仕事は、納期さえ守れば働いた時間は関係なく、成果に対して報酬が得られます。そのため作業時間を自分で調整しやすく、本業が忙しい時期でも破綻しにくいのが特徴です。

「記事1本◯円」「バナー1件◯円」など、時間を切り売りしない副業を選ぶことが、無理なく両立するための重要なポイントになります。

本業と副業の情報・ノウハウを混ぜすぎない

本業で得た情報やノウハウをそのまま副業に持ち込むと、場合によってはトラブルになる恐れがあります。副業禁止の会社でなくても、競業避止義務や情報管理の観点から問題視されるケースは少なくありません。

会社員が個人事業主として安全に副業するためには、次のように明確な線引きの意識を持つことが大切です。

- 会社の備品や資料を副業に使わない

- 勤務時間中に副業作業をしない

- 顧客情報や内部データを流用しない

- 本業と同じ業界・取引先で副業しない

例えば「会社で作った資料のロゴだけ変えて流用する」「会社の調査データを副業に使う」といったことはNGです。

そうではなく、資料作りのスキルを活かしてゼロから制作したり、身につけた調査方法を独自の武器にしてリサーチ業務を受けたりするなど、自分の知識やスキルを自分の形に変えて活かすことが重要となります。

「本業で学んだスキルやノウハウを活かして副業をする」ことと、「会社の情報や環境を使う」ことは全くの別物であることを明確に理解しておきましょう。

副業専用の財布を作っておく

個人事業主として副業を始めるなら、副業専用の財布を作っておくのがおすすめです。経理の手間を減らし、確定申告の負担を軽減するのにも役立ちます。

具体的には以下の準備を検討しましょう。

- 副業専用の口座やクレジットカードを作る

- 口座と連携できる会計ソフトを用意する

本業を持つ会社員にとって、副業の経理や確定申告は大きな手間です。副業専用の口座やクレジットカードを作っておけば、事業と私用のお金の混在を防ぎ、経理の無駄を減らせます。

会計ソフトは、副業用の口座と連携できるものがおすすめです。口座取引を帳簿に自動反映してくれるため、経理の負担による副業の挫折や申告漏れの回避に役立ちます。

屋号ではなく個人名義の口座を別に作るだけでもいいので、副業だけの財布を確保しておき、経理や確定申告の負担をできるだけ小さくしましょう。

会社員をしながら個人事業主になる際の手続き方法や必要書類

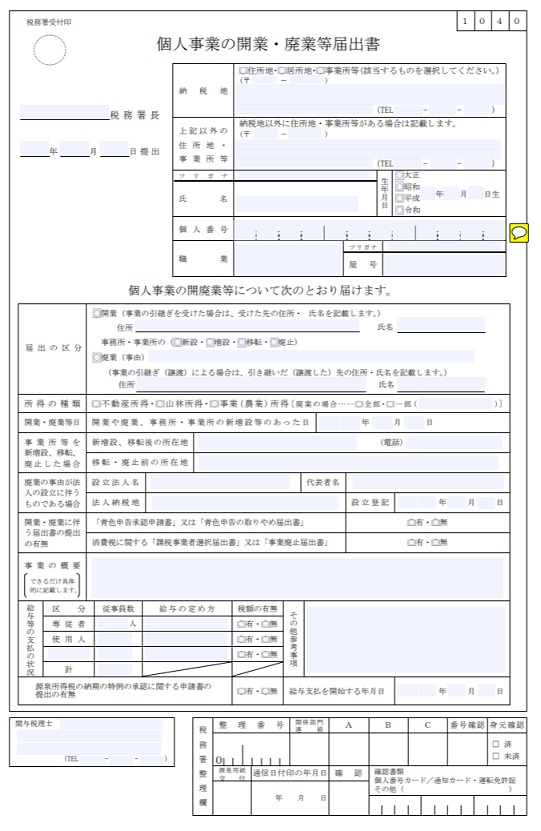

個人事業主になるために必要な基本書類は「開業届(個人事業の開業・廃業届出書)」です。原則は事業開始から1カ月以内に提出しますが、過ぎても罰則等はありません。

副業の所得が大きくなってきたら「青色申告承認申請書」も出し、青色申告に切り替えるといいでしょう。

マイナンバーカードなどの準備が整っていれば、e-Taxを通じて電子申請できます。電子申請が難しい場合は、国税庁のWebサイトから書類をダウンロードし、税務署(通常は平日8:30〜17:00)への持参や郵送でも提出可能です。

創業手帳では、創業前後1年間のやることリストをカレンダー形式でまとめた創業カレンダー(印刷版)を無料でお配りしています。どんな事を事前に準備しておくべきか、チェックできます。印刷版にリニューアルしましたので、お手元に届き次第、すぐに書き込めます。折りたたんで持ち運べるようにもなっていますので、ぜひご活用ください。

【完全無料】シリーズ累計250万部「みんなが使ってる起業ガイドの決定版」『創業手帳』

【完全無料】シリーズ累計250万部「みんなが使ってる起業ガイドの決定版」『創業手帳』

会社バレや確定申告の心配は?会社員の副業×個人事業主のQ&A

会社員をしながら副業で個人事業主になる場合、「会社に副業がバレてしまうのでは?」「税金はどうなるんだろう?」と不安な方もいるかと思います。

会社員をしながら個人事業主になる場合のさまざまな疑問をまとめてチェックしておきましょう。

個人事業主になると確定申告は必ず必要?

会社員が個人事業主として副業をした場合、副業の年間所得が20万円を超えたときに確定申告が必要です。逆に、次のようなケースでは確定申告は必須ではありません。

- 個人事業が赤字の場合(支払う税金がない)

- 本業の収入が2,000万円以下で、副業の利益が20万円以下の場合

ただし、青色申告をすれば赤字を繰り越すことができたり、最大65万円の特別控除が受けられたりするので、必須ではなくとも申告を検討しましょう。

個人事業主になると副業が会社にバレる?

開業届を出して個人事業主になっただけでは、副業がバレることはありません。ただし、以下のように間接的にバレるケースはあります。

- 住民税の通知からバレる

- 周囲に話したりSNSに投稿したりしてバレる

副業収入があると住民税が増え、その通知が会社に届くことで副業がバレる可能性があります。確定申告時に普通徴収を選べば防げるので、選び忘れに要注意です。

また、SNSに個人情報を公開していると、そこから噂が広まることもあります。社内の人間が見ていることも踏まえ、SNSの利用は匿名にして個人が特定されないようにしましょう。

税金はいくら増える?

増える可能性のある税金は、会社員の給料と副業の収入に対しての所得税と住民税です。

年収300万円の人が、個人事業主としての副業で月3万円稼いだ場合、下記例のように差が出る可能性があります。

| 本業年収300万円のみ | 本業年収300万円+副業年収96万円 |

|---|---|

| 所得税:約34,100円 住民税:約11万8,200円 |

所得税:約44,600円 住民税:約13万9,200円 ※青色申告特別控除65万円、経費10万円を適用した場合 |

副業のほうで、青色申告の控除や経費の計上を適用した例となっています。仮に控除や経費がなければ、各税金の合計で11万円ほど上がる恐れがあるので、必ず適用しましょう。

税理士監修の「税金カレンダー」では、1年間で納税すべき税金を確認できます。個人事業主用のパターンもご用意しておりますので、ぜひご活用ください。

副業で個人事業主になる目安は?

すでに副業中の人が個人事業主化を考える場合、副業による年間所得を判断の目安にすることができます。

具体的には以下のような場合です。

- 副業の所得が年間20万円を超えたとき

- 副業の収入が安定して数百万円を超えたとき

副業の所得が年間20万円を超えると、原則として確定申告が必要になります。青色申告による節税メリットにもつながるため、開業届を出すかどうかを検討し始める一つの基準といえるでしょう。

ただし、20万円を少し超えた程度であれば、必ずしも急いで開業する必要はありません。収入の伸びや継続性を見ながら判断するのが妥当です。

副業収入が安定して数百万円規模になり、継続的に得られている場合は、個人事業主として事業化したほうがメリットが大きくなる可能性があります。収入規模と今後の方針を踏まえ、開業のタイミングを検討するとよいでしょう。

インボイスの影響はどうなる?

会社員をしつつ個人事業主になるだけなら、インボイス登録は必ずしも必要ではありません。あくまでも課税事業者の条件を満たした場合か、取引上で発行したいときに登録します。

インボイスは課税事業者が発行できる請求書で、受け取った買い手側が仕入額控除を受けるために必要です。課税事業者になるほどの所得がなくても、副業の取引先から求められれば登録の必要性が出てきます。

課税事業者の条件は、基準期間の所得が1,000万円を超えたときです。個人事業主として売り上げが高くなってくれば登録手続きをしなくてはなりません。

【完全無料】シリーズ累計250万部「みんなが使ってる起業ガイドの決定版」『創業手帳』

【完全無料】シリーズ累計250万部「みんなが使ってる起業ガイドの決定版」『創業手帳』

まとめ・会社員の副業に個人事業主という選択肢を

会社員が副業として個人事業主になる場合は、「なれるか」よりも「無理なく続けられるか」が重要です。

制度や税金の仕組みを理解したうえで、仕事の選び方や経理・確定申告への正しい理解を持っておけば、本業と両立しやすくなります。

青色申告や経費計上など、個人事業主ならではのメリットを適切に活用することで、税負担を抑えて副業にチャレンジしてみてください。

副業の事業が軌道に乗り、本業と同じかそれ以上に利益を上げられるようになってきた場合は、独立や起業も検討してみましょう。

特に最近では、いきなり起業するのではなく会社員をしながら個人事業主になり、副業から本業化を目指す人も多くいます。

一方で、ほとんどの個人事業主が確定申告でつまずき、ミスによる手間が増えるといった事態も珍しくありません。

「確定申告ガイド(無料)」があれば、副業の確定申告に必要な書類の作成から納付まで、基本がスムーズにわかります。本業に支障が出ないうちに基本を押さえておくことが、副業成功のカギになるでしょう。

会社員で個人事業主になるメリット・創業手帳・創業者の解説

会社員で個人事業主になるメリット・創業手帳・創業者の解説

会社員をしつつ個人事業主になる一番のメリットは、組織の中にいながら、小さい事業に取り組める体験ができることです。

起業では社長の総合力が問われる面があるため、個人事業主を通じて経験を積むのが得策です。全体を俯瞰して見るというビジネス的な観点を養えます。

個人からさらに視野を広げれば大きなビジネスにつながるケースもあるので、副業からの開業にトライしてみてください。

さて、個人事業主のトライは良いことが多いように見えますが、気がかりなのが税金関係です。

創業手帳では、個人事業主の方からいただいた税金の悩みに寄り添うガイドブックも無料で提供しています。一流専門家へのインタビューから、良いヒントが見つかるはずです。