インボイス制度導入で経費精算はどうなる?どんな対応が必要?まとめ

インボイス制度導入後、課税事業者の経費精算は大きく変わる!インボイス制度が始まったらどうなる?

インボイス制度の施行日、2023年10月1日が迫ってきましたが、その準備はできていますでしょうか。実は、経費精算のやり方が大きく変わることになるので、インボイス制度の施行は、免税事業者のフリーランスだけではなく、すべての会社員に関わる制度変更でもあります。

本記事では、インボイス制度施行後、課税事業者、免税事業者それぞれはどのような経理のやり方の変更があるのかについて、ご紹介します。

創業手帳では「インボイス登録をしたけど、実際にどのような対応が必要なのかよくわからない」「課税事業者になったのも初めてで処理が不安」などといった多くの声から、「インボイス実務チェックシート」を作成致しました!自身が売り手の場合、買い手の場合でチェックする項目をわけ、どのような確認が必要なのかをチェックシート形式で追えるものになっています。無料でご利用いただけますので、是非こちらをお使いになって、インボイス制度にうまく対応していきましょう。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

そもそも、免税事業者は関係ない

まず押さえておきたいのは、年間の売上が1,000万円以下で、課税登録をしていない免税事業者については、インボイス制度施行後もこれまでの経理のやり方を変える必要はありません。そもそも、課税事業者ではないため消費税を納める必要がなく、インボイスを受け取って消費税の仕入税額控除をする必要がないためです。

ただし、インボイス制度が始まると、課税事業者の一部は免税事業者よりも課税事業者同士での取引を求める可能性があります。なぜならば、課税事業者が消費税の仕入税額控除を行う場合はインボイスがないと控除できなくなるためです。自身が売り手の免税事業者で、課税事業者との取引が多い場合は、状況に応じて免税事業者から課税事業者への切り替えとインボイス登録を検討してみましょう。

創業手帳では、インボイスの登録をどうするか迷われている方向けに「インボイス登録ガイド」を無料でプレゼントしています。インボイス制度の基本から、職種別におけるインボイス制度の影響などを解説。是非あわせてお読みください。

課税事業者の場合、相手が免税事業者かどうか仕分けする必要がある

自身が課税事業者である場合には、すべての取引について、相手が課税事業者であるかどうか仕分けする必要があります。従来であれば3万円未満の仕入れにおいては、領収書や請求書がなくても仕入税額控除ができました。しかし、インボイス制度施行以降は、一部の例外を除き、インボイス形式の領収書や請求書がなければ仕入税額控除ができなくなります。

そのため、課税事業者である会社にお勤めの会社員の方々は、経費として購入するすべての物品・サービスの購入の場面において、基本的には相手からインボイスをもらっておく必要が出てきます。

ただし経過措置として、6年間は少額(税込1万円未満)の課税仕入れについて、インボイスの保存がなくとも一定の事項を記載した帳簿の保存のみで仕入税額控除ができます。(少額特例)

また相手が「免税事業者です」といえば、インボイスを求める必要は当然ありません。しかし、社内で社員がもらってきた免税事業者の請求書をインボイスと仕分けする必要があります。

インボイス制度についてほとんどの会社員の方は知らないでしょうから、経理部門が率先して全社にインボイス制度対応についてのルールを周知しておく必要があります。

インボイス制度に対応した領収書とは

上述したように、前提としてインボイス制度に対応した領収書はインボイス登録をしなければ発行できません。なぜならば、インボイス登録番号を領収書に記載しなければならないためです。

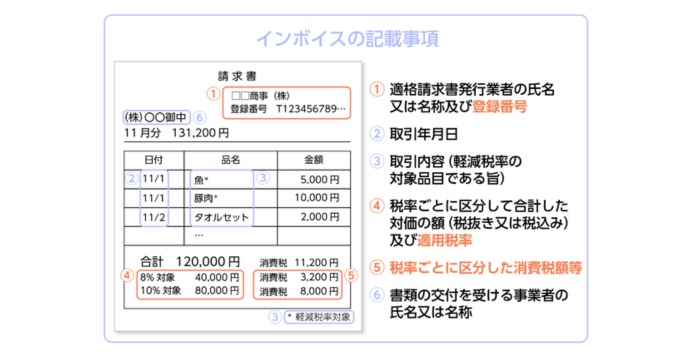

登録番号も含めて、インボイスに対応した領収書に必要な項目は以下の通りです。

領収書に必要な項目

① インボイス発行事業者 の氏名または名称及び登録番号(※)

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜きまたは税込み)及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類を受領する事業者の氏名または名称

①④⑤の太字部分は、現在の請求書や領収書など(区分記載請求書)に追加する項目

また、インボイスの宛名が社員の個人名になっている場合、仕入税額控除が受けられなくなる場合があります。そのため、なるべくインボイスの宛名は社名にしてもらうように、周知しましょう。

仮に個人名になっている場合、立替金精算書を作成し、会社の支出であることを証明する必要があります。

インボイス制度施行後の経費精算。3万円未満の領収書・請求書も必要に

上述したように、2023年10月1日よりインボイス制度が施行されてからは、3万円未満(※)の取引でも、インボイス形式の領収書や請求書がなければ、仕入税額控除ができなくなります。そのため、全社員に「経費になるものを購入する際には、インボイスをもらってください」と周知しなければなりません。

(※)経過措置として少額特例制度あり

ただし、インボイスをもらわなくても仕入税額控除ができる例外もあります。以下でその例外となるものをご紹介します。

鉄道、バス、船舶など公共交通機関の費用

鉄道、バス、船舶などの公共交通機関の費用に関しては、3万円未満であっても、インボイスがなくても仕入税額控除ができます。

ただし、切符一枚単位で判断されるわけではないので要注意です。例えば、3人で新幹線に乗ってそれぞれの切符代が2万円の場合、6万円と判断されインボイスが必要になります。

また、航空機とタクシーの費用については、3万円未満でもインボイスが必要になるので要注意です。

高速道路利用料や駐車場利用料についても、3万円未満でもインボイスが必要です。

しかし、2023年10月1日から2029年9月30日までの間は、少額特例を適用できるため、税込1万円以上の場合のみインボイスが必要になります。

自動販売機で購入したものの費用

支払いだけによってサービス提供まで完結する自動販売機での購入費用は、3万円未満でもインボイスが必要ありません。清涼飲料水の自動販売機などだけではなく、コインランドリーやコインロッカーなどのサービスもここに該当します。

ただし、スーパーマーケットなどでの自動精算機での精算は、サービス提供が別途行われているため、これに該当しません。詳しい区分などについては、経理部が調べ、社員にリストなどを配布して周知しておくと良いでしょう。

出張旅費

社員の出張に伴う宿泊費や出張旅費などは、「出張旅費特例」により、インボイスが必要ありません。出張時の日当や通勤手当もこれに該当します。

インボイス制度に備えるために課税事業者になった場合、2割特例が適用される

インボイス制度施行のタイミングで課税事業者になりインボイス登録した場合には、2割特例が適用されます。2023年10月1日〜2026年9月30日まで、納税すべき消費税額は売上税額の2割で良い、とする特例です。

しかし、この2割特例が終わるタイミングで、「本則課税」か「簡易課税」か、課税方法を選ぶ必要があります。小規模事業者であれば「簡易課税」を選ぶ方が節税になるケースが多いですが、念の為個別にシミュレーションしてみて、判断してみてください。

創業手帳作成の「インボイス登録ガイド」では、「本則課税」か「簡易課税」か「2割特例」どれを選択するとよいのかをフローチャート形式でアドバイスしています。またそれぞれにおける納税額算出シミュレーションもご用意。無料で差し上げていますので、是非ご活用ください。

インボイス制度施行に備えましょう

以上、インボイス制度施行後の対応についてご説明しました。

インボイス制度の盲点として、課税事業者となっている会社の、すべての会社員の人にも影響することがあります。特に経費精算については、インボイスの仕分けが必要になること、インボイスをもらわなければ仕入税額控除できないことなど、知らない人もまだ多いでしょう。

今から経理部などが主導して、全社的に周知しておく必要がありますので、インボイス制度についての理解を深めておきましょう。

「インボイス登録ガイド」は、インボイスの登録について迷われている方は必見のガイドブック。詳細は上のバナーをクリック!

既にインボイス登録は済んだけど、何をどう対応したらよいかわからないという方はこちらの「インボイス実務チェックシート」をご活用ください!

(編集:創業手帳編集部)