Fivot 安部 匠悟|スタートアップに寄り添うデットファイナンス「Flex Capital」で事業の成長に必要な時間を生み出す

既存の金融システムが抱える課題を解決する「新しい金融」を作りたい

海外ではスタートアップの銀行が続々と台頭しており、メガバンクを脅かす存在となりつつあります。一方で日本にはスタートアップの銀行がまだ少なく、既存の銀行が抱える課題の解決が進んでいない状況が続いています。

金融システムが抱える課題である「資金調達までのスピード」を解決するために、Fivotを起業したのが安部さんです。

今回の記事では、安部さんが金融分野で起業した背景やFivotを通じて実現したい未来について、創業手帳の大久保が聞きました。

株式会社Fivot 代表取締役

一橋大学経済学部卒業後、2015年メリルリンチ日本証券入社。同社投資銀行部門の金融法人グループにおいて、主に銀行・保険会社による資金調達やM&Aに関する引受・助言業務に携わる。その後、新しい金融を創るという想いから株式会社Fivotを創業。

創業手帳 株式会社 ファウンダー

大手ITベンチャー役員で、多くの起業家を見た中で「創業後に困ることが共通している」ことに気づき会社のガイドブック「創業手帳」を考案。現:創業手帳を創業。ユニークなビジネスモデルを成功させた。印刷版は累計250万部、月間のWEB訪問数は起業分野では日本一の100万人を超え、“起業コンシェルジェ“創業手帳アプリの開発や起業無料相談や、内閣府会社設立ワンストップ検討会の常任委員や大学での授業も行っている。毎日創業Tシャツの人としても話題に。 創業手帳 ファウンダー 大久保幸世のプロフィールはこちら

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

既存の銀行が抱える非効率なお金の流れを変えるべく「Fivot」を創業

大久保:まずは、安部さんが起業する前のことを教えてください。

安部:そもそも起業をしようと考えていたわけではなく、私にとって起業は身近なものではありませんでした。

大学卒業後、証券会社に入社し、5年間サラリーマンをしていました。そこで、雇われとして生活をしていた中で、サラリーマン以外でできることがないかを考え始め、自分で物事を解決していくようなことをしたいと思い、起業に至ります。

大久保:起業に至った経緯の部分を具体的に教えてください。

安部:金融機関向けのサービスを提供する部署に所属して、銀行向けのM&AやIPOを支援する仕事をしていました。

M&Aのアドバイスをする中で、銀行の既存のやり方では非効率に思える時が多々ありました。具体的にはカルチャーやシステムが今の時代にそぐわない状況だと感じました。

お金の流れの中核に位置する銀行が非効率だと、お金の流れそのものが悪くなってしまうため、どうにかできないかと考えるようになりました。

一方、2016年ごろから海外ではスタートアップが立ち上げた新たな銀行が台頭し、一部では既存の大手金融機関を脅かす存在にまで大きくなっていました。このように、新規参入による競争の促進とそれによる顧客サービスの付加価値向上という動きが日本にも必要なのではないかと思いました。

日本でも新しく効率的な金融機関が作れると、既存の銀行が抱える課題を解決できるのではと思い、起業に至りました。

5年間の会社員経験を元に感じた起業家と会社員の違い

大久保:起業前後の心境はいかがでしたか?

安部:起業前の私は「自分だったらできる、うまくいく」という、ある意味で自信過剰な部分がありました。しかし、実際に起業してからはハードシングスの連続で、今に至る5年間は心を折られ続ける日々でした。

ですが、自信過剰だったからこそ「新しく銀行を作るんだ」と信じて起業できた部分があります。

大久保:私の知る日本を代表する起業家も「起業に必要な要素は自信過剰だ」と言っていましたよ。

安部:始める時はそのくらいでないと一歩踏み出しづらいと思います。

大久保:起業して実感したサラリーマンとの違いを教えてください。

安部:サラリーマンは上から落ちてきた仕事をこなすというのが基本的な働き方になりますが、起業後は自分が仕事を作っていくこと、その後の結果すべてに責任を持たなければなりません。

一般的な企業のように人材が揃っているわけではないので、少ない人数で仕事を回さないといけないという点でもサラリーマンとは大きな違いです。

さらに自分が止まってしまえば仕事も止まってしまうので、常に自分が動かなければいけない恐怖も感じていました。

大久保:大企業にいる時と今とでは大きなお金を扱う重みについても感じ方が変わってきますよね。

安部:おっしゃる通りです。

ライセンスもプロダクトもない段階での資金調達を成功させた工夫

大久保:Fivotを立ち上げるまでのストーリーを教えていただけますか?

安部:前職の後輩と共同創業という形で起業しました。

お互いにアイディアはあるものの、エンジニアではなかったためプロダクトが作れず、エンジニアを探すという初期段階で苦労しました。

とにかく周りにいるエンジニアに当たっていましたが、やりたいこともアイディアベースで資金もいつ底をつくかわからないという状況に飛び込んでくれる人はなかなかいませんでした。

話し方に関しても工夫を重ねて、共感を得ていただける伝え方を学んでいくうちに、良い方との出会いがあり採用に至りました。

大久保:一番しんどいと思っていた時期などはありますか?

安部:我々のビジネスは、ライセンスを取得するために1年から2年の時間を要するため、投資家さんからの資金調達を前提としたビジネスモデルになります。

ただし金融業に当たる事業であるため、日本政策金融公庫からはお金を借りられませんし、創業融資も受けられません。エクイティで調達するしかないという状況でした。

ですが、本格スタートするまでライセンスもプロダクトもなく、見せられる実績がないため、資金調達を断られ続けました。来月会社を畳まなければいけなくなるかもしれない状況に陥った時は本当に大変でした。

共同創業者と一緒に、今あるお金を少しでも返済に充てて、会社を閉じるべきなのか、別の投資家に提案し続けるのか、何度も話し合いながら悩みました。

大久保:事業が始まっていれば、お客様からのフィードバックにより手応えを感じることもできますが、安部さんの場合はそうもいかないので難しいですね。

安部:コンセプトの検証はできますが、実際にお金を動かすということができなかったので苦労しました。

ただし、改めてスタートアップの資金調達問題について詳しく学べたのはいい経験でした。

諦めずに提案を進めることで応じてくれる人も現れて、資金調達に成功しました。この資金を元にライセンスの取得から実績作りまでフェーズを進められました。

大久保:達成感があったのはいつでしたか?

安部:初めてのプロダクトをローンチした後に「これは便利だ」「こういったサービスが必要だった」といった生の声を聞いた時は、意味のある会社を作ったんだなと達成感を感じました。

大久保:お客様の声が一番励みになりますよね。

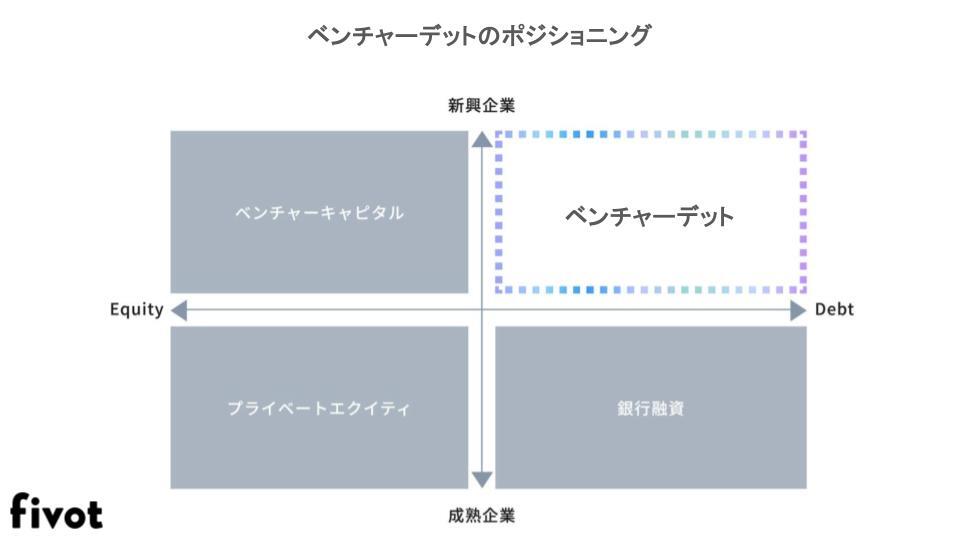

資金調達はエクイティが全てではない。デットも含めた幅広い選択肢を考慮すべき

大久保:日本政策金融公庫や銀行融資はエクイティと比べて過小評価されているように思えますが、その点はいかがですか?

安部:今までの時流として、ベンチャー企業はエクイティを取ってなんぼ、大きな金額の出資を受けることがバリューであるという風潮が少なからずあるように思います。

もちろん、エクイティ調達額は投資家からの期待値の現れでもあるので、大きな金額をエクイティで調達できるということは、様々なスタートアップを見続けてきた優れた投資家から高く評価されたという証しであり、賞賛されてしかるべき部分もあると思います。

ですが近年、デットも含めていかに資金調達を上手く使っているか、自分たちに合った資金調達ができているのかという点も評価されている傾向にあります。

そのため、それぞれの企業に合わせた形式で資金調達を支援できたらと思っています。

大久保:資金調達の選択肢も多様化して悪いことはないですよね。

安部:正当な選択肢が増える分には起業家にとって良いことだと思いますし、マイナスはないですよね。

大久保:安部さんは「スタートアップ」をどのように定義されていますか?

安部:狭い意味ではベンチャーキャピタルから出資を受けている企業のことを指します。

広い意味では起業して独自のテクノロジーを活用してサービスを提供している企業のことを指します。

例えば、一般的にスタートアップという定義から遠そうな、居酒屋という業態でもバックオフィスに人材を置かずテクノロジーを活用していたり、商品開発やリコメンドにAIるを活用しているなど、自社で開発したテクノロジーを活用して付加価値を高めているのであれば、広い意味でのスタートアップと定義しています。

テクノロジーをポイントとしている理由としては2つあります。

1つ目はテクノロジーがなければ差別化が難しく競争優位性が築きづらいという理由です。

2つ目は労働集約的になってしまうとスケールして大きく成長することが難しいという理由です。

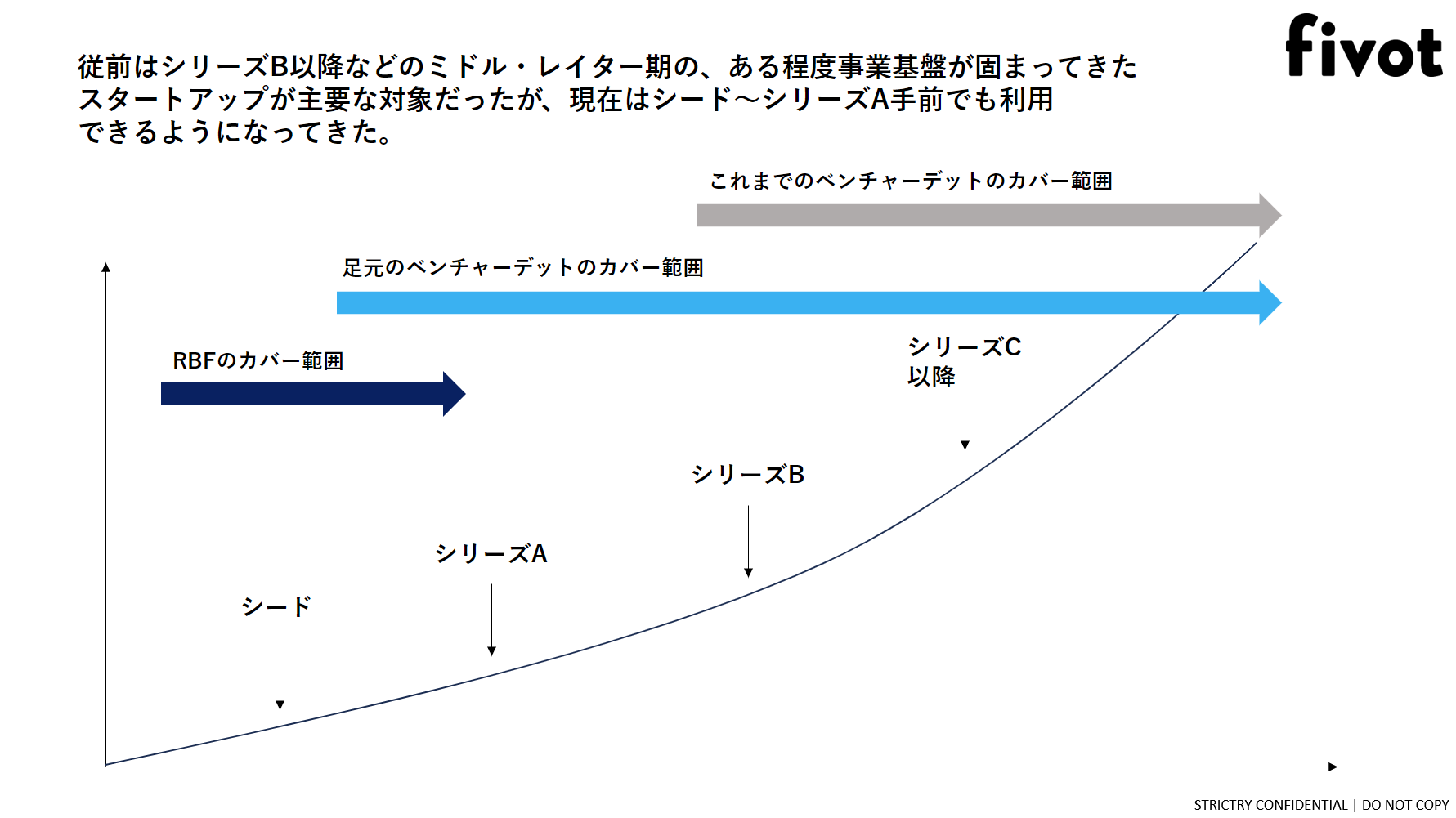

大久保:現状はどのような顧客がいらっしゃるのでしょうか?

安部:シリーズAの手前のような比較的若い会社が多いです。

プレIPOなどのレイターステージで大きな金額を調達するような企業は、銀行傘下の証券会社と連携した銀行が手をつけている場合が多く、我々としてもそこを狙いたいとは思っていません。

銀行がなかなか手をつけることができないという意味でも、まだ事業基盤もしっかりしていない若いスタートアップ向けに活動しています。

それこそ社会的意義のあるサービスだと思っています。

資金調達をスピーディに実現できればスタートアップが挑戦を続けやすくなる

大久保:御社が提供している法人向け融資事業「Flex Capital」は「資金調達までのスピードが速い」という特徴があると伺ってますが、その点を詳しくお聞かせいただけますか?

安部:スタートアップの資金調達、特に融資には時間がかかりすぎるという問題があります。

融資の依頼をして、検討、面接といったステップを踏んでいる間に、会社の資金が尽きかけてしまい、代替手段を取らざるを得ないというのは、往々にして起きています。

重要なのは「スピード」だと考えていて、審査期間が短ければ、実際に融資を活用するしないに関わらず、資金調達の目処がたったことを心の拠り所にして事業を進められるので、スタートアップの資金調達においてスピードの価値は絶大です。

大久保:資金調達までのスピードを上げるためにどのような工夫をされているのでしょうか?

安部:ここが我々の技術ポイントです。

まず、なるべく人間が手作業をしないような仕組みにしています。

企業情報は弊社の独自システムとAPI連携により機械側で分析をして、スコアリングも機械学習を使って弾き出せます。これにより、正確性や網羅性を担保したままスピーディに審査を進められます。

ただし、弊社の与信プロセスにおける哲学として、機械による全自動化は、少なくとも現時点の技術によってできるとは思っていないですし、しようとも思っていません。人がやるべきところは人が行い、それ以外の部分を機械に任せるというやり方を採用しています。

「チャレンジャーバンク」をテーマに将来的にはスタートアップのメインバンクになりたい

大久保:今後の展望などがあれば教えていただけますか?

安部:我々は「チャレンジャーバンク」をキーワードに創業していて、最終的には銀行業の免許まで狙っています。

ただし大変高い壁だと感じていて、その道のりは極めて厳しいものです。足元では、既存の銀行のライセンスを活用させていただきながら、まずはフロントの部分を提供することも検討しています。

現状はスタートアップの融資のみを取り扱っていますが、スタートアップの預金も扱えるようになるとスタートアップ向けのメインバンクになっていけると考えています。

このように、スタートアップに関わる金融サービスの提供を増やしていきながら、データを活用してより付加価値の高い金融サービスを提供していきたいです。

そうすることでベンチャー企業に限らず、我々のサービスが活きる世界になっていくと思います。

大久保:読者へのメッセージをお願いします。

安部:しんどい時でも歯を食いしばって頑張れたかが最後に物を言うと思っています。

私自身、辛い時こそ一歩前に出て頑張ってきましたので、みなさまにもこの考えを大事にしてほしいです。

これまではスタートアップにフォーカスした商品でしたが、スタートアップでない企業でもご利用いただける、請求書を立て替えるサービスのベータ版を現在運用しています。

請求書をアップロードしていただいたら、弊社が支払を立替し、後から分割払いしていただくというシンプルなサービスです。

カードで請求書を支払えるようにするのではなく、新たに与信枠を与える仕組みになります。イメージとしては請求書払い専用のクレジットカード枠を付与してあげるような感じです。

ぜひご利用いただければと思います。

大久保の感想

大久保の感想

創業手帳では、別冊版「資金調達手帳」の他に、融資についてより詳しくまとめている「融資ガイド」も無料でお読みいただけます。融資を活用するベストタイミングは実は創業期だったりするのですがその理由についてや、審査通過ポイントなども掲載。是非あわせてご活用ください。

創業手帳別冊版「資金調達手帳」は資金調達の方法をはじめとし、キャッシュフロー改善のマル秘テクニックや創業計画書の書き方も充実。無料でお届けいたしますのでご活用ください。

(取材協力:

株式会社Fivot 代表取締役 安部 匠悟)

(編集: 創業手帳編集部)

最新ニュースはありません

時間がかかる、紙の書類、そして創業期には公庫・保証協会など公的融資を除き融資がなかなかされないというのが現状だ。そんな中で金融機関出身の若者が起業してこの領域にチャレンジしていることはこの分野の希望になるかもしれない。

最近の傾向として若いスタートアップの起業家は派手な調達に影響されてエクイティ調達(VCやエンジェル)への過度な期待や偏重がある。実際、エクイティ調達・出資を受けた多くの起業家は、デットの大切さを身にしみてわかるはずだ。

出資やVCが悪いわけではなく、株式が分散せずに資金調達できるデット(融資)調達は、エクイティ(出資)調達と背室が異なるため使い分けや組み合わせが重要になる。しかし、エクイティ調達は起業家にとっては非常にやりにくい選択肢になっている。このデットの領域や調達の多様化が進むとより日本は起業しやすい国になっていくだろう。

また市場を広げすぎず、「デジタルで対応可能な顧客×デジタルを活用できる融資」に市場と方法を絞り込んだように、不得意な部分の売上を捨てて、得意な部分に絞り込む戦略・選択も他の、スタートアップの参考になるかもしれない。