令和7年・2025年対応|源泉徴収簿とは?年末調整の失敗を防ぐ作成方法を解説

意外と知らない源泉徴収簿の役割

「源泉徴収簿って本当に必要?」「どうやって作ったらいいかわからない」

従業員がいる企業にもかかわらず、源泉徴収簿の必要性や重要性を理解していないのは危険です。

源泉徴収簿は給与や給与にかかる税額などの計算に役立つ以外に、1年の締めくくりに必要な年末調整の作業をスムーズにするためにも欠かせません。

この記事では、源泉徴収簿がなぜ必要なのかという基本から、具体的な作成方法やよくある疑問をまとめました。令和7年分(令和8年の年始に作成する分)を中心に解説しています。

源泉徴収簿のなぜ?どうして?がわかるので、初めて従業員を雇用するときも安心です。

年末調整後の確定申告については「確定申告ガイド(無料)」がおすすめです。確定申告を基本から解説している上、毎年最新版の情報を反映しています。右も左もわからない初心者でも、確定申告へのハードルが下がる一冊です。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

源泉徴収簿とは?

源泉徴収簿は、各従業員に支払った給与や賞与、源泉徴収した税額、扶養親族の状況などをまとめて記録する帳簿です。

法的に作成や提出が必要なものではありませんが、年末調整を効率的に行うために役立ちます。

| 義務区分 | 義務の有無 | 詳細 |

|---|---|---|

| 作成義務 | なし | 法的な作成義務はなし |

| 提出義務 | なし | 税務署等への提出義務はないが、税務調査時に提出を求められることはある |

| 保存義務 | あり | 年末調整に使用した場合は7年間の保存義務が生じる |

源泉徴収簿は主に年末調整をスムーズにするためのものです。作成は任意で、多くのケースでは年末調整に活用しますが、その場合は保存義務が生じます。

年末調整を正しく処理することは、会社の信用や従業員との良好な関係維持においても必須であるため、源泉徴収簿を作成してうまく活用しましょう。

源泉徴収簿の必要性

源泉徴収簿を作成しておくと、以下のようなメリットが得られます。

- 年末調整の計算がスムーズになる

- 税務調査などの際に裏付け資料として提示できる

- 賃金台帳や源泉徴収票との整合性チェックに役立つ

源泉徴収簿では、毎月の給与支給額や源泉税額を一元的に管理するため、年末調整時の集計が楽になります。

給与回りの裏づけ資料としても役立つことから、備えておくと税務調査があっても慌てずに済むでしょう。

賃金台帳や源泉徴収票などほかの書類と照らし合わせることで、金額の不一致の早期発見やミスの防止も可能です。

作らなくても違法ではないものの、作らないと年末調整で苦労したり、調査対応に困ったりする可能性があるため、社員に給与を支払う企業であれば事実上必須の書類といえます。

源泉徴収簿と源泉徴収票の違い

名前の似ている源泉徴収”簿”と源泉徴収”票”ですが、「簿」か「票」か、1文字の違いで役割もまったく違います。

- 源泉徴収票:1年分の支給額・徴収額等を集計して、社員に交付するもの。

- 源泉徴収簿:支給額・徴収額等を月々記録し、源泉徴収票の作成や年末調整などの処理に使う。会社が保管するもの。

源泉徴収”簿”は会社が保管する内部資料であり、源泉徴収”票”の作成などに活用する帳簿です。経理担当の従業員以外が源泉徴収簿を目にすることはまずありません。

源泉徴収票は法的な作成・交付義務があることも、源泉徴収簿と異なる点です。

源泉徴収簿と賃金台帳の違い

源泉徴収簿と賃金台帳は、どちらも従業員ごとの給与記録を管理する帳簿ですが、法的根拠と記載内容が異なります。

- 賃金台帳:労働基準法に基づき作成が義務付けられた帳簿。労働日数・労働時間・残業時間などの労務情報を記録するもの。

- 源泉徴収簿:税法上の任意帳簿。給与・控除・源泉税額など税務情報を記録するもの。

賃金台帳は法律で作成が義務付けられており、記載内容なども細かく定められています。

源泉徴収簿には法的な制限がないため、賃金台帳に対応するフォーマットを使えば、両者を兼用することも可能です。

源泉徴収簿の作成方法

それでは早速、源泉徴収簿の作り方を見ていきましょう。

源泉徴収簿は大きく3つの作業内容に分けられ、それぞれで具体的な作成方法も変わります。

| 作業内容 | 主な作成タイミング |

|---|---|

| 基本情報の記入 | 年初や入社時の1回のみか、変更があったとき |

| 給与・賞与等の記入 | 毎月または支給したとき |

| 年間の集計・控除計算 | 年末調整の時期 |

毎月の作業は賃金台帳の作成や源泉徴収事務と並行して進めることで、効率が高まるでしょう。

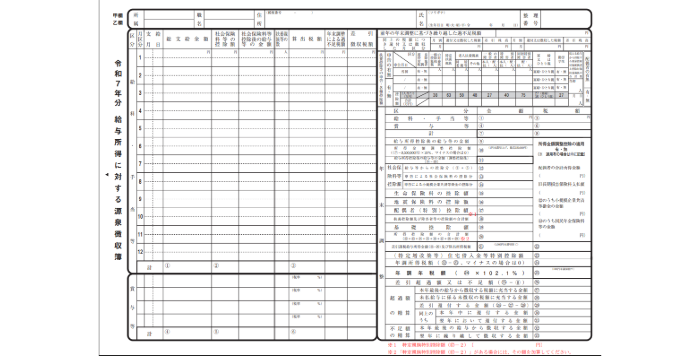

オリジナルの様式でも問題ありませんが、この記事では国税庁の「令和7年分 給与所得に対する源泉徴収簿」に合わせて解説していきます。

手書きで作成する場合は人数分の源泉徴収簿が1枚ずつ必要になるため、印刷して用意してください。

なお、令和7年分の年末調整では、原則として定額減税の計算は必要ありません。

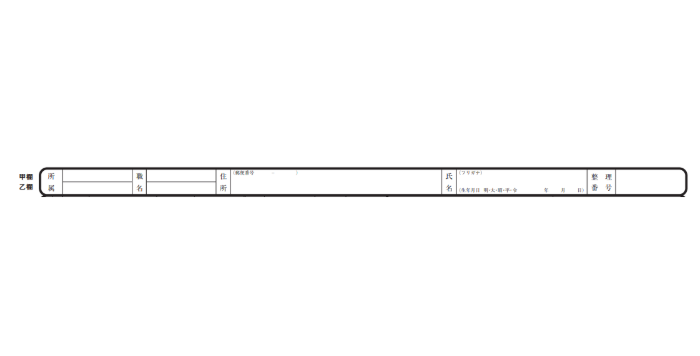

1.基本情報の書き方

本筋となる給与額などを記入する前に、準備段階として以下の項目を埋めていきます。

左上にある「甲欄」「乙欄」どちらかにマルをつける。「給与所得者の扶養控除等(異動)申告書」を提出している社員は甲欄、それ以外は乙欄(源泉徴収税額表の「甲・乙」に対応)。

所属・役職は具体的になければ空欄でも可。

社内管理用の番号を書く欄。なければ空欄でも可。マイナンバーではないので注意。

基本的には年初の1回のみか、入社時に書く項目となりますが、変更等があった際はその都度修正しましょう。

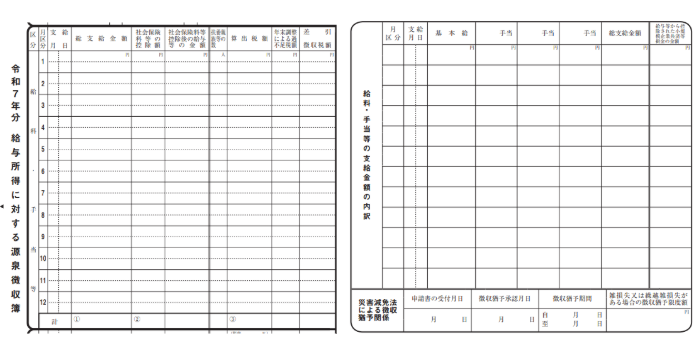

2.【毎月】給与等の書き方

給与額などの記入欄は、源泉徴収簿の表面にある「給料・手当等」の欄と、裏面にある「給料・手当等の支給金額の内訳」の欄の2カ所があります。

裏面には支給した給与や手当の内訳が記入でき、その総支給金額を表面にも書くことになるため、先に裏面を作っておくと計算ミスの予防や効率化につながりおすすめです。

給与等を”支払った月日”の記入欄。月末締め翌10日支給の場合、1月分は月区分2の欄に「2(月)」「10(日)」と記入。

天引き前の給与総額を記入。非課税分(非課税限度額内の通勤手当など)は総支給金額には含めず、課税対象となる金額のみを記入。

給与から天引きした健康保険料、厚生年金保険料、雇用保険料などの合計額を記入。

総支給金額 – 社会保険料等の控除額の金額を記入。

扶養控除等(異動)申告書の情報をもとに人数を記入。

「社会保険料等控除後の給与等の金額」と「扶養親族等の数」を源泉徴収税額表にあてはめて、該当する源泉徴収税額を記入。控除後の給与20万円で扶養人数1人なら、3,140円(令和7年分の場合)。

なお、12月最後の給料・手当等の支給時の算出税額については、年末調整処理を行う関係で2通りのやり方が認められています。

- いったん通常の月と同様に税額計算してから年末調整する。

- 通常の税額計算を省略して(源泉徴収しないとみなして)年末調整する。

詳しくは「令和7年分 年末調整のしかた」パンフレットの説明を確認してください。

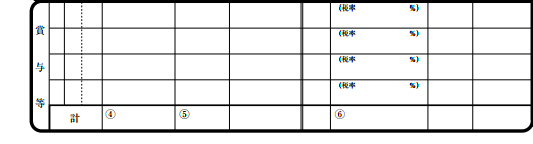

3.【都度】賞与等の書き方

賞与を支給した場合は通常、下の「賞与等」欄に同様に記入します。

給与・手当等の欄と同様に区分や支給額などを記入。

賞与を月額換算し、換算した額を給与所得の源泉徴収税額表の「月額表」に当てはめて算出し、記入。

前月の給与の支払いがない場合などに賞与を支給する際は、賞与を月額換算(半年分なら÷6、1年分なら÷12)してから、月額表に照らし合わせます。

月額表で算出した金額を×6または×12した金額が税額です。

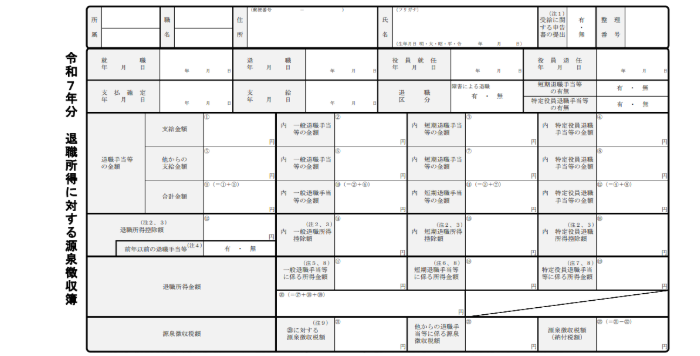

4.【都度】退職所得の書き方

起業して初めて源泉徴収簿を作成する方で該当するケースは少ないかもしれませんが、退職する社員に退職所得(いわゆる退職金など)を支給した場合はこの欄を使って税額を計算します。

別途「令和7年分 退職所得に対する源泉徴収簿」を用意して作成してください。

5.年間の集計・控除計算(年末調整)

12月、今年最後の給与等の支給金額が確定して1年分の金額をすべて記入したら、表面右側にある「年末調整」の欄を埋めていきます。

主な記入欄と記入方法は以下のとおりです。

左欄の➀〜➅(合計金額)を記入し、右欄の①〜⑥にも転記。転記後、計算式等に基づいて⑦〜⑫を計算して記入。

「給与所得者の扶養控除等(異動)申告書」に基づいて記入。

「基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」に基づいて記入。

「給与所得者の保険料控除申告書」に基づいて記入。

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼 (特定増改築等)住宅借入金等特別控除計算明細書」の提出があった従業員のみ、書類に基づいて記入。

⑳、㉑および㉒、㉔集計し、計算式に基づいて年調年税額を計算。

給与・手当等の欄と同様に区分や支給額などを記入。

賞与を月額換算し、換算した額を給与所得の源泉徴収税額表の「月額表」に当てはめて算出し、記入。

従業員が作成した書類に基づいて記入が必要な欄があるので、年末調整の時期に合わせて配布・回収しておきましょう。

各数値を記入・集計したら年調年税額を計算し、還付または不足の金額を求めます。

源泉徴収簿のよくある質問

源泉徴収簿の作成におけるよくある質問をまとめました。

Q. 令和7年分も定額減税の反映は必要ですか?

A. 令和7年分の源泉徴収簿については、原則として定額減税に関する記入は必要ありません。

定額減税は令和6年度の措置であり、令和7年分の源泉徴収簿の様式では、定額減税に関する項目はありません。

住民税においては、令和7年度も一部の対象者に定額減税が実施されますが、源泉徴収簿の作成に関しては影響しない点です。

Q. パソコンで作成する場合、Excelなどの無料ツールでも作れますか?

A. Excelや無料ツールでの作成も可能ですが、一定のデメリットもあります。

Excelで自作する場合にも言えますが、新年度の制度改正に対応していない無料ツールの場合、手動での更新が必要です。

PDF形式であれば、国税庁が提供する様式の「入力用」とあるファイルに直接入力できます。

計算式などを含めたい場合はExcelで自作するか、フリー提供のExcelファイル、あるいは無料ツールなどを選ぶことになります。

Q. 源泉徴収票の代わりに源泉徴収簿のコピーを渡してもいいですか?

A. いいえ、源泉徴収簿のコピーを従業員に渡すことはできません。

源泉徴収票は、法令で定められた様式に従って作成が必要であるため、ほかの書類での代替えはできません。

源泉徴収簿とは別途に作成し、正式な内容で従業員に交付する必要があります。

まとめ・源泉徴収簿の作成は任意でも、年末調整には欠かせない

源泉徴収簿は、年末調整や税務調査対応に不可欠な書類です。

正確な処理のためには、国税庁の最新情報や税理士への確認を忘れずに行うほか、会計ソフトを導入するのも一手となります。

ソフトの中には源泉徴収簿と賃金台帳を一挙に作成できるものもあり、効率化におすすめです。

年末調整の作業そのものも、国税庁が提供する無料の「年調ソフト」を導入すると、無駄やミスの抑制に役立つので活用してみてください。

創業手帳から無料の確定申告ガイドを配布中!詳しくは以下のバナーから!