個人事業を始める時に提出する開業届とは?提出するメリット・デメリットを解説

開業届は個人事業を始める時に出す書類!提出についてメリット・デメリットや書き方、必要書類などについて解説します

個人事業を開業する際、税務署に提出する書類が開業届です。提出しないことによる罰則はありませんが、確定申告などの場合には必要です。

開業届を出すことには、メリットおよびデメリット両方が存在するため、提出する前に把握しておくことがおすすめです。

また、開業届の正しい書き方や必要書類についても知っておく必要があります。今回は、開業届についての詳細を解説します。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

開業届とは何か

個人事業を始める際に、開業届を提出することで税制上の優遇措置を受けることが可能になります。開業の際にはぜひ提出しておきましょう。

こちらでは、開業届の概要や種類について説明します。

開業届の概要

開業届とは、事業開始を申告するための書類であり、国税および地方税を納める際に必要となるものです。

また、開業届は事業所の移転や増設の際にも提出します。それぞれの事業所で、税金を適切に納めることを報告する書類が開業届です。

開業届には2種類ある

開業届には、税務署に提出するものと都道府県税事務所に提出するものの2種類があります。

個人事業の開業・廃業届出書で開業を申告する

税務署に提出する開業届は、「個人事業の開業・廃業届出書」であり、多くの場面で「開業届」といわれる際はこちらの書類を指します。

これにより、所得税や消費税のような国税を事業者として納付することを申告します。

また、確定申告を青色申告で行いたい場合に併せて提出するのは、「青色申告承認申請書」です。

新しく事業所得を得る人のほか、不動産所得や山林所得を得る人が提出の対象者となります。

個人事業税の事業開始等申告書は都道府県に提出する

もう1種類、開業届の分類となる書類が「個人事業税の事業開始等申告書」です。これは、都道府県の税事務所に提出するもので、地方税の納付を申告する書類です。

提出方法や期限などは、各都道府県によって対応が異なります。そのため、提出の際には事業所がある都道府県に詳細を問い合わせてください。

開業届を提出するメリット・デメリットとは

開業届を提出しないことによる罰則は存在しませんが、青色申告を行いたい時には必要です。

開業届を提出して青色申告を行うか否かを決めるなら、メリットとデメリットを把握しておきましょう。

以下では、開業届を提出することによるメリットとデメリットを解説します。

開業届を提出するメリット5つ

まずは、開業届を提出することで得られるメリットについて5つ紹介します。

青色申告ができる

開業届と合わせて「青色申告承認申請書」を提出すれば、確定申告の際に青色申告を行うことができるようになります。

青色申告では、税制上の優遇を様々受けられるため、事業を開始した時にはぜひこの方法で確定申告を行うことをおすすめします。

・事業所得から特別控除を受けられる

確定申告を行う場合、青色申告なら事業所得から2つの控除を受けることができます。

確定申告全般において、基礎控除の48万円(2020年から38万円より改正)が適用されることに加えて、青色申告では最大65万円の特別控除を受けることが可能です。

青色申告の特別控除に関しても、2020年から改正が行われています。

記帳方式を簡易簿記とした場合には10万円・複式簿記とした場合で税務署の窓口で確定申告を行う場合は55万円、e-Taxでの申告では65万円です。

これらの特別控除は、青色申告を行った事業者のみが受けられる優遇措置であり、開業届を提出した際には青色申告を同時に申請することが重要です。

・家族を従業員とする場合に給与を経費計上できる

開業届を提出した後に青色申告を行う時、事業において家族を従業員(青色事業専従者)として給与を支払う際に、その給与は全額を経費計上できます。

青色事業専従者の条件は、個人事業主と生計を1つにしていること、15歳以上で学生ではないこと、事業に6ヵ月以上従事することです。

白色申告の場合は、経費計上できる給与の金額に制限があるため、青色申告のメリットはぜひ受けておきたいところです。

・赤字を3年間にわたり繰り越しできる

青色申告では、事業で赤字を出した場合に3年間にわたって繰り越しできるメリットもあります。

事業所得による赤字は、損益通算によってその他の所得と相殺して計算することができます。

それでも赤字が相殺しきれない場合に、向こう3年間の事業所得から赤字分を差し引く手続きが可能です。

事業用銀行口座の開設に有利

開業届を提出して事業を開始し、屋号名義の事業用銀行口座を開設する際に有利となります。

事業用銀行口座を開設すれば、以下のような利点が得られます。

・社会的信頼が得られる

屋号を名義とした銀行口座で取引きを行うことにより、取引先からの社会的信頼を得ることが期待できます。

事業主として認識されるか、いち個人として取引きをするかでは、前者のほうが信頼度が上がるでしょう。

・事業用とプライベート用を分けて処理を楽にできる

記帳の際の仕訳では、事業用とプライベート用の銀行口座を別にしておいたほうが、処理が格段に楽です。

税制上は、事業用とプライベート用の銀行口座が同一でも問題はありませんが、経理処理はとても煩雑になってしまいます。

また、税務調査の際には銀行口座の入出金情報を確認されるため、プライベートでの入出金を税務署に明かさないためにも、事業用の銀行口座を分けておくほうが無難です。

事業用クレジットカード作成や融資も通りやすくなる

事業用として、クレジットカードを作成する際には、開業届の控えを提出すれば信用度が上がり、審査に通過しやすくなります。

また、金融機関から事業における資金の融資を受ける際にも、同様に事業者であることを示せるほうが、審査の通過が比較的容易になり、資金繰りにも役立ちます。

小規模企業共済への加入が可能になる

小規模企業共済とは、廃業した際に毎月の積立て金によって給付金を受取ることができる制度です。

加入することで、万が一廃業に陥った時にも負債の返済や生活費に役立ちます。

小規模企業共済への加入には、開業届を提出していることが条件としてあげられます。実際に、申込み時には開業届の控えを添付しなければなりません。

そのため、開業届を提出することは、結果的に将来の支えになるでしょう。

個人事業主である証明ができる

例えば、子どもを保育園に預ける申請をする際、親が就業していることを示すための就労証明書を提出する必要があります。

このような時、個人事業主であることの証明ができるのが、開業届の控えです。これにより、きちんと仕事をしていることが証明できます。

開業届を提出するデメリット2つ

次に、開業届を提出することで考えられるデメリットを2つ説明します。

青色申告を行う際に 帳簿の付け方が煩雑になる

開業とともに青色申告を行う時、55万円もしくは65万円の特別控除を受けて節税を計るためには、記帳方式を複式簿記とすることが求められます。

複式簿記は、仕訳の内容が複雑で一定の知識がなければ難しいものです。そのため、記帳作業が煩雑になる面は否めません。

しかし、会計ソフトを使用することで記帳は比較的簡単に行えるため、この点はある程度解消されます。

社会保険上の制度を受けられない

副業として開業届を提出した場合、また退職後に開業する場合は、社会保険上の制度の適用が受けられないケースも出てきます。例えば、以下のようなケースです。

・配偶者の扶養から外れる

開業前に健康保険において配偶者の扶養に入っている場合、加入している健康保険組合によっては開業届を提出した時点で扶養から外す規定を設けていることがあります。

これまで、扶養に入っていることで支払いを免除されていた健康保険料について、支払いの義務が生じることから、経済的に不利になる可能性が出てきます。

・失業手当を受給できない

転職により給与所得者から個人事業主となって開業届を提出した場合、失業手当を受けることができません。

失業手当は、失業からの再就職を支援するために一定期間給付されるものです。しかし、開業届を提出して事業を始めたことを示せば、再就職の意思を認められません。

このような理由から、もし開業にあたり失業手当の給付を資金の一部として想定していた場合には、その想定を改めることが必要です。

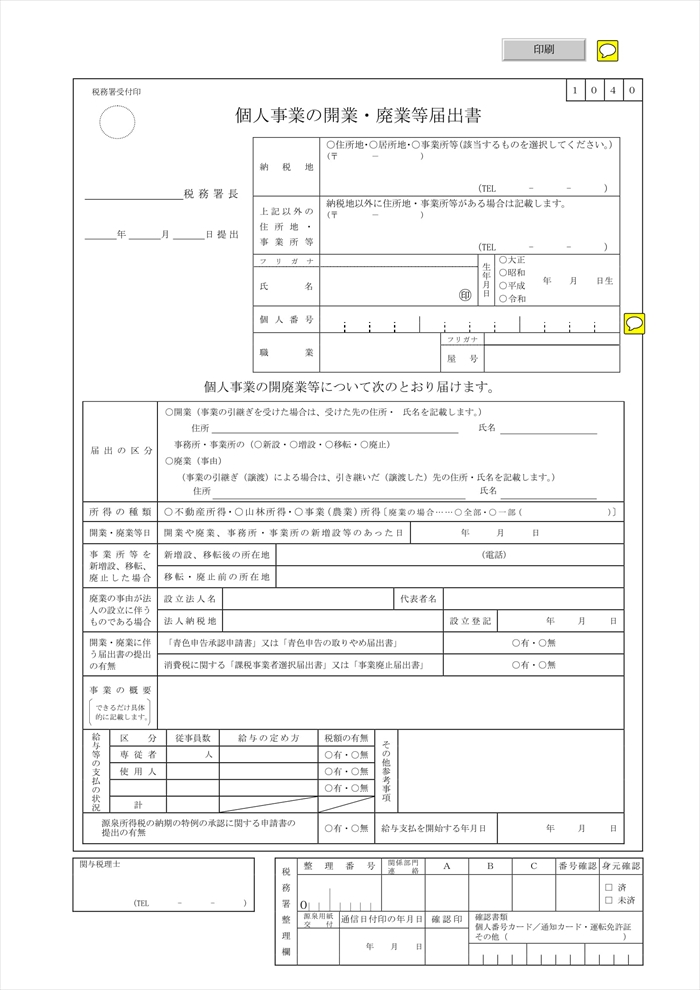

開業届の書き方を知ろう

開業届の書式は、税務署の窓口に貰いに行くか国税庁のホームページからダウンロードするか、いずれかの方法で入手できます。

開業届の項目については、抜けや漏れがないよう記載しなければなりません。開業届の正しい書き方について解説します。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/05.pdf

管轄の税務署・開業届の提出年月日を記載する

書類左上に、事業所の管轄の税務署と開業届を提出する年月日を記載します。どの税務署に提出すべきかは、国税庁ホームページで確認してください。

納税地の住所を指定する

書類中央の一番上に、納税地の住所を記載する欄があります。

ここで、納税地とする住所が自宅である(住所地)・海外在住などで日本に活動拠点がある(居所地)・自宅と別に事業所がある(事業所等)のいずれかに〇を付け、住所を記入します。

居住地と事業所が別の場合の書き方

納税地を事業所としたい場合には、「納税地」欄で事業所等にチェックを入れ、事業所の住所を書きます。

その下の欄の「上記以外の住所地・事業所等」欄に居住地の住所を書いてください。

逆に、納税地を居住地として、事業所を別で持っている場合には、「納税地」欄に居住地、「上記以外の住所地・事業所等」欄に事業所の住所を記載します。

開業者の氏名・生年月日を明記する

氏名・生年月日を記載する欄があるため、記載した後に個人もしくは屋号を記した印鑑を押印します。

マイナンバーを記載する

マイナンバー記載欄には、マイナンバーカードもしくは通知カードにあるマイナンバーを正確に記入します。

職業・屋号を記入する

マイナンバー記載欄の左下に、職業欄があります。この場合の職業に明確な分類はないため、どのような事業を行っているかがわかるように記載します。

注意すべき点は、事業税率が事業の業種によって異なる点です。ここに記載した内容が事業税の税率の分類のどこに当てはまるかによって、税率が違ってくる場合があります。

その隣の欄に、屋号欄があるため、屋号がある場合に記入します。

届出の区分に〇をつける

欄の下に、「個人事業の開廃業等について次のとおり届けます。」との文言があり、事業について詳細に記載する欄が設けられています。

新しく開業する場合、「届出の区分」欄では「開業」に〇を付けてください。

所得の種類にチェックをつける

下の「所得の種類」欄では、不動産・山林所得でなければ事業所得に〇を入れます。

開業日を記載する

「開業・廃業等日」欄は、任意で決定した開業日を書き入れます。

合わせて提出する書類の有無を記載する

「開業・廃業に伴う届出所の提出の有無」欄がありますが、「青色申告承認申請書」を合わせて提出する時には、「有」に〇を付けます。

事業の概要を詳細に書く

「事業の概要」欄には、上記で記載した職業について、さらに詳細な事業内容を書き入れます。例としては、職業が「小売業」、事業の概要が「雑貨の輸入・販売」といったものです。

給与等の支払い状況・支払開始年月日を明記する

家族もしくはその他を従業員とする場合、家族を専従者・その他を使用人と区分し、それぞれの人数や給与の定め方、税額について記載します。

この欄の右斜め下に、「給与支払いを開始する年月日」欄があるため、支払開始日を記入してください。

ちなみに、下記に説明する源泉所得税の納期の特例を受ける時は、給与支払いの前月に開業届を提出することで、支払い開始から適用されます。

源泉所得税の納期の特例申請書の有無にチェックを入れる

源泉所得税の納期の特例とは、源泉徴収の義務があり、給与を支払う人数が10人未満である場合、申請によって納付を年2回とすることができる制度です。

この申請書を提出する時には、「有」に〇を入れます。

開業届を提出するタイミングと開業日の決め方について

開業日については、今後の事業展開において必要な情報となるほか、自身が開業した区切りとしても重要な日付けとなります。

そのため、開業届をいつ出すか、開業日をどの日にするか迷っている人もいるでしょう。

こちらでは、開業届提出のタイミングや開業日の決め方について紹介します。

開業届は開業日から1ヵ月以内に提出する

開業届は、開業した日から1ヵ月以内に提出することと定められています。そのため、開業日は開業届提出の1ヵ月前までの日付けにします。

開業日は経理処理上有利になる日を選ぶ

もし、開業日前に開業にかかる賃料や備品、宣伝などに費用をかけた場合、その費用は通常の経費ではなく、開業費としてまとめて繰延資産として計上されます。

繰延資産は、開業から5年間にわたり償却することが可能です。これにより、向こう5年間は経費として計上でき、所得から差し引けるようになります。

一方で、開業日後にかかった費用に関しては通常の経費として計上するため、開業した年度の経費として一括で処理しなければなりません。

つまり、開業にかかる費用はできるだけ開業費に含めたほうが税制上は有利です。ある程度開業にかかる費用を使った後を開業日とするのがおすすめです。

許認可が必要な事業において注意したいこと

開業にあたって、許認可が必要な事業においては、許認可を受けた日以降に事業を開始しなければなりません。

この点から、許認可を受けた日を確認した上で、それよりも後の日付けに開業日を設定するようにします。

開業届と合わせて提出する書類について

開業届の提出にあたり、合わせて提出すべき書類が存在します。

その書類が必要になるか否かはケースバイケースですが、事業の状況に合わせて適切な書類を提出することが求められます。

こちらでは、開業届と合わせて提出する書類について説明します。

青色申告承認申請書の提出で青色申告を可能にする

前述でも説明しているとおり、「青色申告承認申請書」を合わせて提出することで、税制上有利な措置を受けることが可能です。

「青色申告承認申請書」の提出期限は、開業日か2ヵ月以内です。これを過ぎると、その年度では青色申告を行えなくなるため、注意が必要です。

開業日を1月1日~15日の間に設定した時は、上記の期限にかかわらずその年の3月15日が提出期限です。

給与支払事務所との開設届出書は給与支払いの発生を届出る

従業員への給与支払いを行う事務所を別途開設する時は、「給与支払事務所などの開設届出書」を提出して給与支払い発生を届出ます。

この書類の提出は、給与支払いが発生してから1ヵ月以内に行う必要があります。

青色事業専従者給与に関する届出書は家族に給与を支払う場合に出す

家族を従業員とする場合、これを青色事業専従者として「青色事業専従者給与に関する届出書」で給与支払いが発生することを申請します。

これにより、青色申告の際に家族への給与を経費計上することが可能です。

まとめ

開業届は、未提出でも罰則がないため、つい後回しにしがちです。しかし、開業届はこれから個人事業主として事業を続けるにあたり、大きな意味を持ちます。

税制において優遇措置を受けられるほか、社会的信用も得られるため、事業展開に有利です。

開業届の提出は開業日から1ヵ月以内に出すのが基本ですが、この期日を過ぎても受理はしてもらえます。

ただし、開業した年に青色申告を行いたい場合、「青色申告承認申請書」の提出タイミングには気をつけてください。

創業手帳(冊子版)では、創業に関する準備や税金について、詳しく解説しています。これから開業する人は、ぜひお役立てください。

(編集:創業手帳編集部)