インボイス制度が農業従事者に与える影響とは?特例や必要な対応について

農業従事者がインボイスの発行を免除できるケースは?必要な対応を確認しよう

農業従事者は、市場やスーパーへ卸すにあたってインボイス登録を要求されるケースも少なくありません。

インボイス登録の要求に応じることで、農業従事者は多大な影響を受けると予想されています。

今回は、農業従事者がインボイスの発行を免除できるケースや、インボイス制度の施行前にできる対応などをご紹介します。

インボイス制度が農業従事者に与える影響や今後の対応について知りたい方は、ぜひ最後まで目を通してみてください。

創業手帳では、インボイス登録に迷われている方のサポートガイドとして『インボイス登録ガイド』をリリースしました。インボイスにおいての基礎知識の他、職種別においてインボイス登録をした場合に考えておくケーススタディや、フローチャートでわかりやすくインボイス登録をした場合としなかった場合の解説などを掲載しています。

無料でご利用いただけますので、是非ご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

農業従事者とインボイス制度の関係とは?

インボイス制度は2023年に新たに施行される制度で、多くの事業者が影響を受けるといわれています。

まずは、インボイス制度がどのような制度なのか、農業従事者との関係についてもご紹介します。

インボイス制度とは

インボイス制度とは、消費税の適用税率・税額などを記載したインボイス(適格請求書)の発行を求められる制度です。

2023年10月1日より施行予定で、商品販売時に受け取った消費税から、仕入れの時にかかった消費税で控除するための制度でもあり、最大の目的は正確な消費税額を把握することです。

例えば500円(税別)の商品を仕入れした場合、消費税の10%分の50円が加算され、550円となります。

仮にこの仕入れた商品を900円(税別)で販売した場合、消費税込みで990円となり、販売時に受け取った消費税が40円多く、差額となる40円を納税する必要があります。

インボイスの発行があれば、税率ごとに正確な取引額と消費税額が記載され、簡単に把握することが可能です。

インボイス制度導入による農業従事者への影響

農業従事者は、取引きにおいてインボイスの発行は必須ではありません。

しかし、消費税納税額を算出する上で、仕入れした時の消費税額の控除を受ける場合はインボイスが必要になります。

インボイスは誰でも発行できるわけではなく、適格請求書発行事業者として国から許可を受けた事業者のみ発行可能です。

そのため、インボイスを発行できなければ、消費税の控除が受けられないことを理由に市場・スーパーなどから取引きを断られることがあります。

また、市場やスーパーからインボイス登録を促されるケースも発生しています。そのため、インボイス制度についてよく理解しておかなければなりません。

農業従事者がインボイスの発行を免除できるケース

農業従事者の場合、インボイスの発行を免除できる特例が設けられています。ここでは、インボイス発行を免除できるケースをご紹介します。

農協特例を利用する場合

委託販売では、農業従事者が購入者一人ひとりを特定し、請求書を発行できません。

この場合、農業協同組合や農業組合法人などの中間業者がインボイスを発行することで、購入者は仕入税額控除が受けられ、特例が認められます。

また、特例は以下の方式で委託販売した場合にのみ適用されます。

-

- 無条件委託方式:農林水産物を売値・出荷時期・出荷先などの条件を付けずに委託販売すること

- 共同計算方式:農林水産物の種類や品質・等級など区分によって平均した金額を根拠として取引額を算出すること

媒介者交付特例を利用する場合

続いて、媒介交付特例を利用する場合です。

売り手・買い手の間に媒介者となる第三者を介して取引きをする場合、媒介者交付特例が認められ、インボイスの発行を免除できます。

媒介者交付特例では媒介者が売り手の代わりとなって名称・登録番号を記載し、請求書を交付できるようになるため、売り手の名称や登録番号を記載しなくて済みます。

ただし、媒介者交付特例を利用するには売り手と媒介者がそれぞれインボイスの発行事業者になっていなければなりません。

インボイス発行事業者となったら、商品を販売するまでに媒介者へ知らせておく必要があります。

取引先が簡易課税制度を導入している場合

取引先が簡易課税制度を導入しているのであれば、農業従事者インボイスを発行する必要がなくなります。

仮に取引先が簡易課税制度を導入している場合、消費税を計算する際には売上げにかかる消費税に、「みなし仕入れ率」を加算して算出します。

簡易的な方法で納税額の計算ができるほか、取引きにおいて発生する請求書・領収書・レシートなどがインボイスの様式でなくても問題ありません。

取引先が簡易課税制度を導入しているのであれば、仕入れにかかる適格請求書の保存も不要となるため、インボイス制度の影響を受けずに済みます。

農業従事者は免税事業者と課税事業者のどちらが得?

農業従事者は、免税事業者・課税事業者のどちらでいるべきなのでしょうか。

ここでは、免税事業者でいたほうが良いケースと、課税事業者でいたほうが良いケースの両方のパターンをご紹介します。

免税事業者になると良いケース

免税事業者になると良いケースでは、取引先がすべて個人、または免税事業者や簡易課税事業者である場合が挙げられます。

個人・免税事業者・簡易課税事業者なら、仕入税額控除の問題が発生しないためです。

注意したいのは、販売先が課税事業者だった場合です。

新たに負担すべき納税額分や委託費用カットのため、今までに請求していた消費税額分の値下げを要求されることがあります。

取引先が仕入税額控除を受けるために、課税事業者へ切り替えをする場合もあるかもしれません。

そのほか、農業特例や媒介者交付特例を利用できる場合や、消費税・インボイスに関しての処理や手続きをすることが困難な場合にも、免税事業者でいたほうが良いケースです。

課税事業者になると良いケース

課税事業者になったほうが良いのは、既存の取引先とのつながりが深く、継続して取引きをしていきたい場合です。

課税事業者になれば、既存の取引先はこれまでと同じ仕入税額控除が受けられるため、既存の取引きに影響が出るとは考えにくいでしょう。

農業従事者の場合、取引先とのつながりを大切にしている方が多い傾向にあります。

これまでと同じように関係性を維持しながら取引きをしたいと考えているのであれば、課税事業者でいるほうが無難です。

また、新規開拓で免税事業者との差別化を進めていきたい場合も、課税事業者になることをおすすめします。

新規開拓をする場合、免税事業者と比較すると課税事業者のほうが取引きの理解を得られやすいといえます。

インボイス制度開始前に農業従事者が取るべき対応・検討とは

2023年10月からは、インボイス制度の施行が開始されます。施行されてから慌てないためにも、事前に準備しておくことが大切です。

ここでは、施行開始前に取るべき対応や検討すべきこととして何が挙げられるのかを解説します。

免税事業者の場合は取引先と取引条件を取り決める

現時点で免税事業者の場合、消費税の納税義務が免除されているため、このままではインボイスの発行ができません。

取引先が消費者・免税事業者・簡易課税事業者で、卸売市場・農協・森林組合・漁業協同組合などへ委託販売している場合、インボイスの発行は不要です。

しかし、取引先が課税事業者である場合、免税事業者との取引きでは仕入税額控除が受けられなくなり、取引条件として不利になってしまいます。

その場合は、販売先や価格など、適正な取引条件を取り決めておく必要があります。

課税事業者は、取引条件の見直しを行う可能性も高くなるでしょう。

ただし、取引上優位な立場を利用して取引条件を交渉するのは、独占禁止法において問題となるため注意が必要です。

課税事業者の場合は適格請求書発行事業者に登録する

適格請求書発行事業者の登録は、強制ではありません。

しかし、現時点で消費税の課税事業者である場合は、適格請求書発行事業者でなければインボイスを発行できず、消費税の仕入税額控除が受けられなくなってしまいます。

仕入税額控除が受けられなくなった場合、当然ながらその分消費税の納税負担が増えてしまいます。

取引先もまた、同様の取引条件を提示されれば、仕入税額控除ができる適格請求書発行事業者との取引きを選ぶ確率が高くなるのは当然のことです。

取引先として不利にならないようにするためにも、課税事業者は適正請求書発行事業者として登録する必要があります。

課税事業者は、取引先の状況や関係性を考慮して、早めに申請できるよう準備を進めてください。

登録申請書の提出期限はいつまで?

基本的に、適格請求発行事業者への明確な登録申請期限はありません。ただ、インボイス制度が施行されるのは2023年10月1日となっています。

そのため、10月1日から確実に適格請求書発行事業者としての登録を受けるには、2023年9月30日までには登録申請を済ませておかなければなりません。

また、2023年10月1日より2029年9月30日までは、経過措置期間として登録日より課税事業者になることが認められています。

10月1日以降に適格請求書発行事業者として登録されれば、同時に課税事業者になれるということです。

現段階で免税事業者の場合は、必要に応じて登録申請をすれば問題ありません。

適格請求書発行事業者登録までの手順

ここでは、適格請求書発行事業者に登録申請をしてから、実際に登録されるまでの手順をご紹介します。

1.登録申請書を取得して必要事項を記入する

登録申請をするには、まず国税庁のHPから「適格請求書発行事業者の登録申請書」をダウンロードして取得し、申請書に必要事項を記入してください。

申請書には、以下の記載項目があります。

-

- 本店または主な事務所

- 納税地

- 氏名もしくは名称

- 代表者氏名・法人番号(法人の場合のみ)

- 登録要件確認:課税事業者かどうか・納税管理人を定める必要があるかどうか・消費税法の違反で罰金以上の刑が科されたことがあるかなど

免税事業者が申請する場合、これに加えて個人番号や設立年月日・事業年度・資本金・事業内容・登録希望日も記載してください。

なお、e-Taxにて登録申請する場合は、画面に沿って必要事項を入力していくだけで手続きができます。

2.管轄の税務署に登録申請書を提出する

用紙に必要事項を記載したら管轄地域の税務書に提出します。税務署に提出する際は郵送でできますが、e-Taxでも可能です。

郵送する際は管轄地域の税務署の「インボイス登録センター」宛てに送付してください。

e-Taxの場合、パソコンやスマートフォンから登録申請データを作成することで申請可能です。

郵送と異なり、書類を用意する必要がないため手続きも簡単で、送付後の受診通知により確実に送信できたかどうかも確認できます。

また、e-Taxでは利用者識別番号の取得と登録が必要になるため、マイナンバーカードの電子証明書を準備しておかなければなりません。

この場合、マイナンバーカードを新たに取得するか、郵送での申請に切り替える必要があります。

3.取引先に登録の旨を知らせる

登録申請の手続きが完了すると、税務署では適格請求書発行事業者の登録をする上で問題がないか、審査を行います。

審査で問題がなければ、そこでようやく適格請求書発行事業者として登録されます。これが登録までの流れです。

適格請求書発行事業者としての登録が完了すると、税務署より通知書が発行されます。

その後は、請求書を発行している取引先に対し、適格請求書発行事業者として登録されたことを知らせてください。

また、登録後は、適正請求書発行事業者となったことの証明として、国税庁の公表サイトにおいて登録番号・登録年月日・事業者名などの情報が掲載されるため、確認が可能です。

取引先に通知する際には、その旨も伝えておくと安心です。

免税事業者も適格請求書発行事業者への登録は可能

免税事業者は、インボイスを発行できないことで、取引先が仕入税額控除を受けられなくなることが考えられます。

取引先との取引条件や関係性を踏まえ、適格請求書発行事業者へ登録することも検討してください。

免税事業者が適格請求書発行事業者になるには、「適格請求発行事業者の登録申請書」の提出が必要です。

さらに、免税事業者の場合、基準期間もしくは特定期間における課税売上高が1,000万円未満であれば「消費税課税事業者選択届出書」の提出も必要となります。

その場合には、登録申請書にある「免税者の確認」という項目の記載も必要です。

先にも述べたように、免税者の確認の項目には、個人番号や設立年月日・事業年度・資本金・事業内容・登録希望日などを記載します。

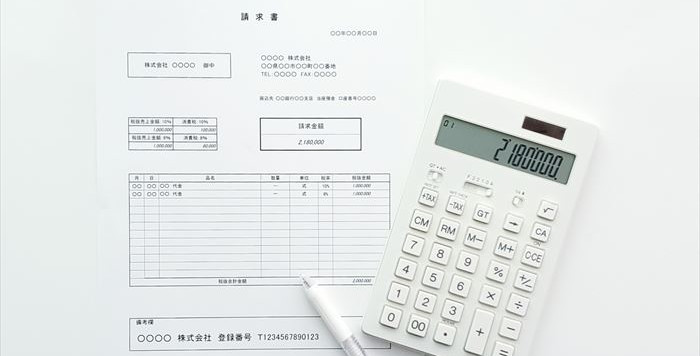

農業従事者も知っておきたいインボイスの記入内容

インボイス制度を理解した上で、農業従事者が適格請求書発行事業者に登録する場合は新たな請求書の形式についても知っておく必要があります。

新しい請求書には、以下の項目を記載してください。

-

- 適格請求書発行事業者の氏名もしくは名称・登録番号

- 取引年月日

- 取引内容

- 税率ごとに区分した額の合計・対価の金額(税抜きもしくは税込み)と適用税率も記載

- 税率ごとに区分した消費税額

- 書類の交付を受ける事業者の名称

農業事業者の場合、農事法人ならT+法人番号が、個人で農業を営んでいる方はT+13ケタの番号が登録番号となります。

取引内容に関しては、軽減税率の対象品目である場合は、「軽減税率対象」と記載すると丁寧です。

軽減税率で8%の消費税が適用になるケースと、標準税率である10%が適用になるケースとで、それぞれ把握しておく必要があります。

不特定多数に販売を行う小売業をはじめ、農家飲食店や直売所などには、上記よりも簡易的な適格簡易請求書の交付が可能です。

まとめ

インボイス制度の施行によって、農業従事者は市場やスーパーなどの取引先からインボイスの登録を要求される場合があります。

インボイスの発行は免除できるケースもありますが、取引先との関係性や取引条件を踏まえ、免税事業者でいるべきなのか、課税事業者でいるべきなのかといった点をよく検討する必要があります。

(編集:創業手帳編集部)