青色申告から白色申告に戻したい!手続き方法と疑問点を解説

メリットの多い青色申告による確定申告。しかし、売上低下や申告の複雑さを理由に青色から白色に戻したいと考える人も多いのではないでしょうか。

「青色から白色への変更は簡単にできるの?」「変更のタイミングは?」「ペナルティはないの?」「どうやって手続きすればいいの?」などの疑問にお応えすべく、確定申告を青色から白色に切り替える方法をご紹介します。

白色申告に切り替える際の気になる疑問点や、青色申告を取りやめる場合に気をつけたいポイントなどを詳しく見ていきましょう。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

確定申告を青色から白色へ切り替える方法

青色から白色への確定申告の切り替えは、「来年度以降も白色申告をする場合」と「今年度分だけ白色申告する場合」の2つのパターンに応じて方法が異なります。

いずれの方法についても、規則を守った上で青色から白色に切り替える必要があります。

パターン②:今年度分だけ白色申告する場合

パターン①:来年度以降も白色申告をする場合

今年度分だけでなく、来年度以降も白色申告をする場合、「青色申告取りやめ届出書」を税務署に提出する必要があります。提出期限は、申告する年度の確定申告期限と同一です。

一度、「青色申告取りやめ届出書」を提出すると、今後1年間は青色申告による承認を得られないため注意しましょう。

「青色申告の取りやめ届出書」を提出

今年度から白色申告に切り替えるには、税務署に「青色申告の取りやめ届出書」を提出します。青色申告を取りやめようとしている年の翌年3月15日(土日・祝日の場合は、翌営業日)までに届出書を提出することで、今年度分から白色申告に切り替えられます。

例:2024年分の確定申告から白色申告にしたい場合は、2025年3月17日までに提出

「青色申告の取りやめ届出書」は、納税地を管轄する税務署に持ち込むか、郵送での提出が可能です。

また、個人事業主で青色申告の取りやめとともに、事業を廃止する場合には、「個人事業の開廃業等届出書」も合わせて提出します。

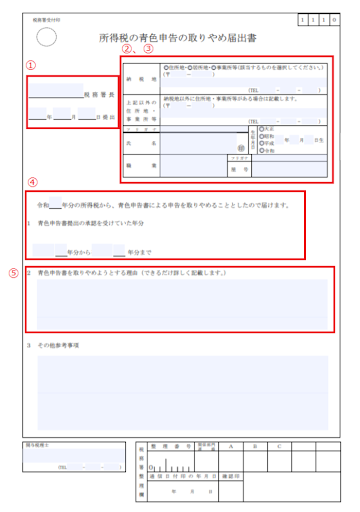

「青色申告の取りやめ届出書」の記載方法

「青色申告の取りやめ届出書」は、国税庁のホームページから取得できます。

1.フォーマット左上にある納税地の税務署名、提出日を記入します。

2.次に、右上の納税地を「住所地、居住地、事業所等」から該当する項目を選択し、住所と電話番号を記入します。

3.納税者の氏名と職業、生年月日、また屋号を使っている場合には、屋号の記入も必要です。

4.「令和_年度分の所得税から、青色申告書による申告を取りやめる」の部分には、白色申告に切り替える年度を書きます。

2023年度分の所得税を青色から白色で確定申告する方は、「令和6年」とします。 また、青色申告の承認を受けていた期間も記入しましょう。

5.最後に、「青色申告を取りやめようとする理由」の記入です。

「白色申告への切り替えのため」で問題ありません。ただし、個人事業主として廃業する場合には「廃業のため」が理由となります。

パターン②:今年度分だけ白色申告する場合

今年度分だけ白色申告をして、来年度は青色申告を予定している場合、「青色申告の取りやめ届出書」を提出する必要はありません。

白色申告で規則となっている単式簿記での帳簿書類や、損益計算書といった書類を確定申告時に提出します。

「帳簿書類の保存」は義務

ただし、青色での確定申告の承認を受けている場合、昨年度までに青色申告で提出した帳簿書類を7年間保存しなければなりません。

また、今年度のみ白色申告した書類に関しても、7年間に渡って保存する必要があるため、忘れないようにしましょう。

青色から白色に切り替える際の疑問を解決

「青色申告の取りやめ届出書」を提出することで、白色申告への切り替えを行えます。とはいえ、青色申告を取りやめることへの罰則や、将来的に青色申告に再び戻せるかといった不安もあるのではないでしょうか。

白色申告に切り替える際の気になる疑問点に対して、解説していきます。

青色申告を取りやめるのに罰則はあるの?

青色申告を取りやめて、白色申告に切り替えることに対する罰則はありません。

青色申告のメリットが得られなくなったことや、帳簿付けを簡素化したいという理由でも、「青色申告の取りやめ届出書」を提出することでいつでも切り替えられます。

ただし、白色に切り替えても、確定申告の手続きは義務として継続しなければなりません。簡素化を目的として白色申告に切り替えたものの、確定申告自体が面倒となり放置すると、無申告加算税や延滞税が発生するほか、脱税行為として摘発される可能性もあります。

また、今年度分のみ白色申告に切り替える場合も、青色申告で提出した帳簿書類の保存が義務となっている点にも注意しましょう。

青色申告に戻すことはできるの?

白色申告への切り替え後も、青色申告に再度切り替えることができます。

青色申告へ切り替えるためには、「所得税の青色申告承認申請書」を税務署に提出します。開業から2か月以内、または青色での確定申告を行う年の3月15日(土日・祝日の場合は、翌営業日)までに提出すれば、その年分から青色での確定申告が可能です。例えば、令和6年度分を青色申告したい時は令和7年3月17日までに申請書を提出してください。

ただし、一度「青色申告取りやめ届出書」を提出し、白色申告に切り替えると1年間は、青色での確定申告を行えません。

確定申告を青色から白色に切り替えるタイミングとは?

個人事業主として確定申告を行う際、節税対策として利用する青色申告。しかし、青色申告は複雑な帳簿付けが必要なうえ、適用条件に当てはまっていないとメリットを得られず、白色申告で確定申告を行った方が利点となる場合もあります。

青色から白色に戻すタイミングはどのような場合が想定されるでしょうか。

青色申告のメリットを得られていない

青色申告のメリットは、売り上げに対して最大65万円の特別控除を受けられることです。

(※2020年より、65万円の特別控除を受けるためには、e-taxによる確定申告書の提出、または一定の要件を満たす電子帳簿保存が必要です。満たさない場合は特別控除が55万円に減額します。)

国税庁によると青色申告で特別控除のメリットを得るためには、以下の適用条件に当てはまる必要があります。

2.これらの所得に係る取引を正規の簿記の原則(一般的には複式簿記)により記帳していること。

3.2の記帳に基づいて作成した貸借対照表及び損益計算書を確定申告書に添付し、この控除の適用を受ける金額を記載して、その年の確定申告期限(翌年3月15日)までに当該申告書を提出すること。

引用:国税庁

上記の条件において、とくに注意するべき点が「不動産所得か事業所得」があることです。

小売業やサービス業に該当する「事業所得」、アパート・マンション・駐車場といった賃貸による「不動産所得」、また山林の伐採や立ち木のままの譲渡による「山林所得」が青色申告の対象となっていますが、山林所得は青色申告特別控除の対象外です。

また、会社員が受け取る「給与所得」や「退職所得」、さらに株式の配当金や投資信託の分配金である「配当所得」なども、青色申告の対象にはなりません。青色申告は、事業所得や不動産所得がある人だけが活用できる節税制度なのです。

とはいえ、青色申告によって最大65万円の控除が認められても、売り上げが極端に低くそもそも納税すべき所得税額が少ない、またはない場合は、節税効果も薄れてしまいます。

帳簿付けを簡単にしたい

青色申告で55万円または65万円の特別控除を受けるには、複式簿記での確定申告が必須です。

しかし、複式簿記は取引で発生した金額に対して、「貸方」と「借方」という項目を使って記帳しなければならず、手間がかかります。

白色申告も帳簿付けが必要とされていますが、収入金額や必要経費などを項目別に記帳するだけで済むため、青色申告よりも作業を簡素化できます。

青色から白色に切り替える際の注意点

青色から白色に切り替える際に、罰則などは設けられていませんが、白色申告に切り替えることで、青色申告の節税メリットや特典を得られなくなる点に注意しましょう。

- ココ注意!

-

- 青色申告特別控除が利用できなくなる

- 節税につながる制度が利用できなくなる

- 融資を受ける際など、対外的な信用に影響する可能性がある

青色申告特別控除が利用できなくなる

青色申告では、「最大65万円の特別控除」が適用されるため、年間300万円の売り上げがある場合、課税対象額を235万円まで減額できます。ここから経費を引いた金額が、事業所得です。

一方、白色申告では、青色申告控除が受けられません。300万円の売上から経費のみを引いた金額が事業所得になります。

白色申告に切り替えてしまうと「最大65万円の特別控除」を受けられないため、売り上げが好調だったとしても、節税対策を講じられません。

節税につながる制度が利用できなくなる

白色申告に切り替えることで、以下の青色申告による特典を得られなくなります。

・赤字の繰越しと繰戻し

・貸倒引当金の損金算入

・30万円未満の減価償却資産の一括計上

家族への給与の経費処理

青色申告することで、家族への給与を事前に届け出た範囲内で全額経費として処理できます。ただし、給与として妥当な金額でなければいけません。

白色申告では、配偶者へは86万、そのほかの親族へは1名あたり50万円が控除額となるため、家族で事業を行っている場合は青色申告の方が節税効果があります。

赤字の繰越しと繰戻し

青色申告では、今年度に発生した赤字を翌年度以降3年間の黒字や前年度の黒字と相殺できます。

例えば、2023年に赤字が発生し、2024年以後に事業が黒字化すると最大3年間(この場合、2026年まで)にわたって、各年度の所得金額から控除されます。なお、赤字の場合、所得がマイナスであるため、所得税はかかりません。

さらに、赤字が発生した前年度が黒字である場合(例:2023年が赤字、2022年が黒字)、損失額を前年にさかのぼって繰り戻し、前年度分の所得税の還付金を受け取れます。

起業直後の経営が不安定な時期は、青色申告の特典を活用した節税効果が期待できます。

ただし、繰越しや繰戻しをする年度も青色申告をする必要があります。

貸倒引当金の損金算入

青色申告事業者は、売掛金や貸付金の損失見込み額を貸倒引当金として経費計上できます。

白色申告でも同様に貸倒引当金の経費計上が可能ですが、「取引先に支払い能力がないことが確実である場合」に限られています。

青色申告では、「取引先の支払い能力に関係なく、信用性の高い取引先」も対象です。12月31日までの貸金(売掛金、貸し掛け金)の残額の5.5%(金融業は3.3%)までを貸倒引当金として経費処理できるため、取引先からの回収リスクに備えられます。

30万円未満の減価償却資産の一括計上

青色申告事業者を含む中小企業者等は、30万円未満の減価償却資産を購入した際に一括で経費計上できる「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」という制度があります(2026年3月31日まで)。

白色申告事業者はこの特例の対象外ですから、10万円以上のパソコンなどの資産を購入した場合、減価償却をしなければいけません。

融資を受ける場合など、対外的な信用に影響する可能性がある

日々発生する取引に対して、細かい帳簿を行う青色申告は対外的な信用を得られます。

融資を受ける際などは、健全な企業経営が行われているかを確認する書類として、損益計算書や貸借対照表などの財務諸表が必要です。

白色申告での簡易帳簿の場合、経営実態を把握できず断られてしまう可能性もあるため、注意しなけばなりません。

また、起業したばかりの経営者や個人事業主の場合、取引先からの与信調査に伴い、財務諸表の提出が求められることもあります。

金融機関からの融資に限らず、事業の拡大を進めて行く際にも青色申告の方が信用を得られやすいでしょう。

確定申告を青色から白色へ~節税効果を考慮して~

確定申告を青色から白色に切り替えることは、特別な理由がなくても自由にできます。

ただし、青色から白色に切り替えることで、青色申告による節税効果を得られなくなってしまう点に注意しましょう。

一時的に売り上げが減ってしまい複雑な帳簿を避けたい方や、メリットを十分に活かせていないといった場合に、白色申告への切り替えを検討してみてください。

確定申告の仕方についてさらに詳しく知りたい方は、創業手帳がまとめた確定申告ガイドを参考にご覧ください。無料でお届けしています。

また、創業手帳では「税金チェックシート」をご用意しています。節税のためのノウハウを多数掲載していますので、こちらを参考に税金の支払いや経費の使い方のコツを掴んでください。

(編集:創業手帳編集部)