【最新】インボイス制度、どうなる?令和5年度税制改正大綱による変更点・経過措置を解説

インボイス制度の変更点・経過措置でインボイス制度に登録するデメリットが減少!

いよいよ2023年10月1日の本格施行が見えてきたインボイス制度ですが、いまだにその概要について理解されていない事業者の方もいるのではないでしょうか。しかし、インボイス制度はすべての事業者に関わる制度であり、場合によっては事業の存続すら危ぶまれる重要な経営課題です。ぜひともその概要を知っておかなければなりません。

また、2022年12月に発表され、2023年3月までに成立する見込みとなっている令和5年度税制改正大綱によって、インボイス制度に登録した際の税負担が一部軽減されました。その内容を見れば、これまでインボイス制度への登録に後ろ向きだった方であっても、「登録する方が良い」という判断になる可能性もあります。

本記事では、インボイス制度の概要や、令和5年度税制改正大綱による制度の変更点・改正点、インボイス制度に対応しないとどうなるかなどについてご説明します。

創業手帳では、税理士監修の『インボイス登録ガイド』をリリースしました。未だ多くの方が登録すべきかどうかで悩んでいるインボイスですが、制度の基本から、職種別によるケーススタディや、登録すべきかどうかの判断の参考になるフローチャートなど、多くのコンテンツをご用意!無料でご請求可能ですので、是非登録に迷われている方は、こちらも参考にしてみてください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

インボイス制度とは?

インボイスは日本語で「適格請求書」という意味です。つまりインボイス制度は、これまでの請求書のあり方を変更する制度、ということです。請求書のあり方を変更する上、消費納税のあり方についても変更があります。

簡潔に要点を述べると、2023年10月1日にインボイス制度が施行されると、これまでのフォーマットの請求書ではなく、インボイスを受け取らなければ買い手側が仕入税額控除をできなくなります。これによって、買い手側は仕入税額控除ができる売り手から優先して商品を買うことになったり、場合によってはインボイスを発行しない売り手とは一切取引しないようになったりすることが想定されます。

これだけを聞くと、「インボイス制度に登録した方が良い」とお考えになるかもしれません。しかし、インボイス制度に登録すると、これまで売上が1000万円を超えていないことから免税事業者だった方も、消費税10%を納税しなければならなくなります。ただし、原則課税で経費を差し引いたり、簡易課税制度に登録したりなどすれば、10%丸々納税するわけではありません。とはいえ、これまで消費税10%を納税しなくとも良かった免税事業者も、インボイス制度に登録すれば納税しなければならなくなる点には要注意です。

インボイス制度の登録は任意なので、登録するかしないかは事業者の判断です。登録すべきなのかどうかのポイントは後ほどお伝えします。

令和5年度税制改正によるインボイス制度の変更点・経過措置

そんなインボイス制度ですが、2022年12月に発表された令和5年度税制改正大綱の内容によって、登録するデメリットが緩和されました。以下、インボイス制度の変更点・経過措置をご説明します。

申し込み期限の変更など

以前は、2023年10月1日のインボイス制度施行開始日よりインボイス制度の登録を受けるためには、2023年3月31日までにインボイス制度への登録申請を済ませなければなりませんでした。しかし、令和5年度税制改正大綱によって、2023年9月30日までに登録申請をすれば、2023年10月1日からインボイス制度に登録されることになりました。

また、その後の申請については、当該課税期間の初日から起算して15日前の日までに登録申請書を提出することとなりました。登録申請を出した後に、実際に登録された日が課税期間の初日以後であった場合でも、15日前までに提出していれば課税期間初日に登録されたことになります。インボイス制度登録取り消しについても、課税期間の15日前までに申請します。

消費税の緩和措置。本来の消費税の2割でOK(2割特例)

インボイス制度への登録を迷っている事業者にとって、デメリットを緩和するインパクトの大きい特例の経過措置が設けられました。

従来、売上が1000万円以下などのために免税事業者だった方が、インボイス発行事業者になった場合には、本来納めるべき消費税額の2割のみ納税すれば良いことになったのです。

例えば、500万円(税抜き)の商品を550万円(税込み)で販売すれば、消費税は50万円です。導入された経過措置によって、上記の条件に該当する方はこのケースにおいて納税する消費税額は50万円の2割の10万円で済むことになりました。

納税に関しては、原則課税で納税するか、簡易課税で納税するかを考えなければいけないのですが、この2割特例がもう一つの選択肢として加わったカタチになります。

大抵の場合は、2割特例を選択することで節税に繋がりますが、事業によっては、簡易課税を選択したほうがお得な場合もあるので、きちんと内容を把握し納税のシミュレーションを立てておくことが重要です。

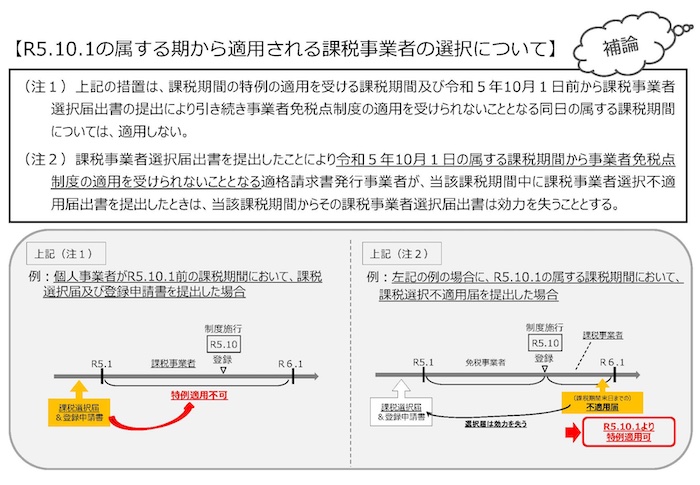

ただし、この2割特例についてはインボイス制度開始前(2023年10月1日より前)から課税事業者を選択している小規模事業者は対象外です。

もし2割特例の適用を考えるのであれば、2023年10月1日の属する課税期間中に課税事業者選択不適用届出書を提出することで、対象になります。

この特例に申し込みは特に不要で、納税時に申告すればOKです。この経過措置は2023年10月1日〜2026年9月30日まで適用されます。

1万円未満の仕入れならインボイス不要(少額特例)

年間の課税売上高が1億円以下、あるいは特定期間における課税売上高が5,000万円以下の事業者であれば、1万円未満の仕入れのための商品購入については、インボイスがなくとも仕入税額控除ができる経過措置が設けられました。この経過措置は、2023年10月1日から2029年9月30日まで施行されます。

これまでは、どのような金額であっても仕入税額控除をするためにはインボイスが必要でした。しかし、ちょっとした消耗品や飲食代などについてもインボイスを請求しなければならなくなったとしても、その店舗がインボイス制度に登録していなければインボイスを発行できないなどの不便が想定されていました。この経過措置によって、しばらくはそうした不安は解消されます。

1万円未満の適格返還請求書は必要なくなった

インボイス制度が施行されて以降、返品や値引きを実施する際には「適格返還請求書」を顧客に交付しなければならないことになっていました。しかし、令和5年度税制改正大綱によって、返還などに係る税込み価格が1万円未満である場合には、この「適格返還請求書」の交付は不要となりました。これは経過措置ではなく、恒久的な変更です。

これによって、インボイス制度導入による事務処理の煩雑化がある程度まで緩和されることになります。

補助金などの変更点

免税事業者がインボイス制度に登録した場合、持続化補助金の補助上限額が一律50万円加算されることになりました。

また、IT導入補助金(デジタル化基盤導入類型)の補助下限額が撤廃され、安価な会計ソフトの導入のためにも補助金を申請できるようにもなりました。

インボイス制度はやらないとどうなる?

インボイス制度の登録期限は2023年9月30日で、制度開始は同じ年の10月1日と、登録するかどうかを判断する締め切りが迫ってきています。しかしまだインボイス制度への登録を迷われている方もいるでしょうから、その判断材料となるような判断ポイントと調査結果をここで共有します。

インボイス制度に登録するにはこれまで消費税免税事業者だった方も、消費税課税事業者にならなければなりません。そのため、単純に納税額は増えます。

しかし、インボイス制度に登録しなければ、インボイスを発行できません。すると、あなたの商品・サービスを購入する買い手側が仕入税額控除できなくなるために、あなたと取引しなくなる可能性もあります。

東京商工リサーチが2022年12月上旬に実施した調査によると、インボイス制度が施行されてから免税事業者とは「取引しない」と回答した事業者は1割強に上り、前回調査よりもその割合は増加したといいます。また、「取引価格を引き下げる」も2.7%で、仕入税額控除ができない分の負担を売り手側に負ってもらう考えの事業者もいることがわかりました。

インボイス制度に抜け道はある?

インボイス制度に抜け道があるかどうかを気にされている方もいるかもしれません。しかし、抜け道は存在しません。

インボイス制度への登録はすべての事業者が考えなければならない経営課題です。登録するメリット・デメリットをよく考え、どちらにするか明確に考え抜いた上で判断しましょう。インボイス制度に登録しなければ、納税する必要はなくなるが、取引を打ち切られるリスクもあります。

インボイス制度廃止の可能性は?

インボイス制度に登録したくないという方も少なくないでしょう。インボイス制度廃止の可能性はあるのでしょうか。

2023年2月現在では、その可能性は限りなく低いというところでしょう。しかし、令和5年度の税制が成立する2023年3月までは、まだその可能性はわずかばかりですが残っている、と考えても良いです。というのも、3月になって税制に修正が入ることなどは以前からなくはなかったためです。しかし、その可能性は低いですから、インボイス制度へ登録するかしないか、今から考えておくべきでしょう。

令和5年度税制改正大綱によるインボイス制度の変更点を意識しよう

以上、令和5年度税制改正大綱によるインボイス制度の変更点をご説明しました。

インボイス制度は2023年10月1日より施行されます。登録期限はその前日の9月30日ですが、早めに登録するかしないか、決めておくべきでしょう。

インボイス制度へ登録しないことによって、取引が打ち切られてしまうこともあります。また、飲食店などのサービス業であっても、法人顧客が離れてしまうこともあるでしょう。そうしたリスクを考え、登録すべきかどうか判断し、その対応を考えておくべきです。

幸いにも、令和5年度税制改正大綱によって、インボイス制度登録のデメリットは緩和されました。これによって登録する事業者も増えることでしょう。ぜひ本記事を参考に考えてみてください。

創業手帳では、税理士監修の『インボイス登録ガイド』をリリースしました。未だ多くの方が登録すべきかどうかで悩んでいるインボイスですが、制度の基本から、職種別によるケーススタディや、登録すべきかどうかの判断の参考になるフローチャートなど、多くのコンテンツをご用意!無料でご請求可能ですので、是非登録に迷われている方は、こちらも参考にしてみてください。

(編集:創業手帳編集部)