赤字になった年の法人税はどうなる?免除や還付の有無は?

赤字決算で法人税が免除に?法人税の仕組みと納税のルール

企業の税金で気になるのは、赤字になった年の法人税の扱いについてです。法人税は、法人に課税される税金のひとつであり、個人事業主やフリーランスには必要ありません。

しかし、法人化を検討している個人事業主やこれから会社を設立しようと考えている起業家は、今から法人税について知っておいたほうが良いでしょう。

赤字の年は法人税がかからない仕組みなどがあるなら、赤字決算は節税につながるのでしょうか。赤字になった場合の法人税の対応と納税のルールについて解説します。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

赤字の年は法人税はどうなる?

赤字が出た年は法人税などの納税は大きな負担となるため、できれば避けたいものです。しかし、納税のルールでは、赤字になった年の法人税はどのような扱いになるのでしょうか。

赤字になった年度の法人税納税の有無について基本を知っておきましょう。

原則的には発生しない

法人税は、株式会社や協同組合など、各種法人に課される税金のひとつです。事業活動で得た所得にかかる税金で、所得額に応じて納税する金額が決まります。

所得額によって法人税が決まるということは、所得額がマイナスになる赤字の際には法人税は発生しないということです。

ただし、これはあくまでも原則であり、赤字だと思っていても場合によっては法人税が発生するケースもあります。

赤字の概念に注意

法人税は、所得に応じて課税されるものなので、所得がなければ発生しないと述べました。赤字であれば当然所得はないため、法人税も発生しないだろうという論理です。

しかし、ここでいう「赤字」の概念が一般的な赤字の概念とズレていることもあります。

法人税の課税の有無を判断するもとになる赤字とは、どのような状態なのか明確にしておきましょう。

一般的にいう「赤字」とは、決算書の上で利益がマイナスになることを指します。マイナスの金額は赤い色で記すため、赤字と表現します。

赤字は決算書の上では利益が出ていない、マイナスの状態です。

しかし、法人税法上の所得は決算書上の利益とは違い、決算書では赤字となっているにもかかわらず、法人税法上は赤字ではないことがあります。

法人税法上の所得は決算書の利益がもとになりますが、決算書では利益にならないものが法人税法上の所得になることもあります。

そのため、決算書でいくらマイナスになっていても所得は発生していることもあるということです。

法人税の仕組みと納税の基本ルール

法人税は、簡単にいえば事業で儲けた利益にかかる税金ですが、税金の額を計算するにあたっては細かいルールが定められています。

赤字になった際に、法人税の扱いについて理解するためには、法人税の仕組みや基本的なルールについて知ることも大切です。

法人税の仕組みとルールを知ることで、様々な状況で税金が発生するかどうか判断できるようになります。

法人税は利益にかかる税金

法人税は、事業で得た利益にかかる税金として広く知られています。法人の多くは、収益事業を営んでおり、それによって利益を得ています。

そうした事業の利益に対してかかるのが法人税です。

法人税がかかる利益とは、事業で入ってきた金額から事業に使った金額を引いたものです。

しかし、上記で述べた赤字の概念と同じく、「利益」や事業で出入りした金額の概念や計算方法は、ひとつではありません。

そのため法人税を計算するためには、そのための計算方法を正しく選び、用いることが必要です。

会計上の利益と法人税上の利益は違う

法人税の計算で必要となるのは会計上の利益を決算調整や申告調整といった税務調整した後の利益額です。

会計上の利益を出す際に用いられる費用が法人税では損金として認められないことがあるため、会計上と法人税状の利益が違うことがあります。

会計上の利益は収益と費用で決定しますが、法人税は益金・損金で決まります。益金・損金は、収益と費用に法人税法上の調整を加味したものです。

会計上の収益と費用、法人税での益金・損金は、まったく同じ条件で認められるものではないため、誤差が発生します。

損金として認められない費用は会計上では利益を減らしますが、法人税上は利益に影響を与えません。

そのため、決算書の利益よりも法人税を算出するための所得金額が高くなる現象が起こります。

法人税の損金に含まれない会計上の費用

法人税の計算で使われる損金に含まれない会計上の費用には、以下のようなものがあります。

・減価償却費

減価償却費は、税法上では一定の限度額までしか損金算入が認められません。

・交際費

交際費はビジネス上、必要な接待のための費用です。しかし、経費計上しても税法上は損金として認められないことが多くなっています。

・役員給与

役員給与は、損金として扱える条件が定められており、条件に当てはまらないものについては損金算入されません。

損金算入できるのは、定期同額給与・事前確定届出給与・利益連動給与です。

・寄付金

寄付金も損金算入限度額があります。

損金不算額の計算方法

交際費は原則として全額を損金にはできません。

しかし、資本金額が1億円以下の法人には、交際費の損金不算入について特別な措置があり、年間800万円、もしくは接待飲食費の50%のどちらかを選んで損金算入が可能です。

ただし、事業年度が12カ月に満たない場合には、「800万円×事業年度の月数/12」が限度額となります。

計算方法は、「交際費総額ー800万円=損金不算入額」もしくは「交際費総額ー接待飲食費×50%=損金不算入額」です。

例えば、交際費が2,000万円で接待飲食費がそのうち1,700万円の場合、

-

- 2,000万円ー800万円=1,200万円

- 2,000万円ー1,700万円×50%=1,150万円

で、後者を選んだほうが損金不算入額を抑えられます。

利益がなければ法人税はゼロに

法人税は、利益が出なかった年にはゼロになります。ただし、ここで指す「利益」とは法人税法上の計算によって算出された利益であり、厳密にいえば「所得」です。

1期間の所得がゼロ以下の場合には法人税も発生しません。

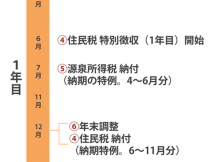

法人税の計算は、事業年度と呼ばれる区切られた会計期間ごとに行われます。

個人事業主の場合には会計期間は1月1日~12月31日の一択ですが、法人の場合には自社で任意の事業開始日を選ぶことが可能です。

自社で定めた事業開始日から翌年の事業開始日の前日までを事業年度とし、法人税はその期間の所得金額で算出されます。

欠損金の繰戻し還付制度も

法人税は、所得金額がマイナスで赤字になった時にはゼロになるだけではなく、繰戻し還付制度を利用することもできます。

欠損金の繰戻し還付制度と呼ばれるもので、その事業年度に赤字が出た場合、前期の法人税の一部を還付請求できる制度です。

これを利用することで、赤字になった年度の損失を補い、多少なりとも資金繰りを改善できるかもしれません。

欠損金の繰戻し還付制度は、青色申告を行う資本金1億円以下の中小企業や個人事業主に適用される制度です。

個人事業主の場合には、法人税ではなく所得税ですが、個人法人に限らず、条件に当てはまると繰戻し還付制度が使えます。

ただし、資本金が5億円以上の法人の100%子会社は対象外です。

この制度で還付される金額は、「前事業年度の法人税額×当事業年度の欠損金額÷前事業年度の所得金額」で計算されます。

前年度の黒字と本年度の赤字を相殺して残った所得金額で法人税を再計算、差額を還付してもらう仕組みです。欠損金額の上限は前年度の所得金額が上限となります。

欠損金の繰越控除制度も

本年度が赤字だった場合、法人税は前年度の法人税から還付を受けるだけでなく、赤字を次年度以降へ持ち越すことも可能です。

この制度を、欠損金の繰越控除制度と言います。

欠損金の繰越控除制度は、次年度以降に黒字が出た場合、その黒字を赤字だった金額の分だけ控除できるという制度です。

繰越控除が使えるのは青色申告をしている事業者で、赤字は10年間繰り越せます。

もしも、本年度で200万円の赤字が出た場合、来年度に200万円の所得があったら、その200万円を全額控除可能です。

ただし、資本金1億円を超える法人の場合には繰り越せる欠損金に上限があります。

発生した欠損金の50%が上限なので、200万円の赤字が生じて、翌年200万円の黒字になっても100万円までしか繰り越せません。

赤字が大きく、次年度だけで繰越控除し切れなかった場合には、その次の年以降に持ち越せます。

欠損金の繰越控除と繰戻し還付制度は、どちらか自社が使いやすいほうを選ぶことが可能です。

前年度の所得金額や本年度にマイナスになった金額、今後の事業の予測などをもとに、どちらが向いているか慎重に選んでください。

法人の赤字決算で免除になる税金・ならない税金

法人には、赤字決算になった時に免除される税金と赤字でもかかる税金があります。

法人税は赤字の年度にはゼロになりましたが、すべての税金が赤字でゼロになるわけではありません。

下限の金額が設定されていたり利益や所得以外の条件で発生したりする税金に注意してください。

法人住民税の法人税割と均等割

法人には法人税だけでなく、法人住民税も課されます。

法人住民税には法人税割と均等割の2種類があり、法人税割は法人税額に応じて課されるもの、均等割は定額が課されるものです。

法人税割は法人税の金額によって変わるため、法人税がゼロ、つまり赤字の場合には免除されます。

しかし、均等割は所得の有無や法人税の有無に関係なく定額が発生するため、赤字でも免除にはなりません。均等割は資本金の額や従業員数に応じて決まります。

均等割の最低金額は7万円で、どのような法人であっても赤字になった年度でも、必ず最低7万円だけはかかるということです。

法人事業税

法人事業税は、法人が行う事業に課される税金です。

事業活動を行う際に受けるであろう行政サービスの経費として納める税金で、事務所のある都道府県が課税します。法人事業税は資本金額によって課税方法が異なります。

資本金1億円を超える普通法人が納めるのは、付加価値額に応じて課される付加価値割と資本金などの額に応じて課される資本割、所得に応じて課せられる所得割です。

一方、それ以下の法人は、所得割だけが課せられます。

つまり、資本金1億円以下の企業は赤字になると法人事業税はゼロに、資本金1億円を超える企業は所得割はゼロでも付加価値割と資本割がかかるということです。

また、この条件とは別に、電気供給業・ガス供給業・保険業を営む法人には、収入金額に応じて課される収入割があります。

課税事業者に対する消費税

消費税の課税事業者は、消費税の預かり分の納付が必要です。

納付額の計算は「売上税額-仕入税額」で、所得金額とは関係がないため赤字でも納付額が発生することがあります。

ただし、消費税が免税される事業者もいます。法人の場合、2年前の売上高が1,000万円を超えると課税事業者、超えていなければ免税事業者です。

設立から2年経たないと2年前の売上も出ないため、1期~2期までは自ずと免税事業者になります。

ただし、いくつかの特例があり、免税事業者になるはずが課税事業者になることもあるため注意が必要です。

設立してから1期目、もしくは2期目でも、期首の資本金が1,000万円以上の法人は、新設法人の特例で課税事業者となります。

また、前年度の期首から6カ月間の売上合計が1,000万円、または人件費の合計が1,000万円を超えていた場合も、特定期間の特例によって課税事業者となります。

赤字決算の注意点

赤字決算になると、法人税や法人住民税の法人税割などを支払わずに済みます。しかし、いくつかの税金の納税から逃れたとしても赤字決算は良いことばかりではありません。

赤字決算になると失うものもあり、企業規模によっては節税の制度を使えないこともあるため注意が必要です。

節税はできても信用を失うリスクが

赤字は節税効果も期待できますが、銀行などの金融機関や取引先からの信用を失うリスクにもなります。

一時的に節税できても、そのせいで資金繰りが悪くなったり取引が減ったりしては意味がありません。

赤字になった場合に注意したいのは、金融機関の信用格付けが下がり、新規融資の審査が通りにくくなることです。

新たに資金の借入ができなければ、資金繰りが悪くなるリスクもあります。また、取引先が経営難による支払い力の低下を懸念して取引を減らすことも考えられます。

事情があって赤字にした場合はともかく、図らずとも赤字になった場合には早急に経営状態の回復を目指すことが必要です。

企業の規模によって繰越控除の上限に差がある

赤字決算では法人税がゼロになるだけでなく欠損金の繰越控除ができますが、企業によっては上限があるため注意してください。

上限があるのは資本金額1億円を超える企業と、資本金額5億円以上の法人の100%子会社です。

自社の資本金を忘れることは少ないですが、親会社が条件に該当するか確認しておくことも必要となります。

欠損金の繰戻しができるのは中小企業者のみ

赤字決算では欠損金の繰戻しもできますが、これにも中小企業者のみという条件があります。当てはまらない企業は欠損金の繰越控除しかできません。

自社が赤字の際にどのような制度を利用できるか明確にしておき、いざという時には適切に制度を活用できるように備えてください。

まとめ

赤字決算の年度には、原則的に法人税はかかりません。しかし、法人税がゼロになるのは会計上の赤字ではなく所得金額が赤字になった時だけです。

決算書で赤字が出たら、法人税法上もマイナスになるか確認した上で法人税の有無を判断してください。

また、法人税の支払いがなかったとしても、税金は赤字に関係なく発生するものもあります。

赤字決算は信用にも関わるため、使える節税制度は使いつつも、信用の回復に努めることも必要です。

(編集:創業手帳編集部)