日本政策金融公庫の審査に通るには?審査基準や落ちる原因をご紹介

日本政策金融公庫の審査は決して甘くない!きちんと準備して臨もう

起業・開業時にはある程度の資金が必要です。しかし、設立したばかりの中小企業や個人事業主は信用が足りず、民間の金融機関から融資を断られてしまう可能性もあります。

そのような時に活用したいのが、日本政策金融公庫の融資です。

日本政策金融公庫の融資は中小企業や個人事業主でも借りやすいとされていますが、決して審査が甘いわけではありません。

そこで今回は、日本政策金融公庫の審査で見られるポイントや落ちてしまう原因、融資を受けるための準備について解説します。

資金調達にお悩みの方は、ぜひ参考にしてみてください。

創業手帳では起業時こそ「融資」の活用をおすすめしています。その理由については「融資ガイド」に掲載中!融資活用のタイミングの他、審査通過率UPのための事業計画書の書き方や、申請から返済までの流れなどを掲載。無料でご利用いただけますので、是非本記事とあわせてご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

日本政策金融公庫の融資を活用するメリット

日本政策金融公庫は、国が100%株式を保有する政策金融機関です。

セーフティネットの役割はもちろん、日本経済の成長・発展や地域活性化への貢献のために、融資支援などを実施しています。

そのような日本政策金融公庫の融資を活用するメリットからご紹介します。

1.民間の金融機関より低金利で借りられる

融資自体は多くの金融機関でも実施しているものですが、日本政策金融公庫の融資は民間の金融機関と比較して低金利で借りられます。

利用する融資によって違いはあるものの、担保が不要な融資だと基準利率(年利%)は1.94~2.90%です。

担保を提供する融資の場合はさらに金利が下がり、0.99~2.55%で借りられます。さらに、特別利率が適用されれば1%未満で借りられる場合もあります。

銀行の場合は低金利の融資だと2~4%、ビジネスローンになると10%前後~18%と高めです。

2.固定金利の融資もある

銀行など金融機関が提供する融資は、変動金利に設定されているケースが多いです。

変動金利は市場の動向によって金利が変動するもので、場合によっては金利負担が軽減する可能性もあります。

ただし、変動することから返済計画が立てにくいデメリットもあるので注意が必要です。

固定金利の場合、完済するまで金利は一定であり、将来的に金利負担が増えるリスクも回避できます。また、固定金利によって返済計画が立てやすいのも大きな強みです。

日本政策金融公庫の融資なら固定金利も選択できます。

3.条件によって無担保・無保証人でも融資を受けられる

日本政策金融公庫で利用できる融資制度は、原則担保・保証人を用意する必要があります。

しかし、新創業融資制度の場合は無担保・無保証人で融資を受けることも可能です。自分以外で保証人を立てるのが難しいと考えている方にも適した融資といえます。

ただし、無担保・無保証人で融資を受けるには厳しいハードルをクリアしなくてはなりません。例えば、自己資金は創業資金総額の10分の1以上を準備します。

また、上記でもご紹介したように担保を提供した場合と比較して、金利は若干高めに設定されているので注意してください。

4.個人事業主でも借りやすい

以前は個人事業主だと融資は借りにくいため法人成りを検討するケースも多くみられました。

現在は資本金が実質1円からでも会社を設立できたり、会計ソフトを使ってひとりでも正しく財務処理が行えたりすることから、個人事業主でも融資が借りやすくなってきています。

しかし、それでも銀行などではイメージ的に信用力が低い、開業届を提出していないなどを理由に、融資を断られてしまう場合もあります。

日本政策金融公庫の創業融資であれば、個人事業主でも審査に通れば融資を受けることが可能です。

5.返済期間が長めに設定されている

日本政策金融公庫が設定する返済期間は各貸付制度によって異なるものの、長めに設定されているのが大きな特徴のひとつです。

例えば、特別貸付の新規開業資金では設備資金が20年以内、運転資金は7年以内となっています。

同じ新規開業資金でも一度廃業歴などを持つ人が利用できる「再挑戦支援関連」の場合、運転資金は15年以内と伸びています。

一般的な銀行の融資では1~5年、設備資金でも約7年までに設定されていることが多いです。

日本政策金融公庫の融資を活用したほうが、返済計画に余裕を持たせやすくなります。

日本政策金融公庫の融資審査は厳しい?

日本政策金融公庫の融資は低金利で個人事業主でも借りやすいなど、様々なメリットがありました。

ここで気になってくるのは「実際の審査内容は厳しいのか、それとも甘いのか」です。では、日本政策金融公庫の融資審査について詳しく解説していきます。

誰でも借りられるわけではない

多くのメリットを持つ日本政策金融公庫の融資ですが、誰でも審査に通れるほど甘いものではありません。

融資が実際に行われるのは審査を受けた人の約半数ともいわれています。

これは、日本政策金融公庫が事業拡大や事業の健全化によって、地域の活性化やセーフティネットとしての機能、成長分野などの支援を目的にしているためです。

そのため、事業に将来性が感じられなかったり、返済能力がないと判断されたりした場合は審査に落ちてしまう可能性があります。

日本政策金融公庫が審査で見ているポイント

日本政策金融公庫が審査時にどのようなポイントを見ているのか把握し準備しておくと、審査にも通りやすくなります。

審査で特に重視されている4つのポイントを、具体的に解説していきます。

1.自己資金の要件を満たしているか

新創業融資制度には大きく2つの要件が設けられています。ひとつは対象者の要件、もうひとつは自己資金の要件です。

自己資金の要件は、創業時に事業で使う予定の資金の10分の1以上を自己資金として用意しておかなければなりません。

ただし、これまでに働いたことがある企業と同業種の事業をスタートさせる人や、創業塾・創業セミナーなどを受けてから創業する人は、自己資金が10分の1以下でも問題ないこととなっています。

未経験の業種に飛び込もうとしている場合、自己資金を用意しなければなりません。

自己資金比率は高ければ高いほど、貸し倒れのリスクが軽減するため審査にも通りやすくなります。

2.返済能力はあるか

日本政策金融公庫の融資は、いずれも返済義務が発生します。

決められた返済日にきちんと返済できるのか、返済計画に無理は生じていないかなどをチェックし、返済能力があるかを見極められるでしょう。

返済能力は総合的に判断される傾向にありますが、現在の借入状況や税金・公共料金などの延滞の有無から判断される場合もあります。

信用情報に問題はないか確認したい時は信用情報機関に開示請求をしてみてください。

3.事業の見通しは立っているか

融資審査を申込む場合、創業計画書・事業計画書を提出する必要があります。

特にまだ事業を開始していない状態で融資を受けたい場合、実績がないことから計画書の内容が審査結果に大きく影響する可能性が高いです。

計画書の中できちんと事業の見通しが立てられているかどうかは、市場データや売上げのシミュレーションなどの数値から判断していきます。

根拠が明確だったり、納得のいくシミュレーション結果だったりした場合は審査にも通りやすくなるでしょう。

なお、事業計画書は日本政策金融公庫が提示する様式に合わせて作成する必要があります。各種様式はホームページからダウンロードすることが可能です。

受けたい融資によって必要な書類が異なるので、あらかじめ確認してください。

4.過去の事業実績や同業種で働いた経験はあるか

新創業融資制度を利用する場合、過去の事業実績や同業種で働いた経験などから見極める場合もあります。

いきなり異業種で創業して成功する方はもちろんいますが、やはり経験者のほうが返済してもらえる可能性は高いと判断されます。

もし異業種に挑戦したいのであれば、その業種・業界について知識と理解を深め、事業の実現性がどれくらいあるのか、長期的に事業活動を続けられるのかをアピールすることが大切です。

日本政策金融公庫の審査に落ちてしまう6つの原因

日本政策金融公庫の融資審査に申込んだものの、落ちてしまった場合にはどのような原因が考えられるのでしょうか。

原因はひとつだけに限らず、複数の問題点が影響している可能性もあります。

以下で特に多くみられる原因を紹介しますので、自身が当てはまっていないか確認してみてください。

1.信用情報に問題がある

審査を行う際に、個人の信用情報は確認されます。これまでの債務履歴や現在の債務状況などはすべて信用情報機関で調査することが可能です。

例えばローンを完済していない、公共料金・税金・スマートフォンやクレジットカードの支払いなどで遅延や滞納をしている場合、審査に落ちてしまうかもしれません。

また、一度債務整理や自己破産を受けている方が5~10年以内に融資の審査を通るのは厳しいです。

2.融資希望額が多すぎる

融資希望額が明らかに多すぎると判断された場合、審査に落ちるか、審査に通っても減額されてしまいます。

もし希望額を多く設定したい場合は、何にどれくらいの費用がかかるのか詳細な内訳を提出し、希望額が妥当であることをアピールしなくてはなりません。

融資を申込む前に必ず見積もりをとって費用の概算を出すようにしてください。

3.自己資金が用意できていない

審査で見ているポイントでもご紹介したように、融資を受ける要件として自己資金の用意があります。基本的には融資希望額の10分の1以上を準備しなくてはなりません。

場合によっては自己資金の2倍までしか借りられない可能性もあることから、希望する金額の半分は自己資金で用意しておくと安心です。

ただし、いくらお金を用意しても自己資金とみなされなければ意味がありません。

例えば会社の退職金やこれまでに貯めていた貯金などは自己資金とみなされますが、知人から借りたお金や出所がわからないお金は自己資金に認められないので注意してください。

4.事業計画の内容が曖昧

事業計画の内容が抽象的で曖昧な部分が多かったり、計画に大きな矛盾が見つかったりした場合は審査に落ちてしまう可能性が高いです。

例えば、根拠がない状態で「売上げが上がる」というデータを記載した場合、そのデータをもとに計画を立てたとしても事業に失敗し、返済が滞るリスクがあります。

本当に事業活動を実現できるのか、成長性や収益性を兼ね備えているかをチェックしているため、事業計画書の内容が曖昧にならないよう注意してください。

自分ひとりでチェックするのが難しい場合には、税理士などの専門家や商工会・商工会議所などに見てもらうと修正すべき点も見つかりやすくなります。

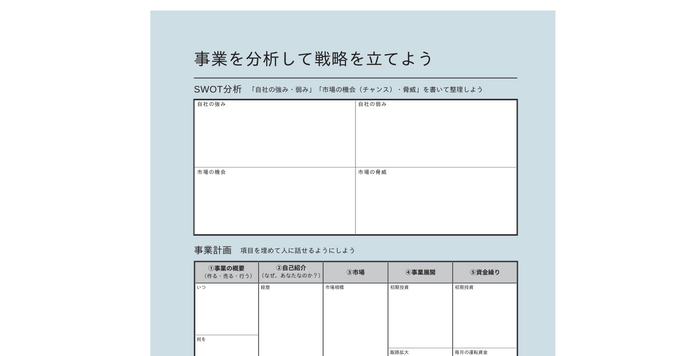

創業手帳の巻末には、海外のビジネスモデルキャンバスを日本の実情に合わせ実践的にした事業計画シートをご用意しています。公的融資や資金調達などでも利用できる1枚ペラの事業計画シートです。記載どおりに、強み弱みなどを書き込むと事業計画が作成できるようになっています。

また、アプリ版創業手帳では、事業計画作成機能もご用意していますので、まずはたたき台として事業計画書を作成することからはじめましょう。

どちらも無料でのご提供になります。

5.経験が浅い・未経験の業種で開業しようとしている

日本政策金融公庫は審査の際、事業の実現性や継続性をチェックしていることから、経験が浅いまたは未経験の業種で開業しようとしている場合、審査落ちする可能性が高いです。

「○年以上の経験が必要」といった具体的な要件はありませんが、事業経験が必要だったこともあるため、現在でも経験年数はあったほうが審査に通りやすいとされています。

事業経験を説明する際には「○年働いていた」と単純に答えるよりも、どのような業務を行ってきたのか、この経験をどのように事業で活かしたいのかなども説明すると、審査時の評価も良くなるでしょう。

6.面談の受け答えに失敗した

審査が行われる前に融資の担当者と面談が行われます。

この面談で受け答えがうまくできなかったり資料を十分に用意できなかったりすると、審査に落ちてしまう可能性が高まります。

面談は事業内容や融資の使い道、希望額など、創業計画書に記載する内容をもとに質問されることがほとんどです。

また、事業者本人の人柄や熱意、信用できるかなどもチェックされます。

審査に通るにはしっかりと準備することが大切!

日本政策金融公庫が実施する審査に通るためには、事前の準備が重要です。ここからは、どのような準備を行うと良いのかご紹介します。

融資の使い道を明確にしておく

まずは融資で得た資金を事業活動でどのように使いたいのか考えてください。

融資の使い道については計画書だけでなく、見積もり書や資金繰り表なども作成しておくと数値に根拠を持たせられます。

また、使い道について面談で質問されることもあるため、計画書に記載することはもちろん、自身でもきちんと回答できるようにしておくと安心です。

融資を申込む前に相談する

いきなり融資に申込むのはハードルが高いと感じる方は、まず相談してみるのがおすすめです。

日本政策金融公庫では「事業資金相談ダイヤル」や地域の担当支店にて、融資に関する相談が行えるようになっています。

融資を申込む前に相談することで融資を受けるために何が必要なのか、どのようなことが不足しているのかなどがわかり、スムーズに準備を進められるでしょう。

面談の準備・練習も行う

直接担当者から質問をされる面談は、審査にも大きな影響を与えます。

いくら創業計画書・事業計画書を丁寧に作り込んだとしても、面談の印象が悪ければ審査に通らないかもしれません。

面談は事業者の人間性なども見られているため、常識やマナーは守るように気を付けてください。

例えば、丁寧な言葉遣いを心掛けたりカジュアルな恰好よりもスーツを着用したりするなどです。

また、緊張によってうまく質問に答えられないことが想定できる場合は、あらかじめどのような質問をされるのか考え、練習しておくと安心です。

質問は創業計画書をもとに聞かれる傾向にあります。

「なぜ創業したいと考えたのか」「商品・サービスのセールスポイントは何か」「現状考えられる経営の問題点と対処法はあるか」などが挙げられます。

まとめ

今回は、日本政策金融公庫の審査で見られるポイントや落ちる原因についてご紹介してきました。日本政策金融公庫の審査はある程度厳しく、誰でも通るわけではありません。

万が一落ちてしまった場合は、今回ご紹介した原因を参考に、どのような部分に問題があったのかを確認してみてください。

また、これから審査を受けたいのであれば準備が重要となります。

自己資金などをきちんと準備した上で、まずは日本政策金融公庫の事業資金相談ダイヤルや地域の担当支店に相談してみてください。

「融資ガイド」は、まだ融資の申請をしたことがない人にとっては是非必読してもらいたい情報が満載!無料でご利用頂けます。

創業手帳・編集部のコメント

(編集:創業手帳編集部)

創業手帳別冊版「資金調達手帳」は資金調達の方法をはじめとし、キャッシュフロー改善のマル秘テクニックや創業計画書の書き方も充実。無料でお届けいたしますのでご活用ください。

最新ニュースはありません

個人事業主や中小企業が借り入れしやすく、低金利で融資が可能な日本政策金融公庫の融資ですが、審査のための対策は必要不可欠です。

記事中でお伝えしたように審査に通るにはしっかりと準備することが大切!です。

まずは、自己資金の用意や融資全般の基本情報について、融資ガイドをもとに準備をすすめましょう。

それと同時に、事業計画書の作成にも力を入れるべきです。事業計画書をもとに「なぜ融資が必要なのか?」「融資資金を何に使いたいのか?」を常日頃イメージしていくことが、審査突破のための一番の近道だと言えるでしょう。

創業手帳のアプリ版では事業計画書作成ツールがございます。ぜひログインして作成してみてください。気軽にスマホで何度も推敲して事業計画を練っていきましょう。

さらに冊子版の創業手帳でも、公的融資などに使える形式の事業計画シートを巻末におつけしています。

累計200万部発行で、多くの起業家の方に使われており、日本政策金融公庫の融資にもおすすめですので、ぜひご活用ください。

その他、日本政策金融公庫担当者が語る融資のホンネを語った記事や、日本政策金融公庫に関するその他の記事もたくさんご用意しています。

これらを活用して日本政策金融公庫の融資の審査を突破していきましょう!