年末調整電子化で何が変わるのか?企業と従業員にとってのメリット・デメリットを解説

2020年スタートの年末調整電子化~4つのパターンから見る申請方法や導入のポイントと注意点~

(2020/09/11更新)

2020年10月より年末調整申告書の電子化が開始します。これにより、従来の手書きで行っていた年末調整の手続きが、パソコンやスマホで行えることになります。また、銀行や保険会社から送付される証明書も、電子データで受け取ることが可能です。

電子データでのやりとりが可能になることで、企業側・従業員に大きなメリットをもたらすと期待されています。

電子化によるメリットやデメリット、導入にあたってのポイントや注意点などを詳しく見ていきましょう。

総務手帳冊子版(無料)では、起業家や経営者にとって有益な情報をわかりやすく提供しています。年末調整を含め、経理業務を簡単にする会計ソフトについても解説していますので、ぜひご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

年末調整電子化で何が変わるのか?

これまでの年末調整の手続きでは、各従業員に申告書を配布し必要事項を記入する必要がありました。そして、担当者は回収後に「それぞれの記入事項に誤りがないか」、「計算が正しいか」を確認し、不備がある場合には修正しなければならず、業務への大きな負担となっています。

2020年から始まる「年末調整電子化」では、控除証明書とともに、年末調整の申告書を電子データとして提出を行えます。これによって、「従業員が記入を行う手間」、「膨大な書類をチェックする負担」、「データを保存するスペースの確保」といった従来の申告方法の問題点を解決することが期待されています。

年末調整手続の電子化によるバックオフィス業務の簡便化のイメージ

出典: 国税庁HP「年末調整手続の電子化に関するパンフレット」

年末調整電子化の概要

年末調整電子化は、2020年(令和2年)10月より開始されます。

これに先立ち、2018年の税制改正によって、「生命保険料」、「地震保険料」、「住宅借入金」などの特別控除に関する書類については、電子データでの提出が可能となりました。義務化されるわけではありませんが、保険会社や金融機関から紙で受け取っていた控除証明書を電子データとして入手できるようになったことで、年末調整の手続きも大幅に簡素化されます。

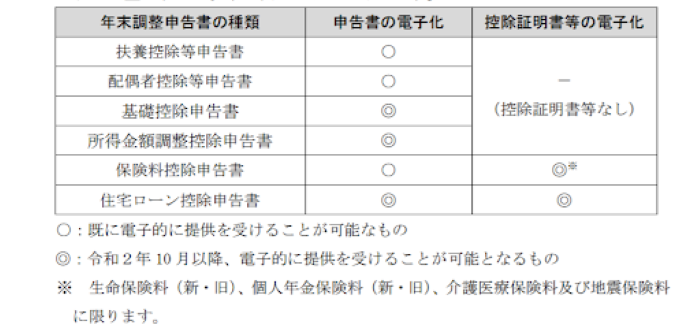

年末調整電子化で、電子データとして提供を受けることが可能なもの

出典:国税庁HP「年末年末調整手続きの電子化及び年調ソフト等に関するFAQ(令和2年7月改訂)」

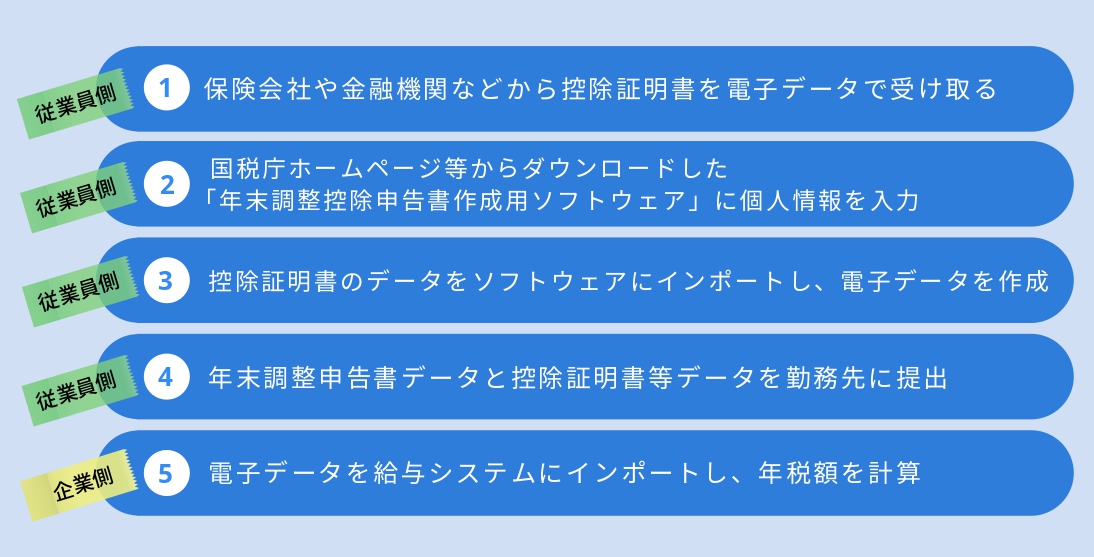

年末調整電子化による、電子データ提出の手順

年末調整電子化による電子データ提出の手順は、上記の通り5つのステップが必要です。

まずは、従業員が加入している保険会社や、金融機関などから当年の控除証明書を電子データとして受け取ります。その後、国税庁のホームページなどで配布されている無償のソフトウェアをダウンロードし、自身の個人情報を入力します。

①で受け取った控除証明書をソフトウェアにインポートすることで、年末調整申告書の電子データを作成できます。「年末調整申告書」と「控除証明書」の電子データをそれぞれ、企業の担当者に提出し、従業員による作業は終了です。

最後に、企業の担当者によって、従業員から受け取った電子データを給与システムにインポートすることで、年税額が自動計算されます。

年末調整電子化によるメリット

電子データによって年末調整の申告が可能になることで、企業・従業員双方に大きなメリットがあります。手書きによる手間が電子データのインポートにに代わるため、作業自体が簡素化されます。

企業側・従業員側それぞれのメリットを踏まえた上で、自社での導入を検討しましょう。

企業側へのメリット

-

- 作業負担の軽減

- ペーパーレスでの管理が可能

企業側へのメリットとして期待されているのが、「担当者の作業負担軽減」と「ペーパーレスでの管理」の2つです。いずれも、紙を使用していた従来の方法で問題視されていた部分で、年末調整電子化によって改善が見込まれます。

作業負担の軽減

従来の申請方法の場合、企業の担当者は年末調整の書類を作成するにあたり、従業員が記入する際のサポートや記入項目のチェックなどを行う必要がありました。

しかし、電子申請の場合は国税庁が提供するソフトウェアを使用し、従業員が控除証明書をインポートするだけで申告書の作成が可能になります。そのため、これまで担当者が行っていた業務を削減できます。

ペーパーレスでの管理が可能

申告書類や控除証明書といった書類は、手続きが終わった後も7年間の保存が義務づけられています。そのため、企業側で書類を厳重に保管しておかなければならず、大企業など従業員が多い企業では、書類の保管スペースや手間がかかるという点が問題となっていました。

年末調整電子化に伴い、「控除証明書」と「申告書類一式」を電子データとして保存できるようになるため、物理的なスペースを必要とせず、企業のサーバーなどでの管理が可能となります。ペーパーレスによる管理は企業側の管理負担を軽減できるだけでなく、環境にとってもメリットと言えます。

従業員側へのメリット

-

- 書類作成の簡素化

年末調整電子化による従業員側へのメリットは、「申告書類の簡素化」です。電子化によって自動で申告書を作成できることによって、記入ミスなどを修正する手間を減らせます。

書類作成の簡素化

年末調整電子化によって、従業員が申告書類を作成する手間を軽減できます。従来の方法では、担当者から配られる申告書において、自身に関係する各項目を全て手作業で記入しなければなりません。

企業の担当者がチェックを行い、修正点があれば再度記入する必要がありましたが、電子データのインポートが可能となることから、記入ミスがなくなります。さらに、保険会社や金融機関などから控除証明書を電子データとして受け取れるため、紙媒体で保存する必要がないことも、従業員への大きなメリットです。

年末調整電子化によるデメリット

年末調整電子化にメリットがある一方、企業側・従業員側双方へのデメリットにも注意しなければなりません。電子データが採用されることで、担当者や記入をする従業員の大幅な作業軽減を可能としますが、新しいサービスに対応するためにもしっかりとした準備体制を整える必要があります。

企業側へのデメリット

-

- 導入の準備が必要

- 従業員への周知

企業側へのデメリットとして挙げられるのが、「年末調整電子化の導入準備」と「従業員への周知講習」の2つです。いずれも、申告書作成のサポートやチェックに関する作業負担ではないものの、新システムを導入するための準備や社内対応が必要です。

導入の準備が必要

年末調整電子化を企業で導入する際に、申告書を作成するためのソフトウェアを全社でインストールする必要があります。国税庁から無償で配布されていますが、民間企業でもクラウド型のソフトウェアを提供しているため、自社にあった運用方法や従業員の使いやすさなどを考慮し、選定しなければなりません。

また、年末調整の申告データを従業員の給与に反映する必要があるため、自社で導入している給与システムに対応しているかの確認も行います。電子データに移行することで、作業の軽減や保存スペースの用意が不要となりますが、導入段階での準備に時間がかかってしまいます。

従業員への周知

ソフトウェアの選定やチェックを行うと同時に、従業員への周知も進めていかなければなりません。年末調整電子化に対応するために、従業員に対して仕組みや手続き方法を熟知させる必要があります。

紙媒体での申告書作成より簡素化できるものの、ITに詳しくない従業員や電子データによる保存に抵抗を抱えている従業員に対して、十分な説明が求められます。

従業員側へのデメリット

-

- IT機器への慣れが必要

- データの取り出しが煩雑になる

従業員側へのデメリットにも考慮しておく必要があります。インターネット上での作業を必要とすることから、IT機器の操作が苦手な従業員でも取り扱えるような環境を準備しなければなりません。また、紙ベースでの保存でなくなるため、データの取り出しが煩雑になる場合があります。

IT機器への慣れが必要

IT機器の操作が苦手な従業員にとって、パソコン上で年末調整の申告書を作成するために慣れの時間を必要とします。従来の紙の申告書は、控除金額などの数字を記入するだけでしたが、新しい方法ではソフトウェアのインストールや電子データのインポートなど作業内容が大きく変わってしまいます。IT全般への知識が少ない従業員に対しても、十分な理解を深めるために、慣れの時間も与えることが必要です。

データの取り出しが煩雑になる

全てのデータが電子化する反面、手元に形として残せないのがデメリットです。従来の方法では、控除証明書を紙媒体として保存していたため、パソコンがなくても確認できるという安心感がありました。

また、複数の保険会社や金融機関を利用している場合、それぞれに対して電子データを受領しなければならないため、一部の従業員にとっては手間となるかもしれません。

従来の方法では郵送で送られてきた控除証明書ですが、電子データで控除証明書を入手したい場合は保険会社や金融機関のWebページから個人で取得しなければなりません。

紙媒体やパソコンに保存する場合には、保険会社などからXMLデータを入手し、e-Taxホームページの「QRコード付証明書等作成システム」にアクセスします。そして、XMLデータをアップロードを行った上で、QRコード付きの電子証明書のダウンロードが可能となります。

年末調整電子化に向けて準備することは?

年末調整の電子化がスタートする前に、自社で行っておくべき準備があります。2020年度より年末調整の電子化を活用するには、いくつかの条件を満たしておかなければなりません。

以下にあげるポイントを押さえ、早期の段階で担当者の作業負担を軽減できるように準備しましょう。

- 導入のポイント

-

- 電子化を部分的に導入することも可能

- 従業員への周知対応には余裕をもって

- 自社にあったソフトウェアの選定が鍵

- 運用する2か月前までに所轄税務署長へ申請が必要

パターン毎による作成方法

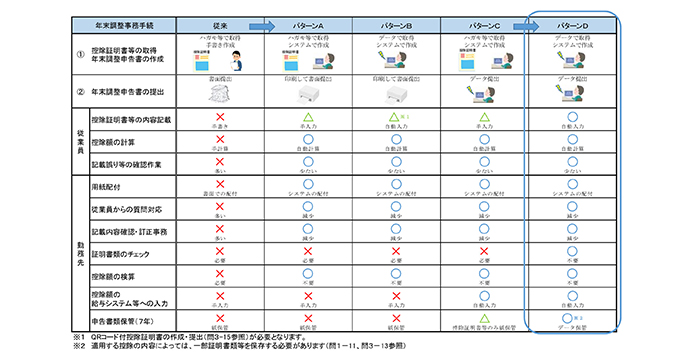

年末調整の電子化が導入されたあとも、紙媒体での証明書が併存するため、以下の4つのパターンを想定して対応しなければなりません。

パターンA

控除証明書をハガキで取得、申告書をシステムで作成し書面で提出する

控除証明書の記載内容を手入力する必要があります。また、この場合、企業の担当者は記載内容をチェックしなければならないほか、給与システムへの入力も手作業で行います。

パターンB

控除証明書を電子データで取得、申告書をシステムで作成し書面で提出する

電子データの控除証明書をソフトウェアにそのまま取り込めるため、記載内容を手で入力する必要がありません。ただし、企業の担当者は書類の記載内容をチェックしなければならないほか、給与システムへの入力も手作業で行います。

パターンC

控除証明書をハガキで取得し、申告書をシステムで作成し、電子データで提出する

控除証明書を自動でシステムに反映できないことから、記載内容を手で入力しなければなりません。一方、企業の担当者は証明書のチェックを行うだけでよく、給与システムへも自動で入力できます。

パターンD

控除証明書を電子データで取得、申告書をシステムで作成し、電子データで提出する

控除証明書を電子データで取得していることから、システムへの入力を自動で行えます。また、企業の担当者は証明書のチェックする必要がないほか、給与システムへも自動で入力できます。

年末調整電子化により考えられる手続きのパターン

出典:国税庁HP「年末調整手続きの電子化及び年調ソフト等に関するFAQ(令和2年7月改訂)」

所轄税務署長からの承認

年末調整の電子化を企業として導入するためには、所轄の税務署長宛てに「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」を提出します。申請書が受理されて承認を受けたら、年末調整に記載する電子データでの申告が可能となります。

従業員への周知対応

会社全体で年末調整の電子化を進める際には、従業員への告知も欠かせません。

従業員は、記載に必要な「控除証明書」の電子データを保険会社や金融機関から取り寄せる必要があります。控除証明書の電子データの取得方法やソフトウェアを利用した手続き方法をあらかじめ、従業員にレクチャーしておくようにしましょう。

また、「マイナポータル」からの電子データ取得も可能となることから、従業員へのマイナンバーカード取得を促すことでスムーズに計画を進めることが可能です。年末調整の電子化を導入するためには、従業員の協力も必要になることから、早期での告知が求められます。

ソフトウェア等の導入

年末調整電子化を実行するためには、ソフトウェアのインストールが必要です。国税庁から無償で配布されているほか、民間企業でもクラウド型のサービスを提供しています。

また、給与システムに関しても、年末調整申告書の電子データのインポートに対応していなければなりません。スタートする前に担当者によるシミュレーションを行い、従業員とのスムーズなやりとりができるような体制を構築してく必要があります。

導入時期

所轄税務署長への承認申請書、遅くとも自社で導入する2か月前に提出しておきましょう。税務署長に提出した翌月末日までに、「承認の連絡が来た」、または「承認しないことを決定する連絡がない」場合、提出翌月末日に承認されたと見なされます。自社での導入時期が決定次第、従業員が準備をしやすいように早めに周知をしておきましょう。

まとめ

2020年から開始される年末調整電子化は、従来の紙媒体を利用した方法と比較し、担当者や従業員の手間を省くことが期待されています。

実際の導入にあたっては、企業として準備をしなければならないことや、従業員が行うべきこともあるため、余裕を持って進めなければなりません。

導入準備に多少の負担が生じますが、一度導入して定着すれば企業側にも従業員側にもメリットの大きい年末調整電子化。

自社の現在のシステムとも照らし合わせながら最適な方法で導入できるようにしましょう。

創業手帳 冊子版では、会社経営に関する税金のスケジュールが段階ごとにわかる税金イベント一覧をはじめ、創業期に役立つ情報を掲載しています。無料で配布をしておりますので、ぜひご活用ください。

(編集:創業手帳編集部)