個人事業主こそふるさと納税をしよう!会社員よりお得な理由や控除額の計算方法

個人事業主の確定申告でのふるさと納税は会社員に比べてメリットが大きい傾向

ふるさと納税は、返礼品を受け取ったり、寄附金の使い道を指定したりと、楽しみながらできる節税方法です。

個人事業主にとっても恩恵が大きく、会社員よりもお得に利用できる可能性が高まります。個人事業主がふるさと納税を利用する場合には、確定申告書に寄附金控除を記載するなど、いくつかポイントがあります。

この記事では、個人事業主がふるさと納税を利用する際のメリットやデメリット、控除額の計算方法、確定申告書類の書き方などをまとめました。

また、創業手帳では「確定申告ガイド」を無料配布しています。確定申告の手順に迷っている方、申告書の作成方法を悩んでいる方、初めて確定申告を行う方など、多様なご要望に対応しています。基本的な内容を幅広く取り扱っているため、確定申告のスタートに最適です。

創業手帳では、副業にチャレンジした方へ「副業確定申告ガイド」を配布中。初めてでも分かりやすく確定申告のやり方をご説明しています。そもそも確定申告をする必要があるのか?基本的な部分から、経費処理方法なども掲載しています。ぜひお気軽にご利用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

個人事業主でもふるさと納税を利用できる

税金は私たちの生活と密接に関わっていますが、納税する先を選んで税金を納めることは少ないかもしれません。

そのような中で、ふるさと納税は応援したい地域や生まれた故郷など自治体を選んで寄附ができる制度です。

ふるさと納税は、手続きにより寄附金の中で2,000円を超える部分については、所得税の還付と住民税の控除が受けられます。

例えば、ふるさと納税で30,000円寄附をすると、翌年は住民税や所得税から28,000円の減額を受けられる仕組みです。

納税した地域からは、寄附額の30%以内の返礼品を受け取ることが可能です。

地域の名産品を返礼品として受け取ったり、寄附金の使い道を指定したりと、楽しみ方は人それぞれ異なります。

会社員の節税術と思われているかもしれませんが、ふるさと納税は個人事業主でもお得に利用できる制度です。

以下で、個人事業主のふるさと納税について紹介します。

個人事業主にとってもふるさと納税は嬉しい制度

会社員だけでなく、個人事業主にとってもふるさと納税はお得な制度です。上手に活用すると減税効果が得られ、実質的に少ない費用でさまざまな返礼品を受け取ることができます。

ふるさと納税をする時に、注意しなければいけないのがふるさと納税の控除上限額です。

ふるさと納税は、収入に応じて控除上限額が定められています。

さらに、個人事業主は確定申告で寄附金控除を申告しなければ、ふるさと納税での節税が受けられません。

ふるさと納税の恩恵を受けるためには、各種手続きを正確に行う必要があります。

個人事業主のふるさと納税の控除上限額の目安は?

個人事業主の場合、会社員などの給与所得者とはふるさと納税の控除上限額が異なります。上限を超えない範囲で活用したい方は、上限額の目安を確認する方法を知っておきましょう。

住民税所得割額の約2割を控除上限額の目安にする

控除上限額の目安を手軽に知りたい場合、住民税の所得割額から求める方法があります。

ふるさと納税の控除上限額の目安は、住民税所得割額の約2割です。

これは、毎年5〜6月に自治体から郵送される「住民税決定通知書」に記載された金額を確認してください。

住民税決定通知書に記載されているのは、納める住民税の額です。

住民税は、すべての人が一律に支払う均等割と、前年の所得で変わる所得割に分かれており、確認するのは所得割のほうです。

控除上限額は所得によって変動するため、同じく所得で変わる住民税を目安にしておけば、おおよその把握に役立ちます。

住民税所得割額を目安とした場合の注意点は、前年のデータをもとに算出していることです。住民税は前年度の所得で決まります。ふるさと納税を実施した年に売り上げの変動が大きかった場合、上限額にも差が生じるため、理解しておきましょう。

所得割額については、課税所得金額によって割合が変化し、増えるほど割合も上がります。金額によっては20%以上の割額が適用されることもあり、住民税割額を目安とした場合とは相違が出る点に気をつけてください。

ポータルサイトのシミュレーションで算出する

計算の手間なく目安の上限控除額を知りたいときは、総務省などのふるさと納税のポータルサイトで上限額をシミュレーションしてみると良いでしょう。

自身の所得やほかの控除額などを入力すると、控除上限の概算額が素早く確認できます。個人事業主であれば、確定申告書を用意しておくと入力がスムーズになるので、準備のうえ利用してみてください。

控除上限額の計算式で求める

ふるさと納税の控除上限額の目安について、個人事業主の場合は以下の計算式で求めることができます。

寄附可能上限額 = 住民税所得割額 × 課税所得に応じた変数(%) + 2,000円

住民税所得割額は、郵送される通知書の内容を確認して当てはめましょう。課税所得に応じた変数については、以下の表を参考にしてください。

| 課税所得金額 | 課税所得に応じた変数 |

| ~195万円以下 | 23.558% |

| 195万円超~330万円以下 | 25.065% |

| 330万円超~695万円以下 | 28.743% |

| 695万円超~900万円以下 | 30.067% |

| 900万円超~1,800万円以下 | 35.519% |

| 1,800万円超~4,000万円以下 | 40.683% |

| 4,000万円超 | 45.397% |

30万円 × 28.744% + 2,000円 = 88,232円

課税所得金額は、所得税の確定申告書に記載があるので確認しましょう。また、この計算式では住宅ローン控除などを反映していないため、正確な金額とは差が生じる可能性に留意してください。

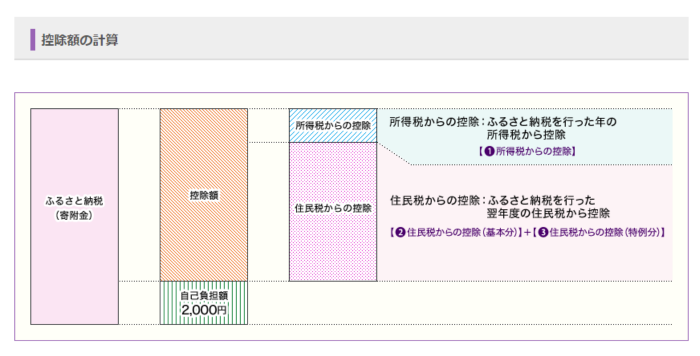

個人事業主のふるさと納税控除額の計算方法

個人事業主がふるさと納税を行う場合の、具体的な控除額の計算方法について説明していきます。

ふるさと納税は、寄附額から自己負担額2,000円を差し引いて、当年の所得税と翌年の住民税から控除できる制度です。

所得税の控除額は還付を受けられますが、住民税の控除は翌年に支払う税金を減らしてくれます。

以下では、それぞれの控除額計算方法や、例などを説明しています。

所得税の控除額

所得税の控除は、ふるさと納税を行った年の所得税から控除を受けられます。

所得税からの控除は以下の計算で求められます。

所得税からの控除額=(ふるさと納税額-2,000円)×所得税率

(35,000円ー2,000円)×10%=3,300円(所得税からの控除額)

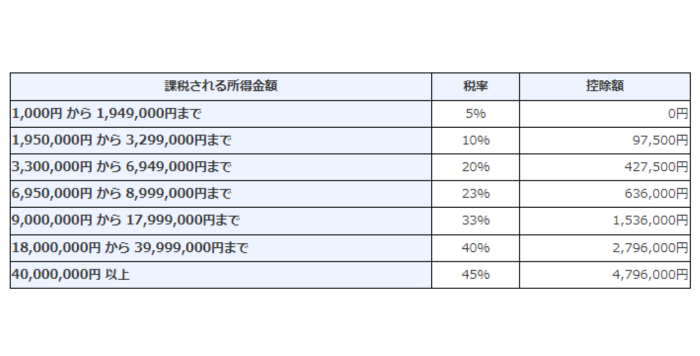

所得税の税率は、課税所得の増加に応じて高くなる仕組みです。

課税所得金額が1,000円から194万9,000円までの時には税率が5%で、控除額は0円。

195万円から329万9,000円までは税率が10%、控除額は97,500円と段階的に税率が上がります。

税率は国税庁のホームページからも確認できます。以下、「所得税の速算表」です。

住民税の控除額

住民税は、ふるさと納税を行った翌年度の金額から控除されます。住民税は、基本分となる基本控除額と、特例分となる特例控除額のそれぞれを計算して求めます。

計算式は以下のとおりです。

住民税からの控除額=基本控除額+特例控除額(①または②)

・基本控除額の計算式

基本控除額=(ふるさと納税額-2,000円)×10%

特例控除額では、基本となる①の計算式で金額を求めます。その結果、住民税所得割額の2割を超えた場合は②の式に変わるため、改めて適用しましょう。

・特例控除額の計算式

①特例控除額の基本式

特例控除額=(ふるさと納税額-2,000円)×(100%-10%(基本控除額)-所得税の税率)

②特例控除額が住民税所得割額の2割を超える場合

特例控除額=(住民税所得割額)×20%

(35,000円ー2,000円)×10%=3,300円(基本控除額)

(35,000円ー2,000円)×(100%-10%-10%)=26,400円(特例控除額)

3,300円+26,400円=29,700円(住民税からの控除額)

所得税と住民税の各控除額を合算して控除額を算出

所得税、住民税で計算したそれぞれの控除額を合算します。

35,000円のふるさと納税をした課税所得300万円の個人事業主の場合、寄附額から2,000円を引いた33,000円の減税効果があるということになります。

個人事業主がふるさと納税をするメリット

今までふるさと納税をしてこなかった個人事業主にとって、ふるさと納税は大きな意義がある制度です。

返礼品を楽しみに待ったり、自治体の気になる分野に使い道を指定して寄附したりと生活を豊かにしてくれます。

ふるさと納税をするメリットについてまとめました。

会社員より上限額が大きくなる可能性が高い

個人事業主にとって、ふるさと納税の控除上限額が大きくなる点は魅力的です。

個人事業主と会社員の所得を比較した場合には、個人事業主は所得金額が大きくなる傾向があるためです。所得金額が大きいほど、控除上限額も上がりやすくなります。

個人事業主の方が所得金額が大きくなりやすい理由は、所得控除の仕組みです。

会社員の所得は給与所得となり、給与所得控除額が控除されるのに対して、個人事業主は事業所得になるため、給与所得控除は受けられません。

個人事業主には必要経費が認められており、整合性は取れているものの、実際には会社員の給与所得控除の控除金額が大きくなるため、所得額が少ないことも間々あるのです。

ふるさと納税の控除上限額は、所得金額によって変わります。

そのため、所得金額が大きくなる個人事業主のほうがより多くの恩恵が受けられる場合があります。

実際にどれだけふるさと納税できるかについては、前章で述べたとおりです。

確定申告書への追記だけで簡単に手続きができる

個人事業主がふるさと納税で寄附金控除を受けるためには、確定申告書にある寄附金控除欄に控除額を追記するだけで手続きは終わります。

普段の確定申告にふるさと納税の内容を追記するだけなので、比較的手続きの負担は軽いといえます。

また、確定申告は、会計ソフトを利用している人も多いかもしれません。

会計ソフトの場合にも、寄附金受領証明書に記載された金額を入力するだけで、自動で計算してくれるものが多いようです。

確定申告の際には、寄附金受領証明書を使うことになります。

寄附金受領証明書は、寄附の都度送付されてくるので、確定申告までに紛失することがないようにまとめて保管します。

個人事業主がふるさと納税をするデメリット・注意点

ふるさと納税には、多くのメリットがある一方で、デメリットや注意点もいくつかあります。

個人事業主がふるさと納税をする時に、注意しておきたいデメリットについてまとめました。

上限額が変動しやすい

個人事業主は、収入の変動が大きいため控除額の上限を把握しにくい点がデメリットです。

ふるさと納税の控除上限額は、年間の所得金額に応じて変わります。

会社員であれば、給与テーブルなどからある程度予想しやすいものの、個人事業主の場合には収入の変動が大きく、正確な値を予測しにくいかもしれません。

事前に控除上限額がわからなければ、思っていたよりも収入が少なかった場合に控除上限を超えて負担額が増えてしまうリスクがあります。

反対に、想定以上に収入がある場合には、もっとふるさと納税を使えたのにと感じるかもしれません。

ある程度年間所得を把握しやすい11~12月に、まとめてふるさと納税するなどの工夫も有効な方法です。

ワンストップ特例を利用できない

ふるさと納税には、確定申告をしなくても寄附金控除を受けられるワンストップ特例制度があります。

これは、ふるさと納税先の自治体が、年間で5自治体以内であれば確定申告ではなく、自治体への申請書の提出で税金の控除を受けられるものです。

会社員の中には会社で年末調整をしているため、確定申告に慣れていない人もいるかもしれません。

このワンストップ特例制度があることで、確定申告に慣れていない人でもふるさと納税を受けやすくなります。

しかし、残念ながら個人事業主の場合には、ワンストップ特例制度の対象外です。

そもそも確定申告をしない人のためのワンストップ特例制度であり、個人事業主は基本的に毎年確定申告をするため、対象ではありません。

ただし、手続きが必要といっても確定申告書に寄附金控除を追記するだけで済むため、そこまで負担に感じない人が多いのではないでしょうか。

ワンストップ特例制度のほうが、寄附ごとに書類を提出するため、面倒に感じる場合もあります。

個人事業主は、確定申告する際に寄附金控除の追記が必要な点だけ忘れないようにしてください。

上限額を大きく超えた納税は減税効果が低い

控除額の上限を大きく超えたふるさと納税は、収入に対して効果的な減税にならない恐れがあるため、おすすめできません。

ふるさと納税は、所得税と住民税の減税が受けられるため、実質的な負担は2,000円に抑えられます。つまり、実質2,000円支払って希望する自治体に納税し、返礼品が受け取れる仕組みです。

しかし、ふるさと納税で受けられる控除には上限額が設けられているため、基準を超えてしまえば自己負担額が2,000円を超えてしまいます。

いくらお得だからといって、収入に対してあまりに多いふるさと納税をしても減税にはなりません。個人事業主が減税を狙って行う場合は十分に注意しましょう。

個人事業主がふるさと納税をするやり方・手順

ふるさと納税は、実際に自分で試すと仕組みが理解しやすいものです。

実際にやってみようと思った人のために、ふるさと納税の流れをステップごとに紹介します。

①寄附する自治体を決める

ふるさと納税を行うには、はじめに寄附する自治体と商品を選んでから申込みを行います。ふるさと納税をする自治体の決め方には決まりはありません。

旅行で訪れたことがある土地や返礼品の魅力、寄附金の使い道など様々な観点からふるさと納税先を選びます。

ふるさと納税は、返礼品や自治体から検索できるポータルサイトもあるので、利用してみると良いでしょう。

②申込みをする

ふるさと納税する自治体を決めたら、自治体に申込みを行います。

自治体ごとに申込みの方法は異なりますが、近年はポータルサイトを通じて申込みを受け付けています。

ほかには、電話・メール・窓口からも受け付けていることがあるので使いやすい方法を選んでください。

③寄附金を支払う

寄附金の納付は自治体によって異なりますが、ふるさと納税のポータルサイトを使う場合には、クレジットカードや電子決済が一般的です。

自治体によっては、郵便振替・銀行振込・納付書払いのほか、持参でも受け付けています。

④寄附金受領証明書が届く

寄附金を支払うと、寄附金受領証明書と返礼品が届きます。

どちらがどのタイミングで届くかは、自治体や返礼品によっても異なります。

寄附金受領証明書は確定申告の時に使うので、紛失することがないように大切に保管してください。

⑤返礼品が届く

寄附金を支払い後、ふるさと納税の返礼品が届きますが、届く時期は自治体や返礼品によっても異なります。

年間数回に分けて返礼品が届くケースや、返礼品が農産品の場合には旬の時期に合わせて届くこともあります。

⑥確定申告を行う

年間のふるさと納税は、翌年の確定申告で申告しなければいけません。通常の確定申告の手続きとあわせて、ふるさと納税独自の記入や書類の準備を行います。

個人事業主がふるさと納税したときの確定申告方法

個人事業主が行う確定申告にて、ふるさと納税の申告も済ませることができます。ふるさと納税を利用したら、次のポイントに沿って確定申告の手続きを進めていきましょう。

ふるさと納税の証明書を保管しておく

ふるさと納税で税金の控除を受けるために、必ず確定申告で手続きをする必要があります。手続きにおける書類の作成には、ふるさと納税実施後に自治体から郵送される「寄附金受領証明書」が欠かせないため、大切に保管してください。

特定事業者を通じてふるさと納税を行った場合は、自治体ではなく特定事業者が発行する証明書が利用できます。国が指定したいくつかの特定事業者が対象で、「さとふる」や「ふるなび」などの事業者が一例です。

ふるさと納税の利用先が複数あるケースでは、特定事業者が発行する年間の証明書を用いることで、各自治体からの寄附金受領証明書をまとめる手間が削減できます。

いずれかの方法で年間の寄附金受領証明書を用意し、それをもとにして確定申告書の寄附金控除の欄に金額を記入します。

確定申告書Bに記入する

記入する金額は「寄附金額-2,000円」か、「所得金額×40%」のいずれか少ないほうの金額です。

ふるさと納税は、さらに寄附金受領証明書の電子データをマイナポータル連携で一括取得して、申告書に自動入力することもできます。

ふるさと納税以外に寄附している場合には、合算します。

控除されているかを確認する

確定申告で寄附金控除を受けると、「確定申告書B第一表」の計算に反映されるようになります。一方で、住民税はすぐには確認できません。

個人事業主の住民税は、毎年5月ごろに送付される税額通知書で確認可能です。

個人事業主がふるさと納税をした時の会計処理

個人事業主のふるさと納税は、あくまで個人としての所得税に関わるもので、事業には関与しません。

しかし、支払う時に事業用の資金から支払ってしまったり、プライベート用の口座と事業用の区別していなかったりという事態も起こりえます。

事業における経費や税金は、事業所得を得るための費用であり、個人の税金は無関係です。

ふるさと納税を利用した時の会計処理について紹介します。

ふるさと納税の勘定科目

個人事業主がふるさと納税を利用したとしても、経費として処理はできません。

個人事業主が事業用資金を使ってふるさと納税をした場合には、「事業主貸」の勘定科目で処理します。

事業主貸は、事業資金から家計のお金を支払った時に使う勘定科目です。事業主に貸した時の勘定科目と考えるとわかりやすいかもしれません。

事業主貸は、基本的に会計期間中に清算します。

ふるさと納税の仕訳

ふるさと納税をした場合の仕訳を紹介します。

事業用の口座から、ふるさと納税を利用して50,000円を寄附した場合は、以下のように仕訳します。

| 借方 | 貸方 | ||

| 事業主貸 | 50,000 | 普通預金 | 50,000 |

ふるさと納税分の事業主貸を現金で回収した場合は、以下のとおりです。

| 借方 | 貸方 | ||

| 現金 | 50,000 | 事業主貸 | 50,000 |

まとめ・確定申告前に個人事業主におけるふるさと納税の利点や手続きを知っておこう

個人事業主がふるさと納税する時には、確定申告時に寄附金控除を記入します。

個人事業主にとって、ふるさと納税を利用することによるメリットは多いものの、所得の変動が予想される場合には控除上限額に注意する必要があります。

利用する際は、いくらまでふるさと納税ができるか、どのような返礼品を受け取れるのかをチェックしてみましょう。

また、創業手帳では「確定申告ガイド」も無料配布中。

確定申告の手続きに困っている方、申告書の準備方法に頭を悩ませている方、または確定申告を初めて行う方など、さまざまなニーズに応えています。基本から広範囲にわたる内容を網羅しているので、確定申告の入門としてぜひご利用ください。

(編集:創業手帳編集部)

創業手帳冊子版は毎月アップデートしており、起業家や経営者の方に今知っておいてほしい最新の情報をお届けしています。無料でお取り寄せ可能となっています。