法人成りとは?個人事業主が法人化するメリット・デメリットや手続きを徹底解説!

法人化(法人成り)のタイミングやインボイスによる影響なども紹介します

個人事業が拡大してきたら会社を設立、つまり「法人成り」を検討している人も多いのではないでしょうか。

確かに「法人成り」には、節税などさまざまなメリットがあります。しかし、場合によっては「法人成り」をせず、個人事業主のまま事業を進めた方が良い場合もあります。

今回は「法人成り」を検討している人のために、「法人成り」のメリット・デメリットや手続きについて解説していきます。

法人成りの後には、個人事業主の頃にはなかった異なった業務や、経営が拡大したことによる業務が増えたりするでしょう。冊子版の創業手帳(無料)では、起業後に必要となるノウハウを詳しく解説しています。この記事で解説する法人成りのメリット・デメリットと併せて読むことで、法人成りへのイメージがつきやすくなるでしょう。

また創業手帳では、「創業カレンダー」をリリースしました。個人事業主から法人化した場合でも必要手続きなど、いつのタイミングで行えばいいのか、このカレンダーをご活用いただくことで、ぬけもれなく対応できます。無料で配布していますので是非あわせてご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

法人成りとは

法人成りとは、個人事業主が株式会社や合同会社などの法人を設立し、事業を法人に変更することを指します。

節税や、信頼性の向上、資金調達など、法人成りには多くのメリットがあります。個人事業主として開業したのち、さまざまな理由から法人成りを検討する方もいることでしょう。

しかし、そもそも法人成りの後と個人事業主のままとでは何が違うのか、その違いを明確に説明できる人も少ないのではないでしょうか。

そこで、まずは法人と個人事業主にはどのような違いがあるのか、さらに、法人成りの後、どのような手続きが必要なのかを見ていきます。

法人と個人事業主の違い

法人と個人事業主は、以下のような違いがあります。

| 比較項目 | 個人事業主 | 法人 |

|---|---|---|

| 設立費用と手続き | 開業届を提出すればすぐ開始できる | 登記・定款認証などに費用(株式会社で約18万円~)と約2週間の期間が必要 |

| 信用度 | 取引先や金融機関からの信用は低め | 登記簿で確認でき、社会的信用度が高い |

| 資金調達 | 融資や投資を受けにくい | 金融機関からの融資や投資を受けやすい |

このように、個人事業主は始めやすさが強みですが、事業拡大や資金調達の面では法人が有利といえます。

そのため、事業規模を広げたいタイミングで法人成りするケースが多く見られます。

より詳しい法人と個人事業主の違いに関しては下記からご覧ください。

>>法人とは?個人事業との違いや、向いているケースを解説します!

法人成りと会社設立との違い

法人成りと会社設立は、以下のような違いがあります。

-

- 法人成り:個人事業主が法人になり、事業や資産を移行させる

- 会社設立:新しい法人を作る

どちらも法人になることには違いがありません。

しかし、法人成りは、個人事業主が法人になるという意味のため、これまで培ってきた事業・資金・預金などを受け継ぐ違いがあります。

一方で、会社設立は新規で法人になることで、資本金しか引き継ぐものはありません。

法人成りをする6つのメリット

個人事業主から法人成りをするにあたって、代表的な6つのメリットが挙げられます。法人化するメリットは、法人成りをする目的にもなるので、詳細について理解しておきましょう。

1.信用度が高くなる

一般的に、個人事業主よりも法人成りをしたほうが社会的な信用があると言われています。法人は登記簿謄本により、会社の所在地や資本金、役員などの重要事項を確認できるからです。個人事業主は店舗の所在地などを登記する必要がないため、法人に比べると信用度が低くなります。

また、取引先によっては法人としか取引をしないというところもありますので、法人成りを実現することで販路は拡大する場合もあります。

さらに、一般的に業種や事業内容によっては人材確保、採用、雇用の面でも、法人の方が応募者にとっても選択しやすいということもあります。

2.有限責任になる

個人事業主は個人であるため、無限責任を負います。

無限責任とは、事業に失敗した場合、負債をすべて返済する必要があるということです。

対して法人成りをして株式会社や合同会社となった場合は、有限責任になります。

有限責任だと、倒産などになった場合、出資した範囲内でのみ返済の責任を負います。

これにより個人事業主よりも負債の負担が減るため、再出発がしやすいと言えます。

3.節税できる

法人成りによる節税メリットには主に4つあります。

役員報酬(給与)に”給与所得控除”が適用される

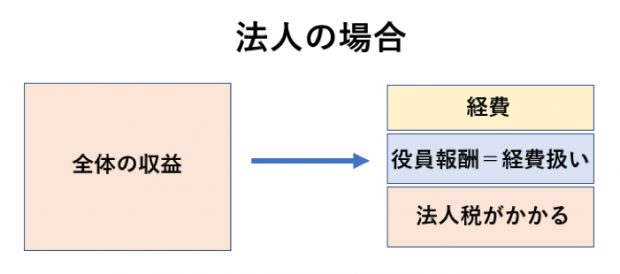

社長に役員報酬を支払うと、経費として計上することができます。これにより、法人の収益から役員報酬分が経費として引かれ、残った利益に法人税がかかります。

そして、役員報酬自体にも給与所得控除というものがあり、最低65万円、最高195万円が控除されます。

この控除は、給与所得者が自身の給与から仕事に必要なものを買ったりするであろうことを考えて、概算で経費として引くものです。

つまり、役員報酬を支払うことで、経費として二度計上できるのです。

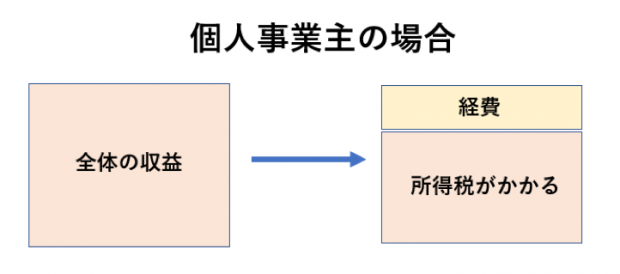

個人事業主だった時は、全体の収益から経費を引き、そこに所得税がかかっていました。経費が二度引かれている分、法人成りしたほうが節税になります。

退職金を損金とすることができる

個人事業主の場合は、退職金を支払う時は経費に計上することができませんでした。

しかし、法人成り後には、適正額であれば損金にできます。

法人成りでは退職金を損金にできるため、自分自身に役員退職金を支給できます。ただし、いくらでも退職金を損金に含めることができるわけではありません。

退職金は、功績倍率と勤続年数に基づいて計算しなければ税務リスクが生じるため、覚えておきましょう。

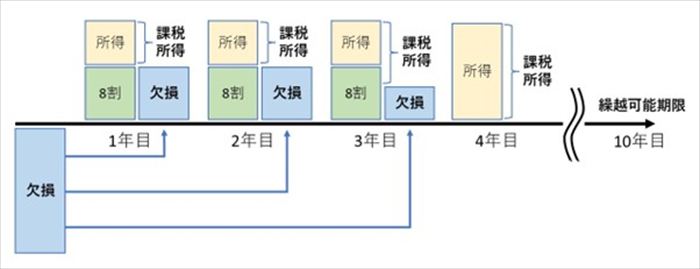

欠損金の繰越控除可能期間が10年になる

赤字(欠損金)は翌年以降に繰越し、翌年以降の事業所得と相殺することができます。個人事業主の場合は、この繰越期限が、翌年以降3年間となっています。

しかし法人成りの後は、平成30年4月1日以降に開始する事業年度からは10年間、平成30年4月1日以前は9年間となっています。

大きな赤字が出た場合は、3年では相殺できないこともありますので、期間が長いほうがお得です。

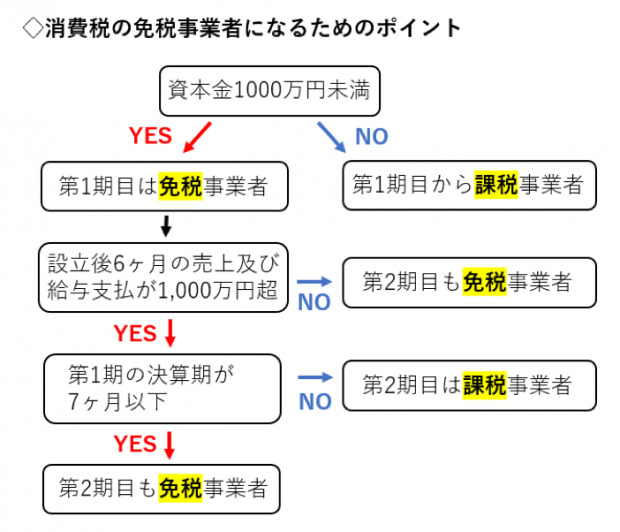

消費税の納付が最大2年間免除される

法人成りをすると、消費税の納税が免除されます。ただし、免除されるためには、以下の2つの条件を満たす必要があります。この条件を満たしていれば、法人成りした後に、最大2年間免税が適応されることになります。

条件1. 資本金1,000万円未満であること

まず、資本金が1,000万円以上で設立された法人は、設立事業年度から課税事業者となる特例規定があります。

消費税の免除を狙っているのであれば、法人成りする際の資本金は1,000万円未満とするように注意しましょう。

条件2. 設立1年目の前半6カ月で売上1,000万円を超えないようにすること

国税庁は“前年の前半6カ月の課税売上高が1,000万円を超えた場合、その事業年度から課税事業者となる”としています。

つまり、設立1年目の前半6カ月の課税売上高が1,000万円を超えなければ、2年目も納税が免除されます。

>>消費税は2年間の免税や簡易課税制度を活用しよう!起業/法人登記予定者は要チェック。

2年前の課税売上高、または前年前半の課税売上高が1,000万円を超えなければ、消費税の免税事業者となります。つまり、課税事業者になる直前のタイミングで法人成りすれば、さらに1年間は消費税の納付が免除されることになり、向こう2年間、消費税が免除されることになります(詳しくは後述します)。

このように、法人成りするとさまざまな節税効果があります。ただし、それがメリットになるかデメリットになるかはケースによるでしょう。節税効果を目当てとして法人成りする方は、一度専門家などに相談することをおすすめします。冊子版の創業手帳では、創業支援を行っている機関について解説しています。たとえば商工会議所は、専門家に相談できる無料相談窓口があります。

また、税金チェックシートも無償配布中です。税金で損をしない方法や起業したらやるべき節税の方法が確認できますので、ぜひご利用ください。

4.事業を継承できる

個人事業主の場合は、事業主がなんらかの理由で仕事ができなくなってしまうと廃業の恐れがあります。

もちろん事業主の子が店を継ぐといった場合もありますが、その場合でも子が新たに開業届を出す必要があります。

認可などは事業主である個人が対象になっているので、受け継ぐことはできません。新たに認可を受ける必要があります。

対して、法人の場合だと法人自体が対象となっています。法人成りをしておけば、社長が仕事を続けられなくなったとしても、新しい社長に交代するだけで事業を継続することができるのです。

創業手帳では、「事業承継手帳」をご用意しています。事業承継に悩む社長、新社長向けに実例や確かな情報を掲載しています。無料ですのでぜひご利用ください。

5.決算月を任意に決められる

個人事業は、毎年原則3月15日までに確定申告をすることが定められており、年始の忙しい時期に限られた時間で確定申告の準備が必要になります。

対して、法人成りしておけば決算月を自由に決められるので、比較的忙しくない時期に決算の手続きを行うことができます。

決算月の決め方については下記を参考にしてみてください。

>>決算期を決めるときは◯◯を考慮|失敗しない決算月の決め方

6.その他のメリット:家族がいる場合

上記のメリットは、法人成りにを実現した際に共通しているものですが、家族が要る場合はさらに次のメリットがあります。

世帯収入での税率を抑えられる

個人事業主としても、家族を雇用することはできますが、事前の届け出が必要であったり、「その年の6カ月を超える期間、仕事に従事していること」という要件があったりと煩雑になっています。

しかし法人成りののちは、届け出などは採用後の書類となりますので、手続きも比較的わかりやすくなります。また、所得税の観点から見て、家族に給与を支払うのであれば、ひとりでやっていたときの所得が半分になるので、所得税率が下がります。ただし、世帯収入でみれば一人の時も家族に給与を払っても同じなので、所得税を抑えることができます。

配偶者控除や扶養控除を受けられる

納税者本人の合計所得金額が1,000万円以下の場合に限られますが、事業主に扶養家族がいる場合には、配偶者控除や扶養控除が適用され、所得税の控除があります。なお、個人事業主では、家族に給与を支払った時点で、配偶者控除をはじめとする控除の適用を受けることはできません。

該当する家族がいる場合は、法人成りのメリットのひとつとして考慮するのも良いでしょう。

法人成りをする5つのデメリット

では、法人成りをすることで考えられるデメリットとは、どのようなものでしょうか?

1.設立費用がかかる

法人成りには形態により費用が違います。株式会社を設立する場合は、最低約22万円(電子定款の場合は約18万円)かかります。

合同会社の場合は、最低約10万円(電子定款の場合は約6万円)かかります。

また、設立の手続きを司法書士などに依頼するのならば、さらにその分の費用が必要です。

2.社会保険に加入しなくてはならない

法人成りを進めるならば社会保険(健康保険と厚生年金保険)への加入が義務です。そして会社は社会保険料の半分を負担しなければなりません。そのため、従業員を雇うごとに、必要経費が増えてしまいます。

また、社長ひとりの会社で考えたとしても、個人事業主だった時の国民健康保険+国民年金の保険料よりも社会保険料のほうが高額になります。

しかしその分、国民年金よりももらえる年金が多くなることや、遺族年金や障害年金なども充実するので保障は手厚くなっています。

詳しい社会保険については下記を参考にしてみてください。

>>起業家必見!知らないとヤバイ「社会保険」「労働保険」入門

また、社会保険以外にも加入しなくてはならないものが労働保険です。冊子版の創業手帳では、これら公的保険制度について詳しく解説しています。

3.事務の負担が増える

法人成りの後は個人事業の時よりも提出書類が増え、なおかつ複雑になります。従業員を雇わずに事業を続けるならなおさらで、すべての事務処理を一人でこなさなくてはなりません。決算や確定申告といった複雑な作業を要する事務、保険周りの各種手続きにかかる手間も相当です。

会計ソフトといった負担を軽減するツールを使うほか、税理士をはじめとする専門家に任せる方法もあります。専門家に依頼すれば、事務作業の負担自体は大きく軽減可能です。また、事務手続きから開放されることで、本来やるべき仕事だけに集中しやすくなるでしょう。

注意すべきは、税理士に依頼報酬の支払いが生じる点です。いずれにせよ、法人化すれば何らかの形で事務の負担が増えることは避けられないでしょう。

税理士などの専門家を利用するメリット

きちんとした税理士と契約できると効果的な節税を実施できるので、むしろプラスに働くこともあるかもしれません。正しい知識のもと節税が実現できれば、高い費用対効果を得ることも期待できます。

なお、税理士以外にも、さまざまな会計回りのサービスを活用するなど、自助努力で業務の効率化を測ることはある程度はできるでしょう。法人口座や法人カードなどを導入したり、法人版の会計ソフトを利用するなどして効率化を進めてはいかがでしょうか。創業手帳では、法人口座・法人カードや会計ソフトの活用について紹介した記事がありますので、参考にして下さい。

それでも、効果が出ないようであれば、税理士に相談しましょう。さらに、またそれでもうまくいかない場合は、税理士をかえてみるのも一つかもしれません。創業手帳では、税理士をはじめとした専門家の無料紹介を行っています。ぜひお気軽にご相談ください。

税理士を変える際の注意点を説明した記事も参考にしてみてください。

>>顧問税理士に疑問を持ったら。税理士乗り換えチェックポイント。メリット・デメリットまとめ

4.赤字でも税金がかかる

個人事業主の場合は、赤字だと年数千円程度の個人住民税の均等割りしか生じません。

しかし法人成り後、法人住民税の均等割りもあるため、最低7万円を納税しなくてはなりません。

詳しい法人住民税については下記を参考にしてみてください。

>>法人税・法人住民税・法人事業税の違い?知っておきたい法人税の基本構造

5.役員報酬(給与)が毎月同額になる

個人事業主の場合、稼いだお金は自由に使うことができました。

しかし法人成りをしたのちには、会社のお金と個人のお金が明確に分かれ、給料については役員報酬として会社から社長に支払う形になり、これが個人の所得となります。

この役員報酬は、決算日の翌日から3カ月以内に決定した「定期同額給与」しか経費として認められません。つまり、役員報酬を一年の間に自由に決めることはできないのです。

もし決算日から3カ月過ぎたあとに役員報酬の金額を変更してしまうと、経費として計上できなくなります。

法人成りした場合は、自身の報酬についてしっかりと計算し支払う額を決めましょう。

>>役員報酬とは?決め方と注意点、法人税への影響を解説します。

法人成りの最適なタイミング

ここまで法人成りのメリット・デメリットについて解説してきましたが、有限責任により負債の負担が減ることや、消費税が免除されることは、非常に大きなメリットだと言えるでしょう。

では、法人成りをする場合、どのようなタイミングで法人成りをすれば良いのでしょうか?

1.売上高が1,000万円を超えるとき、または個人事業を開始して2年経過したとき

法人成りをするタイミングの判断基準として、売上高があります。

2年前の課税売上高か、前年の前半6カ月の課税売上高が1,000万円を超えると、消費税の納税義務がある課税事業者となります。そのため売上高が1,000万円を超えてしまった個人事業主は、消費税を支払わなくてはならなくなります。

この課税事業者となる少し前が、法人成りをする時期としておすすめです。

法人成りをして新設する法人は、前の個人事業主とは別の人格という扱いになるため、個人事業主時代の売上高は関係ありません。そのため、新設法人も特例である納税義務の免除が適用されます。

つまり法人成りをすると、最大2年間は消費税の納税義務が免除されるというわけです。事業開始から2年後に法人成りすれば、法人成りから2年間の合計4年間に消費税が免除されることになります。

ただし、インボイス発行を行う場合は、課税事業者になり、インボイス登録を行う必要があります。

インボイスが発行できない事業の場合、今後の取引を中止されてしまう可能性も考えられるため、注意が必要です。

消費税の納税とインボイスの発行のどちらが良いのかはご自身の事業により異なりますので、きちんとシミュレーションを行い判断しましょう。

インボイス登録について詳しく知りたい方は、インボイス登録ガイドをご活用ください。

職種別でのインボイス登録による影響や、インボイス登録をするかしないかをフローチャートで確認できる特典です。無料でお使いいただけます。

2.所得が800万円超になったとき

個人事業主の場合は、累進税率のため、所得が増えれば増えるほど税率も高くなります。

中小の普通法人の法人税については、以下のように固定です。

・所得800万円超の税率:23.20%

そのため、所得が800万円超になったタイミングで法人成りの検討をしたほうが良いでしょう。

3.事業拡大・雇用を検討するとき

売上げがまだまだ大きくなくても「事業拡大」をしたいと思うタイミングであれば、必要に応じて法人成りすると良いでしょう。

個人事業主のままでは、優秀な人材を雇用するための補助金が受けられないなど、事業の拡大にとって法人化が必要な場合、「法人成り」するかどうかを判断することができます。

また、逆も然り。売上が高くなってきたからと一義的に「法人成り」をしなくてはならないと捉えるのではなく、自分の事業にとってメリットが大きいならば現状維持もあり得ます。法人成りを狭くとらえるのではなく、やりたいことを実現するための手段としてとらえるべきです。

インボイス制度が法人化に影響する?

2023年10月1日より開始したインボイス制度ですが、法人成りにも影響します。インボイス制度とは、消費税にまつわる新たな法律です。インボイス(適格請求書)の発行を伴う事務処理など、従来の取引に大きな変化を与える制度として注目を浴びました。

インボイス制度がもたらす法人化への影響は、自身が買い手側か売り手側かで大きく異なります。

買い手側の影響

インボイス制度が買い手側の法人にもたらす影響は、仕入税額控除の適用ができるかどうかにあります。

インボイスは、インボイスの登録事業者でなければ発行できません。自身が買い手側である場合、インボイスを発行してもらえない相手と取引をすると、仕入税額控除が適用できないのです。

仕入税額控除が適用できないと、課税仕入れ等に係る消費税額を買い手側が負担しなくてはならず、大きなコスト増が懸念されます。

買い手側の法人にとって、インボイス登録をしていない免税事業者との取引は、収支にリスクを抱えることになるのです。

売り手側の影響

請求書を発行する立場となる売り手側も、インボイスの影響を受けます。主にインボイス発行の処理を求められるほか、これまで免税を受けていた消費税の計算や納付も必要です。

売り手側の場合は、「課税事業者」になるか「免税事業者」でいるかによって、インボイス制度の影響が異なります。それぞれのメリット・デメリットを含めて、インボイスの影響を詳しく見ていきましょう。

課税事業者に登録した場合のメリット・デメリット

インボイスの発行は、登録手続きを済ませた「課税事業者」が行えます。課税事業者に登録する最大のメリットとも言え、買い手側へ仕入税額控除に関する不安を与えることなく取引が可能です。優先的に取引をしてもらえる可能性も高まるでしょう。

デメリットは、売上高に関係なく消費税を納める義務が生じることです。本来、課税売上高が1,000万円以下の事業者には、消費税の免税措置があります。課税事業者に登録すると免税ルールは適用されないため、売上高が1,000万円を超えなくとも消費税を納めなくてはなりません。

課税事業者になったら、指定期間内に国税・地方消費税を合わせた消費税の支払いが必要です。期間までには消費税の計算を済ませ、余裕を持って資金を確保しておきましょう。こうした会計処理に伴い、事務の負担が増えることが予想されます。

支払った消費税が多すぎる場合は還付を受けられるなど、正当な納付額になるように配慮はされています。メリットとデメリットを比較し、法人を継続するうえで重視する要素で判断しましょう。

免税事業者でいる場合のメリット・デメリット

インボイス登録を行わず、免税事業者のまま法人として活動するケースです。課税売上高が1,000万円超でなければ、消費税は免税されます。インボイス発行はできないので、これまでの請求書を使うことになるでしょう。既存の書類を活かせば、煩雑な処理が増えることもありません。納税や確定申告の処理も、これまで通りで済みます。

一方で、インボイスを発行できないことから、取引の際に不利となる場合が考えられます。仕入税額控除を受けたい買い手側のニーズを満たせず、取引が減少するリスクが生じるのです。売上にも響く恐れがあるため、慎重に決断しなくてはならないでしょう。

手続きの容易さや納税の負担だけで決めず、将来的な事業継続を見据えた判断が求められます。

創業手帳では、「インボイス実務チェックシート」もご用意しています。インボイス登録したけど、この先の具体的な対応はどうすればいいのか解説しています。ぜひ参考にしてみてくださいね。

法人成りに必要な手続き

法人成りの手続きを簡単に説明すると、3つの手順があります。

1.法人を設立する

法人の設立については、法人成りするからといって特別な手続きはありません。

法人成りする場合でも、一から株式会社や合同会社などを設立するのと同じです。

法人設立の手続きに関しては下記からご覧ください。

>>【2025年版】会社設立のやること・流れ・費用をチェックリストで完全解説

>>合同会社の設立方法を徹底解説|費用・手続き・必要書類まで分かりやすく解説!

>>【2025年最新】NPO法人の設立ガイド|費用・条件・手順を徹底解説

2.資産を移行する

法人を設立したあと、事業に関わるすべての資産の移行が必要です。

移行には”売買契約”、”現物出資”、”賃貸”の3つの方法があります。

それぞれの方法には、手続きの難しさや、税法上の取扱いなどの違いがあります。

また、契約関係も法人名義に変更することを忘れてはいけません。

3.個人事業の廃業手続き

法人を設立し資金を移行し終えたら、つぎは個人事業の廃業手続きを行います。

所轄の税務署に提出するものは以下の書類です。

- 個人事業の開業届出・廃業等届出書

- 青色申告の取りやめ届出書(青色申告で確定申告をしていた場合)

- 事業廃止届出書(消費税を支払っていた場合)

- 給与支払事務所等の開設・移転・廃止の届出書(従業員などを雇い給与を支払っていた場合)

あわせて、都道府県税事務所へ「※事業廃止(廃止)等申告書」を提出します。

※都道府県により書類の名前が異なることがあるので注意してください。

個人事業主が法人成りをするときの注意点

個人事業主から法人成りする場合には、資産や手続きに関して気をつけるべき点があります。さらに、各種手続きには相応の費用がかかることもあるのです。注意点の詳細について、以下に見ていきましょう。

1.資産の移行を事前に試算する

前述したように、資産の移行には”売買契約”、”現物出資”、”賃貸”の3つの方法があります。

-

- 売買契約:個人事業主と法人との間で事業を売買する

- 現物出資:個人事業主として財産を会社に出資する

- 賃貸:個人事業主の時の資産を法人に貸す

この中で最もシンプルな方法は、売買契約です。法人側が個人事業主の事業を買収する方法で、売買契約書を交わすだけで良いからです。

ただし、買収には税金が発生します。

現物出資は法人の資本金を増やせますが、現物出資財産の総額が500万円を超える場合は公認会計士などの調査が必要になります。

賃貸も法人に貸す方法でシンプルですが、個人事業主は確定申告をしなければなりません。

これらの方法には、納税金額や手続きの違いがあります。事前に試算をして損をしないように注意しましょう。

2.最後の確定申告を忘れない

法人成りをするときは個人事業を廃業することになりますが、その際に、廃業届などの書類を提出するだけで安心していてはいけません。

個人事業主としての最後の確定申告をする必要がありますので、忘れずに行うようにしましょう。また、この確定申告では、法人への資金の移行に伴う譲渡所得なども計上することになるので注意が必要です。

3.廃業後の事業税の支払い

確定申告のほかにも、廃業後1ヶ月以内に、所得税の申告とは別に事業税の申告の必要もあります。確定申告とあわせて、忘れないようにしましょう。

この事業税は確定申告後の8月頃に通知がきて支払うことになります。つまり、廃業後の支払いになるため、事業税を経費として処理できないのです。

そこで、廃業した年の所得税の確定申告は、事業税の見込額を経費として計上できるという特例があります。該当する方は税務署や税理士などに一度相談してみると良いでしょう。

4.法人成りから個人成りは難しい

個人事業主から法人成りをして再び個人事業主に戻るのは、手間とお金がかかる点に注意してください。

法人から個人事業主に戻るには、株式総会を開催し会社の解散決議を行い、解散申告で事業を停止させなければなりません。

登記簿から法人格を消し、資産の処分、残った純資産を株主へ返金する手間がかかります。

また、会社廃業には清算申告に41,000円かかり、官報公告に掲載する廃業広告に30,000~40,000円がかかります。

まとめ・個人事業主からの法人化(法人成り)は後悔しないように見極めよう

個人事業から法人成りすることでさまざまなメリットが得られます。

法人化で得られるメリットを考えれば、制約が多少増えることや、設立手続きなどの処理が増えることは大きなデメリットではないと言えます。

ただし、個人事業主を続けるか法人成りすべきかはタイミングも含め迷う場合は、専門家と一緒に考えると良いでしょう。

今回ご紹介した費用や手間などのメリットやデメリットをよく鑑みて法人成りを検討してください。

また、法人の設立手続きや、税金の計算などはすべて自分でやらなくてはならないというわけではありません。たとえば、冊子版の創業手帳では、登記書類をオンラインで自動作成してくれるサービスや、会計ソフトの活用法など、運営を効率化してくれるサービス・ツールを紹介しています。また、法人設立後に必要となるノウハウについても詳しく解説していますので、法人成りの参考になるでしょう。

また創業手帳では、「創業カレンダー」をご用意しています。法人化したの手続きの方法やタイミングなどを漏らさずに対応できます。すべて無料ですのでぜひお気軽にご活用ください。

(編集:創業手帳編集部)

創業手帳冊子版は毎月アップデートしており、起業家や経営者の方に今知っておいてほしい最新の情報をお届けしています。無料でお取り寄せ可能となっています。