日本中小企業金融サポート機構 谷口 亮|ファクタリングで中小企業の成長をサポート

融資よりも早く簡単な資金調達として注目されている「ファクタリング」とは?

融資を受ける際の必要書類は複雑で、申請から振り込みまで時間もかかります。人的リソースが限られている中でも、急いで資金調達をする必要がある中小企業にとって、ハードルが高いとも言えます。

このような状況下で、近年新しい資金調達の手法として注目されているのが、売掛債権を利用して資金を調達する「ファクタリング」です。

そこで今回は、中小企業を中心にファクタリングサービスを提供している「一般社団法人 日本中小企業金融サポート機構」の代表理事である谷口さんに、ファクタリングサービスの概要や利用する流れや注意点について解説していただきます。

一般社団法人 日本中小企業金融サポート機構 代表理事

OA機器販売会社にて財務・経理・人事等を担当。2021年に日本中小企業金融サポート機構代表理事に就任。

「日本の中小企業の経営者・個人事業主の皆様が抱える資金面や経営面の課題解決をサポートし、日本を元気で豊かにする一助となりたい」という想いで中小企業の金融に関わる大小さまざまな悩みをサポートしている。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

発足当初から日本中小企業金融サポート機構にジョイン

ーこれまでのご経緯を教えてください。

谷口:元々、OA機器を販売する会社で、財務や経理・人事などを担当していました。

銀行への融資交渉等の業務を経験し、計画書の用意等、とにかく資料の用意が大変だと感じました。もちろん、ある程度の大企業であれば、専任の財務担当等がいるかもしれませんが、中小企業ではこの作業は難しい場合が多いです。

そのような中小企業の経営のサポートができたらと考えていたところで、知人から当機構発足の話を聞き、発足当初から裏方として協力することになりました。

当時の代表理事の意向により、2018年に一度代表理事に就任しましたが、顧客にとって本当に必要なサービスを提供するためには、中小企業の実態や経営者の気持ちをもっと知る必要があると感じました。

それを知人に相談したところ、知人の紹介で社員10名程度の会社の経営を任せてもらうことになり、当機構の代表理事を一度辞任しました。

3年度ほど中小企業の経営を経験したのち、2021年に再度代表理事になり今に至ります。

日本企業の99%を占める「中小企業」を支えたい

ーなぜ中小企業を支えようと思ったのですか?

谷口:日本にある企業の99%以上が中小企業であり、中小企業の活力こそが日本の活力であると言っても過言ではありません。

先ほども言った通り、専任の財務担当等がいない場合、中小企業で融資の準備をするのはかなり大変なことだと思います。

その労力を営業活動(売上に繋がること)に充ててほしい。日本の中小企業の経営者・個人事業主の皆様が抱える資金面や経営面の課題解決をサポートし、日本を元気で豊かにする一助となりたい、という想いがあったからです。

ー軌道に乗ってきたタイミングはあるのでしょうか?

谷口:新型コロナウィルスの流行は一つの転機になったと思います。社会的にもリモートワーク等でIT化が促進しましたが、当機構もできる限りネット上で取引が完結する仕組み作りに取り組みました。

その結果、お客様にとって従来よりも便利で使い勝手のいいサービスが提供できるようになったことで、当機構を選んでいただける方が徐々に増えてきたと感じています。

ー大変だったことなどがあれば教えてください。

谷口:発足当時は、今よりも「ファクタリング」という資金調達方法への認知度が低かったこともあり、怪しい資金調達方法ではないか。違法なのではないか。と思われることが多かったです。

そのため、集客という面では大変でした。

売掛債権を活用した資金調達は国が促進している施策の1つでもありますし、当機構は関東財務局長及び関東経済産業局長が認定する経営革新等支援機関になりましたので、安心してファクタリングのご相談をいただけることが徐々に増えてきているように感じます。

組織としての思い

ー組織の軸となる考え方を教えてください。

谷口:「日本の経済は中小企業があってこそ成り立っている」「中小企業の飛躍こそが日本の経済の飛躍になる」という考えが軸にあります。

その上で、日本の中小企業が悩む資金調達やM&A、事業マッチングなど、金融に関わる大小さまざまな悩みをサポートしたいという想いに賛同していただき、上場企業の社長や士業の方々に協力を得て発足しました。

中小企業を救う「ファクタリング」とは?

ー意外と知らない人も多いと思いますが、改めてファクタリングとは何か教えていただけますか?

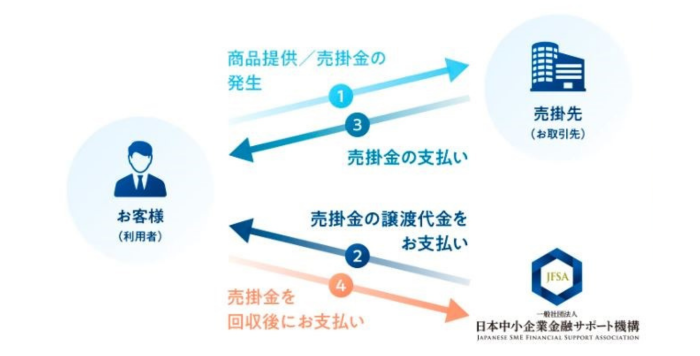

谷口:ファクタリングは、 企業や個人事業主の皆様がお持ちの「売掛金(売掛債権)」をファクタリング会社が買い取るサービスのことです。ファクタリングを利用することで、売掛金の入金予定日よりも先に資金化することができることに加え、売掛金が入金されないリスクを回避することができるのもファクタリングの特徴です。

銀行融資やビジネスローンを利用した資金調達では数週間~数カ月以上時間を要することもあるかと思います。ファクタリングは最短即日で資金調達できますので、融資までの「繋ぎ資金」としてファクタリングを使っていただくことも可能です。

とにかく急ぎで資金が必要なので融資では間に合わないという方には特におすすめの資金調達方法です。

ー日本中小企業金融サポート機構のファクタリングサービスでは、審査をして最短でいつ入金していただけるのでしょうか?

谷口:当機構のファクタリングサービスは、最短30分で審査結果をご提示し、お申込みから入金までは最短3時間です。

審査に必要な書類は「通帳のコピー」「請求書や契約書等の売掛金に関する資料」「身分証明書」の3点なので、審査を希望する際は事前にご準備いただけるとスムーズに進めることができます。

ーファクタリングサービスに着目したきっかけを教えてください。

谷口:会社員時代、融資に関わる業務を経験し、融資以外でもっと簡単な資金調達ができないのかと考えていたため、数年前にファクタリングが注目され始めた頃に、これは中小企業の経営者にニーズがある!と感じました。

最初はお客様にファクタリング会社を紹介しようと考えましたが、ファクタリング会社は玉石混交であり、自信をもって紹介できる会社が少なかったため、自社でサービスを提供しようと考えました。

ファクタリングを利用する際の注意点

ー日本中小企業金融サポート機構様を含め、ファクタリングのサービスを利用する際の注意点などがあれば教えてください。

谷口:ファクタリングは融資とは異なるので、「売掛金(売掛債権)」をお持ちでないとご利用いただけません。仕事の受注等が一切ない状態では利用はできないので融資と混同してしまわないように注意が必要です。

また通常、ファクタリングを利用する際に審査がないというのはありえませんので「審査なしで」などと謳っている会社は要注意です。契約したら実はファクタリングではなく貸金だった・法外な手数料を取られるというところもあるので、会社選びには気をつけて利用していただきたいです。

ーファクタリングを受けられる会社の特徴を教えてください。

谷口:ファクタリングの審査は「売掛先の信用力」を最も重視しております。そのため、お客様の会社が赤字や税金滞納中でも利用することができます。

審査基準の詳細はお伝えできませんが、上場企業や公的機関等の社会的信用度の高い売掛先からの売掛金だと利用しやすいです。他にも、支払期日が短い・取引が多い・審査書類をしっかり準備することなども審査においては重要なポイントです。

売掛先が法人であれば、個人事業主でも利用可能です。審査に通るか不安という方も、まずは1度相談してほしいと思っています。

カスタマーファーストを徹底したファクタリングサービスを提供したい

ー企業のトップとして、大切にしている視点や考え方を教えてください。

谷口:これまで、ファクタリングサービスを始め、中小企業の抱える資金の課題解決と真摯に向き合ってきました。

特にファクタリングは今後も需要があると思いますが、信用できない会社も多く、業界に対して悪いイメージを持っている人も多いと思います。

アフターコロナによる経済活動の活性化、ゼロゼロ融資の返済開始、物価の高騰などの社会情勢もあり、需要の増加が見込まれるもののこれまでと同じことをやっていてはお客様に選んでもらえません。

技術革新によりどんどん便利な世の中になっているため、新しい技術を取り入れるなどにより、もっと簡単に、もっと安心して利用できるようカスタマーファーストを徹底してサービスを改善していきたいと考えています。

ファクタリングサービスを「より早くより簡単に」

ー今後の展望を教えてください。

谷口:主力のファクタリング事業は、まだまだ改善の余地があると思っています。

例えば、少しでも簡単に、早く、安く、といったお客様のニーズに応えるため、システム開発を含めた設備投資を進めています。

現在もすでに、申し込みから契約までオンラインで完結できますが、お客様にとってもっと使い勝手のいい仕組み作りに取り組んでいます。

とはいえ、完全にシステム化するとどうしても無機質なサービスになってしまうので、人が介在することによる付加価値も高めていく必要があると考えています。

そのためには、やはり職員の質を高めることが必要不可欠です。

お客様から、日本中小企業金融サポート機構に相談して良かったと言っていただけるようなサポート体制の構築に取り組んでいきたいです。

融資よりも気軽な資金調達として「ファクタリング」を活用してほしい

ー起業する方に向けて、準備しておくこと、やっておくべきことなどがあれば教えてください。

谷口:私自身は起業したことがありませんので偉そうなことは言えませんが、ビジネスにおいて信用は非常に重要だと思います。

どんなに素晴らしいアイデアやビジネスモデルがあっても信用がないとビジネスはなかなか前に進みません。信用は一朝一夕には得られませんが、失う時は一瞬ですので、何事にも真摯に向き合うことが大切ではないかと思います。

ー最後に、起業家へのメッセージをいただけますか?

谷口:事業において資金調達は必要不可欠なものです。

創業に向けた準備期間が十分にあり、創業融資のために使える時間的な余裕があれば良いですが、創業期は営業活動等による事業の推進に時間も労力も使って、融資の準備は後回しになってしまうこともあると思います。

また、営業活動に注力したので売上は順調に伸びてきたけど気が付いたら資金が足りない、ということもあるかもしれません。

そんな時には、融資までの繋ぎ資金を調達する方法として「ファクタリング」を選択肢に入れてもらえればと思います。

日本を支える経営者の皆様へ力添えができるように、これからも精一杯サポートしていきますので、資金繰りに悩んだ際には、安心して「経営革新等支援機関」である当機構にご相談ください。

(取材協力:

一般社団法人 日本中小企業金融サポート機構 代表理事 谷口 亮)

(編集: 創業手帳編集部)