「かんたん!個人事業主・フリーランスのための確定申告セミナー」は本当にかんたんだった!

ベテラン税理士が教える「確定申告」のポイント

(2019/02/19更新)

年度末、経営者・フリーランスなら誰もが行わなければいけない「確定申告」。

しかし、はじめて確定申告をする方や、確定申告に自信がない方にとってはわからないことだらけでしょう。

そんな方を対象に、節税や書類準備のポイントなどを基礎から解説したセミナーが開催されました。

弥生株式会社によるセミナーのようすと、ベテラン税理士による「青色申告のメリット」をご紹介します。

この記事の目次

- 会場

- 九段下駅徒歩30秒の『ナレッジソサエティ』。

起業家におすすめのシェアオフィス内にあるセミナールームです。 - 講師

- 内田 敬博 氏

内田税理士事務所(横浜) 代表。中小企業者、個人事業者向けの税理士事務所。

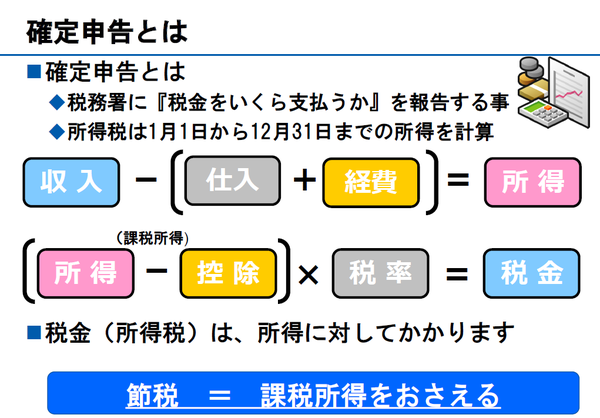

確定申告ってなに?

確定申告とは、「利益を計算して納税するための手続き」です。

前年の1月1日から12月31日までの1年間の所得を計算し、税務署に『税金をいくら支払うか』を報告します。

その支払う税金をおさえることを「節税」と言います。

節税するためには、大きく3つのポイントがあります。

収入・費用を正しく計上すること

確定申告をするのは、前年内に納品完了したもの、です。

請求が1月になったとしても、納品が年内に完了して売上計上されたものは確定申告の対象となりますので、注意しましょう。

経費をもれなく計上すること

事業のために使ったお金はすべて費用に計上できます。すべての取引に「レシートや領収書」をもらっておきましょう。

内田先生は、毎日数枚は発生する領収書を翌日には確定申告ソフトに入力し、領収書の紙はスクラップにしているそうです。

「レシート・領収書の整理は3月15日の確定申告書提出期限までに間に合えばいいのですが、直前に一気にやろうとすると大変です。レシートなどは1日3枚くらいだと思いますから、マメに処理しましょう」

ひとつひとつの領収書を確定申告ソフトに打ち込むのが手間な場合は、レシートなどをスキャナーで読み取って仕訳に自動変換する機能を搭載したソフトもあります。

利用可能な控除をすべて利用すること

所得控除はすべて合わせ14種類あります。

「社会保険料控除」「配偶者控除」「扶養控除」など、もれなく所得控除を受けましょう。

なかでもお勧めは「小規模企業共済等掛金控除」。

その年に支払った小規模企業共済などの掛け金を所得から控除できます。節税や将来の積み立てにいい制度です。

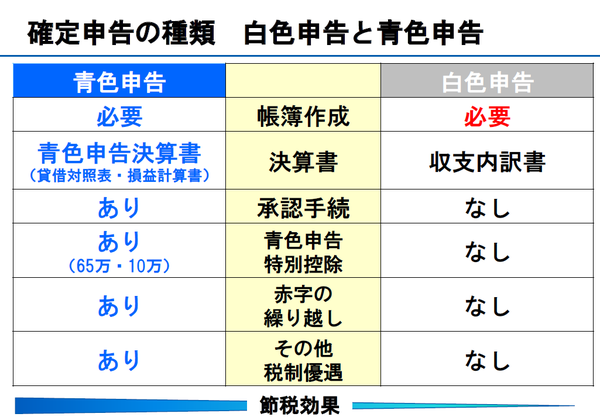

青色申告のメリット(白色申告との違い)

確定申告には、「青色申告」と「白色申告」があります。

大きな違いは

- 「青色申告」は、さまざまな特典が受けられるが、事前申請が必要

- 「白色申告」は、特別な特典はないが、事前申請の必要はない

というところです。

「青色申告」で受けられる主なメリットには、以下の5つがあります。

- 青色申告特別控除

- 赤字の繰り越し

- 家事関連費

- 青色事業専従者給与

- 減価償却の特例

もっとも大きなメリットとして、青色申告では65万円もしくは10万円を「所得」から「減らす」ことができます。

たとえば「所得400万円」の場合、青色で65万円控除をすると、白色申告よりも所得税が13万円もお得になるのです。

ただし、3月15日までに確定申告ができなければ65万円控除は受けられないので、申告書の提出は遅れないように注意しましょう。

事業の赤字は「3年間」繰り越して、黒字と相殺することができます。

自宅と事業所を兼用している場合、「仕事で使用した」と証明できれば、家事関連費を必要経費へ計上することができます。

家賃、電気代、電話代、ガソリン代なども、経費として認められます。

届出をすることで、家族に支払う「給与」を全額経費にすることができます。

減価償却(固定資産の購入に要した支出を、その資産が使用可能な期間にわたって費用分配、つまり経費計上すること)について、特例として30万円未満の固定資産を一度に経費とすることができます。

以上が、主な青色申告のメリットです。

ただし、「青色申告にしたい」と思った場合、青色申告しようとする年の3月15日までに青色申告承認申請書を出す必要がありますので注意が必要です。

申告書作成の前に準備しておくこと

実際に確定申告をおこなう際、準備には早めに取りかかることがおすすめです。

内田先生によると、「準備で8割方が決まっていると言ってもいいでしょう。まず資料を取り寄せることが重要です!」

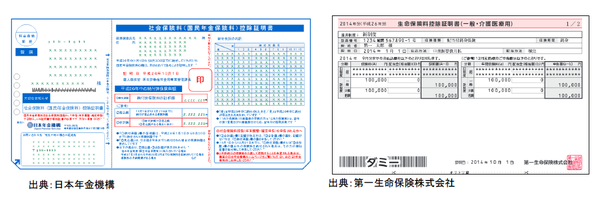

必要書類である、源泉徴収票・支払調書・生命保険料控除証明書・社会保険料(国民年金保険料)控除証明などを用意しましょう。

さらに、国民健康保険料(税)は控除証明書がありません。

領収書を用意するか、各市町村の役所で「国民保険料年間納付額のお知らせ」などを取得しておきましょう。

申告前に気をつけたい3つのポイント

確定申告ができるだけスムーズに進むために、事前に取り組めることがあります。

下記3つのポイントにおいては、年間を通して準備しておくことができます。

- 事業と個人の財布をわけること!

- 個人用と事業用の銀行口座をわける

- 領収書や帳簿を保存

事業用と個人用のお金を区別しておくと、帳簿付けが簡単になります。

完全に分けることは難しいでしょうが、できるだけお金の動きをシンプルにしておくことで、とくに取引先や売上が増えた時に確定申告ソフトへの入力が楽になります。

内田先生の活用術は、財布内に仕切りを設けておくこと。

「財布内で事業用のお金と個人用のお金を分けています。シンプルにすることが申告への近道です」

財布と同様、帳簿付けの手間を減らすために、口座は分けておきましょう。

事業用の口座を開いて、事業に関する入出金は、なるべく事業用の口座で行うようにしましょう。

確定申告が終わっても、帳簿や領収書などを捨ててはいけません。

レシート・領収書などの保存期間は7年間です。紙で保存しておきましょう。

税務調査で書類がないと、青色申告が取り消されることもあるので注意してください。

以上が、青色確定申告のポイントです。

また、今回サンプルとして利用した「やよいの青色申告 オンライン」は、専門スタッフがわからない点には電話・メールで対応してくれるプランもあり、内田先生のお勧めのオンライン確定申告ソフトです。

「やよいの青色申告 オンライン」初年度無償キャンぺーン実施中!

これから「やよいの青色申告 オンライン」を使用したい!という方に嬉しいお知らせ。

現在、「やよいの青色申告 オンライン」(セルフプラン)が通常8,000円(税抜)/年のところ、初年度0円になるキャンペーンを実施中です!

まずは使い心地を試してみたいという方、下記ボタンから詳細をご確認ください。

※「やよいの青色申告 オンライン」紹介ページに遷移します

|

|

(協力:弥生株式会社)

(編集:創業手帳編集部)

創業手帳では、常に新しい情報を発信するために、小さなスキルアップが目的のセミナーから、著名人による大規模セミナーまで幅広く開催しています。

創業手帳主催のイベント・セミナーはこちらからぜひチェックしてみてください。