インボイス制度における「仕入税額控除の経過措置」とは?期間や要件、計算方法を解説

2023年10月からインボイス制度が本格スタート!経過措置についても理解しておこう

2023年10月から、インボイス制度が開始されています。インボイス制度が開始されると、仕入税額控除の適用要件や書式の変更・記載事項等が変更になります。

しかし変更点やインボイス制度の全体を理解するのは、難しいと思っている方もいるかもしれません。

そこで、今回はインボイス制度の概要や仕入税額控除の経過措置の目的、対象となる事業者、計算方法などについてわかりやすく解説していきます。

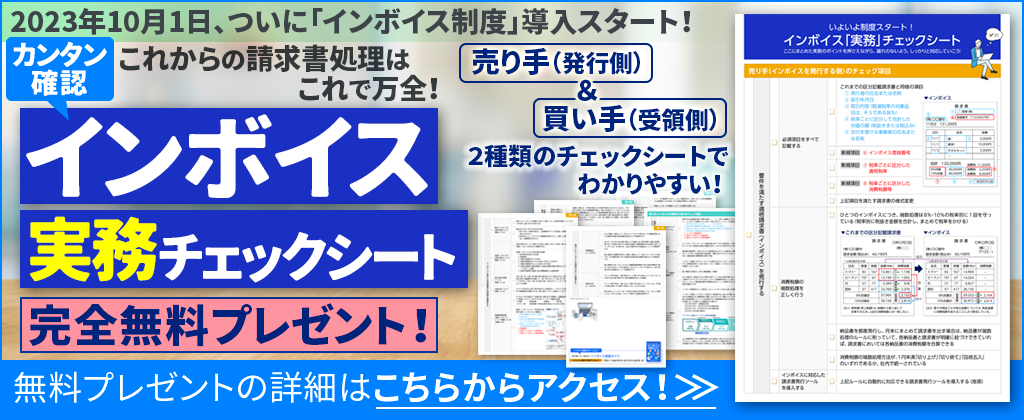

インボイス制度への対応については、あわせて「インボイス実務チェックシート」もご活用ください。インボイス登録は行ったものの、どのような対応が必要なのかイマイチわからない方向けに、チェックシート形式でどんな対応が必要なのかをまとめました。売り手(インボイス発行側)用と、買い手(インボイス受領側)用シートが別立てでわかりやすくなっています。無料でご利用いただけます。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

インボイス制度をおさらい

インボイス制度は、適用税率や消費税額を明確にするために必要なもので、免税事業者はもちろん課税事業者にも影響がある制度です。

まずは、インボイス制度の概要や、開始されると何が変更になるのかご紹介します。

インボイス制度とは?

インボイス制度は適格請求書等保存方式と呼ばれる制度で、売り手となる事業者が買い手の事業者に明確な適用税率や消費税額を伝えるためのものです。

消費税は、商品やサービスの取引に課される税金です。消費税が正確に納付されるには、商品やサービスの提供を受けた消費者が支払った消費税額を申告しなければなりません。

最終的に納付する消費税額は消費税率の区分分けをした後、売上税額から仕入税額を差し引いた仕入税額控除へと算出する必要があります。

仕入税額控除の適用は、いくつかの要件を満たさなければなりません。

インボイス制度が開始されると、適格税率や消費税額を正確に伝えるために仕入税額控除の要件を満たし、適格請求書(インボイス)を発行する必要があります。

インボイス制度によって変わること

制度が開始されて大きく変わるのは、請求書の書式や仕入税額控除の適用要件です。

現行の制度は「区分記載請求書等保存方式」と呼ばれるもので、区分記載請求書の発行がされています。

インボイス制度が始まると、この請求書が適格請求書に変更になり、適格請求発行事業者のみが発行できるようになります。

インボイス制度開始から適格請求発行事業者として扱われるためには、2023年9月30日までに登録申請が必要です。

それに加えて、適格請求発行事業者に登録できるのは消費税の課税事業者にならなければなりません。

また、仕入税額控除が対象になるのは、売り手の事業者が発行した適格請求書を保存している取引のみとなります。

適格請求書が発行されていない取引に関しては、仕入税額控除の対象外になります。

その他、インボイス制度について詳しい内容が知りたい方は、下記も参考にしてみてください。

インボイス制度→https://sogyotecho.jp/invoice-revision/ の記事を挿入してください。

インボイス制度における「仕入税額控除の経過措置」とは?

現行の制度からインボイス制度に変更になると、消費税の処理方法が大きく変わることもあるため、課税事業者は負担が大きくなります。

そこで課税事業者の負担軽減として設けられたのが、仕入税額控除の経過措置です。

仕入税額控除の経過措置とは

仕入税額控除の経過措置は、免税事業者や適格請求書発行事業者に登録されていない課税事業者と取引している課税事業者を対象に設けられたものです。

仕入税額控除の経過措置は数年間設けられることになっており、経過措置の期間に免税事業者から仕入れを行った場合は一定割合の控除を受けられます。

また、2割特例では売上税額より8割差し引いた額での納税が可能な上に、一定の条件を満たせば適格請求書の発行や保存が不要になる制度も設けられています。

経過措置が設けられた目的

インボイス制度開始後は、免税事業者や適格請求書発行事業者に登録していない事業者は、適格請求書の発行ができません。

制度が開始され、適格請求書の発行ができない事業者が出てくると課税事業者は仕入税額控除が受けられず、税負担や経理事務などの負担が大きくなります。

また、免税事業者や適格請求書発行事業者に登録していない事業者では、取引先の減少や報酬減額における倒産リスクもあります。

このように、事業者の置かれている環境が大きく変化することを踏まえ、段階的な経過措置が設けられたのです。

経過措置が適用される期間

仕入税額控除の経過措置が適用になるのは、2019年から10年間と定められています。2019年から適用となっているのは、軽減税率の実施に合わせたためです。

インボイス制度開始後から数えると6年間となり、免税事業者や適格請求書発行事業者ではない事業者との取引でも最初の3年間では80%、その後の3年間は50%の控除を受けられます。

インボイス制度開始には事前に準備しておく必要がありますが、すぐに税額控除が受けられなくなるわけではありません。

経過措置の対象になる事業者

経過措置の対象になる事業者は、適格請求書発行事業者や免税事業者から課税事業者に転換した事業者です。ただし、対象外となる事業者もいるので注意しなければなりません。

課税事業者に転換した事業者が対象

基本的に、仕入税額控除の経過措置の対象になるのは、免税事業者から課税事業者へと転換して、適格請求書発行事業者に登録した事業者・課税事業者が新たに適格請求書発行事業者に登録した場合です。

経過措置には2割特例がありますが、この場合は基準期間の課税売上高と特定期間の課税売上高が1,000万円以下でなければなりません。

特に2割特例は、適格請求書発行事業者に登録して課税事業者に転換したために起こる影響や負担を軽減するためのものです。

仕入税額控除の段階的な経過措置を受けるには、インボイス制度開始に合わせて、適格請求書発行事業者へと登録する必要があります。

対象外となる事業者もいるので注意

経過措置の対象外になるのは、基準期間もしくは特定期間の課税売上高が1,000万円を超える事業者や、課税期間の短縮をしている事業者などです。

また、課税売上高に関する要件を満たしていても、既に課税事業者選択届出書を提出している事業者で、2023年10月1日の課税期間以前から課税事業者に転換している場合も、仕入税額控除の経過措置の対象外になります。

ただし、2023年10月1日以降の課税期間中に課税事業者選択届出書を提出した場合、2割特例の対象になります。

仕入税額控除の経過措置はどの事業者でも対象になるわけではないので、確認が必要です。

経過措置が適用となる要件

経過措置が適用になるのは、請求書や帳簿に関する要件を満たしておく必要があります。ここでは、仕入税額控除の経過措置を受ける時の要件について解説します。

請求書に関する要件

仕入先から請求書を受け取る場合、区分請求書と同じように記載事項が記載されているか確認し、保存しておかなければなりません。

記載事項は、書類の作成者の氏名もしくは名称・取引年月日・取引内容・税率ごとの区分分けした消費税額を含めた税込価格・書類の交付を受ける事業者の氏名もしくは名称です。

取引内容には、経過措置の適用を受ける課税仕入れである旨も記載する必要があります。

帳簿に関する要件

帳簿では、区分記載請求所等保存方式での記載と、経過措置を受ける課税仕入れである旨も記載しなければなりません。

記載事項は、課税仕入れの取引をした相手側の氏名もしくは名称・取引年月日・取引内容・課税仕入れ取引にかかる支払額です。

取引内容の項目では、軽減税率対象品目に該当する場合はその取引内容と軽減税率の対象になる旨の記載も必要です。

また、経過措置の適用を受ける課税仕入れである旨を記載する際には、適用される対象取引ごとに80%控除対象・50%控除対象・免税事業者からの仕入れなど、具体的に記載します。

経過措置期間中の仕入税額の計算方法

インボイス制度開始後の経過措置期間中は、仕入税額の計算が複雑になります。経過措置期間中は、積上げ計算・割戻し計算の2つの方法で計算することが可能です。

ここでは、計算方法を解説します。

原則は積上げ計算だが割戻し計算も選択できる

経過措置期間中の仕入税額計算は、積上げ計算が原則となっていますが、割戻し計算も可能です。

積上げ計算は、課税仕入れの度に税率に区分分けした税込価格を合計した上で消費税率を乗じた計算方法です。

割戻し計算は、適格請求書に記載されている消費税額の積上げ金額を、売上げに対する消費税額や仕入における消費税額として計算する方法になります。

現行では、消費税額計算に割戻し計算を選択している事業者もいるでしょう。

インボイス制度の開始以降は積上げ計算が原則になりますが、売上税額計算方法として割戻し計算を選択した場合、仕入税額の計算であっても割戻し計算が可能です。

積上げ計算による算出方法

積上げ計算で仕入税額を算出する方法は、以下のとおりです。

-

- 消費税額10%:課税仕入れの支払い額×7.8/110×80/100(80%)=仕入税額

- 消費税額8%:課税仕入れの支払い額×6.24/108×80/100(80%)=仕入税額

上記は、経過措置による控除が80%の場合における算出方法です。50%の場合は、100分の50を乗じて計算します。

また、課税仕入れにかかる支払い額には、消費税額によって110分の7.8もしくは108分の6.24を乗じて計算するのが特徴です。

少額取引で領収書が多い事業者では、消費税額の端数処理を行うため、積上げ計算のほうが有利になる可能性があります。

割戻し計算による算出方法

割戻し計算で仕入税額を算出する方法は、以下のとおりです。

-

- 消費税額10%:課税仕入れの支払い額(課税期間中)×7.8/110×80/100=仕入税額

- 消費税額8%:課税仕入れの支払い額(課税期間中)×6.24/108×80/100=仕入税額

上記の計算でも、経過措置における控除が80%の場合で計算しています。割戻し計算の場合、課税仕入れの支払い額は課税期間中のものが該当します。

経過措置適用分に関しては、適格請求書の仕入税額算出方法に合わせることが基本です。

仮に適格請求書を割戻し計算で算出している場合は、割戻し計算でも可能になります。

経過措置の期間中にやるべきこと

仕入税額控除の経過措置があっても、経過措置が適用になる期間には限りがあります。

インボイス制度へ移行することで経理業務は複雑化するため、きちんと準備や対策を講じておくことが大切です。

インボイス制度の仕組みを深く理解する

まずは、インボイス制度の仕組みをしっかりと理解しておかなければなりません。

インボイス制度はすべての事業者に必ずしも適用されるわけではないため、仕組みを理解できていない方もいるでしょう。

しかし、インボイス制度の適用範囲は非常に広いです。直接的な影響はなかったとしても、間接的な影響も受けないとは言い切れません。

制度に適した対処をしていくためには、インボイス制度が開始されることでどのような事業転換が求められるのかを見据えておく必要があります。

課税事業者は取引きの見直しを図る

課税事業者は、インボイス制度開始後の取引の見直しが必要です。

免税事業者は、課税事業者に転換するかどうかを選択しなければなりませんが、必ずしも課税事業者になるとは限りません。

取引先の免税事業者には、課税事業者への転換を予定しているか確認を取り、事前に把握しておくことが大切です。

状況を見て、課税事業者への変更と適格請求発行事業者への登録を依頼するか、取引条件を見直すか判断する必要があります。

ただし、取引条件の見直しはあくまでもお互いの自主的な判断になります。

仮に、不当に不利益を与えた場合は独占禁止法や下請法に違反する可能性があるため、注意が必要です。

免税事業者は課税事業者に転換するか検討する

現在免税事業者の場合は、課税事業者になるべきかどうかを検討してください。

免税事業者でも、事業者ではなく一般消費者を対象としているBtoC事業者であれば、適格請求書を発行する必要がありません。

しかし、旅館や料亭など、企業が接待で活用することがある業態の場合、BtoC事業者であっても適格請求書発行事業者への登録が求められる可能性があります。

また、課税事業者に転換することはメリット・デメリットがあるので、十分に検討して判断することが大切です。

課税事業者に転換するメリット

適格請求書発行事業者の登録を受けると、取引先も仕入額控除が問題なく受けられるようになります。

そのため、免税事業者から課税事業者に転換した場合、取引先である課税事業者から取引条件を見直しされる可能性が低くなります。

また、適格請求書発行事業者への登録をしている事業者との契約を結ぼうとする事業者も増えてくるため、新たな取引先が見つかり、売上げアップにつながる可能性も高いです。

課税事業者に転換するデメリット

免税事業者は消費税の納付を免除されていますが、課税事業者となれば消費税の納付が必要になります。

消費税の納税には、消費税の計算や確定申告書の作成が必要不可欠です。これまで必要なかった経理事務の負担が増加してしまうことになります。

また、適格請求書発行事業者への登録をすれば、従来の請求書との記載事項が異なるため、適格証明書の交付が可能な環境を作らなければなりません。

発行システムの導入や、インボイス制度の対処に適切な事業を進めていく必要があります。

まとめ

インボイス制度は、2023年10月から本格的にスタートします。免税事業者も課税事業者も影響が出るため、事前の準備が必要不可欠です。

適切に対処していくためには、インボイス制度の仕組みを理解し、適格請求書発行事業者の登録の有無や今後の取引などを検討することが大切です。

無料で利用できる「インボイス実務チェックシート」も是非あわせてご活用ください。詳細は上のバナーをクリック!

(編集:創業手帳編集部)

創業手帳は、起業の成功率を上げる経営ガイドブックとして、毎月アップデートをし、今知っておいてほしい情報を起業家・経営者の方々にお届けしています。無料でお取り寄せ可能です。