スタートアップの資金調達は大きく分けて3種類!それぞれの特徴について解説

スタートアップが覚えておきたい資金調達方法!その特徴は?自社に適した方法を選ぶポイントを解説します。

スタートアップを起業する時、運営のための資金調達は重要なファクターのひとつです。資金調達の方法は様々にありますが、それらはおおむね3種類に大別できます。

この3種類は、それぞれ特徴やメリット・デメリットが異なっています。それらを踏まえ、自社に合った方法を選ぶのが良いです。

今回は、スタートアップに向けた資金調達の方法について解説します。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

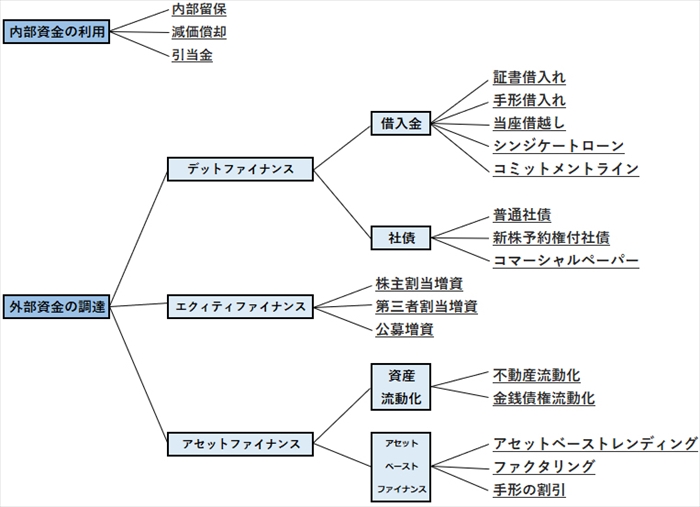

資金調達の方法3種類

資金調達の方法の多くは、下記のような3種類に大きく分けることが可能です。

資産や債券の売却益を資金とする

自社の資産および債権を売却し、その売却益を資金に宛てる方法は、アセット・ファイナンスと呼ばれています。

ここで売却する資産や債権は、売却を前提として貸借対照表から除外し、資産および債権として計上しない形にします(オフバランス)。

資産や債権を所有していることは、会社にとっては負債を抱えるリスクをはらんでいることから、これらをオフバランス化することで健全な財務状況も期待できるでしょう。

融資を受ける

資金調達の方法として一般的なものが融資であり、この方法はデット・ファイナンスと呼ばれます。

スタートアップを起業したてで売却できる資産や債権を持たない場合、何らかの方法で融資を受ける方法を考えます。

融資元には様々な種類があり、それぞれの融資元では融資にかかる審査を行うため、必ずしも資金調達ができるとは限りません。

また、融資額の返済や利息を含め、資金繰りを圧迫しないように考慮すべきです。

株式を発行する

こちらは、エクイティ・ファイナンスと呼ばれる方法で、会社が発行する株式を株主が購入することで、資金を得られるものです。

発行した株式により資金調達を行うと、これを会社の資本として計上することができます。

投資家は、その会社の信用度や成長度を指針として株式を購入します。しかし、起業したてのスタートアップでは信用度も弱く成長度は未知数です。

このようなスタートアップをバックアップし成長を後押ししてくれるのが、後述するベンチャーキャピタルやエンジェル投資家です。

資金調達3種類の具体例について

アセット・ファイナンスやデット・ファイナンス、エクイティファイナンスに分類される資金調達方法の具体例は、主に以下のようなものがあります。

アセット・ファイナンスは2種類に細分化される

アセット・ファイナンスは、下記のように細分化することができます。

資産の流動化

会社にある有形もしくは無形資産について、売却して流動化するものです。資産の売却で主なもは、以下のような種類です。

・動産、不動産

実際の事業には直接影響を与えない動産または不動産について、売却を行うものです。それぞれの代表的なものをあげていきます。

※動産

有価証券

ゴルフや各種施設の会員権

自動車

商標権、知的財産権などの各種権利

など

※不動産

遊休地

社宅や寮、研修施設などの土地・建物

保養所

など

・余剰在庫

アセット・ファイナンスには、売上げにつながらない余剰在庫を売却する方法もあります。本来、在庫は未来の売上げにつながるものであるため、資産として考えられます。

しかし、その在庫が売れずに溜まってしまった場合、会計上では損失となり利益を圧迫します。そこで、資産としての余剰在庫を売却するという考え方です。

債権の流動化

債権とは、売掛金や手形債権などのように将来的に入金されるべきものを指します。そして、これら債権を流動化して売却することで、手早く資金調達をする方法です。

債権の流動化は、3種類に細分化されます。

・ファクタリング

ファクタリングでは、債権をファクタリング業者に売却することで、該当の金額を手早く現金化することが可能です。

ただし、ファクタリングを行うには会社の信用力について審査が行われ、その結果に応じた手数料を徴収されます。

債務者たる取引先は、本来の支払日にファクタリング業者に該当金額を支払う仕組みです。

・売掛債権の証券化

会社が持つ売掛債権について、債権の証券化に特化したSPV(Special Purpose Vehicle・特別目的会社)と呼ばれる業者に譲渡し、その証券を投資の対象とします。

つまり、会社は債権を証券化することにより、証券への投資額を資金として受取ることが可能です。ただし、売掛債権を証券化する場合も、会社の信用力を問われます。

・ABL

ABL(Asset Based Lending)とは、売掛債権担保融資を示す言葉であり、売掛債権の価値を担保とし、適切な金額の融資を受ける方法です。

こちらも、債権の流動化に数えられますが、性質としてはデット・ファイナンスに分類されるため、後述で説明します。

デット・ファイナンスに分類される例5つ

デット・ファイナンスは、以下の5つの方法で何らかの負債を負い、その代わりに迅速に資金調達できる方法です。

銀行から融資を受ける

スタートアップをはじめ、会社の規模を問わず一般的に行われているのが、銀行からの融資です。銀行からの融資には、保証を付けるものと付けないものがあります。

・保証を付けるもの

こちらは、社会的信用力が低いスタートアップや中小企業などにおいて、保証会社の審査により保証が付くことで、金融機関の信用を得て融資を受けられるものです(保証付融資)。

審査に通過すれば、会社は銀行からの融資を受けやすくなりますし、銀行側でも貸倒れのリスクを回避することができます。

ただし、信用会社と金融機関の2段階の審査が必要です。

・保証を付けないもの

銀行からの融資の中には、保証を付けずに金融機関と会社が直接取引きを行う形態もあります(プロパー融資)。

この方法では、信用会社への手数料もかからず、融資の上限も設定されていないことが多いです。

ただし、会社の信用力や経営状況などの審査は厳しく、スタートアップには難しい道です。

その他、金融機関から融資を受ける方法には、前述で触れたABL(売掛債権担保融資)があります。

これは、売掛債権をはじめ余剰在庫などの資産を担保とし、融資を実行する方法です。

融資は、各担保の評価により行われるもので、保証などを付ける必要はありませんが、担保に入れた資産の管理状況を透明化する必要があります。

日本政策金融公庫から融資を受ける

スタートアップを含む中小企業の事業を支援するために、政府が100%出資している日本政策金融公庫が設立されています。

融資条件や金利を低く抑え、スタートアップでも融資が受けやすい制度を多く設けています。さらに、返済計画でも措置期間が設けられるなど、対応が寛容です。

地方自治体から融資を受ける

各地方自治体でも、スタートアップなどへの融資制度を設けているケースがあります。この場合も、比較的抑えた金利で融資を受けることが可能です。

審査については、自治体および信用会社のいずれにも通過しなければならないほか、自治体ごとに条件が異なるため、確認が必要です。

金融機関でローンを組む

社会的信用力が低い、信用会社の審査に通過できないといったように、金融機関での融資を受けるのが難しい場合、以下のような方法により金融機関でローンを組む方法もあります。

・ビジネスローン

主に、銀行および消費者金融で行われているもので、保証なしで借入れすることが可能です。また、金融機関からの審査についても、条件が低く設定されていることが多いです。

ただし、借入れしやすい分だけ金利がかさむことが多く、資金調達を行った後に金利の支払いに難航することも考えられるため、利用には慎重になるべきです。

・不動産担保ローン

金融機関によるローンには、不動産を担保に入れてローンを組む方法もあります。こちらも銀行もしくは消費者金融などの制度であり、不動産評価額により借入れ額が決定します。

借入れ額の相場は、担保に入れた不動産評価額のおおよそ7割前後が一般的とされています。

親族などから工面する

自身の親族などから現金を借入れ、資金に充てることも方法も考えられます。

この場合、人間関係としてある程度信用が保たれていることから、審査も必要なく、借入れの条件は相談で決めることが可能であり、気軽に選択できる方法です。

ただし、気の置けない関係性だからこそ、返済期限や金利などに明確な条件を設けないケースもよくあり、それがもとで金銭トラブルに発展することも少なくありません。

エクイティ・ファイナンスの主な方法

会社の資本を増やすことにより資産を調達するエクイティ・ファイナンスでは、主に以下のような方法が採られます。

株式・社債発行

こちらは、会社が発行した株式や社債を投資家に購入してもらうものです。株式や社債を発行する方法には、以下のようなものがあります。

・公募

株式や社債に対し、一般の投資家を広く公募して購入を促すものです。いわば、一般的な株式投資の方法です。

株式や社債の投資を公募する際は、新株発行の際に時価を付けることができ、株価が上昇している時はわずかな発行数でまとまった資金を得ることができます。

・株主割当

これは、すでに株主となっている投資家に対し、株数に応じた新株を割当てて購入を促すものです。多くの場合、新株の金額は時価を下回ることから、株主にも有利といえます。

・第三者割当

自社や株主以外の、特定の取引先などに新株を発行し、購入してもらう方法です。この方法は、取引先との結びつきを強くするためにも有効となります。

・転換社債型新株予約権付社債

社債の中で、株式への転換が行える社債を発行し、投資家が購入する形です。

株式から社債に変換する際の金額があらかじめ設定されており、株価が設定額を上回る際には、投資家にもメリットがあります。

ベンチャー・キャピタルからの出資

ベンチャーキャピタルは、今後成長が見込めるスタートアップやベンチャー企業に投資してバックアップを行い、投資先企業が業績を上げることで利益を得る企業です。

ベンチャーキャピタルからの出資では、迅速かつ高額の資金調達が可能で、さらに経営や資金繰りに関するサポートが受けられる点がメリットです。

ただし、ベンチャーキャピタルに有益である会社であると認定されるためには、確固たる事業計画や斬新なアイデアが求められます。

エンジェル投資家からの出資

ベンチャーキャピタルが企業であるのに対し、エンジェル投資家は個人単位です。

投資の性質としてはベンチャーキャピタルと似ており、成長が期待できるスタートアップやベンチャー企業に投資し、業績によって投資家が利益を得られるものです。

エンジェル投資家にも、経営の知識に長けた人が多いことから、経営サポートを受けることもできます。

資金調達3種類のメリット・デメリット

前述した、資金調達の3つの分類には、それぞれに異なるメリットとデメリットが存在します。

アセット・ファイナンスの場合

メリット3つ

・資産を有効活用できる

会社で眠っている資産や業務に関与しない資産について、売却することで有効活用ができます。これにより、無駄な資産を整理することにもつながるでしょう。

・債権の資産化で経営向上の可能性がある

無駄な資産を現金化できることで、資金調達にも役立つだけではなく、資産をオフバランス化できることで、経営状況のスマート化も可能です。

・資産価値低下などを防げる

資産を長期保有により、市場価格や売掛先会社の信用度低下といったリスクを抱えることもあります。

しかし、資産を早めに売却することで、価値が低下する前の売却益を受取れます。

デメリット2つ

・資産がない場合は活用できない

この点は、起業したての会社や現金化に足る価値の資産を所有していないなどのケースに当てはまるデメリットで、そもそも資産を持っていない場合は売却することもできません。

・個人事業主クラスの規模での活用は難しい

特に、スタートアップや個人事業主など、事業規模が小さい場合には、売却できる資産を持っていないことが多いです。そのため、小規模事業者はこの方法を使いづらいです。

デット・ファイナンスの場合

メリット3つ

・利息を損金計上できる

金融機関などから融資を受ける時、利息を支払う必要がありますが、会計上では利息を損金として計上できます。

・節税効果が期待できる

上記のように損金として計上した利息は、その年の収益から差引かれます。そのため、結果的に所得を圧縮でき、所得税の節税対策にもなります。

・融資額を完済すれば自社の信用度が上がる

どのような金融機関から融資を受けたとしても、これを完済することで社会的信用が向上します。その結果、次回以降は金融機関の審査にも通りやすくなる可能性があります。

デメリット2つ

・融資を受けた額を返済しなければならない

融資では、毎月融資額を返済しなければならないことから、資金繰りに影響を与えることが考えられます。返済計画については、綿密に練ることが大切です。

・自己資本比率を圧迫してしまう

自己資本比率とは、資本全体に対する返済不要な資本の比率を示したものです。つまり、返済が必須である融資を受けて増資した場合、自己資本比率を圧迫します。

一般的に、自己資本比率が低ければ不安定な経営を行っているとみなされ、社会的信用力が下がってしまいます。

エクイティ・ファイナンスの場合

メリット2つ

・自己資本比率を上げることができる

上記とは逆に、返済の必要がない資金調達の方法であることから、自己資本比率を増やして社会的信用力を向上させることが可能です。

・返済の義務はない

株式や社債発行によって資金調達を行うため、上記で触れたように返済の義務は生じません。そのため、資金繰りを圧迫することなく財務上でも有益になります。

デメリット2つ

・株主への議決権譲渡となる

この方法は、多くの株式を発行することになり、購入した株主による株主総会における議決権を譲渡するという形態です。その結果、経営権まで第三者にわたる危険性もあります。

・株式を発行しすぎて価値が下がる

大きな資金を得たいからといって大量の新株を発行すると、既存の株式も含め市場に多く出回り、株価を下げてしまうことにもつながるでしょう。

その他の資金調達方法について

上記のように、資金調達方法は主に3種類ありますが、これらの方法に当てはまらないものもあるので下記では、その方法について紹介します。

不特定多数から出資を受けるクラウドファンディング

クラウドファンディングとは、自身の事業や商品・サービスなどにかかる資金を、インターネットを通じて不特定多数から募るものです。

出資者は、その事業を応援する気持ちで少額から気軽に出資でき、起案者たるスタートアップなどではハードルの高い条件がなくとも出資を受けることができます。

出資者・起案者ともにリスクが少ない方法ですが、出資を受けるには一般の出資者からの強い支持を得ることが必要です。

地方自治体の補助金・助成金制度

地方自治体では、融資のほかに補助金や助成金制度を設けているところもあります。

融資ではないため、基本的に返済の義務も生じず、スタートアップや中小企業には嬉しい制度となっています。

これらを受取るには一定の条件が必要ですが、そのハードルは低く利用しやすいです。注意すべき点は、自治体により条件が異なることや、募集期間が限られていることです。

仮想通貨を用いるICO

近年、資金調達と出資を仮想通貨で行うICO(Initial Coin Offering)が登場しています。取引きに自由度が高い一方、詐欺の手段として使用されるリスクをはらんでいます。

まとめ

スタートアップが、自己資本に対してどれくらいの資金調達ができるかは、今後の経営に大きく影響するものです。

今回紹介した3種類の資金調達方法の中には、スタートアップに適したものも存在しますが、メリットと同時にデメリットもあることは覚えておくことが大切です。

近年では、主な資金調達方法3種類のほかにも、資金調達の有効な方法があります。ただし、それなりにリスクは伴うため、方法を選ぶ時には慎重に検討しましょう。

(編集:創業手帳編集部)

最新ニュースはありません