教えて木船税理士!海外赴任するときの所得税Q&A

「海外赴任の所得税あるある(よくある質問)」を国際税務のプロ 木船麻衣子税理士 に聞く

(15/02/12更新)

ひと昔、いやふた昔ぐらい前であれば、夢の海外赴任。Japan as No.1として、大企業は海外で日本製品を売りまくる。もちろん、海外赴任の手当は会社からたっぷりと。家族を連れていけば、飛行機代から生活の補助まであらゆる面でサポートが付いた。給料だけで生活は十分まかなえる。税金だって、会社が適当に処理してくれる。

そんな時代も今は昔。海外赴任は単身赴任。大企業だけでなくベンチャーや中小企業だって海外進出は当たり前。海外赴任する社員は、日本の持ち家を賃貸に出して、日本に残した家族は安い賃貸マンションに移り住む。その差額を生活費の足しにして、老後のための株などの金融資産を保有する。

給料に関する納税の対応は会社がしてくれるが、それ以外の個人所得に対しては、なにもやってくれない会社がある。自分の所得は自分で納税をしなければならないという場合どうすればよいのか?

さてさて、個人所得は赴任先の国に納税するのか? それとも日本なのか? 海外赴任に関する所得税のギモンは尽きない。そこで今回は、国際税務のプロである木船麻衣子税理士に、法人や個人の海外赴任に関する所得税の疑問をQ&A形式でまとめて答えていただいた。

この記事の目次

海外赴任にあたって持ち家を貸すことにした場合の所得税は?

海外赴任にあたって、ある程度の年数が見込まれるときは、日本にある自宅を賃貸に出すことも多い。この場合は、個人として不動産所得を得ることになるわけだが、この所得は非居住者であっても日本で申告しなければならない。

非居住者(日本国内に住所も1年以上の居所も有しない人=日本の「非居住者」)であっても国内で得た所得である「国内源泉所得」については日本の所得税がかかってくる。海外勤務中の給与が日本で課税されなくても、日本での不動産所得はきちんと日本で申告しよう。

その他にも国内源泉所得にあたり、確定申告しなければならない所得がある。例えば、不動産を売却した際の譲渡所得だ。原則として代金入金時に源泉徴収されるが、確定申告が必要となる。

【関連記事】いつか世界へ羽ばたく企業なら知っておきたい海外赴任の税金入門

納税管理人って何?

では、確定申告が必要と言っても毎年確定申告の時期に日本に帰ってこなければならないのか?

そんなことはない。非居住者の確定申告書の提出や税金の納付を本人の代わりに行ってくれる「納税管理人」を決めて出国すれば良い。

「納税管理人」というと難しそうだが、実際は誰を指名しても良い。税理士のような資格がないとできないものではないので安心してほしい。家族や友人、頼まれてくれる人がいれば頼んでもよい。個人ではなく法人でもOKである。

実際の業務は、あなたの代わりに申告書を提出したり、税務署からの郵送物を管理したりすることになる。そのあたりの知識が疎い人だとちょっと心配なので、信頼できる人に依頼することがポイントだ。

「納税管理人」を受けてくれる人が決まったら、税務署に納税管理人の届出を提出しなければならない。届出を提出すると、本人が海外勤務している期間中は、税務署からの郵便物などが納税管理人に届く。所得税だけではなく、固定資産税なども納税管理人の届出を提出しておけば万全だ。

【(外部リンク)参考資料】所得税・消費税の納税管理人の届出手続

海外勤務となった年の確定申告

納税管理人を定めて出国した場合と、定めないで出国した場合では、海外勤務となった年の確定申告の提出期限が異なるので要注意だ。

出国までに納税管理人の届出を提出した場合、通常の確定申告時期に納税管理人を通して確定申告をすることになる。この場合、居住者であった期間は全世界所得、出国してから12月31日までの非居住者期間は国内源泉所得を申告する。

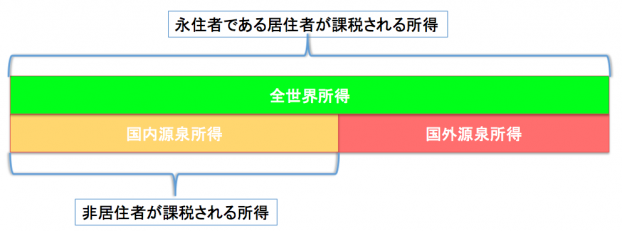

原則として、日本の永住者である居住者は「全世界所得」、非居住者は「国内源泉所得」に課税される。たとえば投資用の不動産物件を所有している場合を考えてみよう。日本の居住者であれば、日本の賃貸物件の収入も、外国の賃貸物件の収入も、両方を日本で申告しなければならない。これが「全世界所得」に課税されるということ。

一方、非居住者は、日本の賃貸物件の収入は日本で申告しなければならないが、外国の賃貸物件の収入は日本で申告する必要はない。これが「国内源泉所得」に課税されるということである。

一方、出国までに納税管理人の届出を提出しなかった場合は、出国までに一度確定申告をしなければならない。(これまた年末調整と同じく、時期が来ていないのにやらなければならないのである。)

さらに、通常の確定申告時期に、出国までに生じたすべての所得(出国のときにやったのに、また同じことをしなければならない!!)プラス出国から12月31日までの国内源泉所得について確定申告をもう一度行わなければならないという面倒くささ。

このような面倒を回避するためにも、海外勤務が決まって、出国するまでにすでに一定の所得があるとき、出国後に自宅の貸付をおこなう予定があるときなどは、必ず納税管理人を定めて届出を提出することが重要となってくる。

ちなみに納税も代わりにやってもらうので、現金をある程度預けるのか、納税額が分かったら振り込むのか、納税管理人ときちんと打ち合わせしておこう。

所得税率がバカ高い国・バカ安い国を教えてください!

意外に思われるかもしれないが、所得税について言えば、日本は先進国の中では優遇されている。

先進国の所得税最高税率はあまり変わらないが、日本の最低税率は低い方だといえるだろう。垂直的公平性(所得の高い人がより多くの税負担をすること)に優れている。

海外赴任中の社会保険料や医療費は日本での確定申告で控除できるの?

国内にいる場合、毎年、年末調整をする。そこで保険料などで支払った金額を所得の控除として申請すると、税金が戻ってくる。

国内にいる場合、毎年、年末調整をする。そこで保険料などで支払った金額を所得の控除として申請すると、税金が戻ってくる。

しかし、これは「国内にいる場合=居住者」の場合だ。それでは海外勤務の非居住者でも適用できるのかという疑問が出てくる。

例えば、海外勤務をしていても、年に1度は日本に帰ってきて医療機関で健康診断や歯科検診を受ける人も多い。その際の医療費は、日本で所得の申告義務がある場合に、確定申告で控除できるか?ということだ。

残念ながら、非居住者期間の医療費や生命保険料、社会保険料は控除の対象とならないので、注意をしよう。

ただし、居住している国での申告で控除できる場合もある。例えば、アメリカには医療費控除制度が存在する。その他の国のケースも含めて、現地税制の詳細については現地会計事務所に確認しよう。

当初1年以内に海外赴任から戻ってくる予定が延びた!

よくある話なので、慌てる必要はない。

1年未満の予定で海外で勤務していたものが、予定が延長され結果的に1年以上国外勤務となった場合は、出国時まで遡って非居住者として扱われることはない。このような場合は、海外勤務が1年以上になると判明した日から非居者になる。例えば、平成26年10月1日に出国し、海外勤務期間中の平成26年12月25日をもって2年間の出向とはっきり決まれば、平成26年12月25日からが非居住者となる。

居住者である期間は、日本にいなくとも年末に通常の年末調整をし、非居住者となる際に、その年の1月から非居住者となる日までの分を日本の居住者として年末調整することになる。手続きのために本人が帰国する必要はなく、会社の総務などで対応ができる。

【関連記事】世界へ羽ばたく企業なら知っておきたい海外赴任の税金入門

(監修: 税理士きふね事務所 木船麻衣子 税理士)

(編集:創業手帳編集部)