法人は創業して2年間は消費税が免除! 計算方法から納付について紹介します!

税額計算・簡易課税制度・免税など、知っておきたい消費税のまとめ

起業家にとっても、事業を行う以上、黒字だろうと赤字だろうと関係なく、必ず納めなければならない税金が消費税です。大企業だろうと起業したてのベンチャーだろうと、消費税を避けて通ることはできません。

2014年春に消費税が8%に引き上げによって景気が腰折れし、当初2015年10月に予定されていた消費税率10%への引き上げは延期されました。さらに、2016年には消費税10%引き上げ再延期が正式表明されました。

税制関連法案を閣議決定 消費税率10%を17年4月に延期

政府は17日、2015年度税制改正の関連法案を閣議決定した。消費税率を10%に引き上げる時期を17年4月に延期することや、法人税の実効税率を現在の34.62%(標準税率)から15~16年度に3.29%以上引き下げることを盛り込んだ。(中略)

消費税率は15年10月に引き上げる予定だったが、デフレ脱却を優先し、1年半延期する。消費増税の可否を判断する「景気条項」は法案から削除した。税率の引き上げ時期を17年4月からさらに延期するには法改正が必要になる。

(後略)

安倍首相、消費税10%引き上げ延期を正式表明 「これまでの約束と異なる判断。公約違反の批判受け止める」

安倍晋三首相は1日夕、官邸で記者会見し、来年4月に予定していた消費税率10%への引き上げを平成31年10月まで2年半延期することを正式に表明した。 「これまでの約束とは異なる新しい判断だ」と説明し、参院選で「国民の信を問いたい」と述べた。衆院を解散して衆参同日選を行う考えはないことも明らかにした。産経ニュース2016.6.1より引用

このようなニュースがあり、実質消費税増税がいつなされるのか未確定ではありますが、消費税額の基本的な仕組みとルールを押さえておけば、いつ税率が何%になっても慌てずに対応することができます。

※令和元年10月1日より消費税の税率は、標準税率10%(国税7.8%、地方税 2.2%)と軽減税率8%(国税6.24%、地方税1.76%)の複数税率となりました。

軽減税率は酒類、外食を除く飲食料品及び週2回以上発行される新聞(定期購読契約に基づくもの)の譲渡を対象としています。

今回は、消費税納付額の計算方法から、容易に納付額が計算できて上手く活用すれば節税にもなる簡易課税制度について、また納税義務の免除など、消費税に関する納税や免税ルールについてまとめました。

また、法人には消費税以外の納税義務もあります。冊子版の創業手帳(無料)では、起業後、最初に提出しなくてはならない納税関係の3つの書類について解説しています。また、創業期の税金イベントをわかりやすくスケジュール表にして掲載しています。

納税については難しい面も多いので、自分で全て行うのが不安という方はぜひ創業手帳の創業コンサルティングにご相談ください。税理士の方をご紹介することも可能です。

(創業手帳編集部)

この記事の目次

消費税納税の流れ

消費税は会社が預かって納税する

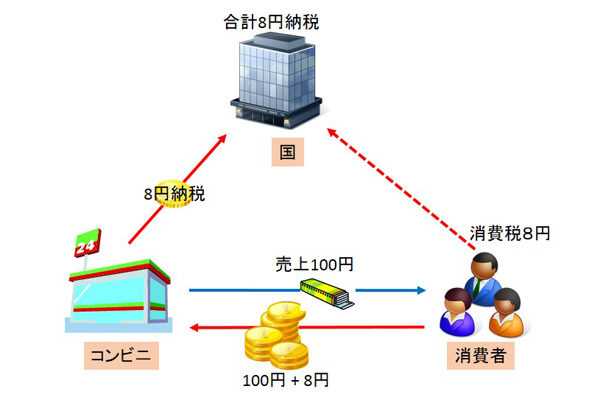

消費税という税金は、「消費者は会社に消費税を預け、会社がまとめて国に納税する」システムになっています。

例えば、コンビニで100円のガムを買った場合を想像してみましょう。レジで『本体100円+消費税8円=108円』を支払いますが、コンビニ(事業者)の立場からすると「消費税を8円預かっている」状態なので、後日この預かった8円を国に納税しなければいけません。

※2019年10月より消費税率が引き上げられ、標準税率が10%となりました。しかし軽減税率制度の導入により一部の対象品目は8%の税率が据え置かれます。ここでは軽減税率制度の対象となる品目を例にお話します。

納税時期の資金ショートに注意

この「預かっている」というのがポイントで、黒字だろうと赤字だろうと預かった分の消費税は、納めなければいけません。

一度は自分の懐にキャッシュが入ってくるため、他の支払いに充てることもできますが、消費税の納税時期に資金ショートしないように十分注意する必要があります。

【関連記事】「イレギュラー系」支出のキャッシュフローを管理する

【関連記事】【保存版】起業家必見!あなたの会社で発生する税金 ~種類と納税時期のまとめ~

消費税はどのタイミングで納付する?

法人の消費税の納付期限は「課税期間の末日から2ヶ月以内」となります。例えば、3月決算の会社は5月31日までに納税しなければいけません。

ただしこれは「確定納税」の場合の期限です。法人が消費税を納める場合、「確定納税」の他に「中間納税」という方法があります。

中間納税とは?

法人の消費税の納付方法には、「確定納税」と「中間納税」の二種類があります。中間納税の義務があるのは、前期の課税期間に対する消費税税額が48万円を超える法人です。消費税税額が48万円を超えたら「中間納税」の義務が発生しますが、48万円未満の場合でも任意で中間納税を行うことが可能です。中間納税は事業者にとっては税金を分割で支払うことによって資金負担が軽減され、国は税額をいち早く確保できるというメリットがあります。

中間申告をした場合の納税回数は?

中間申告となった場合、消費税を分割して納めることになりますが、全ての法人が同一回数に分割して納税するわけではありません。中間申告を行った場合の納税回数は、「直前の課税期間に対する消費税額」で決まります。

48万円以上400万円以下の場合、確定消費税額の半分を1回中間納税し、残り半分を確定申告の際に納税。400万円以上4,800万円以下の場合、確定消費税額の4分の1を3回中間納税し、残りを確定申告の際に納税。4,800万円超の場合は確定消費税額の12分の1を11回中間納税し、残りを確定申告の際に納税します。

消費税を納めないとどんなペナルティがある?

消費税に限らず税金を納めないと、「未納状態」となってしまい、さまざまなペナルティを受けることになります。実際にどのようなペナルティが科せられるのでしょうか。まず、消費税などの税金を期限内までに納付しなかった場合は「延滞税」が発生します。延滞税は納期限日の翌日から2ヶ月以内であれば、「年利7.3%、もしくは特例基準割合に1%を加算したいずれかの低い方」、2ヶ月以上延滞すると「年利14.6%、もしくは特例基準割合に7.3%を加算したいずれかの低い方」という税率となっています。

この他にも申告を期限内に行わなければ、「無申告加算税」が発生します。正当に法人を経営していれば無申告になることはほとんどありませんが、このようなペナルティがあることを頭に入れておいてください。

消費税納税額の計算方法

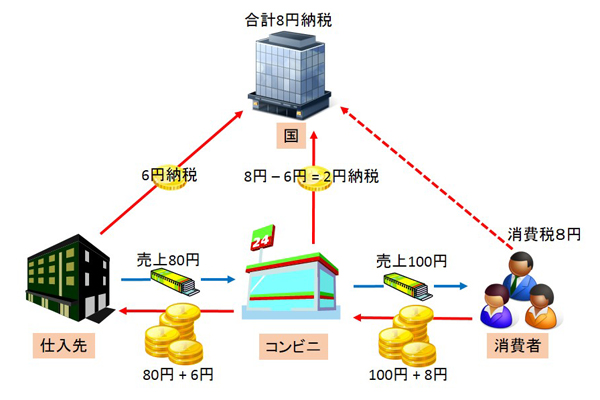

前述の通り、消費税は、基本的には消費者から「預かっている」ものを国へ納めるシステムとなっていますが、実際はもう少し複雑です。なぜなら、事業者は消費税を預かるばかりではなく、逆に事業者へ預けることがあるからです。

先ほどコンビニで100円のガムを売ったケースを取り上げましたが、一方で、ガムを売るためにはガムを仕入れなければいけません。

例えば、80円でガムを仕入れたとすると、『本体80円+消費税6円=86円』を支払うこととなり、「消費税を6円預けている」状態です。前述のように、その後、108円でガムを販売するので、「消費税を8円預かっている」状態になります。

※2019年10月より消費税率が引き上げられ、標準税率が10%となりました。しかし軽減税率制度の導入により一部の対象品目は8%の税率が据え置かれます。ここでは軽減税率制度の対象となる品目を例にお話します。

一連の流れをまとめると「8円預かって、6円預けている」状態なので、差額の2円を納税すればよいことになります。結果、コンビニが2円、仕入先が6円納税することで、消費者が負担すべき8円が国へ納税されます。

このように、消費税の計算は複雑です。この計算を間違えてしまったら、余分に納税してしまったり、また不足してしまったりしてしまいます。このようなミスを起こさないためには、会計ソフトを導入するとよいでしょう。冊子版の創業手帳では、おすすめの会計ソフトや、導入方法について解説しています。また、お得に導入できるキャンペーン・コードも発行していますので、チェックしてみてください。(創業手帳編集部)

消費税の簡易課税制度とは?

消費税における仕入

一口に「仕入」といっても、消費税法上の仕入れは一般的な感覚の「仕入」よりも幅が広く、商品仕入の他、事務所の家賃や水道光熱費・電話代なども「仕入」となります。

感覚的に『仕入 + 経費 = 消費税法上の仕入』と思っておけば良いのですが、給与などは消費税がかからないため「人件費は除く」と覚えておきましょう。

簡易課税制度の適用条件

仕入は売上に比べて種類・量ともに多くなるため、集計に手間がかかります。そのため、一定規模以下の中小事業者については簡単な方法が認められています。

これが「簡易課税制度」と呼ばれる納税方法です。

- 2年前の売上が5,000万円以下であること

- 適用を受けたい事業年度開始の日の前日までに「簡易課税制度選択届出書」を提出すること

簡易課税制度による納税額の計算方法

簡易課税制度には、事業の種類に応じて「みなし仕入率」が定められています。

売上に「みなし仕入率」を乗じた金額が、その年の仕入とみなされます。売上金額だけですべての計算が終了するため、仕入伝票を集計する手間から開放されます。つまり、

となるのです。

| みなし仕入率 | 実際の仕入率 | |

|---|---|---|

| 第1種事 (卸売業) |

90% | 82.3% |

| 第2種事業 (小売業) |

80% | 73.5% |

| 第3種事業 (製造業等) |

70% | 62.1% |

| 第4種事業 (その他の事業) |

60% | 48.7% |

| 第5種事業 (サービス業等) |

50% | 32.4% |

※平成27年4月1日以降は、金融業及び保険業を第4種→第5種へ変更し、不動産事業を第5種→第6種(新設:40%)へ変更することとなっている。

例えば、卸売業を営んでおり、売上が100万円、仕入が80万円だった場合、簡易課税制度であれば90%の「みなし仕入率」になります。

- 預かっている消費税は 100万円 × 10% = 10万円

- 預けている消費税は 100万円 × 90% × 10% = 9万円

したがって、消費税の納税額は 10万円-9万円=1万円になります。

簡易課税制度で節税する

前章の表を見ると、多くの場合「みなし仕入率>実際仕入率」になっているのがよく分かります。

前章の表を見ると、多くの場合「みなし仕入率>実際仕入率」になっているのがよく分かります。

簡易課税制度では、実際の「仕入率」と関係なく、「みなし仕入率」を使って計算されるため、差額分が事業者の利益となります。

例えば、卸売業を営んでおり、売上が100万円、仕入が80万円だった場合、前章で計算した通り、簡易課税制度であれば90%の「みなし仕入率」となり、

- 預かっている消費税 100万円 × 10% = 10万円

- 預けている消費税 100万円 × 90% × 10% = 9万円

納税額は 10万円-9万円=1万円 だけでOKです。

簡易課税制度を利用しない場合は、実際の仕入率が80%(一般的に「みなし仕入率」より低い。)だったと仮定すると、

- 預かっている消費税 100万円 × 10% = 10万円

- 預けている消費税は 80万円 × 80% × 10%=6.4万円

納税額は 10万円–6.4万円=3.6万円 を納付しないといけなくなります。

よって、簡易課税制度を利用すれば、『3.6万円 – 1万円 = 2.6万円』分が利益になるのです。

このように、事業者の利益になるので消費税が「益税」と呼ばれる所以なのですが、簡易課税制度を利用すれば、うまく節税できるということなので、ぜひ覚えておきましょう。

簡易課税制度のデメリット

簡易課税制度は納税額の計算も簡単で、かつうまく活用すれば節税することもできます。創業期は売上規模も小さく、適用条件に該当する場合がほとんどでしょう。

簡易課税制度は納税額の計算も簡単で、かつうまく活用すれば節税することもできます。創業期は売上規模も小さく、適用条件に該当する場合がほとんどでしょう。

よって、せっかく「多少なりとも利益が出る(節税になる)ならば……」と飛びつきたくなりますが、もちろんデメリットも存在します。簡易課税制度を選択した場合、最低でも2年間は簡易課税を継続しなければならないのです。

例えば、高額な固定資産を購入した場合など、通常であれば税金の還付を受けられるケースがありますが、簡易課税制度では、支出や費用に関係なく、納税額の計算が『売上 × みなし仕入率』で計算されるため、還付を受けることはできません。

還付できたはずのものが還付できなくなってしまったら、そのダメージは計り知れません。どんなデメリットがあるかは、税理士にしっかり確認しておきましょう。

簡易課税制度は、このようなデメリットも考慮した上で、検討すべきなのです。

2年間消費税が免税される?!

納税義務が免除される条件

起業にあたって「2年間は消費税が免除される」という話を聞いたことがあるでしょうか?

起業にあたって「2年間は消費税が免除される」という話を聞いたことがあるでしょうか?

正確には「2年前の売上が1,000万円以下である場合」は消費税が免除されます。

創業1年目・2年目については2年前の売上が存在しないため、起業したての場合は「2年間は消費税が免除される」ことになります。

しかし、これには様々な例外が存在します。ここでは納税が免除されないこととなる代表的なものを2点紹介します。

免税されない例外1:創業1・2年目で事業年度開始日の資本金が1,000万円以上

創業1年目の途中で増資をして資本金が1,000万円以上になった場合には、2年目は納税は免除されません。なお、この規定は法人にのみ適用されるため、個人事業者の場合は無視して構いません。

免税されない例外2:前年の上半期の売上が1,000万円を超えた

前年の上半期の売上が1,000万円を超えてしまうと、納税は免除されません。

これは、創業2年目以降気にすべき点ですが、売上の代わりに「給与等の支払額によって納税が免除されるかどうか?」を判定することもできます。前年の上半期の売上が1,000万円を超えていても、給与等が1,000万円以下であれば消費税の納付は免除されます。幸いにも売上が伸びてしまった場合は、給与設定を慎重に調整して、うまく免税の条件にあてはまるようにしましょう。

消費税の納税・免税ルールまとめ

消費税は「2年前の売上」がものを言います。逆説的に言うと「今年の売上が2年後の消費税を決定付ける」と言えます。

起業してから消費税の納税が実際に始まるまで、準備と覚悟の時間が2年間あるので、よほどのノンビリ屋さんの経営者でなければ、勉強や対策を練る時間は十分にあるでしょう。

納付額の計算方法や簡易課税制度といった納税ルールや、納税義務免除等の免税ルールなど、消費税の基本的な仕組みを押さえておけば、慌てずに対応することができるはずです。

ただし、消費税の扱いは、テクニカルで専門知識を必要とする部分も多いため、税理士を上手く活用しながら対応を進めていきましょう。

とはいえ、創業期から税理士と契約するのはコスト的にハードルが高いと感じる起業家の方もいるでしょう。ただ、税理士は、節税だけでなく、経理作業の効率化や、財務状況を鑑みた経営戦略のアドバイスなども行ってくれます。冊子版の創業手帳では、このように創業期から税理士と契約しておくことのメリットについて詳しく解説しています。(創業手帳編集部)

初めての起業・会社経営に!基礎知識をまとめたガイドブックプレゼント中

【関連記事】「イレギュラー系」支出のキャッシュフローを管理する

【関連記事】【保存版】起業家必見!あなたの会社で発生する税金 ~種類と納税時期のまとめ~

(監修:渋谷税理士法人 中村剛士)

(編集:創業手帳編集部)