シード期の資金調達をゲームで学ぶ!創業手帳オリジナル「エンジェルゲーム」を大公開

シード期の資金調達の要!「事業計画書」と「プレゼン」をブラッシュアップできる実践型セミナーとは?

2020年12月、創業手帳本社にて「『エンジェルゲーム』~シード期の資金調達を体験する~」が開催されました。創業手帳の創業者・大久保幸世が講師をつとめ、税理士法人イーグルの代表税理士渡邊正輝氏をはじめとする創業手帳のアドバイザーも、オブザーバーとしてサポートを行いました。

資金調達では、「事業計画書」と「プレゼン」が鍵を握っています。

実際に融資の申し込みを行う前に、ゲーム形式で楽しみながら融資の仕組みを学ぶことで、資金調達にグンと近づくことができます。

講座の中で学んだことを自分の事業計画に照らし合わせ、アウトプットをして計画を磨いていくことを目指したセミナーの様子をご紹介します。

創業手帳 株式会社 ファウンダー

大手ITベンチャー役員で、多くの起業家を見た中で「創業後に困ることが共通している」ことに気づき会社のガイドブック「創業手帳」を考案。現:創業手帳を創業。ユニークなビジネスモデルを成功させた。印刷版は累計150万部、月間のWEB訪問数は起業分野では日本一の100万人を超え、“起業コンシェルジェ“創業手帳アプリの開発や起業無料相談や、内閣府会社設立ワンストップ検討会の常任委員や大学での授業も行っている。毎日創業Tシャツの人としても話題に。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

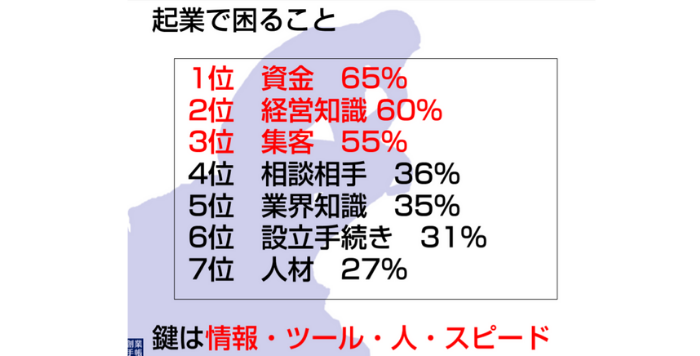

起業の際の悩みは「資金」

まずは、実際に起業した方が「起業で困ること」をまとめたランキングに着目してみました。

1位は「資金」で、なんと65%を占めています。次いで、「経営知識」「集客」。起業する前に資金調達で欠かせない「事業計画」と「プレゼン」について学んでおけば、資金面での不安は軽減されるでしょう。

本セミナーでは、資金調達を円滑に進めるために参加者の方々が事業計画をたて、アドバイザーに向けてプレゼンを行いました。数多くの創業をバックアップしてきた弊社代表の大久保氏をはじめとしたプロのアドバイザーが丁寧にフィードバックを行い、事業計画をブラッシュアップしていきます。

事業計画を練る前に!アイデア創出のコツ

まずは「アイディアワークショップ」が行われました。事業を立ち上げ、軌道にのせるためには、先細っていく業界やコンテンツは何か、市場の拡大が見込めるものは何かを知ることが大切です。

これから世の中で、「増えるもの・減るもの」を考えることで、時代の流れを読んでいきます。

増えるものには、高齢者やパラレルワークなどのオンライン関係があげられました。顧客のニーズが増えることで、国や自治体の支援が進み、市場の拡大が見込めます。

このような視点をもつことは、新規事業のアイディアを得られるだけではなく、事業を成功させるためのコンセプトづくりにも役立ちます。また、市場の拡大が見込める分野に、自社ができること、やりたいことを活かした商品やサービスをマッチさせ、ブランディングできるようになることも、本ワークショップのメリットのひとつです。

未来→過去の視点で事業計画の道筋を立てる「未来日記」

次に、1年後の今日の日記を書く「未来日記」に取り組みました。

これは、目標となる未来の自分が現時点の自分を振り返る「バックキャスト」という手法です。1年後になりたい自分を具体的にイメージすることで、今の自分は何をすべきかを考えます。

未来のことなので、仮置きで良いのです。朝目覚めた時からどんな1日を過ごしたかなど、仕事の概要だけではなく、小説のようにディティールに至って書くことが大切です。

実際に、参加者の皆さまにも1年後の日記を書いていただきました。

「個人事業主からスタートして、ゆくゆくは法人化を視野に入れていきたい」

「最初は全て自己資金ですが、今後スケールを広げていく中で、必要であれば融資も検討したい」

という声があがりました。

そしてここから、事業計画の作成について学びます。

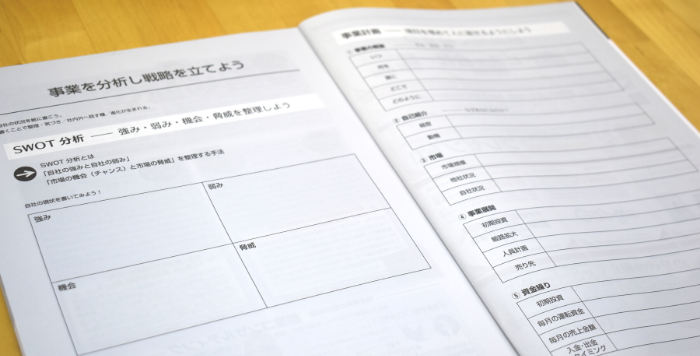

「創業手帳冊子版」を使って事業計画を作成

法人化を視野に入れるのであれば欠かせないのが「事業計画」です。そこで、事業計画をより具体的な物にするために、「創業手帳冊子版」を活用しました。

創業手帳の114ページには、事業計画に欠かせない「SWOT分析」ができるシートがあります。記入することで、自分の強み・弱み・機会・脅威の整理を行うことができるものです。

出来上がった事業計画に、講師をつとめる創業手帳の創業者・大久保氏と創業手帳のアドバイザーである山田氏、そして税理士の渡邊氏が丁寧に目を通します。

「今までは自己資金で全てをまかない個人事業主として活動していました。主な取引先は企業様でしたが、新型コロナウイルスの感染拡大があり、事業戦略の見直しが必要だと思いました。法人化をするにあたっては、現在の事業を主軸としながら、オンラインスクールやBtoBなどにも活動を広げて行きたいです」

アドバイザーは「スケール的にどうしていきたいですか?」など、さまざまな質問を投げかけます。

「将来的には、人を雇ってある程度仕事を任せていきたいと思っています。けれども、規模としてはミニマムスタートで、少しずつ広げていきたいです」

質問に答えることで、目指すべき道とやるべきことがどんどん明確になっていきます。

大久保氏からの熱のこもったアドバイスに、参加者の皆さんは真剣な表情で聞き入っていました。

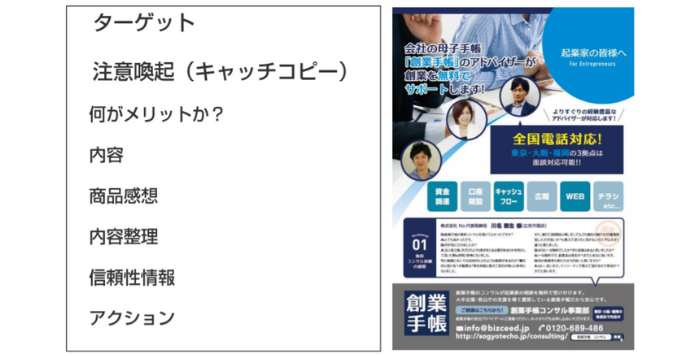

チラシを作って事業計画の抜け漏れを確認する

事業計画を作成したら、「チラシ」を作ることで製品やサービスに抜け漏れがないかを確認できます。

新しい商品やサービスの提供を始める際、チラシを作ってみると、売れる要素を「可視化」することができます。訴求点をまとめ、整理してみましょう。

チラシは、LP(ランディングページ)として活用することもできます。LPは1つのターゲットに対して1つのテーマなので、「誰に対して」「何を伝えるか」を絞り込むことで、より効果が期待できます。

また、売れるパッケージを作ってその反応から商品を作ることがあります。販促が先に来て、お客さまの反応を見てから企画・生産という逆の順番をたどることで、「確実に売れる」ものを企画することができるのです。このように、さまざまな方法で商品やサービスの企画をブラッシュアップしていくことが大切です。

抑えておきたい「売れる要素」

売れる要素は以下の3点です。

・フィット(自分に合っているか)

・ベネフィット(こんな良いことがありますよ)

・トラスト(信用性)

上記が揃わないと、購買行動に繋げることが出来ません。

「プロは思考の過程を省略しています。しかし、素人はそれをしてはいけません」と大久保氏。丁寧に書き出し、抜け漏れがないか確認をしましょう。

フィットを考える際には、ターゲットを絞り込み、購買に繋がらない人を切り捨てましょう。また、ベネフィットは、購入することによって何が起きるかということです。トラストは信頼性に繋がる情報、「やって良かった」という感想などを指します。そして最後に、購入後にどんなアクションを取れば良いのかといった動線を設計するのも大切です。

ここでも実際に、参加者の皆さまに体験していただきました。

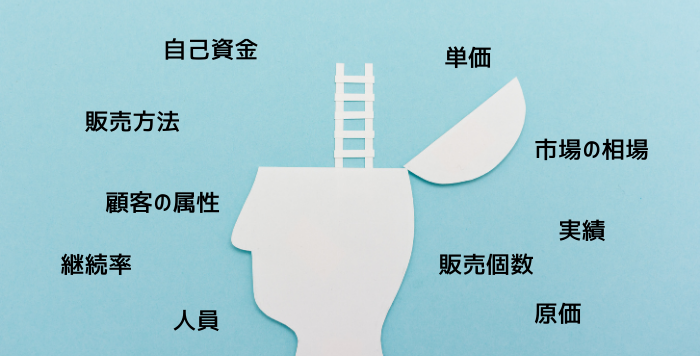

金融機関の審査のポイントとは?

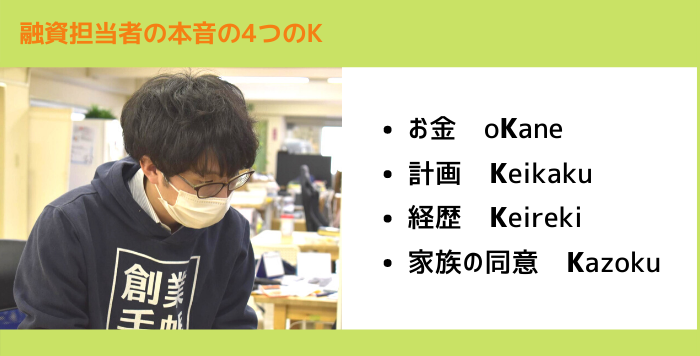

チラシを作って抜け漏れを確認し事業計画をブラッシュアップしたら、次は資金融資のために知っておきたい「審査のポイント」のレクチャーです。金融機関が融資をする際には見るポイントがあります。創業手帳の社員である山田氏は元信金勤務。金融機関側の視点で「融資担当者の本音の4つのK」にまとめて紹介してくれました。

融資担当者の本音は4つの「K」

審査項目はいくつもありますが、中小企業においては下記の4つが重要視されるといわれています。

・売り上げ(お金) o「K」ane

現在どれだけの売り上げがあり、融資を回収するためにどのくらい売り上げを伸ばすことが出来るのか。

・計画 「K」eikaku

融資を受けたお金をどんなことに使うのか。

・経歴 「K」eireki

社長自身の経歴。

・家族の同意 「K」azoku

家族の同意があるのか。

これらのポイントを抑えることで、融資を受けやすくなります。中小企業の場合、家族経営であることも多く、家族の同意は重視されます。また、融資審査の際には「金融事故」が分ってしまうので、事故歴のある方は資金調達が難しいケースも。

とはいえ融資審査は人間が行うものです。経営者の責任感や謙虚さなどの人間性がものを言うこともあります。実績はもちろん、信頼度や成長の可能性も融資における重要な指標とされています。

融資について考えてみる

融資のポイントを踏まえた上で、融資について考える時間を取りました。「融資は必要なのか?」といったことは、起業を志している多くの方が悩む問題のようです。本セミナーでも、「法人化する際、資本金はいくら必要ですか?」という質問が寄せられました。

税理士の渡邊氏からは、次のようなアドバイスがありました。

「自己資金は、資本金の2~3倍あると良いですね。そして資本金は、低すぎると融資を受ける際に見られるので、融資をお考えの方は極端に少なぎるのは避けた方が無難です」

「とはいえ支出の全てを借り入れる必要はありません。資本金は、初期費用と運用資金が3ヶ月あれば良いと思います」

例えば、初期費用に100万円、運用費用に毎月50万円掛かる予定の場合、250万円が資本金の目安になります。この場合の運用費用などの数値は仮置きで構いません。実際に融資を受ける前に見積もりを取ったりして正確な数値を算出しましょう。

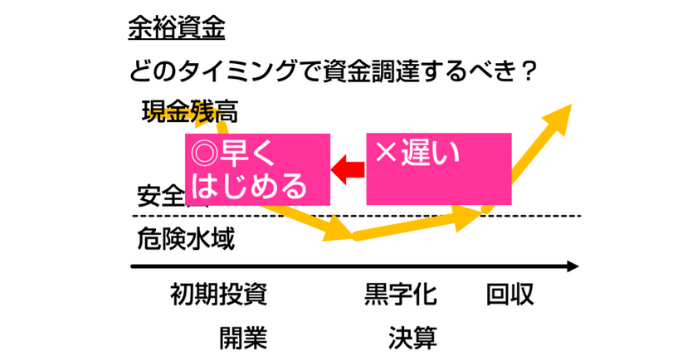

融資のベストタイミングとは

融資の目標額が決まったところで、「融資のタイミング」についてのレクチャーが行われました。

融資のタイミングで注意したいのが、「入金までのタイムラグ」です。起業後、売り上げがあってから入金までには2~3ヶ月かかるケースも多くあります。自己資金がひっ迫してからでは、資金の借り入れが難しくなってしまいます。

創業後6ヶ月以内であれば、融資の際に資金の流れや数字を求められることはありません。つまり、創業後に借り入れを行う予定なのであれば、半年以内が良いのです。

参加者の皆さまは、アドバイス一つひとつにうなずきながら、熱心にメモを取っていたのが印象的でした。

おわりに

新規事業立ち上げの際のシーズの探し方から事業計画の書き方、そして創業期の融資のタイミングやポイントまで、学びが詰まった今回のセミナー。融資を受けるためのプレゼン形式のゲームの時間もあります。セミナー内では複数のプロによるアドバイスを受けることができ、「参加して良かったです」という声が聞かれました。

残念ながら、本稿ではご紹介しきれなかったプレゼン形式のゲームの内容、資料や専門家のアドバイスも数多くあります。自身の考えをアウトプットし、専門家からのアドバイスをインプする。第三者の目を通すことで、事業計画をブラッシュアップし、資金調達をスムーズに進めることができます。

創業手帳では、常に新しい情報を発信するために、小さなスキルアップが目的のセミナーから、著名人による大規模セミナーまで幅広く開催しています。是非チェックしてみてください。

(編集:創業手帳編集部)