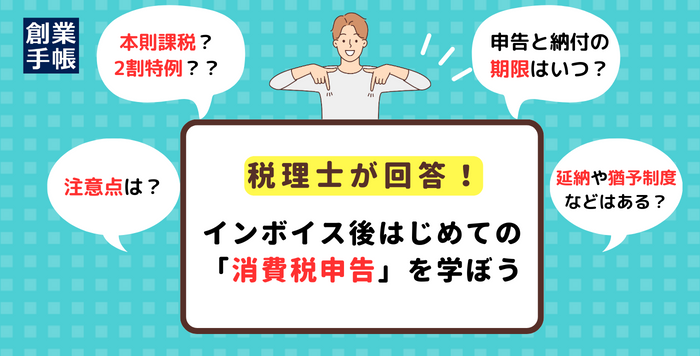

税理士が回答!インボイス後はじめての消費税申告。納税や計算の方法、注意すべきポイント

本則課税や2割特例、どれを選択する?経費への計上方法や猶予制度とは?

2023年よりスタートしたインボイス制度により、免税事業者から課税事業者になった方が多くいるでしょう。それにより、今年は初めて消費税申告をするといった方も多いと思います。

消費税の納付は2024年4月1日までにしなければいけませんが、消費税の確定申告をしたことがなく、どのように申告をしたらいいか不安を抱いている方も多いのではないでしょうか。

今回は、FinTax税理士法人の代表社員を務める税理士の遠藤さんに、消費税申告について、多くの方が悩む点や注意すべきポイントなどのお話をお聞きしました。

FinTax株式会社/FinTax税理士法人 取締役

早稲田大学法学部卒。楽天グループ株式会社(旧:楽天株式会社)の楽天銀行部門へ入社の後、税理士業界へ。

EY税理士法人GCR部勤務を経て、FinTax Groupを共同創業。創業メンバー3名による若さあるチームで、累積対応実績300社以上、補助金の申請実績10億円以上。 中でも、遠藤氏はスタートアップ企業支援を中心として起業家育成に注力。得意分野はインターネットサービス業、医業、飲食業、創業融資、外資系企業。

https://fintax.jp/

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

消費税は課税対象の取引に基づいて確定申告する

遠藤:まずは、仕入れや売上などについて、それぞれの取引が消費税の課税対象の取引であるのかを確認しましょう。

消費税の課税対象は「国内において事業者が事業として対価を得て行う資産の譲渡等」と定められているので、海外で購入したもの、利息や補助金の収入などは消費税の対象外となります。今一度取引先からの請求書を見直してみることをおすすめします。

遠藤:消費税は、3月31日までに消費税の確定申告と納付が必要です。所得税の確定申告期限より少し遅くなっておりますが、一般的には所得税の確定申告書作成時に一緒に作成することが多いです。

また令和6年は3月31日が日曜日のため、翌日の令和6年4月1日が申告・納付の期限になっています。納付方法は所得税と同様でいくつかありますので、ご自身のやりやすい方法を選択ください。詳しくは国税庁のwebサイトに方法が載っています。

消費税には所得税のような「延納制度」はありませんが、消費税を含む国税には「猶予制度」というものがあります。

猶予制度とは一時に納付をすることにより事業の継続や生活が困難となるときや、災害で財産を損失した場合などの特定の事情があるときは、申請により税務署長の承認を受けて、期限後に(必要に応じ分割して)納税ができるようになる制度です。

納税の猶予を受けるためには一定の条件を満たす必要がありますが、猶予が認められると延滞税が軽減又は免除されます。

インボイスへの対応は?申告の特例や計算式をチェック

遠藤:はい、おっしゃる通り、インボイス登録をした事業者は消費税申告が必要になります。

本来免税事業者でいることが出来た事業者で、インボイス登録をした事業者であれば、いわゆる「2割特例」の計算方法を選択可能です。個人事業主であれば、2年前の課税売上高が1,000万円以下であれば2割特例が利用可能です。2割特例の消費税額の計算方法は「売上税額×20%」となります。

消費税の原則的な計算方法である本則課税は、売上にかかる預かった消費税額から経費にかかる支払った消費税を差し引いて計算し、預かった額の方が多ければ納税し、支払った消費税が多ければ還付になります。

簡易課税制度は「消費税簡易課税制度選択届出書」を税務署に提出した課税事業者のうち、個人事業主の場合は前々年の課税売上高が5,000万円以下の事業者が利用できます。

簡易課税の消費税額の計算方法は、業種ごとに定めたみなし仕入れ率(40%~90%)を利用して売上の金額をベースに算出します。計算式としては「売上にかかる消費税額 – 売上にかかる消費税額 × みなし仕入れ率」となります。この制度は経費にかかる消費税を考慮する必要がないので事務的な負担が小さくなります。

遠藤:どの計算方式を選択するかは、個別に検討が必要ですが、経費が比較的多く明らかに赤字の場合には本則課税を利用することが有利になります。

利益が出ている場合には、2割特例や簡易課税を選択することが有利になります。消費税の課税方法の選択は、事前の届出が必要であったり2年間変更できない縛りがあったりなど複雑になっておりますので、税理士等にご相談されるのをお勧めします。

遠藤:はい、おおよそ全て(少なくともメジャーなところは)の会計ソフト、申告ソフトがすでに対応していると思います。

会計・申告ソフトによって2割特例に設定変更する方法は異なりますので、ご自身の申告書が対応できていない場合には、会計・申告ソフトのサポートセンターに問い合わせるなどして修正しましょう。

遠藤:2割特例を使える事業者の場合には、簡易課税の届出を提出していても、申告時に2割特例を選択することは可能です。

ただし、会計・申告ソフト上では、ご自身で選択する必要があると思いますので、入力時に注意するようにしてください。

消費税は経費になる?申告漏れのリスクは?確定申告の疑問あれこれ

遠藤:消費税申告で確定した税額は、経理処理の方法によって、所得税の計算上、経費として扱えるかどうかが変わります。

税抜経理で処理した場合には、経費として計上することは出来ず、税込経理で処理した場合、租税公課として経費計上が可能となります。しかしながら、基本的にどちらも有利不利はございませんので、経理処理の方法に合わせて取り扱いください。

遠藤:一度申告した確定申告の内容が誤っていた場合、改めて申告書等を作成し提出することが必要です。

確定申告の申告期限までに再申告した場合には、ペナルティはかかりません。

申告期限後に間違いが発覚した場合には、修正申告を行うことになります。その場合には、過少申告加算税及び延滞税が課されますので、早めに提出しましょう。

また、確定申告確定申告を忘れていた場合も、無申告加算税や延滞税というペナルティが課されます。

ペナルティを避けるためにも早めに確定申告の準備をしよう

遠藤:インボイス制度が始まって、今年から消費税申告を行う事業者の方々も多くいらっしゃるかと思います。消費税は計算方法がたくさんあったり、届出が必要だったりと間違いやすいポイントがたくさん潜んでいますので、しっかり調べるか税務署、税理士等にご相談されるのが良いと思います。

申告期限ぎりぎりで焦らないよう早め早めに進めて、本業である事業の推進に支障が出ないようにしましょう。

この記事をお読みいただき、自分は確定申告の必要がありそうだと思った方は是非「確定申告ガイド」もあわせてご利用ください。無料でお読みいただけます。

(取材協力:

FinTax税理士法人 代表社員 遠藤聡史)

(編集: 創業手帳編集部)