確定申告しなくていい金額はいくらまで?しなくていい条件などを解説

確定申告しなくていい金額とは?収入や所得金額によって変わる確定申告の必要性の有無

●副業収入の場合、20万円未満なら確定申告は不要。

●事業所得の場合、48万円以下なら、確定申告は不要。

●会社員の場合、年末調整済みで追加収入なしなら確定申告は不要。

●赤字申告や住民税手続きは別途対応必要なので要注意。

●申告忘れはペナルティの対象になるため、必ず期限内に対応が必要。

確定申告は所得税の自己申告として、年末調整していない人には必須の手続きです。

しかし、すべての人が必要となるわけでもなく、中には確定申告しなくていい金額や確定申告の必要がないケースもあります。

確定申告の必要性は金額や条件によって異なります。無駄な作業を省けるので、申告準備をする前に、自分がどちらか知っておいた方が効率的です。

こちらの記事では、確定申告が必要なケースと確定申告しなくてもいいケースの金額や条件を紹介します。

自分がどちらに当たるか、また、確定申告の必要はなくても、した方が損しないこともあるため、そのケースに当てはまっていないか確認してみましょう。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

確定申告の必要性を知りましょう

確定申告は、年末調整を受けている会社員や収入がない人以外のための所得税の申告制度です。

確定申告をすることで、自分自身の1年間の収入を国に伝え、所得税の金額を正しく計算して支払います。

しかし、収入があり年末調整を受けていない人でも、確定申告の必要がない人もいます。

まずは、確定申告のルールと確定申告しなくていい条件を知っておきましょう。確定申告をしなくていい場合には、書類の準備や提出へ行く、といった手間を省けます。

ただし、確定申告が必要かどうかは誰も教えてくれないため、自分で判断することが必要です。

確定申告しなくていい金額と必要な金額がある

確定申告は、収入に対する所得税額を申告し、納税するための制度です。

そして、税計算の元になる金額は控除を受けることができるため、最終的にその金額はゼロやマイナスになることもあります。

税の計算の元になるのは、収入ではなく課税所得の金額です。個人で事業をしている場合には、売上から必要経費と各種控除を引き、課税所得を出します。

控除は扶養控除、社会保険料、生命保険料控除などさまざまなものがあるので、自分に当てはまるものを選び、自分で計算することが必要です。

税計算の元になる所得がゼロ以下であれば、税金も当然のことながらゼロになります。そのため、収入の金額によっては確定申告が必要のない場合もあります。

ただ、確定申告の必要がない金額は、その人の立場、収入の種類などによって異なりますので注意しましょう。

日本の税制は「申告納税制度」

日本の税制は、税金を納める側である国民が自己申告して納税するスタイルです。

国民は、税金の制度を各自が正しく理解して、期間内に自分の収入から課税所得額、税額を算出し、自己申告して納税します。

納税の必要がなく、確定申告しなくていい金額の人もいますが、そうでない人はすべて申告と納税の義務があります。

また、さらに納税の義務がある人が申告をしなかったり少ない金額を申し出たりした場合には、罰則を適用されないとも限りません。

申告や納税の期限を破る行為や誤った金額での申告・納税には注意が必要です。

ペナルティには、過少申告加算税、無申告加算税、不納付加算税、重加算税、延滞税、利子税があります。

基本的に日本では、申告と納税の義務は自分から果たす、必要の有無も自分で判断する必要があります。

ただし、誤りの内容やその人の条件によってはペナルティが課せられない場合もあります。

確定申告しなくていい金額・条件

前述の通り確定申告が必要ない金額や条件は人によって異なります。

具体的に確定申告しなくていい金額や確定申告の必要がない条件をチェックしておきましょう。

金額のルールでは、収入なのか所得なのか、細かい部分まできちんと把握しておくことが大切です。

また、金額がボーダーラインギリギリの場合には、ミスなく計算し、必要か不要かの判断を間違えないようにしてください。

副業の収入が20万円に満たない場合

副業の収入があった場合でも、20万円に満たない場合には確定申告しなくていいと決まっています。

20万円ルールが適用されるのは、年末調整を受けている会社員だけです。フリーランスや個人事業者は、当てはまりません。

事業所得が48万円以下の場合

事業を営んでいる場合、基本的には確定申告が必要ですが、売上が少ない場合には確定申告をしなくても良いケースがあります。

確定申告では、48万円の基礎控除を受けることが可能です。事業所得が48万円の場合には、所得控除することで課税対象額がゼロになります。

そのため、事業所得が、控除後に課税対象がゼロ円になる48万円以下だった場合には確定申告の必要はありません。

基礎控除の金額は、2020年から変わっています。それまでは、所得税の基礎控除は38万円でしたが、48万円に引き上げられました。

継続的に事業をしている方は、2020年分の申告から金額が変わっているため、間違えないように注意しましょう。

会社から年末調整を受けていて他の収入がない場合

会社から年末調整を受けている会社員は、すでに所得税の計算は済んでおり、会社が納税してくれています。

そのため、それ以外に収入がない場合には基本的に確定申告の必要はありません。

ただし、会社から年末調整を受けている会社員であっても、会社の年末調整で控除できないものがあります。

医療費控除や1年目の住宅ローン控除は確定申告でしか控除されません。

確定申告が必要なケース

続いて、どのような場合に確定申告が必要になるのか理解しておきましょう。以下の条件に当てはまる方は基本的に確定申告が必要です。

主に会社から給料を受けている人以外ですが、場合によっては会社員でも確定申告が必要となるため、注意してください。

個人事業主やフリーランスの場合

事業所得が48万円以下の個人事業者やフリーランスは基本的に確定申告が必要ありません。

なぜなら、所得税には基礎控除額が設定されており、合計所得金額が2,400万円以下の場合には48万円の控除枠が設けられているからです。

なお、事業所得は総収入額から必要経費などを差し引いた金額を指します。

たとえば、総収入額が50万円であっても経費として5万円がかかっていれば、事業所等は45万円となり確定申告が不要です。

個人事業主やフリーランスの方は、事業所得が48万円以下であれば確定申告の必要がないことを知っておきましょう。

ただ、くわしくは後述しますが、48万円以下であっても確定申告を行うことでさまざまなメリットが得られるため、個人事業主やフリーランスの場合には確定申告を行っておくことがおすすめです。

会社員で年収額が一定以上の場合

会社員でも年収の高い人は確定申告が必要になることもあります。

年収が2,000万円を超える会社員は、給与収入だけであっても勤務先での年末調整の対象にはなりません。

そのため、自分で確定申告が必要となります。

年収額2,000万円とは、給料の額面であり、各種控除前の金額です。控除した後の金額ではないため、注意しましょう。

管理職である、経営者であるなどの条件は関係なく、給与の高い人は確定申告が必要なこともある、と覚えておくと間違いがありません。

専業主婦・パート主婦の場合

専業主婦の場合は、基礎控除の48万円が自分で確定申告をする基準となります。基礎控除は誰でも使える控除で、年間所得から48万円を引けるため、雑所得で年間48万円以上の所得があれば所得が発生することとなり、確定申告をしなければなりません。

一方でパート主婦の場合は、年間103万円を超える収入の場合と、パートを掛け持ちしており2つ目のパート先の収入が20万円以上なら、確定申告が必要になります。

よくいわれる「103万円の壁」とは、非正規雇用者が当てはまる税金の壁のことです。非正規雇用者は、すべての者が使える基礎控除48万円と給与所得控除55万円を足すと、合計で103万円となります。つまり、1年間の収入が103万円以上であれば所得が発生し所得税がかかるため、確定申告が必要です。

またパートの掛け持ちで20万円の基準があるのは、年末調整できるのは1社のみだからです。パート先で毎月所得税が天引きされ年末調整で払いすぎた税金が戻ってきますが、この年末調整ができるのは1社のみとなります。年末調整をしていないパート先の収入は副業扱いとなり、副業の所得は年間20万円以上あると、自分で確定申告をしなければなりません。

公的年金の受け取りが一定額以上の場合

公的年金の受給者も、一定金額以上の年金を受けている場合には確定申告が必要となります。

公的年金額のボーダーラインは400万円です。400万円を超える公的年金がある場合は確定申告をしなければなりません。

このルールは、平成23年分の確定申告から始まったものです。

400万円以下で、源泉徴収の対象となっている人は確定申告が不要である、というルールができたことで、公的年金も金額に応じて確定申告が必要な人と不要な人に分かれるようになりました。

また、この不要な条件としては「公的年金以外の所得も20万円以下」を満たす必要があります。

株取引で一定の利益を得た場合

株取引のある人も、利用口座と利益の金額によっては確定申告が必要です。

一般口座で株取引をしている人のうち、1年間の株取引における売却収益が20万円を超えている場合は、確定申告の対象となります。

特定口座の場合でも「源泉徴収なし」を選ぶと税金の天引きがなくなってしまうため、確定申告が必要です。

給料のほかの所得があった場合

副業をしている人で、給与以外の所得の合計が年間20万円を超える場合にも確定申告が必要です。

これはいわゆる「20万円ルール」というもので、年末調整を受けている会社員が副業などで雑所得を得ていた時に当てはまります。

2か所以上から給与を受けている場合

会社員であっても、年収金額が一定の範囲内であっても、2カ所から給与を受けている場合には確定申告が必要なケースもあります。

本業の会社以外から所得を得ている場合、何らかの事情によって2カ所以上の会社に所属している場合が当てはまります。

ただし、所得の合計金額が20万円以下、給与から雑損控除、医療費控除、寄附金控除、基礎控除以外の所得控除をすべて差し引いた金額が150万円以下になった場合には申告しなくても問題ありません。

退職所得がある場合

退職時に「退職所得の受給に関する申告書」を提出していれば、退職金は源泉徴収済みのため確定申告は不要です。

ただし、退職金を受け取った際に確定申告が必要となる例外もあります。たとえば、外国企業から受け取った退職金などで源泉徴収されていないケース、退職所得があり退職所得を含めて確定申告をするとメリットがあるケースです。

対象外の人でも退職後に再就職していない場合は確定申告をするとメリットがあるため、後述する「退職後に年内で再就職していない人」の項目をお読みください。

確定申告しなくていい金額・条件の場合でも注意すべき点

確定申告が必要ない金額、確定申告しなくてもいい金額や条件を紹介しましたが、確定申告しなくてもいい金額でも、あえて確定申告をした方がいいケースもあります。

確定申告は、収入や経費などの金額を計算し、税務署へ書類を提出する手間がかかるものです。

そのため、できればしたくないと思う人も多いですが、実は確定申告をしないと損をしてしまう人もいます。

確定申告しなくてもいい金額でも、以下のケースに当てはまる場合には注意が必要です。

確定申告は「納税のため、つまり税金を取られるだけの手続き」と思っている人もいますが、逆にプラスになることもあります。

自営業で赤字の場合

個人事業主・フリーランスなど、自分で事業をしている場合、赤字が出た年は基本的に確定申告の必要はありません。

確定申告は納税のための申告であるため、納めるべき税金がない場合は不要です。

しかし、確定申告をあえて行うことで、メリットを得られることもあります。

自営業で赤字が出た場合に、確定申告すると、純損失の繰越し控除ができます。

事業所得を得ている場合には、赤字は3年間繰り越して、その間の黒字と相殺することが可能です。

しかし、確定申告をしなければ、この繰り越しはできません。そのため、事業を行っている人は赤字でも確定申告をした方がいいです。

また、事業で赤字となった場合には、還付を受けられたり住民税が考慮されたりということもあります。

ただし、雑所得では赤字の繰越しはできません。赤字は「事業所得」「不動産所得」「山林所得」で生じたもののみとなります。

副業で源泉徴収されている場合

会社員の給与所得者などが副業している場合には、副業で得た収入から所得税が源泉徴収されているかどうか、確認することが必要です。

もしも、収入から源泉徴収されていた場合、源泉徴収で引かれた分が還付される可能性があります。

副業での報酬は、会社の給料のように源泉徴収されているとは限りません。

しかし、副業で「給料」として収入を得ている場合には、源泉徴収も行われていることが多くなります。

また、個人で仕事を受けている場合も、クライアント企業によっては源泉徴収を行っていることがあるため、まずは請求書や支払調書を確認してみましょう。

源泉徴収されている場合には、確定申告することで還付金を受け取れるかもしれません。

住民税は別に申告を

年末調整や確定申告で納付するのは所得税ですが、同時に市区町村への納付が必要な住民税も計算されています。

確定申告を終えると、税務署から市区町村へ確定申告の情報が届けられます。そのため、確定申告をしないと、住民税の計算もできません。

もしも、確定申告の必要がないとしても、市区町村への個人住民税の申告は必要となります。

住民税は住んでいる都道府県と市区町村へ納める税金で、前年の所得に対して1月1日の住所地で課税されるものです。

会社員は会社など、給与支払者が代わりに納付していますが、個人事業主・フリーランスは自分で納める必要があります。

また、所得税と住民税では所得控除の金額が違うため、所得税がかからなくても、住民税はかかることがあります。

確定申告をしなくていい金額・条件の場合でも申告するメリットあり

確定申告の必要性がなくても、以下のケースに当てはまるなら確定申告をしたほうがお得です。

-

- 住宅ローンを組んだ人

- ふるさと納税など寄付した人

- 年末調整で申告忘れがある人

- 退職後に年内で再就職していない人

- 個人事業主で赤字がある人

- 個人事業主で投資の赤字がある人

その年に住宅ローンを組んだ人は、住宅借入金等特別控除の適用のため、自分で確定申告をしましょう。控除を受けるためには、1年目に自分で確定申告をしなければなりません。2年目からは年末調整で控除が受けられるため、初年度のみ自分で確定申告してください。

ふるさと納税でワンストップ特例制度を利用していない人や、控除の対象となる団体へ2,000円以上の寄付をしたときも、確定申告がおすすめです。ふるさと納税を申し込む際に「ワンストップ特例制度の利用」にチェックを入れていないと、所得税や住民税の還付や控除がされません。

年末調整での申告忘れとは、生命保険・地震保険・扶養などの控除の申告を忘れたときです。証明に必要な書類が年末調整の手続きまでに間に合わなかったときは、自分で確定申告をすると税金が戻ってくる可能性があります。

年の途中で退職したが再就職していない人は、会社で年末調整をしてもらうことができないため、自分で確定申告をすることをおすすめします。再就職していなければ所得が低くなるので、所得税の還付申請のため確定申告をしましょう。

個人事業主の人は、事業所得または投資で赤字があるなら、確定申告がおすすめです。投資は、株・FX・投資信託などで、投資の赤字は3年間繰り越しできるため、確定申告すれば税金が安くなります。ただし、投資の赤字の控除を受けるためには、毎年確定申告をしなければなりません。

確定申告の進め方やスケジュール

最後に確定申告の進め方やスケジュールを紹介します。

確定申告書の作成は難しそうに見えますが、流れを理解した上で会計ソフトなどを利用すれば専門知識がなくとも問題なく進めることが可能です。

状況によって確定申告の進め方が異なるので、自分の当てはまるパターンでの進め方を理解しておきましょう。

確定申告の進め方【個人事業主やフリーランス】

個人事業主やフリーランスの場合には、下記の手順で確定申告を進めていきましょう。

- 定期的に帳簿付けを実施

- 確定申告に必要な書類を収集

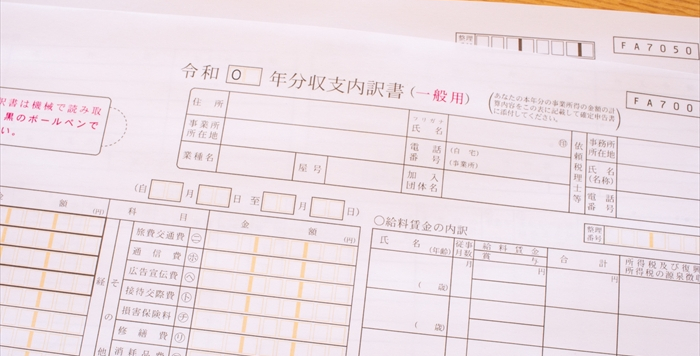

- 青色申告決算書または収支内訳書を作成

- 確定申告書を作成し期限内に申告

- 納税または還付を受ける

個人事業主やフリーランスの場合には、実施した仕事や取引の帳簿を定期的につけておきましょう。

確定申告は年に一度で問題ありませんが、そのタイミングですべてを行おうとすると抜け漏れが発生してしまう可能性が高いです。

請求書などの取引を証明する書類を保管しておくとともに、経費の領収書や健康保険料の証明書や社会保険料控除証明書などの控除に利用する書類も整理しておきましょう。

確定申告は、青色申告と白色申告を選ぶことが可能です。

手続きが煩雑な反面、青色申告の場合には最大で65万円の控除が受けられるメリットがありますので、状況によって選択しましょう。

青色申告の場合には青色申告決算書、白色申告の場合には収支内訳書を作成していきます。

必要書類や添付書類が準備できたら、確定申告書を作成し税務署へ申告しましょう。

納税が必要な場合には納税し、還付される場合には指定の口座に還付金が振り込まれ、確定申告が終了します。

確定申告の進め方【会社員】

会社員の場合には、下記の手順で確定申告を進めていきましょう。

- 何ついて確定申告するか決定

- 確定申告に必要な書類を収集

- 確定申告書を作成し申告

- 納税または還付を受ける

会社員の場合には、どのような理由で何について確定申告を行うかを最初に決定します。

たとえば、医療費控除や住宅ローン控除を受けるためなど。

目的が決定したら、その確定申告に必要な書類を収集します。

必要な書類が収集できたら、確定申告書を作成しましょう。

確定申告書の作成は国税庁の「確定申告書作成コーナー」を利用することがおすすめです。

案内に沿って金額を入力することで、Web上で簡単に確定申告書が作成できます。

確定申告書が作成できたら、個人事業主やフリーランスと同様に申告・納税を行い還付がある場合には還付を受け、手続きが終了します。

確定申告のスケジュール

確定申告のスケジュールは、原則毎年2月16日~3月15日までの1ヶ月間とされています。

土日祝日にあたる場合は、次の月曜日が期限日になります。

所得税の納付期限も同じ期間になりますので注意しましょう。

なお、確定申告が必要ない方で還付申告を行う場合には「還付申告をする年分の翌年1月1日から5年間」が期限となっています。

もし、確定申告をしなかったことによって多くの税金を支払うことになってしまった場合には、還付申告を利用しましょう。

確定申告をしなかった場合(無申告)のペナルティとは

確定申告の必要性があるのに、申告しなければペナルティがあります。ペナルティの内容は、以下のようなものです。

- 無申告加算税

- 延滞税

税務調査があった場合は、本来収めるはずだった税金に15%または20%の無申告加算税が課せられます。調査がある前に自分で確定申告をした場合の税率は5%となるため、確定申告の期日が過ぎてもできるだけ早く申告するようにしてください。

また、確定申告をしないと、追加で課税されるだけでなく、社会保険料などの減免が受けられなくなる恐れや、ローン契約に支障が及ぶ恐れもあります。

まとめ

確定申告は、必要のある人とない人、また、確定申告しなくていい金額の場合でも申告をした方が良い人もいます。

また、必要な条件や申告した方が良いケースに当てはまるかどうかを慎重にしないと、損することもあります。

事業をしている人はもちろん、副業で収入を得た、株取引でブラスになった場合など、少額の利益でも慎重に判断しましょう。

必要なのにしないと罰則もあるため、自分がどちらに当てはまるか分からない場合には、確定申告の計算をしてみて判断することも必要です。