個人事業主が法人化するメリットは4つ!法人化するタイミングや手続き方法も解説

一定規模の収入があるビジネスなら、税制以外にも法人のメリットが多数

個人事業主として活動している人が、順調にビジネスが拡大すると、株式会社などへの法人化が検討材料となります。法人化には税負担の軽減や信用力の向上などさまざまなメリットがありますが、法人化に乗り出すタイミングや手順がよくわからずに、法人化に二の足を踏む人も少なくありません。

そこで今回は、個人事業主が法人化するメリットやタイミングを判断する基準、法人化手続きの手順について紹介します。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

個人事業主の法人化とは?

法人化は「法人成り」とも呼ばれているもので、個人事業主として活動していた人が、その活動を主要ビジネスとする法人を設立して、更なるビジネス拡大を図る手法です。法人には大まかに次のような種類があります。

- 株式会社:株式を発行し、多くの人々からお金を集めて事業をおこなう

- 合同会社:ランニングコストが低く、意思決定もスピードアップさせやすい

- 合資会社:無限責任社員と有限責任社員で構成される会社

- 合名会社:無限責任社員だけで構成される

- NPO法人:NPO法人とは、指定された20の特定分野に関する活動をおこなう非営利活動法人

- 一般社団法人:非営利団体だが、活動に制約はなし

- 一般財団法人:特定の財産を特定目的のために利用する法人

法人形態についてはこちらで詳しく紹介しているので、あわせて参考にしてください。

法人の種類・特徴まとめ|本当に株式会社でいい?設立する前に知っておくべき法人の種類

法人化というと、株式会社を設立して法人化に至るのが一般的です。、しかし、活動実態によっては他の法人形態が適しているケースも考えられます。

2006年の会社法改正で、資本金1円、役員最低1人で法人化が可能になりました。さらにローコストな合同会社という形態が生まれたことで、以前より法人化のハードルは下がっているといえます。

法人化する4つのメリット

個人事業主の法人化にはさまざまなメリットがあります。特にビジネス規模が大きくなってくるとそのメリットから得られる恩恵が大きくなるため、規模が拡大するにしたがって法人化を検討する人が多くなるのです。

税負担を軽減できる

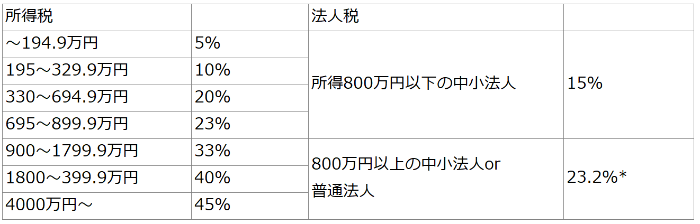

個人事業主は、そのままでは収益全体に所得税が適用されます。所得税は法人税よりも累進性が強いため、最高で45%という高額な税率が課せられます。一方で、法人化した場合には年間所得が800万円を超えた場合にも税率は23.2%(今後法人化した場合)で済みます。

現在の法人税・所得税

*今後設立する場合。平成30年3月31日以前に設立した法人は、設立タイミングによって税率が異なる

またその他に次の3つのポイントで税負担を軽減させられます。

- 給与や退職金の経費範囲の拡大

- 保険料

- 損失の繰り越し期間

個人事業主は家族への給与や退職金を経費にすることができませんが、法人化すれば本人・家族への給与および本人への退職金が経費扱いになるため、見かけの所得を減らして税額を抑えることができます。

また、保険は個人事業主は、通常の給与所得者と同様に生命保険料控除しか適用されません。一方で法人化して法人向けの掛け捨て保険に加入すれば保険料の多くの部分を経費とすることが可能です。

最後に赤字の繰越期間ですが、個人事業主は3年分に限定されています。一方で法人の場合は10年分まで繰り越して、黒字と相殺できます。

信用力が高まり事業拡大や資金調達において有利

法人は個人事業主よりも事業の継続性や安定性の観点などから信頼される傾向にあります。法人との取引を優先する企業も少なくないため、顧客基盤やビジネスの拡大にも有効です。

また、金融機関から融資を受ける際にも、法人の方が交渉を有利に進められます。資金調達を通じた経営の安定化や成長の加速を目指しやすくなります。

事業承継がしやすくなる

個人事業は事業主が死亡すると、相続人が事業承継しなければ廃業せざるをえません。これに対して法人化していれば、相続人にかかわらず経営権を移譲することが可能です。特に株式会社なら株式を譲渡することで、複数人への承継もスムーズにおこなうことができます。

経営者の事情による突然の廃業リスクが低いのも、企業が法人を信用する一因です。

社会保険に加入できる

法人化すると社会保険への加入が義務付けられます。これは例え社員が自分一人でも例外ではありません。社会保険の一部である厚生年金は、個人事業主が加入する国民年金より月々の負担は重くなりますが、将来受け取れる年金額は高くなります。

また社会保険には、個人事業主が一般的に加入する国民健康保険にはない傷病手当があるなど、保障も手厚くなっています。自分自身の備えが強化されるだけでなく、社会保険への加入を明示しておけば、将来ビジネス拡大のために社員を雇うときも、福利厚生の一環として記載可能に。その企業に入社するインセンティブとなるでしょう。

法人化はいつすればよい?

事業規模が大きくなれば法人化のメリットは大きくなる一方で、税理士への依頼が必要になるなどのコスト増要因もあるため、法人化のタイミングの決定要因は複雑です。

所得でいえば、おおむね年間1,000万円程度が一つの目安となりますが、他にも考慮すべき要因があります。ここからは法人化のタイミングを考えるポイントについてみていきましょう。

所得で1,000万円程度が目安

所得が1,000万円程度超えてくると、諸費用や手間を考慮しても法人化した方が負担が軽減されるため、この辺りが目安になります。

まず、税率でみると、所得税と法人税を比較したときに、法人税で支払った方が割安になるのは所得900万円を超える頃からです。それ以上の所得になると法人税と所得税の格差が拡大していきます。

一方で、法人化すると決算の申告が必要になりますが、これを全て自前でおこなうのは現実的ではないので、税理士に依頼することになります。すなわち法人化すると、個人事業主では必須ではなかった税理士報酬が発生するわけです。報酬額は事務所によりますが、年商1,000万円以下であれば10〜20万円程度が一つの目安になります。

あとは年商と利益・所得のバランスにもよってきますが、おおむね所得が1,000万円を超える頃から、数十万円の税理士報酬を考慮しても、法人化した方が税負担の軽減のメリットが大きくなります。

法人化のタイミングや税理士負担についてはこちらの記事でも紹介していますので、合わせて参考にしてください。

個人事業主から法人化へ。タイミングは?儲かり具合と将来の展望がカギ

社会保険料の負担増にも注意

法人化すると社会保険が厚生年金や健康保険に変わることで、保険料が高くなります。その分、老後にもらえる年金額が増えたり、補償が手厚くなったりするので、必ずしも悪いことではありませんが、月々の負担増になることは確かです。

社会保険料の違い

| 個人事業主 | 法人 |

| 国民年金 保険料(令和4年度) 月額16,590円・年額199,080円 |

標準報酬月額より(令和4年度) 年額193,248~1,427,400円 |

| 国民健康保険 保険料(令和4年度) 新宿区・40歳未満のケース(概算) 所得500万円:年額350,772円 所得1,000万円:年額774,624円 |

協会けんぽ東京都(令和4年度) 標準報酬月額より 年額68,278~1,636,308円 |

2022年9月時点

出所

https://www.nenkin.go.jp/service/kokunen/hokenryo/20150313-02.html

https://www.city.shinjuku.lg.jp/content/000335985.pdf

https://www.kyoukaikenpo.or.jp/~/media/Files/shared/hokenryouritu/r4/ippan/r40213tokyo.pdf

厚生年金は役職員の報酬に応じて設定されるのがポイント。法人化した後に自身の報酬を高く設定すると、社会保険の月額負担が重くなります。社会保険の負担額もシミュレーションしながら法人化のタイミングを見極めることが大切です。

消費税の免税期間の活用

個人事業主においては、2年前の消費税課税の対象になる売上高が1,000万円を超えるか、1年前の前半6ヶ月の同売上高が1,000万円を超えると、消費税支払いの義務が発生します。

このルールは法人でも同じですが、個人事業主から法人化したとき、たとえ同じような事業を営んでも、双方は別物と認識されます。従って、法人化した年と、翌年は消費税判定に用いる2年前の売上が存在しない扱いになるので、消費税がかかりません。(ただし1年目の前半6ヶ月で課税対象の売上が1,000万円を超えた場合は、2年目は消費税が課税されます)

以上のルールを踏まえると、個人事業主としてビジネスが拡大して、消費税の支払い負担が発生するタイミングをみて法人化することで、消費税支払いを2年間先のばしすることができます。

インボイス制度導入前の法人化がおすすめ

足元固有の事情として、インボイス制度導入が近づいているという点があります。インボイス制度とは、消費税率が複数種類に増えたことに対応するための仕入れ税額控除の仕組みです。

同制度の元では、売り手が適格請求書を交付し、買い手が保存することを義務づけています。適用税率や税率ごとの消費税額を適格請求書に明記することで、取引と税額の透明性を高める狙いがあります。

さて、この制度が2023年10月1日より開始されます。実は売上1,000万円以下の法人は適格請求書を発行できないルールに。同制度のもとでは、仕入れ税額控除を受けるために、適格請求書の交付と保管が必須要件となるため、売上の小さい企業との取引では仕入れ税額控除を受けられなくなります。従って売上の小さい企業にとって取引減少のリスクとなるのです。

一方で、適格請求書の交付を受けるために、売り上げを拡大させると、今度は消費税の免除が適用される1,000万円を上回ってしまい、消費税免税の恩恵が受けられません。

以上を踏まえると、現時点で法人化の目処が立っている人は、早期に法人化し、消費税が免除される期間を少しでも長く取るのが有効です。

個人事業主が法人化するときの手続き

いざ法人化するとなると、さまざまなプロセスを経なければならず、戸惑う人も少なくありません。ここからは、個人事業主が法人化するときの手続きについて紹介します。

法人の内容を決める

まずは法人の内容を決めなければなりませんが、具体的には次の6つを明確にする必要があります。

- 法人の形態

- 商号

- 会社住所(本店所在地)

- 会社の目的(会社の事業内容)

- 資本金

- 決算日

法人の形態とは株式会社・合同会社もしくはその他の法人のタイプを意味します。自身のビジネスの規模や方向性に合ったものを選びましょう。また、商号は他社と同一にしてしまうとトラブルの元なので、下調べしたうえで適切な法人名を決めてください。

最後に資本金は1円から会社を興せるルールではありますが、あまりに少ない資本金では、取引先や金融機関の信用を得づらく、本末転倒です。適切な金額を資本金としましょう。

定款の作成と必要書類の準備

法人の存在を公的に証明する「登記」をおこなうために必要なものを揃えていきます。具体的には次のものが必要です。

- 定款

- 代表社員の就任承諾書(合同会社)/発起人の決定書及び取締役の就任承諾書(株式会社)

- 代表社員の印鑑証明書(合同会社)/発起人及び取締役の印鑑証明書(株式会社)

- 資本金の払込があったことを証明する書面

- 印鑑届出書

- 印鑑カード交付申請書

この中で、法人の定款は新たに作成しなければなりません。定款とは会社の基本ルールを定めたもので、商号・所在地、会社の構成員や業務執行に関する事項を記載します。また、その法人を運営する目的も定款にまとめられます。

公証人による定款認証(株式会社のみ)

株式会社は建てつけ上株主と業務を執行する経営者を分離する仕組み。定款に不備があると、両者で争いに発展するリスクがあるため、公証人に適法性を認めてもらわなければなりません。

書類を持参して交渉役場に持ち込む方法と、電子署名を活用してオンラインでおこなう方法があり、後者では印紙代が発生しません。専門性が求められるため、多くの個人事業主は司法書士もしくは行政書士に依頼して代行してもらっています。

合同会社の場合はこの手続きが必要なく、設立を簡略化できるポイントの一つです。またNPOの場合は各都道府県の所轄庁から認証を受ける必要があります。

登記申請

定款の認証が終わったら、続いては登記申請です。企業の本拠地となる予定の場所を管轄する法務局で申請をおこないます。この作業が完了すれば、ひとまず法人が立ち上がったことになります。

次のような書類が申請において必要です。

- 設立登記申請書

- 登録免許税納付用台紙

- 発起人決定書(株式会社のみ)

- 定款(謄本)

- 代表取締役・取締役(株式会社)又は代表社員・社員(合同会社)の就任承諾書及び印鑑証明書

- 法人用の実印印鑑届出書

- 出資金の払込証明書

登記の際には株式会社や合同会社の場合で資本金×0.7%もしくは、次の最低金額の登録免許税がかかります。最低金額は株式会社の場合で15万円、合同会社の場合で6万円です。

行政機関・金融機関での手続き

登記申請を終えた後の、主な行政・金融機関での手続きは次のとおりです。

年金事務所への申請

意外にも真っ先に行うべきなのは、年金に関する届出です。こちらの届出は会社設立後5日以内と定められているので、自治体、税務署への申請よりも先に済ませる必要があります。

- 健康保険・厚生年金保険新規適用届

都道府県・市区町村(東京都23区は都税事務所)への申請

各自治体にも法人設立届出書があり、同じく提出が必要です。期限などは自治体によって異なるため、本拠地の自治体に問い合わせてください。

法人設立届出書というと税務署への提出がイメージされがちですが、実は自治体への届出の方が期限が早いケースも。例えば、東京都の場合は登記後15日以内と期限が短いので、自治体向けの届出を優先的に準備した方がよいでしょう。

- 法人設立届出書

税務署への申請

法人設立届出書の期限は登記後およそ2ヶ月と定められているため、これを最優先に提出します。残りの書類は届出書提出後に税務署から指示や案内があるので、それらに従って進めましょう。

- 法人設立届出書

- 青色申告の承認申請書

- 給与支払事務所等の開設届出書

- 源泉所得税の納期の特例の承認に関する申請書

このほか、事業をおこなう上で関係省庁などの許認可が必要な場合は、速やかに対応が必要に。その場合は行政書士と契約して、対応を代行してもらうのも一案です。

法人名義の口座開設

法人名義の口座開設は法令で義務付けられているわけではありませんが、事業で得た収益は基本的に事業用でしか使用できないため、事業収入を明確にしたうえで資金管理をする必要があります。

法人口座があった方が資金管理が効率化するので、ほとんどの人は法人設立と共に法人口座を開設します。法人口座があると、取引先からの信用が高まり、また融資が受けやすくなるなどのメリットもあります。

個人事業主の廃業届対応

もし法人化に際して、個人でおこなっていた事業を全て法人に引き継ぐ場合には、廃業届が必要になります。申請先は次の二つです。

- 税務署:個人事業の開業・廃業届出書

- 都道府県税事務所:事業開始(廃業)等申告書

なお、個人事業として届け出ていた事業内容のうち、一部でも個人の属性のまま継続する部分がある場合には、これらの届出は必要はありません。

事業規模が拡大したら法人化の検討を

売上・所得がある程度拡大してきて、かつ事業を今後も継続的に営む見通しの人は、法人化するのがおすすめ。登記時の手続きには手間と費用がかかりますが、税支払いの軽減や、取引先・金融機関からの信用力向上など、事業を成長させていくうえで大きなメリットがあります。

適切なタイミングや手続きがわからず二の足を踏んでいる人は、ぜひ今回の記事を参考に法人化を検討してみてください。