M&Aの3つの事例から学ぶ!M&Aにてどんな問題が解決できるのか。

企業の成長加速や事業承継、資金調達などさまざまな目的でM&Aが有効な選択肢に

日本はアメリカなどと比べるとM&Aの発展が遅い国でしたが、近年はM&Aのマッチングサービスの普及もあり、大企業はもちろん中小企業でも積極的に行われるようになってきました。経営者が高齢化する中小企業が増える中で、事業承継を目的としたM&Aも増えています。

今回の記事ではM&Aの現状や主な活用事例、そしてM&Aをスムーズに進めるためのポイントを紹介します。これからM&Aの活用を考えている成長期の企業経営者の方は是非参考にしてください。

中小企業にとってM&Aは雲の上の話、関係のない話と考えがちかもしれませんが、中小企業こそM&Aにより事業の成長を加速化させたりできるものです。また、起業を考えている方にとっては、一からの起業よりもM&Aで起業を考えてみるほうがスピーディーな起業ができる可能性も。そのようなM&Aにまつわる情報に特化した、「中小企業のための『M&Aガイド』」をリリース!無料進呈中ですので、是非こちらもお読みください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

M&Aの動向

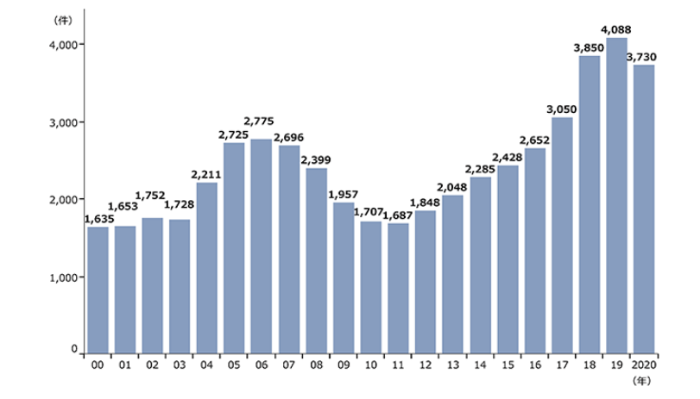

日本のM&Aの現状は以下の通りです。2010年以降は右肩上がりで増加傾向にあります。

出所:(株)レコフデータのデータを基に中小企業庁が作成

以前は、M&Aというと買い手企業が売り手企業を「乗っ取る」イメージがあり、ネガティブな印象を持たれがちでした。しかし、近年は事業成長の加速ニーズやスタートアップのEXIT、事業承継などさまざまな目的に活用されるようになっています。

ただし、2018年の日本におけるM&A件数は上図の通り3,850件ですが、経済大国アメリカでは14,540件と大きな開きがあります。アメリカでも件数は2010年以降増加傾向であるため、両国の差は縮まっていません。

一方で近年、政府はM&Aの普及を後押ししています。例えばオープンイノベーションを目指す企業の税制優遇などをおこなう「オープンイノベーション税制」では、2023年よりスタートアップのM&Aにおける株式取得額が一部課税所得から控除できるルールとなりました。

ここからは中小企業における3つのM&A事例を、それぞれの企業の課題とM&Aの成約までのプロセスについて紹介していきます。

【事例で学ぶ】M&Aにてどんな問題が解決?

M&Aの目的としてあげられることの多い「事業成長型M&A」「事業承継型M&A」「資金調達型M&A」について、それぞれの事例をもとにM&Aによって解決した課題や交渉のポイントについて紹介します。これからM&Aを検討している方は、ぜひ参考にしてみてください。

パターン1:事業成長型M&Aの事例

事業成長型のM&Aとは、事業の安定や強化、規模拡大をねらうためのM&Aです。そのままでも事業を拡大していくことは可能かもしれませんが、M&Aをすることにより急速に事業を発展させることができる場合もあります。

同業他社を買収する方法のほか、今回のケースのように事業拡大に役立つ他サービスを買収するという選択肢もあります。事業成長型M&Aの具体例を挙げて、どのような問題が解決できるのか見ていきましょう。

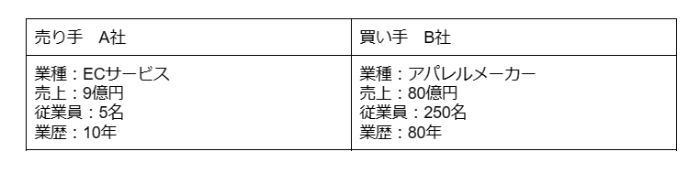

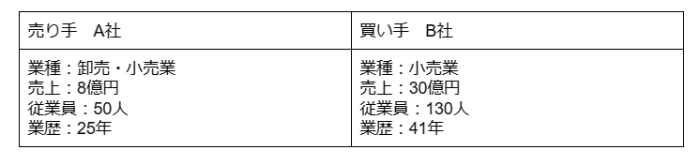

売り手側と買い手側の会社概要

売り手側の課題

売り手のA社は経営者が大学時代に個人事業主から始めたWebビジネスが急成長した企業でした。衣服やファッション雑貨などを仕入れて販売するWeb上のセレクトショップを展開し、わずか5名でありながら売上金は9億円に達していました。

しかし、ここまで少数で運営し続けてきたこともあり、事業拡大の道筋が今ひとつ見えない状況に。株式譲渡により企業を売却して大企業の傘下に入ることも検討していたところでした。

買い手側の課題

元々は呉服店でしたが、多角化するなかで現在では衣服を中心としたアパレル製品を製造する企業に。売上は80億円に達し、C県の地元企業としては知名度も高い企業に成長していました。

M&A前は主に店舗に衣服を卸していましたが、同社は売上150億円を目標に掲げており、達成のためにもECサービスを通じて全国販売を展開していきたいという思いがありました。しかし、ECサービスの運営がなかなかうまくいかず、結局C県での販売比率が高い状態になっていました。

相談内容

以上の状況から、A社は株式譲渡による会社売却もしくは子会社化を希望していました。一方で、B社はECサービスを獲得し、自社製品をECサービスで販売することで売上高を拡大したいと考えていました。

また、B社は過去にECサービスへの進出が不調に終わった経緯から、すでにある程度基盤が出来上がった実績のあるECサービスとのM&Aを希望しました。

M&A成立までの経緯

B社はECサービスを傘下に収め、自社商品の販路を拡大するのが目的でした。そこで、A社を子会社化することにしました。

しかし、既存事業とは業種が異なることから完全子会社とするのはリスクが高いと判断。A社の現経営者やスタッフはWebビジネスに高いノウハウを持っていたため、可能な限り彼らに運営を継続してほしいという思いもありました。

また、A社は利益率が非常に高いため資産評価額が上振れし、完全子会社化ではコストが高くなりすぎるという問題もありました。

そこでA社の第三者割当増資により、50.1%とギリギリ過半数になるよう調整してB社がA社の株を引き受けることに。A社は子会社として存続し、スタッフメンバーもそのまま維持されました。

交渉のポイント

このディールにおける交渉ポイントはまず買収価格でした。A社のECサービスは、高い利益率と確かな販売基盤、仕入れから販売・決済をスムーズにおこなうシステムが構築されていて、高い市場価値が見込まれるビジネスモデルが形成されていました。

そのためA社の経営者も安売りする意思はなく、高利益率を反映した価格での譲渡を希望しました。

しかし、希望価格で完全子会社化すると、B社の財務バランスが悪くなるという懸念が持ち上がり、価格について細かく交渉しつつも両社が納得できるスキームを検討することとなりました。

A社経営陣は当初、同社を完全に売却して自分たちは新たな事業を立ち上げることを念頭に置いていました。しかしB社は、買収価格をA社の意向に寄せる代わりに、A社の経営陣の残留を希望しました。

A社の現経営陣のリソースを活用した方がECサービス経営における不確実性が少なく、やや割高に見える買収が失敗に終わるリスクも低減できると考えたからです。最終的にA社経営陣はこれを承諾し、先に挙げたようなスキームで決着しました。

M&A成立後

B社は目論見通り、自社の製品をA社のECサービスで積極的に展開し、やがて3年後に目標売上高の150億円を達成しました。

課題となっていたC県での販売比率を下げ、販売チャネルの多様化にも成功しています。子会社A社のECサービスも単体で30億円の売上を達成し、事業を順調に成長させています。

パターン2:事業承継型M&Aの事例

事業承継型のM&Aとは、事業や会社の存続を目的としたM&A手法です。

後継者不足が叫ばれる中それを解決する手段として第三者に事業や会社を承継してもらうスタイルで、「第三者承継」とも言われています。

経営者は引退を念頭においているため、譲渡価格の引き上げよりスムーズな売却を希望するケースが多いです。そのため、健全な企業を割安な価格で買収できる可能性もあります。

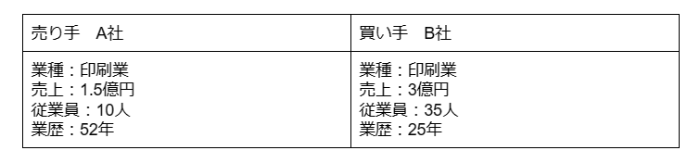

売り手側と買い手側の会社概要

売り手側の課題

A社は当時の経営者の祖父から3代にわたり存続してきたC県の地元企業でした。地域の企業向けのチラシや広告などの印刷を主要事業とし、安定した業績を維持してきました。

しかし、経営者が60代後半に差し掛かる中で、そろそろ引退を考え始めていたのですが、経営者の子供は皆独立、大手企業でキャリアを築いていたため、4代目として事業を引き継ぐことに難色を示すことに。

社員の中で役員待遇の二人にも相談しましたが、二人もすでに60代に達していたことから、やはり事業を引き継ぐのは難しいという結論に達しました。

買い手側の課題

B社はA社があるC県の隣のD県を拠点にC県とは異なる周辺3県でビジネスを展開していました。企業向けの広報誌や広告作成のほか、最近はWebコンテンツも手掛けていました。

しかし、いずれの県も人口減少が課題となっており、将来の事業の先細りを懸念する状況に。事業拡大の方法を検討していたものの、魅力的な投資先が見つからずに悩んでいる状況でした。

相談内容

こちらの案件ではA社から相談が持ちかけられています。家族も社員も事業承継ができないなか、社員の生活を守るためにはM&Aによる事業承継が急務となったのです。Web事業は行わず、紙ベースの印刷事業を主体にはしていたものの、業績には問題なく、M&Aであれば買い手が見つかりそうな情勢でした。

多数の候補企業を検討する中で、ちょうど商圏の拡大を目指しているB社があがってきたのです。同事業でかつ隣県ということもあり、具体的な交渉を進めることになりました。

M&A成立までの経緯

このケースではA社の株を100%B社に売却する株式譲渡によって行われます。A社の株は経営者とその妻二人で所有していたため、株式を集めることは容易でした。

後は、A社を存続させてB社の完全子会社とするか、消滅させてA社の一組織とするかですが、組織の完全な統合の手間や、A社の主要顧客であるC県の地元企業とのつながりを踏まえて、A社は存続させて、完全子会社とする仕組みを取ることにしました。

B社の株式の価値は充分に高く、株式交換によるM&Aも考えられましたが、今回は現金を対価として支払うことに。B社は自社の現預金と融資を通じてこの資金を調達しました。

交渉のポイント

A社の経営者は、確実に事業承継を進めることを何より重視していて、譲渡価格について比較的スムーズに決まっていきました。一方で、次のようなポイントを交渉において重視しました。

- ①A社の従業員の待遇

- ②現金での株式の買取

①については特に問題となることはなく、A社の専務職(ナンバー2に当たる人だった)が一旦は子会社社長として就任することに。専務も「子会社の社長であれば」ということで応諾してもらえました。

一方で②についてはB社にとって資金調達の負担と手間が発生することになるため、当初は株式交換の形として、A社の経営者がB社の株式を保有するスキームも検討されました。

また、一時は顧問などの形でA社の経営者がB社に籍を置く案も持ち上がりました。しかし、A社の経営者は現役を退く意向が強く、かつ引退後の生活費を得ることをふまえると、株式よりも現金を受け取ることを希望しました。

最終的にはB社がメインバンクと交渉して、必要資金の調達のめどが付いたため、A社の意向通り現金で経営者家族が持つA社株式を全て買い取ることとなりました。

M&A成立後

A社は経営陣の高齢化により、自力での存続が難しかったものの、C県では確かな実績や顧客基盤を持っていました。デザインや印刷の品質の機材や技術のレベルも高かったことから、B社は極力A社のこれまでのやり方を尊重することにしました。

本部機能の一部は統廃合したものの、それ以外はこれまで通りA社はC県でビジネスを展開しています。A社の経営者は株の譲渡金を元に引退し、安定した老後生活を送っています。

パターン3:資金調達型M&Aの事例

資金調達型のM&Aとは、事業や株式を売却し、利益を獲得することを目的としたM&Aです。スタートアップ経営者が企業を売却して自身のその後の生活資金を調達する場合もあれば、別の事業へ投じる資金を調達するために事業譲渡を行うケースもあります。

売り手側と買い手側の会社概要

売り手側の課題

食品の卸売りから多角化する形で小売業を始め、足元は卸売と小売業の両輪で経営してきたA社。小売業の方では一般的なスーパーを経営しており、特に生鮮食品以外の部門では自社の卸売りが築いたバリューチェーンを活用して運営されてきました。

そのような中、A社のあるC県に大手スーパーの進出が進む可能性を察知。卸売りにおいてビジネス拡大の潜在的な機会が見える中、卸売りビジネスを拡大するために新たな物流拠点を整備したいとのニーズが持ち上がります。

しかし、手元の資金に余裕はなく、借入調達による財務の圧迫も避けたい状態で、資金調達の方法に頭を悩ませていました。

買い手側の課題

スーパーマーケットを営む小売業で、B社の主要商圏であるC県において6店舗を構えるチェーン店でした。業績は概して好調で、仕入れ価格の高騰などにもうまく対応していた中、事業領域の拡大を検討したのですが、県内の商圏にはスーパーがすでに開業済みで、新規開店するには費用対効果が不充分な市場環境でした。

他県への進出を視野に入れるか、一旦領域拡大を諦めるか悩んでいたところでした。

相談内容

本案件ではA社から積極的な相談が持ちかけられました。卸売りビジネスにおける新たな機会が存在したのはもとより、スーパー事業では自社で卸売の取り扱いのない生鮮食品の仕入れ価格の高騰が、収支圧迫の要因となっていたのです。

買い手については「今すぐ事業拡大したい」というほどの強い意向はなかったのですが、入手しやすいスーパーマーケット事業や企業があれば相談してほしいと以前より相談されている状況でした。

M&A成立までの経緯

譲渡先を探す際には、基本的には同業他社で譲受企業を探すことに。しかし、大手スーパーの進出が見込まれる中で、他県からC県への進出を考える企業はなかなか見つかりませんでした。

結局すでにC県の中で一定の規模を有する小売企業から候補先を探すことになったのですが、その時ちょうど、B社が事業拡大の機会を探していたことが持ち上がります。

B社はA社が営むスーパーの近隣に店舗を構えておらず、効率よく事業を拡大できることが判明。両社のニーズが合致したため、A社の小売部門をB社に事業譲渡しました。なお、当スキームは現金との交換で譲渡が行われています。

交渉のポイント

両社のニーズがマッチしたため、交渉はさほど難航しなかったものの、従業員の取り扱いと事業の資産評価では慎重な交渉が進められました。

A社にとって小売事業の収支貢献は大きくありませんでしたが、組織上は卸売との2大事業であったため、小売事業のトップは役員待遇で、スーパーの店長でもありました。さらに傘下には社員とパートが在籍。A社はこれらの所属社員の地位の維持を強く希望しました。

他方B社では店舗数が多いこともあり、役員待遇は店長の上のマネジメントクラスに相当する地位でした。

最終的にはA社の小売事業のトップは「部長待遇」となるも、給与面でインセンティブを与え、他の社員はそのままスーパーに在籍する形で決着しています。

もう一つは事業の資産価値ですが、B社が算出した資産価値は、A社が卸売の事業拡大に投じる資金と比べてやや開きがありました。A社が営む中では収益実績が低かったため、資産価値も低く算出されたのです。

しかしB社は、自社であれば生鮮食品の仕入れに強みがあり、収益性が改善するとの評価をしました。

また、B社にとって空白地帯となっている領域に進出できることを重視。一から店舗を立ち上げるよりは安く投資ができると判明したこともあり、最終的にはA社が求める価格に応諾しました。

M&A成立後

A社は事業譲渡で調達した資金を活用して卸売チャネルを強化。仕入れ・納品サービスの質の高さが買われ、新たに進出する大手スーパーとの取引も取り付け、事業の拡大に成功します。

B社は事業の拡大を果たし、C県の主要地域に拠点を持つ地域密着型のスーパーとして成功しています。進出してきた大手スーパーとも差別化しながら、順調に事業を成長させています。

M&Aを成功させるポイント

M&Aを成功させるうえでのポイントは主に下記の点が重要になります。

- 目的を明確にする

- 早めに動く

- 専門家を活用する

- 両社の意思を尊重する

- スキームと資金調達の準備を進める

- (買い手企業)PMIまで計画を立てる

それぞれのポイントについて詳しく紹介していきます。

目的を明確にする

第一にM&Aを行う目的を明確にしたうえで、M&Aの検討を進めましょう。M&Aは手間と負担がかかる取り組みとなるため、M&Aを終えることが自己目的化しがちです。

しかし、M&Aはあくまで企業や経営者の目的を達成するための手段であることを忘れないようにしましょう。もし目的がM&Aで達成できないとわかれば、無理にM&Aを進める理由はありません。

早めに動く

買い手にせよ売り手にせよ、自社にマッチした企業や事業はそうそう現れません。魅力的な企業は他の企業から見ても魅力的なケースも多く、意思決定ができないうちに他社と交渉を進められてしまう恐れもあります。

目的がはっきりしたらすぐにM&Aの検討を進め、第一候補が見つかったら積極的に交渉を始めましょう。

専門家を活用する

M&Aはそれ自体が一つの専門領域となるほどに高い専門性を要求する取り組みです。M&A自体の知見はもちろん、ファイナンスや税務・法務など幅広い領域の専門知識が求められます。

そのため、不慣れな企業が専門家のサポートなしにM&Aを進めようとしても、交渉が難航したり、自社の利が小さく、相手ばかり有利になるような契約を締結させられたりする恐れもあります。

納得のいく形でのM&Aをスムーズに進めていくために、専門家を積極的に活用してください。

両社の意思を尊重する

M&Aは売り手と買い手が合意して成立するもの。いくらM&Aの目的を達成したいからといって、自社の意向を通そうとするあまり、相手の考えを無視してはいけません。丁寧に交渉して、お互いが納得できる形で着地するように努めましょう。

特に買い手はお金を出す側なので、交渉において、無意識のうちに優位に立とうとしてしまいがちです。

しかし、売り手企業の経営者や従業員が納得しない形で無理に取り込んでも、買収後のPMIが難航し、シナジーが発揮されないばかりか、むしろ組織の弱体化につながるケースすらあります。M&Aの目的達成を第一に、長期的な視点で交渉を進めることが大切です。

売り手企業は、譲渡金額だけで折り合いがつかない場合は譲渡の形式(株式交換か、現金授受か、など)、統合後の現職社員の取り扱いなど、金銭面部分にも目を向けてみましょう。例えば、譲渡で得た資金をすぐに成長投資に使いたいということであれば、譲渡代金は現金で受け取った方がすぐに投資に活用できて便利なケースも考えられます。

お互い自社の意向に優先順位をつけたうえで妥協点を丁寧に探るようにしましょう。

スキームと資金調達の準備を進める

M&Aにおいてスキームで検討すべき主なところは、買収の範囲と比率、そして譲渡方法などがあります。

買収範囲で言えば、一部事業の買収なのか、全社的な買収なのかを検討しなければなりません。また、出資比率については、低い方から資本提携、関連会社、子会社〜完全子会社、そして買収企業を消滅させる完全な統合があります。

譲渡方法も検討が必要で、現金での支払いのほか、株式交換、第三者割当が考えられます。さらに、M&Aを実行するために必要な現金や株式の調達方法も考える必要があります。

(買い手企業)PMIまで計画を立てる

買い手企業はM&Aの契約締結がある種のスタートラインです。契約上繋がっているだけの二つの組織を効率的に運営していくために、組織体として統合していかなければなりません。このアクションをPMI(ポスト・マージャー・インテグレーション)と言います。

PMIでは重複する機能の部署の統廃合やビジネスプロセスの統合、社内規則の調整、両者が連携するためのシステム統合など、対応すべき箇所は多岐にわたります。獲得した事業・企業が当初期待した通りの成果をあげられるよう、的確な対応が求められます。

PMIを専門とするコンサルタントやサービスもあるように、M&A自体と同等に高い専門性が要求される領域です。自社のみで対処するのが難しいのであれば、積極的に専門家を活用しましょう。

まとめ

日本では近年M&Aが増加傾向です。政府も事業承継や企業の成長加速といった観点からM&Aを活性化を後押ししています。

今回紹介した事例のように、さまざまな目的に対してM&Aが有効な一手となります。自社のリソースだけでは成長が難しい、もしくは事業承継したいが担い手が見つからないといった場合には、ぜひM&Aの活用を視野に入れてみましょう。

中小企業のための「M&Aガイド」をリリース!詳しくは上のバナーをクリック!