個人事業主が行う所得税の予定納税とは?対象者や計算方法などを解説!

所得税を前払いできる予定納税!確定申告で還付されることも

予定納税は納税の負担を軽減するだけではなく、確定申告で還付を受け取れる可能性がある制度です。個人事業主にとって所得税の支払いは大きな負担になってしまうものです。

しかし予定納税であれば、確定申告で一括払いをしなければいけない所得税額を分割できるため、負担を大幅に軽減できます。

そこで今回は、予定納税とは何か、どのような納付方法があるのか、どのように計算するのか、などの疑問に答えていきます。

来年度の予定納税を考えている個人事業主の方は必見です。

創業手帳では確定申告でよくつまづくポイントをまとめた「確定申告ガイド」をリリース。確定申告の基本的な流れから、青色申告と白色申告で必要になる書類などを一覧にまとめています。また消費税の確定申告についても、計算方法についてわかりやすく解説した記事を掲載しています。無料でお配りしていますので、是非ご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

個人事業主が行う所得税の予定納税とは?

予定納税は、その年の5月15日の段階で確定している前年分の所得額、税額などを基にして計算した金額である予定納税基準額が15万円以上の方が対象となる制度です。

税金を納付した時の負担感軽減や国の歳入平準化が目的となっています。

そのため、その年の所得税と復興特別所得税の一部をあらかじめ納付しなければいけないという決まりになっています。

予定納税の対象者

対象となるのは、以下の条件に当てはまる人です。

-

- 給与所得者以外の方

- 給与所得者で副業などをしているため確定申告をする方

- 給与所得が2,000万円を超える方

個人事業主は「給与所得者以外の方」に該当します。所得税の予定納税は、前述したように前年の納税額が15万円以上となる方が対象です。

予定納税の対象になっている場合、6月15日までに税務署から予定納税通知書が送付されます。通知を受けたら支払いの準備をしてください。

予定納税の納税額

その年の5月15日時点で確定している前年の所得金額や税額から、予定納税基準額が算出されます。

以下の条件にすべて該当する場合に、前年の申告納税額がそのまま予定納税基準額になることも覚えておいてください。

-

- 前年分の所得金額に、山林所得・退職所得などの分離課税の所得や一時所得などが含まれていない

- 前年分の所得で外国税額控除の適用を受けていない

- 前年分の所得税で災害減免法における規定の適用を受けていない

予定納税を行う時期・タイミング

予定納税を行う時期は、1年に2回あります。第1期分が7月1日~7月31日まで、第2期分が11月1日~11月30日までです。

期限が土日祝日に被る時は、その翌日が期限となります。予定納税基準額の3分の1をそれぞれの期限内に支払わなければいけません。

予定納税で納め過ぎてしまった分に関しては、年度末の確定申告を行うと還付されます。

後ほど詳しく解説しますが、期限までに納付しないと延滞税が課されるので要注意です。

予定納税での納付方法

予定納税の納付方法には、どのようなものがあるのでしょうか。続いては、それぞれの方法について解説していきます。

1.直接納付

直接納付は、税金の納付書を税務署や金融機関などの窓口に持参し、現金で支払う方法です。

口座の振替設定やe-taxの利用開始手続きなどをせずに済むので、手間がかかりにくい方法となっています。また、手数料もかかりません。

しかし、税務署などに足を運ばなければいけないため、それが面倒だと感じてしまう方もいるでしょう。

また、直接納付の場合、クレジットカードや電子マネーが使えない点もデメリットとして挙げられます。

2.振替納付

振替納付は、指定した金融機関の預金口座から予定納税額を振替で支払う方法です。

口座振替依頼書を提出する(電子申告も可能)だけなので、手続きは簡単です。また、直接支払いに行く手間も省けます。

振替納付を選ぶと、次回以降も同じ講座を利用できる、ほかよりも納付期日は1カ月遅くなるので余裕が生まれるといったメリットを享受できます。

しかし、口座振替依頼書の提出は必須、残高不足で振替できないと延滞税がかかる、といったデメリットもあるので注意してください。

3.電子納付

電子納付は、国税電子申告・納税システム「e-tax」を使い、オンラインで納税する方法です。

ダイレクト納付とインターネットバンキング・モバイルバンキングの2種類があります。

いずれの場合も、利用するためには税務署にe-Taxの開始届出書やダイレクト納付利用届出書を提出しなければいけません。

手数料がかからないこと、場所や時間に関係なく納付できることはメリットです。

しかし、事前に手続きをしなければいけない、領収書が発行されないなどのデメリットもあります。

4.クレジットカード納付

クレジットカード納付は、インターネット上で国税庁長官が指定したクレジットカード会社に委託し、税金を納める方法です。

「国税クレジットお支払サイト」は、国税庁長官が指定した納付受託業者が運営している国税のクレジットカード納付専用外部サイトで、決済手数料の試算ができます。

クレジットカード納付のメリットは、リボ払いや分割払いができる、クレジットカードだけ用意すれば良い、場所や時間を選ばないなどです。

デメリットは、決済手数料(納税額によって変動)がかかる、領収書が発行されないといった点が挙げられます。

5.コンビニ納付

コンビニ納付は、自宅のパソコンなどで作成したQRコードで支払う方法です。

また、税務署に依頼して発行してもらえるバーコード付き納付書でもコンビニ納付が可能です。国税庁長官が指定したコンビニでQRコードを見せて支払いを行います。

コンビニ納付のメリットは、外出のついでに気軽に納付できる、手数料がかからないなどです。

デメリットは、納付可能なコンビニが限られている、現金でしか支払えない、上限額(30万円)が決まっているなどが挙げられます。

6.スマートフォンアプリ納付

スマートフォンアプリを使った納付もできます。2022年12月1日から利用できるようになった方法です。

e-Taxか国税スマートフォン決済専用サイトから納税者自身の情報や納税額などを入力し、スマートフォンアプリ決済で納税します。

利用できる支払い方法は以下の6種類です。

-

- PayPay

- d払い

- au PAY

- LINE Pay

- メルペイ

- Amazon Pay

スマートフォンアプリ納付は、普段から使っている決済アプリを使えることが大きなメリットとなります。

デメリットは、残高をチャージしなければいけない、上限額(30万円)が決まっている、領収書が発行されないという点です。

予定納税額の計算方法

予定納税額は通知が来るとわかるので、あらかじめ計算しなくても問題ありません。

しかし、予定納税額がどのくらいになるか把握できていれば、1年間の資金繰りに組み込めます。

続いては、予定納税額の計算方法と計算以外で簡単に確認する方法について解説していきます。

計算式

予定納税額を算出するための計算式は以下のとおりです。

A=事業所得+不動産所得+利子所得+配当所得+給与所得

B=(A-所得控除の合計額)×所得税率

C=(源泉徴収額-雑一時等の源泉徴収額)÷1.021

※源泉徴収税額には復興特別所得税2.1%の課税されているため、一旦課税前に戻す必要がある

(B-C)×1.021 =予定納税基準額

事業所得が1,100万円、給与所得が200万円、所得控除の合計額が150万円、源泉徴収額が50万円だった場合を見ていきます。

A=1,100万円+200万円=1,300万円

B=(1,300万円-150万円)×10%=115万円

C=(50万円-0)÷1.021=49万円

(115万円-49万円)×1.021 =67万3,860円

15万円よりも予定納税基準額が多くなるため、予定納税ありとなります。

予定納税は3回に分けて支払いを行うので、1回あたりの支払い額は67万3,860円÷3=22万4,620円です。

計算以外で簡単に確認したい場合

予定納税額は、わざわざ計算しなくても把握することができます。簡単に把握できる方法には、以下の3つの方法です。

面倒な計算をしたくない場合に確認する方法についてみていきます。

通知書を確認する

通知書を確認すると、予定納税額はすぐにわかります。通知書は予定納税が必要な方に送られてくるものです。

通知書が到着している場合は、内容を確認すると予定納税がどのくらいの金額になるのか把握できます。

前述したように予定納税が必要な方だけに通知書が送付されるので、通知書が届いていない場合は予定納税の対象ではありません。

納付書の控えを確認する

金融機関の窓口やコンビニで納税すると、控えの書類を受け取ります。確定申告をするまで、その控えをほかの書類と一緒に保管しておいてください。

予定納税は第1期分が7月、第2期分が11月なので、7月分と11月分の書類と一緒にしておくケースが多いです。

予定納税は予定納税額の3分の1ずつ納めるので、それぞれを合計するとトータルの金額を算出できます。

納付書の控えも重要な書類なので、ほかの書類と同じようにきちんと保管しておいてください。

口座の取引き履歴を確認する

予定納税を口座振替で納付した場合は、指定口座の取引き履歴を確認することで金額を確認できます。なぜなら振替の記録が必ず残るためです。

インターネットで口座の情報を確認できる場合は、そちらでチェックすることも可能です。

振替は7月31日と11月30日なので、その時の記録を確認してみてください。ただし、土日祝日に被っている場合はその翌日になります。

予定納税が遅れるとどうなる?

予定納税の期日に間に合わなかった場合、延滞税というペナルティが課せられます。延滞税がかかるので、支払わなければいけない金額が増えてしまうことになります。

延滞税は、延滞した期間によって割合が変わることも覚えておいてください。

納税額×割合×延滞日数÷365という計算式で算出できます。割合は以下のとおりです。

| 予定納税期限 | 納付日 | 割合(年率) |

| 第1期分 (7月31日まで) |

8月1日~9月30日 | 2.6% |

| 10月1日~12月31日 | 8.9% | |

| 1月1日~ | 14.6%※1 | |

| 第2期分 (11月30日まで) |

12月1日~12月31日 | 2.6% |

| 1月1日~1月31日 | 7.3%※2 | |

| 2月1日~ | 14.6%※1 |

※1 延滞税特例基準割合+ 7.3%と比較し、低い割合が採用される。

※2 延滞税特例基準割合+ 1%と比較し、低い割合が採用される。

予定納税が難しい場合の対応方法

予定納税が難しい場合もないとは言い切れません。そのような時に活用できる制度があります。

それが、減額申請です。最後に、減額申請とはどのような制度なのか解説していきます。

減額申請とは

予定納税の減額申請は、申告納税見込み額が前年の所得額を下回る時に予定納税額の減額を求めることができる手続きです。

第1期分と第2期分で減額申請書の提出期限が決まっているので、忘れないようにしてください。

2023年度は第1期分の提出期限が7月18日(火)、第2期分の提出期限が11月15日(水)となっていました。

廃業や休業などで大幅に所得税の見積額が減る場合に利用すべき制度です。

減額申請が行える条件

予定納税の減額申請は、以下の条件に当てはまる場合に利用できます。

-

- 6月30日の段階で申告納税見積額が前年の所得税額に満たないと見込まれる場合

- 10月31日の段階で申告納税見積額がすでに受けている減額の承認にかかる申告納税見積額に満たないと見込まれる場合

対象となるのは、以下のような場合です。

-

- 廃業や休業、失業をしてしまった

- 業況不振で本年分の所得が前年分の所得よりも大幅に減少する可能性が高い

- 災害や盗難、横領により事業用資産もしくは山林に損害が生じた

- 災害や各種控除額の増加などにより、所得控除額や税額控除額が前年分より増える

- 住宅借入金等特別控除や政党等寄付金特別控除、認定NPO法人等寄付金特別控除などを新たに受けられる場合または控除額が増加する

減額申請の手続き方法

減額申請を行うには、手続きをしなければいけません。

上記の条件に該当する場合は、予定納税額の減額申請書を所管の税務署長に提出する必要があります。提出して承認されると予定納税の減額が行われます。

納税額の減額申請書の提出期限は、前述したように第1期分が7月15日まで(見積もりは6月30日時点の金額)、第2期分が11月15日まで(見積もりは10月31日時点の金額)となっています。

提出が遅れてしまうと減額申請ができなくなるので、期限を忘れたり、間違えたりしないように気を付けてください。提出期限が土日祝日に被る場合は、翌日が期限になります。

決められた日に減額申請を適切に行えば、負担を大幅に軽減できます。そのため、支払いが難しい場合は最初に検討すべき手続きです。

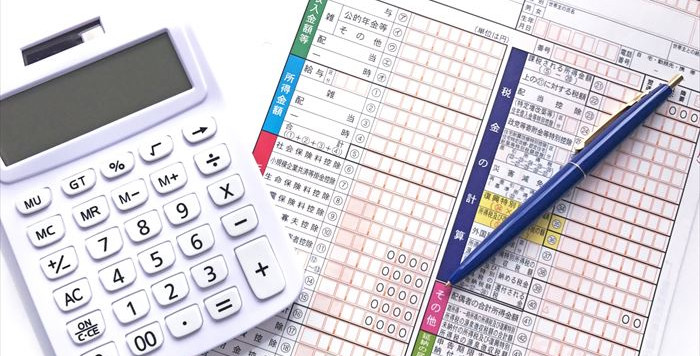

予定納税をしたら確定申告書への記入も忘れずに

予定納税をしたら、確定申告書への記入も忘れないようにしてください。

記入するのは、確定申告書B(第一表)の右側の「税金の計算」欄内にある「(50)予定納税額(第1期分・第2期分)」です。

ここに、納めた予定納税額の第1期分と第2期分の合計額を記入してください。

さらに、「(49)申告納税額」から「(50)予定納税額(第1期分・第2期分)」を控除した金額に応じて記載しなければいけない部分もあります。

それが、「(51)納める税金」または「(52)還付される税金」のいずれかです。

まとめ・予定納税は個人事業主が所得税を納める時に利用できる

個人事業主が所得税を納める時に利用できる制度が、予定納税です。予定納税を行うと所得税の前払いができるので、一括で払う場合よりも負担を軽減できます。

確定申告で還付される場合もあるため、利用を前向きに考えるべき制度と言えるでしょう。

無料の確定申告ガイドもあわせてご利用ください。詳細は上のバナーをクリック!

(編集:創業手帳編集部)