【2024年】確定申告の変更点とは?手続きのポイントや注意点もまとめて解説

2024年度確定申告の変更点を把握・対応しよう

確定申告は、1年間の所得から納める税金額を算出して税務署へ報告する手続きを指します。

2024年度の確定申告の際に、作成・提出する書類の様式案が公開されました。

2023年度と大きな変更点はないものの、いくつか記入欄の新設・削除や書き方が変更された箇所があります。

そこで今回は、2024年度確定申告書類の変更点についてご紹介します。

なお、今回解説する変更点は2023年10月時点における様式案であり、正式版は例年どおりだと12月頃に公開予定です。

創業手帳では、確定申告で多くの方が悩むポイントをまとめた「確定申告ガイド」をリリース。青色申告と白色申告の違いについて、提出書類などは表組みにして解説。また所得税の確定申告だけでなく、消費税の確定申告についても取り上げています。インボイス制度が始まり、消費税納税が初めての人が増えたと思いますので、是非こちらを参考にしてみてください。無料でご覧いただけます。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

2024年確定申告の変更点①第二表の項目

最初に紹介するのは、申告書の第二表に関する変更点です。第二表は第一表とあわせて提出するものなので、変更点を把握しておきましょう。

第一表・第二表の概要

確定申告書における第一表・第二表は、主に納めるべき税金額を明確にするために作成する書類で、青色申告・白色申告のどちらでも提出が必須です。

第一表では以下5つの項目に分かれています。

-

- 収入金額等

- 所得金額等

- 所得から差し引かれる金額

- 税金の計算

- その他

1年間で得た収入から経費などを差し引くことで所得を算出し、納めるべき所得税額を算出します。

第二表は基本的に第一表で記載した内容を転記していきます。

ただし、保険料控除等に関する事項では実際に支払った保険料を、所得の内訳では所得の種類を記載するなど、第一表にはない項目もあるので注意してください。

第二表の変更点

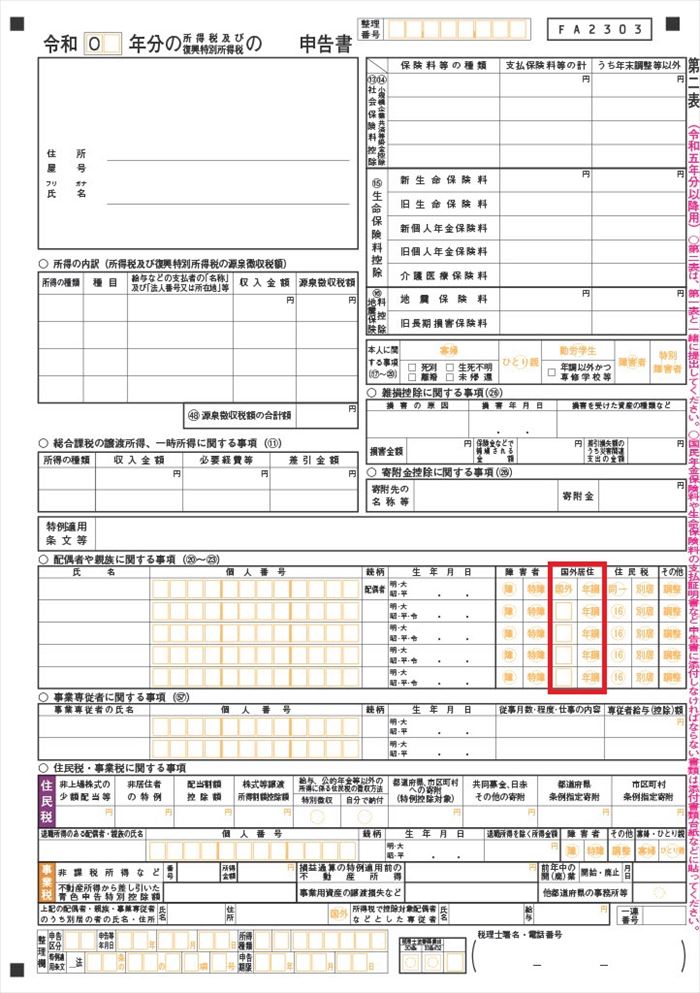

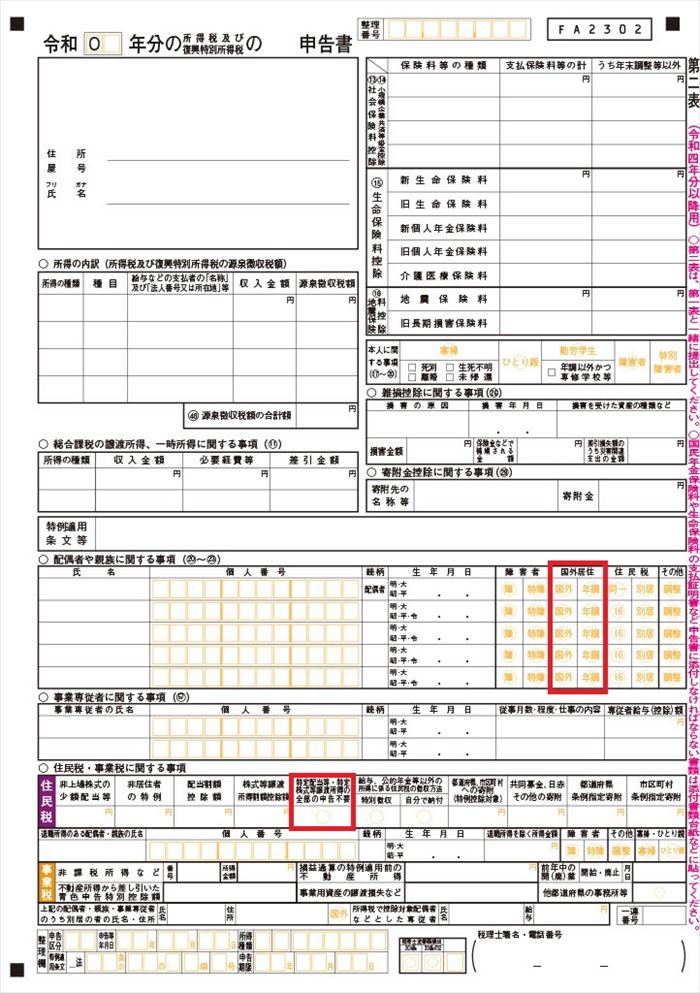

※上が2024年度、下が2023年度

2024年度の確定申告書は、2023年度と比較して第一表に違いは見られませんでした。しかし、第二表には2つの変更点があります。

-

- 国内居住欄の変更

- 特定株式の収入にまつわる申告不要制度の記入欄

具体的にどのような違いがあるのか、確認していきます。

国外居住欄の変更

第二表の「配偶者や親族に関する事項」で記載するのは、配偶者控除や扶養控除に関連する配偶者・親族の情報です。

2023年度の第二表では「国外居住欄」の国外(生活の本拠が国内にはない非居住者)と年調(非居住者かつ納税者本人が年末調整の際に所得控除を受けている場合)に丸を付けられます。

しかし、2024年度の第二表を見ると、続柄が配偶者の欄には国外に丸を付けられる項目はあるものの、それ以外の親族の欄には丸を付けられる項目がなくなっています。

国外居住欄が変更されたのは、2023年1月より変更された扶養控除が影響していると考えられます。

2022年までは、国外の居住者(非居住者)であっても、すべて扶養控除の対象に含まれていました。

しかし、2023年からは非居住者かつ現在まで1年以上引き続いて国内に居所を持たない方のうち、以下の条件に当てはまる人が扶養控除の対象となります。

-

- 16歳以上30歳未満

- 70歳以上

- 留学生

- 障害者

- 38万円以上の送金を受けている

国外居住における扶養控除の対象が変更となったため、確定申告書も変更されています。

ただし、様式案では項目に□が入っていますが、正式版ではさらに項目が変更となる可能性もあるため、該当する方は必ず確認してください。

特定株式の収入にまつわる申告不要制度の記入欄が削除

2023年度の第二表「住民税・事業税に関する事項」には、「特定配当等・特定株式等譲渡所得の全部の申告不要」という項目がありました。

しかし、2024年度ではこの項目が削除されています。

これは、2023年度の税制改正によるものです。

そもそも、上場株式などの配当所得等を申告する場合の課税方式は3種類あり、所得税・住民税でそれぞれ異なる課税方式を選択することが可能でした。

| 所得税 | 住民税 | 配当控除 | 譲渡損失との損益通算 | 合計所得への参入 | |

| 総合課税 | 累進課税 | 10% | 有 | できない | 算入 |

| 申告分離課税 | 15.315% | 5% | 無 | できる | 算入 |

| 申告不要制度 | 15.315% | 5% | 無 | できない | 不算入 |

例えば、課税所得金額が900万円以下で所得税は総合課税、住民税は申告不要制度を選んだ場合、所得税を総合課税にすることで配当控除が受けられるようになります。

また、住民税は申告不要にすることで所得に含まれないようにし、健康保険料などの負担を抑えることも可能です。

住民税だけ申告不要制度にした場合、確定申告書の申告不要欄に丸を付けて提出すれば、住民税の申告書などを作成・提出しなくても問題ありませんでした。

しかし、2023年度の税制改正で、2025年分以降の住民税から所得税と異なる課税方式を選べなくなりました。

つまり、所得税で総合課税を選んだ場合、住民税も自動的に総合課税が選択されます。

こうした背景から、第二表にあった住民税の申告不要欄がいらなくなり、削除されることになりました。

2024年確定申告の変更点②収支内訳書

確定申告を白色申告で行う場合、第一表・第二表に加えて収支内訳書の提出も必要です。収支内訳書にも1点変更が見られたので、詳しく解説していきます。

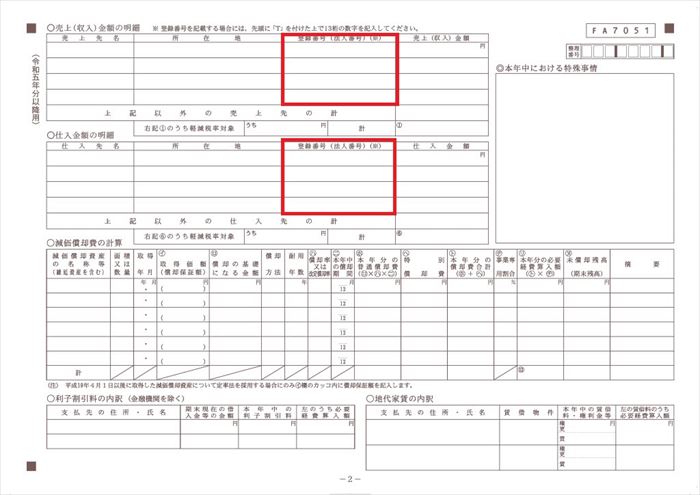

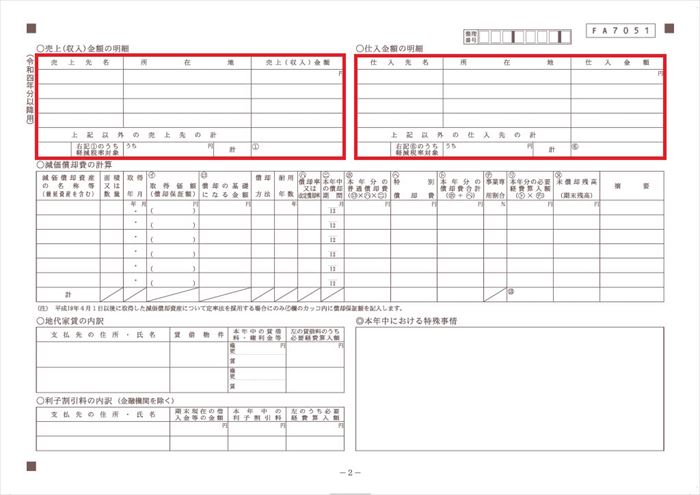

売上(収入)金額・仕入金額の明細にインボイス登録番号の項目が追加

※上が2024年度、下が2023年度

収支内訳書の2ページ目上部に「売上(収入)金額の明細」と「仕入金額の明細」を記入する欄があります。

2023年度は売上(仕入)先名や所在地、仕入金額を記入する項目がありましたが、2024年度からは「登録番号(法人番号)」の項目が追加されました。

登録番号を記入する時は、先頭にTを付けて13ケタの数字を記入していきます。

登録番号とは

登録番号とは、適格請求書発行事業者の登録を受けた事業者に割り振られた番号です。

法人だと13ケタの数字には法人番号が入り、法人番号を持たない個人事業主だと法人番号と被らないように13ケタの数字が付けられます。

登録番号は売り手側と買い手側で異なる役割を持っています。

売り手側の場合、登録番号は適格請求書を発行できる事業者であることがわかるもので、適格請求書として発行するためには登録番号の記載が必須です。

一方、買い手側にとっても適格請求書を受け取り、仕入税額控除を受けるためには登録番号が記載された請求書を受け取る必要があります。

登録番号が間違っていると控除が認められなくなってしまうため、注意が必要です。

取引先の登録番号を調べる方法

収支内訳書に登録番号を記入する欄が追加されたため、2024年度の確定申告から取引先の登録番号を記入していかなければなりません。

取引先の登録番号の調べ方について説明していきます。

1.適格請求書発行事業者公表サイトで調べる

国税庁が運営する適格請求書発行事業者公表サイトを使って調べられます。

取引先の登録番号を調べたい時に利用することや、請求書などに記載された番号が正しいか、取引き時点で登録の取り消しなどを受けておらず有効かを調べたい時にも活用できます。

登録番号からでしか検索できないため、まずは国税庁の法人番号公表サイトを活用し、取引先の法人番号を調べてください。

法人番号(13ケタ)がわかったら、適格請求書発行事業者公表サイトで法人番号を入力し、検索をかけます。

ただし、この方法は取引先が法人でないと使えません。個人事業主や法人化していない場合は別の方法で調べる必要があります。

2.取引先に直接確認をとる

法人番号がない取引先で登録番号を調べたい時は、直接確認するのもひとつの手です。

メールや電話、郵便などを使い、取引先に登録状況や登録番号を尋ねてみてください。

ただし、取引先すべてに直接確認が必要な場合はかなりの手間でしょう。場合によっては返答してもらった登録番号が間違っている可能性もあります。

登録番号に誤りが出ないよう、正しい登録番号かどうか税務署で確認することをおすすめします。

自社が免税事業者・課税事業者か確認する

取引先の登録番号を調べる際は、自社が免税事業者か、それとも課税事業者になるのかも確認しておいてください。

ここでは、免税事業者・課税事業者の特徴について解説します。

免税事業者とは

免税事業者は、消費税の申告・納付をしなくても良い事業者です。主に前々年度の課税売上高が1,000万円以下であれば免税事業者に当てはまります。

ただし、基準期間で1,000万円以下だったとしても、特定期間で課税売上高または給与支払額が1,000万円を超えていれば、この期間から課税事業者です。

特定期間は個人と法人で異なり、個人なら前年1月1日から6月30日まで、法人なら事業年度の前事業年度開始日から6カ月の期間を指します。

なお、免税事業者に当てはまる場合でも、税務署へ「消費税課税事業者選択届出書」の提出によって課税事業者になることも可能です。

課税事業者とは

課税事業者は、消費税を納める必要がある事業者を指します。課税事業者に当てはまるかどうかは以下の条件を参考にしてください。

-

- 基準期間(課税期間の前々年)の課税売上高が1,000万円を超えている

- 前年1月1日~6月30日までの課税売上高または給与の支払額が1,000万円を超えている

- 消費税課税事業者選択届出書を税務署に提出している

課税事業者は消費税を納める必要があるため、デメリットが多いように感じられるかもしれません。

しかし、課税事業者になると支払った消費税より預かった消費税が少なかった場合に還付を受けられるため、場合によっては課税事業者を選んだほうが節税につながる可能性もあります。

開業・設立したばかりで多額の設備投資を行ったものの売上げが少なかった場合、支払った消費税のほうが多くなるため、還付を受けられるようになります。

条件を満たせば開業後2年間は免税事業者

基準期間は個人事業主だと前々年、法人だと前々事業年度が当てはまりますが、開業したばかりの個人・法人だと基準期間の課税売上高はゼロになります。

こうした理由から、開業後2年は免税事業者になるのが基本です。

ただし、個人事業主が対象であり、法人は資本金によって異なります。資本金が1,000万円未満の場合は1期目で免税事業者になります。

2期目も免税事業者となるには、資本金1,000万円未満かつ以下の条件を満たさなくてはなりません。

-

- 特定期間内での課税売上高が1,000万円以下

- 特定期間の給与支払いの合計額が1,000万円以下

- 設立1期目が7カ月以下

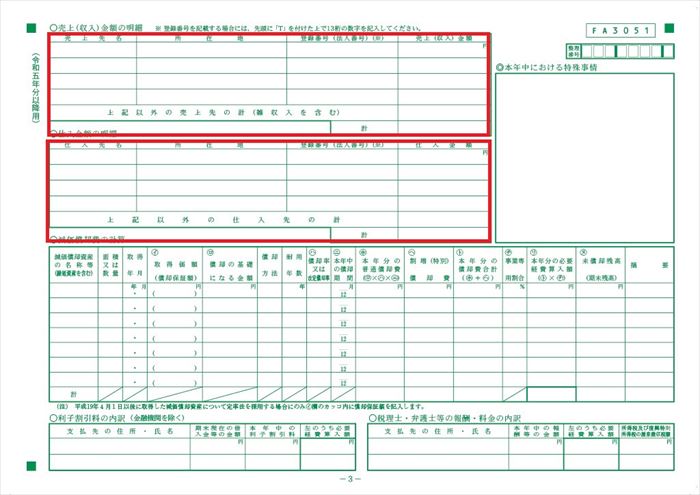

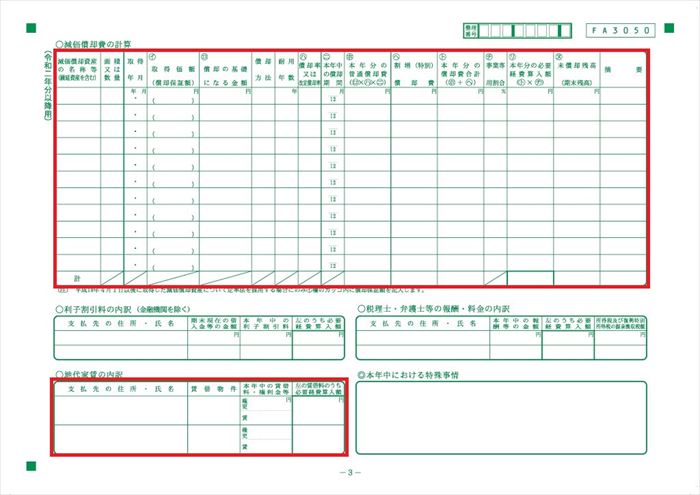

2024年確定申告の変更点③青色申告決算書

青色申告決算書は、確定申告で青色申告を行う人が提出しなくてはいけない書類です。全4ページ中、2024年度から大きな変更があったのは3ページ目です。

2ページ目もレイアウトが少し変わり、項目の位置や記入欄が圧縮されているなどの変化が見られますが、内容は前年度とほとんど変わっていません。

売上(収入)金額・仕入金額の明細が新設

※上が2024年度、下が2023年度

大きな違いとして売上(収入)金額や仕入金額の明細が新設されたことが挙げられます。以前の青色申告決算書の3ページ目には以下の項目がありました。

-

- 減価償却費の計算

- 利子割引料の内訳(金融機関を除く)

- 税理士・弁護士などの報酬・料金の内訳

- 地代家賃の内訳

- 本年中における特殊事情

ここに売上(収入)金額と仕入金額の明細が新設され、代わりに地代家賃の内訳は2ページ目に移動しています。

取引先の登録番号を記入できる欄が追加

新設された売上金額・仕入金額の明細には、収支内訳書と同様に登録番号を記入する欄が追加されています。取引先の登録番号を調べて記入してください。

なお、登録番号または法人番号を記載していれば、取引先の名称と所在地の記入は省略することが可能です。

2024年1月確定申告から便利なサービスが開始!

2024年1月上旬から、e-Taxの「確定申告書等作成コーナー」で便利なサービスが追加される予定です。ここでは、どのようなサービスが追加されるのか解説していきます。

e-Taxにてマイポータル連携の自動入力対象が増える

所得税の確定申告をマイナポータルと連携させることで、自動入力の対象が増える予定です。

これまでも自動入力が可能な項目はありましたが、その対象が増えることでより作成の手間が省けます。

2024年1月から自動入力の対象となる項目と、もともと自動入力の対象だった項目は以下のとおりです。

| 2024年から追加される項目 | 以前から自動入力の対象だった項目 | |

| 収入関連 | 給与所得の源泉徴収票 | 公的年金などの源泉徴収票 株式の特定口座 |

| 控除関連 | 社会保険(国民年金基金掛金) iDeCo・小規模企業共済掛金 |

医療費・ふるさと納税 生命保険・地震保険 社会保険(国民年金保険料) 住宅ローン控除関連 |

新たに追加された「給与所得の源泉徴収法」に関しては、勤務先の企業が税務署にe-Taxで給与所得の源泉徴収票を提出していないと利用できません。

インボイス発行事業者向け「2割特例」の申告書も作成できる

インボイス発行事業者に向けた2割特例の申告書も、確定申告書等作成コーナーから作成が可能となる予定です。

2割特例とは、消費税の納税額を抑える特例措置を指します。

預かり消費税から預かり消費税×80%を差し引くことで、2割分にまで抑えられる措置です。

消費税の納税額を抑えられることはもちろん、簡易課税に比べて楽に算出でき、事前手続きも不要などのメリットがあります。

2割特例の申告書を作成する場合は、売上(収入)金額などを入力するだけで、税額が自動的に算出されるので計算の手間も省けます。

まとめ

今回は、2024年分における確定申告書の変更点について解説してきました。

様々な変更点があった中で、インボイス制度と関連する項目の追加や制度改正にともなう項目の変更などが見られました。

以前との変更点をチェックしつつ、自身が対応すべき箇所はあるか確認することが大切です。

確定申告についてお悩みの方は是非こちらの確定申告ガイドを御覧ください。無料でお読みいただけます。詳細は上のバナーをクリック!

(編集:創業手帳編集部)