法人税・法人住民税・法人事業税の違い?知っておきたい法人税の基本構造

法人税の仕組みを理解して納税に備える

一般的に、会社は「法人税」を支払う義務がありますが、正確には「法人税等」と呼ばれており、複数の税金で構成されています。個人で支払っていた税金と違い、会社の法人税は少し複雑。そこで、今回は、法人税等を構成する3種類の税金について解説していきます。

また、税金で損をしないための知識をつけていくことも重要です。「税金チェックシート」では、税理士など専門家による事例や、税金の支払いのコツを確認できます。無料ですので、ぜひお気軽にご活用ください。

起業家にとって税は無視できるものではありませんが、専門的な部分が多いので、すべてを把握するのは難しいでしょう。創業手帳は、専門家のアドバイスを受けながら、起業にまつわる記事を書いています。

さらに、Webの記事だけでなく、起業ノウハウをまとめた無料のガイドブック「創業手帳」を毎月1.5万部発行しています。設立後の法人に発送されているほか、全国の金融機関や、官公庁、士業、インキュベーション施設など創業支援業界でも広く利用されています。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

「3つの税」から構成されている法人税

法人税等と呼ばれている税金は、「法人税」「法人住民税」「法人事業税」の3種類から構成されています。

「法人税」と「法人住民税」は、それぞれ個人の場合の「所得税」、「住民税」に相当。「法人事業税」が法人の場合に課税される税金となっています。

それぞれの違いは以下の表の通りです。

| 納税先 | 税金の対象 | 赤字計上の場合 | 損金算入 | |

| 法人税 | 国 | 会社の所得に対して課される | 支払い義務なし | できない |

| 法人住民税 | 地方自治体 | 会社の所在に対して課される | 支払い義務あり | できない |

| 法人事業税 | 地方自治体 | 会社の所得に対して課される | 支払い義務なし | できる |

表によると、法人税と法人事業税はどちらも「会社の所得」に対して課せられる税金ですが、法人税は「国税」、法人事業税は「地方税」という違いがあります。

法人税、法人住民税、法人事業税、それぞれの特徴について、さらに詳しく見ていきましょう。

法人税(法人所得税)

法人税について、もっとも押さえておきたい部分は、会社の所得に対して課税される税金であり、利益に対して課税されるものではないということです。これは何を意味するかというと、会社の経理上の会計、いわゆる企業会計と、税務上の会計で考え方が少しのズレが生じるということです。

一般的に企業会計では「収益―費用=利益」となりますが、税務会計では「益金―損金=所得」という考え方になります。

収益と益金はほぼ同じ考え方なのですが、費用と損金はまったくの別物であると認識することが、法人税を知る上で非常に重要になってきます。

たとえば、役員報酬、賞与、交際費、寄付金、減価償却費などは損金にはなりません。そのため、「所得」と「利益」は別物になるのです。

法人税は所得×税率23.4%(※)(中小法人以外の普通法人の場合)の計算の場合、「法人税=所得×23.4%」という式で表すことができます。したがって、所得が黒字ならば法人税を支払いますが、そうでない場合、法人税額は0円となるのです。

※開始事業年度や会社の所得によって税率は異なる

このように会計の処理において違いが生じるので、法人の経理業務は複雑です。冊子版の創業手帳(無料)では、経理業務を効率化してくれる会計ソフトについて詳しく解説しています。また、資料請求時に、Web版の創業手帳の無料会員登録が行えます。会員向けに無料で税理士などの専門家を紹介していますので、そちらもご活用ください。

法人住民税

法人住民税は、国税ではなく地方税です。法人であっても、自治体の公的サービスを享受しているという観点から、事業所を置いている地方自治体に対して納付すべき税金となっています。

法人住民税の計算方法は所得から算出された法人税額に住民税率を乗じた「法人税割」と、法人の資本金別等で定額の「均等割」から構成されています。

よって、「法人住民税=法人税割+均等割」という計算式が成り立ちます。

さらに、東京23区にのみ事業所のある法人は、例外的に「都民税」として一括となっていますが、それ以外の場合は「道府県民税」と「市町村民税」といったように自治体別に分かれており、これらを総称して「法人住民税」と呼びます。

※平成26年創設「地方法人税」

平成26年税制改正で創設された「地方法人税」は、地方という名前がついていますが、国に支払う国税になります。道府県民税及び市町村民税が合わせて4.4%下がり、その分地方法人税が4.4%上がるため、合計では納税額は変わりません。

この結果、法人住民税法人税割が12.9%、地方法人税が4.4%で合計で17.3%となります。均等割は、法人の資本金が1千万円以下かつ従業員50人以下とすれば、7万円となる計算です。

また、押さえておかなければならないポイントとして、均等割はその法人の資本金によって定額となっているものなので、必ず発生するものであること。つまり、法人住民税は法人税とは違って所得が赤字であったとしても支払わなければならないものだということです。

法人事業税

法人事業税は、地方自治体から法人が事業を営むことでそれに応じた負担を課すための地方税です。要は、法人が行っている事業そのものに課税される税金と言えます。「事業活動において、地方自治体から各種の行政サービスを受けている。だから、必要な経費は分担すべき」という考え方に基づく税ですね。

計算方法は、「法人事業税額=所得×法人事業税率」となっています。所得に対して税率をかけるので、赤字の場合はゼロということになります。ただし、付加価値割や資本割のある法人事業税(外形標準課税対象法人の場合)では、会社が赤字でも税金が発生することがあります。

また、法人税や法人住民税と比べ、法人事業税では翌年度の損金に算入できる点が最大の違いです。税金でありながら費用として損金算入ができるというわけです。

例えば、東京都の法人事業税は年間所得によって3種類に分かれており、年400万円以下の所得では2.7%、年400万円超~800万円以下の所得では4.0%、年800万円超の所得の場合5.3%となります。

さらに、資本金1億円以上の企業の場合、「外形標準課税」という別の税金が合わせて課税されます。

これは、事務所の床面積や従業員数、資本金等及び付加価値などの外観から客観的に判断できる基準を課税ベースとして税額を算出する課税方式となっています。資本金が大きい事業だからこそ、法人の規模や活動量を基準に正しい課税の仕方をしようという考え方に基づいて生まれたのが、法人事業税なのです。

まとめ

法人税を構成する、3つの税金について理解できましたか?

法人税が国に対しての税であるの対して、法人事業税は地方に対しての税金であること。「所得」に対して課せられる法人税や法人事業税とは異なり、法人の「所在」に対して課せられる法人住民税。また、翌年の損金に計上が可能な法人事業税など、それぞれの税金に特徴があります。

創業期は信頼関係の構築が重要なため、節税を考えるためというよりも、仕組みを理解しておくことが重要となります。

初めての法人税納付の際にあたふたしないように、しっかり理解しておきましょう。

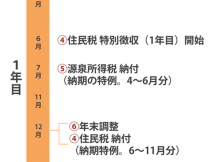

起業1年目は、初めてのことばかりなので、理解に時間がかかったり、予想外の業務が発生したりするかもしれません。特に税金については、滞納してしまうとペナルティがあるので、しっかりと把握しておかなくてはなりません。冊子版の創業手帳では、創業期の税金イベントについて、カレンダーにまとめています。どの時期になんの税金の手続き・納付があるのか事前に把握することで、準備ができるでしょう。

また、節税対策を意識していくことも念頭におきましょう。税金チェックシートでは、税理士をはじめとした専門家によるケース紹介、税金支払いのポイントを学べます。こちらも無償でご提供ですので、ぜひご活用ください。

(執筆:創業手帳編集部)

創業手帳は、起業の成功率を上げる経営ガイドブックとして、毎月アップデートをし、今知っておいてほしい情報を起業家・経営者の方々にお届けしています。無料でお取り寄せ可能です。