ベンチャーデットとは?概要や利用するメリットを知って資金調達の幅を広げよう

ベンチャーデットを活用すれば諦めていた資金調達も可能に

ベンチャーデットは、権利(ワラント)と引き換えに融資を受ける新しい資金調達手段です。

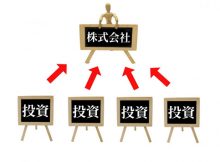

ベンチャーキャピタルによるエクイティ投資と銀行融資の間に当たる資金調達として、利用が期待されています。

ベンチャーデットはスタートアップでも利用しやすく、経営権への影響を抑えながら資金調達できる点がメリットです。

企業の将来を見据えて、ベンチャーデットをはじめとした複数の資金調達手段を組み合わせることも検討しましょう。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

ベンチャーデットの基礎知識

独自のアイデアや技術を武器に、世の中に新しい付加価値を生み出すベンチャー企業を多くの人が注目しています。

スタートアップに出資するベンチャーキャピタルも、多くの人が耳にしたことがあるでしょう。

資金調達はベンチャーキャピタルだけではなく、近年注目されつつあるベンチャーデットもあります。

ここでは、ベンチャーデットの基礎知識を紹介します。

ベンチャーデットとは

ベンチャーデットは、雑誌やニュースで見かける機会はまだ多くないかもしれません。

ベンチャーデット(Venture Debt)は、転換社債や新株予約権付融資のように、エクイティとデット両方の性格を持った金融商品の総称です。

ベンチャーキャピタル(Venture Capital)の「Capital」は資本を意味する言葉であり、一方でベンチャーデット(Venture Debt)の「Debt」は負債を意味しています。

今まで、ベンチャー企業の資金調達といえば、ベンチャーキャピタルによるエクイティを利用した調達が主流でした。

しかし、ベンチャーデットが登場したことによって、資金調達の選択肢が広がりつつあります。

ベンチャーデットで資金調達する場合、ベンチャー企業はベンチャーデット提供者から融資を受け、ベンチャーデット提供者に対して将来的に設定された金額で株式を購入できる権利(ワラント)を付与します。

ベンチャーデットの現状

ベンチャーデットは、アメリカやヨーロッパのベンチャー企業での資金調達に活用されています。

ベンチャーデットが利用されているのは、3~9カ月分の運転資金がメインで、金利は8~12%が一般的といわれています。

金利については、金融機関による融資よりも高めであるものの、これはベンチャー企業に対するリスクの高さを補完する目的です。

また、ベンチャーデットが提供されているのは、アーリーステージからグロースステージの企業が中心です。

「野村資本市場研究所」作成の資料『欧州の成長企業支援策とベンチャーデット ‐欧州投資銀行の取り組みを中心に‐』によると、2018年においてアメリカでのベンチャーファイナンスの市場規模は約900億ユーロ、ヨーロッパで210億ユーロでした。

その中でベンチャーデットが締める割合は、アメリカで15%、ヨーロッパで5%という数値が出ています。

また、ヨーロッパにおいて2015年から5年間の間にベンチャーデットの取引実績は6~8倍増加したとされ、ヨーロッパでもベンチャーデットの利用は大きく進んでいることがわかります。

ベンチャーデットの日本での普及

ベンチャーデットの利用が活発化しているのは、アメリカやヨーロッパだけではありません。

日本においても、2019年に「あおぞら銀行」と「あおぞら企業投資」がベンチャー企業向けのベンチャーデットファンドを設立しています。

さらに、「ノムラ・ホールディングス・アメリカInc」の子会社である「ノムラ・ストラテジック・ベンチャーズLLC」も2020年にアメリカでベンチャーデットファンドを立ち上げました。

企業の資金ニーズに対応するためには、資本性資金と負債性資金のそれぞれを活用できるように資金調達手段の多様化が必要といわれています。

非上場企業の活性化を目指す中で、成長資金のさらなる供給が期待されています。

ベンチャーデットが注目されるようになった理由

ベンチャーデットの貸し手の収益は、一般的な融資と同様に利息や手数料もありますが、ワラントの獲得も大きな収益となりえます。

ワラントは、あらかじめ定められた価格で株式を購入できる権利のことです。

ベンチャーデットを通じて融資を行い、成長資金を提供し、企業が成長したら融資時に設定した株価で購入することによって、大きなリターンを得られることもあります。

また、スタートアップ企業にとっては、ベンチャーデットは次の成長ステージに至るための資金を得られる手段です。

ベンチャーデットが普及した背景には、新型コロナウイルス感染症に端を発する資金繰りの悪化もあります。

先行きが不透明な中で、ベンチャーキャピタルでだけに頼って資金調達するのは限界もあり、経営権の希薄化も想定以上に進みます。

そこで、資金調達手段のひとつとしてベンチャーデットの活用が進んできました。

ベンチャーデットとベンチャーキャピタルの違い

ベンチャーデットと混同されがちなのが、ベンチャーキャピタルです。

ベンチャーキャピタルは、自社の株式を投資家に売り出すことで資金を調達するエクイティファイナンスのひとつです。

株式の買い手としてベンチャーキャピタルが活躍します。

ベンチャーキャピタルとベンチャーデットは、どちらも成長期にある企業に適した資金調達法として活用が進んでおり、以下には両者の違いを項目に分けて説明します。

返済義務の有無

ベンチャーキャピタルとベンチャーデットの大きな違いは返済義務の有無です。

ベンチャーキャピタルは、一般的には返済義務がありません。

一方で、ベンチャーデットは借入れにあたるため、返済義務があります。

つまり、ベンチャーデットを利用するかどうか判断する場合には、返済できるかどうか、スケジュールに無理がないかを考慮しなければいけません。

成長に応じて調達した資金を返済に充てる方法もありますが、思っていたほどの成長ができなかった場合に返済に困ることになってしまいます。

また、返済の予定がある点が、新しい資金調達の妨げになるかもしれません。

返済できなくなる事態に陥らないように、綿密な返済計画のシミュレーションが必要です。

ビジネスモデル

ベンチャーキャピタルとベンチャーデットは、提供する側のビジネスモデルもまったく違います。

ベンチャーキャピタルで得られるリターンの多くは、出資先のIPOや買収によるものです。

つまり、出資先の成長を待ってから大きく回収するビジネスモデルといえます。

一方で、ベンチャーデットは異なり、ベンチャーデットはワラントがあるものの、基本的には融資です。

ベンチャーキャピタルのように、出資先ごとのリターンが偏ることはあまりありません。

1社当たりのリターンはそこまで大きくならないものの、失敗は少なく安定したリターンを得られるビジネスモデルです。

ベンチャーデットとベンチャーキャピタルはビジネスモデルがまったく違うため、リターンの回収にかかる期間も違います。

ベンチャーキャピタルは、最低でも5年ほどの時間がかかることが多い一方で、ベンチャーデットは1~2年ほどで返済されることが想定されています。

想定回収期間が違うことによって、違いが出るのが出資する側のサポートです。

ベンチャーキャピタルは、長期的な目線で立つため会社の支援につながるような幅広いサポートが特徴で、その対象は人事や戦略、広報などにも及びます。

ベンチャーデットの場合には短期目線になるため、サポートも限定的になることがあります。

希薄化のしやすさ

資金調達する側にとってのベンチャーキャピタルとベンチャーデットの大きな違いは、株式の希薄化です。

希薄化とは、経営権の希薄化と経済的な意味合いでの希薄化があります。

株式を追加で発行すれば全体の議決権数も増えて、既存株式の持分が下がってしまうことを意味しています。

経済的な意味での希薄化とは、全体の株式数が増えることで、会社が稼いだ利益の分配の割合が下がることです。

株式の価値を測る目安として使われる、1株当たり純利益や純資産が下がる点も懸念されます。

また、経営権が希薄化することによって、経営の自由度が下がったり、配当が変わったりと事業の戦略やビジネスにも影響します。

可能な限り希薄化をとどめつつ資金調達するのであれば、ベンチャーキャピタルよりもベンチャーデットの活用がおすすめです。

ベンチャーキャピタルから出資を受ける場合であっても、その影響をあらかじめ考えて対策しておきましょう。

ベンチャーキャピタルから受ける資金調達を減らして、必要額の一部をベンチャーデットに切り替え、希薄化を軽減する方法も可能です。

ベンチャーデットを利用するメリット

ベンチャーデットは、アメリカやヨーロッパを中心に活用されてきた資金調達ですが、日本においても活用が期待されています。

ベンチャーデットを利用するメリットはどこにあるのでしょうか。

スタートアップにも利用しやすい

一般的に企業の資金調達として、イメージされるのは金融機関からの融資です。

一般的な融資は、会社が持つ資産や今までの実績をもとにその企業の返済能力を予測して審査を実施します。

しかし、ベンチャー企業の場合には、担保に入れられるような資産や保証人を用意できないことも珍しくありません。

また、成長途中なのでビジネスでの実績も少なく、金融機関から大きな資金調達をするのは困難です。

金融機関から資金調達する時には、今までの借入れの実績や信頼関係も重要となるため、新規のベンチャー企業は不利になってしまうでしょう。

しかし、ベンチャーデットでは、企業のキャッシュフローや担保に依存することなく、将来的な返済能力で資金調達の可否を決定します。

そのため、まだ実績が残せていないベンチャー企業であっても資金調達しやすいといえます。

経営権の希薄化を防げる

資金調達する企業にとって、経営権の希薄化を防げるのは大きなメリットです。

経営者の持ち株比率は一定水準以上に保っておかないと、経営に支障をきたすことがあります。

会社法では、持ち株比率によって企業の経営にどの程度関わるかという支配権が決まります。

つまり、持ち株比率が高ければ高いほど、経営をコントロールしやすくなる仕組みです。

しかし、持ち株比率が少なくなれば、ほかの株主の意見を受け入れなければならない、経営が自由に行えないなどの事態も発生するかもしれません。

ベンチャーキャピタルからの出資を受けた場合には、ベンチャーキャピタルから役員が出向してきたり、企業の事業提携を提案したりするケースもあります。

新しい事業をスタートしたばかりの起業家にとっては、豊富なノウハウやコネクションはありがたく感じるかもしれません。

しかし、自分で立ち上げた事業の方針は貫きたい、妥協はしたくないなどと考える事業者にとっては、経営に参画されることはデメリットといえます。

自由な経営を望むのであれば、経営権の希薄化を防ぎつつ資金調達できるベンチャーデットは魅力的な資金調達手段といえます。

スタートアップの資金調達を選ぶ時のポイント

成長途中であるスタートアップ企業やベンチャー企業にとって、資金調達は重要な課題です。

どのような資金調達手段を選ぶかも、企業の将来を決める大切なターニングポイントとなります。

資金調達手段を選ぶ時に重視したいポイントをまとめました。

企業の段階に合わせた方法を選ぶ

ベンチャー企業やスタートアップ企業の資金調達する際は、その企業がどのステージにあるのかを重視して資金調達を選ぶようにおすすめします。

企業の成長段階には、具体的なビジネス展開に進んでいないシード期や、売上げにつながっていないアーリー期、軌道に乗りだしたミドル期やレイター期があり、置かれているステージによって適した資金調達が異なります。

シード期やアーリー期であれば、エンジェル投資家やベンチャーキャピタルからの出資、ベンチャーデットがよく使われている資金調達手段です。

また、国や地方自治体による創業向けの補助金や助成金も活用可能です。

ミドル期やレイター期になると、金融機関や地方自治体による融資も選択肢に入れられます。

このように、ステージごとに、適した資金調達方法、資金調達額の相場も違います。まずは、自社がどの段階にあり、どの程度の資金調達が必要なのかを整理してください。

事業計画に合わせて資金調達計画を立てる

資金調達をする際には、事業計画に合わせた資金調達計画も立てるようにします。資金が必要だからと曖昧な目的や計画で資金調達することは避けてください。

資金調達計画がしっかりしていないと、調達資金を返済できなかったり、経営権を握られたりして事業に影響することもあります。

必ず事業ステージごとに資金調達計画を立てて、長期的な資本の計画を策定するようにしましょう。

契約書は専門家のチェックを受ける

資金調達は、企業の将来を左右する大切な判断です。

しかし、成長段階の事業が忙しい段階で、資金調達に関わる仕事も自社だけで行うのは大変です。

資金調達で契約を結ぶ際には、必ず専門家のサポートを受けるようにおすすめします。

投資契約書には、出資側に有利な条項が記載されている場合もあります。

企業法務や契約書のレビューを得意としている弁護士に確認を依頼するのも有効です。

返済期限や償還期限をシミュレーションしておく

資金調達を受ける際は、返済期限や償還期限をよく確認してください。

期限までに何をしなければいけないのか、どれだけの資金を用意するのかを確認しておかないと、後の資金繰りで行き詰ってしまいます。

事業計画書でも、返済期限や償還期限についての計画を必ず盛り込むようにします。

返済義務がない助成金や補助金は利用できないか検討する

資金調達をする時には、国や地方自治体の補助金や助成金を利用できないかを調べてみます。

新しい需要の開拓や雇用創出を目的として、自治体ごとに補助金や助成金を提供していることがあります。

返済義務がない補助金や助成金であれば、後の資金計画に影響することなく資金調達が可能です。

補助金や助成金によって条件は異なるため、利用できそうな補助金や助成金が見つかったら、積極的に申請してみるのも良い方法のひとつです。

まとめ

ベンチャーデットは、欧米を中心に活用されてきた資金調達手段で、日本でも少しずつ知られるようになりました。

成長段階の企業は、資産価値のある有形固定資産や知的財産が少ないこともありますが、ベンチャーデットであれば資産に乏しくても利用しやすく、資本面での影響を抑えられます。

資金調達のニーズや財務状況は企業によって異なるため、自社にとって、どのような資金調達が使いやすいかをシミュレーションしましょう。

(編集:創業手帳編集部)

最新ニュースはありません