適格請求書の書き方は?適格簡易請求書との違いや発行側の注意点も解説

インボイスには「適格請求書」と「適格簡易請求書」の2つがある!

インボイス制度は、取引きの正確な消費税額や消費税率を把握する目的で導入されました。

インボイス制度には様々なルールがあり、制度内容を理解する必要があります。適格請求書と適格簡易請求書の違いもそのひとつです。

提供しているサービスや商品によっては適格請求書の交付が困難であり、適格簡易請求書を交付することになります。

インボイス制度にかかわる2つの書類の違いについて知っておきましょう。

創業手帳では、インボイス登録をしたけど何を実際にやったらいいかわからないという人向けの「インボイス実務チェックシート」を無料で差し上げています。是非こちらも合わせてご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

適格請求書とは

2023年10月1日から始まったインボイス制度によって、多くの企業の業務や手続きに変更が生じました。

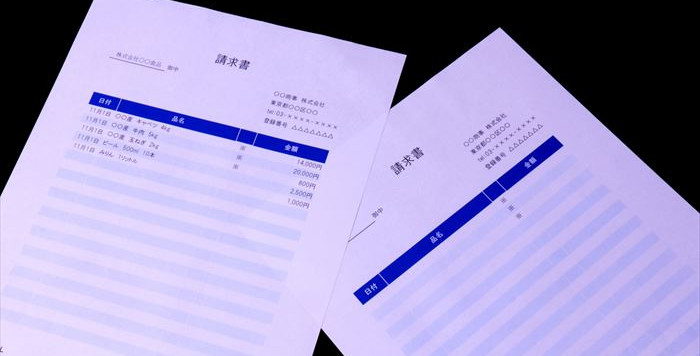

適格請求書とは、インボイス制度で定められている請求書の新たな方式です。簡単に「インボイス」とも呼ばれますが、正式名称は適格請求書といいます。

適格請求書は、買い手に正しい適用税率・消費税額などを伝えるための手段であり、適格請求書発行事業者として登録された課税事業者のみが発行可能です。

課税事業者が納税する消費税を計算する時には、売上として受け取った消費税額から仕入れ時に支払った消費税額を差し引きます。

適格請求書がなければ仕入税額控除が原則受けられなくなるため、その分利益が減少します。

そのため、取引先が課税事業者である時には適格請求書の交付を求められるケースも想定しなければなりません。

区分記載請求書の違い

区分記載請求書は、従来の請求書の内容に加えて「軽減税率の対象品目である旨」と「税率ごとに区分して合計した対価の額(税込)」が記載された請求書などを指します。

請求書だけでなく、納品書や領収書も区分記載請求書に含まれます。

区分記載請求書の交付は義務ではなく任意です。売り手と買い手の間に合意があれば交付しなくても問題はありません。

適格請求書と区分記載請求書等は記載されている項目が異なります。

区分記載請求書等に「登録番号」と「税抜価額または税込価額を税率ごとに区分した合計額および適用税率」、「消費税額等」を追加したものが適格請求書です。

従来の適格請求書に区分記載請求書等に上記の3項目を追加すれば定格請求書の要件を満たせます。

異なる点を以下の表にまとめました。

| 制度内容 | 区分記載請求書 | インボイス制度 |

| 登録制度 | 事業者登録制度なし | 事業者登録制度あり |

| 免税事業者からの課税仕入 | 仕入税額控除の対象となる | 仕入税額控除の対象とならない (6年間の経過措置あり) |

| 売り手の請求書等の交付義務 | 交付義務なし | 交付義務あり (免除特例あり) |

| 免税事業者の交付 | 交付可 | 適格請求書発行事業者以外は交付不可 |

適格請求書に必要な記載事項と書き方

インボイス制度導入によって適用される適格請求書は、区分請求書等と比較して記載しなければならない項目が増えています。

具体的には、区分請求書等に記載すべき項目に加えて、以下の3つが必要です。

-

- 登録番号

- 税抜価額または税込価額を税率ごとに区分した合計額および適用税率

- 消費税額等

以下では、適格請求書に求められる項目について個別に解説しています。どのような項目が必要になるのか知っておきましょう。

1. インボイス発行事業者の氏名または名称&登録番号

適格請求書には、適格請求書を発行する適格請求事業者の名称と登録番号が必要です。登録番号は、適格請求書発行事業者の党則事業者に発行される番号です。

すでに法人番号がある事業者であれば「T+法人番号」が登録番号となります。

個人事業主や人格のない社団のように法人番号がない事業者の場合には、「T+13桁」の固有番号が新しく発行されます。

2. 書類を受け取る事業者の氏名または名称

適格請求書には、請求書を渡す側の情報のみではなく、受け取る側の情報も必要です。

書類を受け取る側の事業者の氏名もしくは名称を記載しなければなりません。これは、誰宛てに請求しているかを明らかにするためです。

また、請求先の住所や電話番号の記載は求められていません。一般的には、相手の法人名や個人名に敬称を付けて記載しています。

ただし、不特定多数の人を対象にした業種、飲食店や小売店ですべての適格請求書に相手の氏名や名称を確認して記載することは困難です。

そこで、後述する適格簡易請求書では、相手側の氏名などは記載しなくても良いとされています。

3. 取引年月日

取引年月日は、今までの区分記載請求書とは変わりません。取引きを行った日付を記載します。

4.取引内容(軽減税率対象があれば記載)

区分記載請求書と同様に取引きの内容を記載しなければなりません。具体的には、販売した商品の名称やサービス名などの売買内容です。

また、軽減税率対象があれば記載します。軽減税率の対象品は、「※」などの記号を使った記載も認められています。

5. 税率ごとに区分して合計した金額&適用税額

適格請求書では、標準税率(10%)と軽減税率(8%)に区分して、それぞれを合計した取引金額を記載します。

取引金額は税込みでも税抜きでも問題ありません。

6. 税率ごとの消費税額等

適格請求書には、税率ごとに合計した取引きの額(税抜きもしくは税込み)に加えて、税率ごとに区分した消費税額の記載も求められます。

端数の処理については任意で、切り上げや切り捨て、四捨五入のどれでも問題ありません。

ただし、インボイス制度ではひとつの適格請求書につき、税率ごとの1回の端数処理が求められます。

適格簡易請求書とは

適格簡易請求書とは、インボイス制度において買い手が仕入税額控除を受けるために必要な書類で、適格請求書と比べて簡略化した記載が認められたものです。

適格簡易請求書は、適格請求書と同様に適格請求書発行事業者でなければ発行できません。

売り手の業種によっては、適格請求書の交付が難しいケースがあります。

そこで、一定の業種では適格請求書の代替手段として、適格簡易請求書を交付することが認められています。

具体的には、飲食店や小売店、スーパーマーケットなどの不特定多数の人と多くの取引きを行うようなケースです。

上位の業種は、一般的にレシートや領収書は発行されても請求書は発行されません。

しかし、適格簡易請求書として必要な項目が記載されていれば、レシートや領収書も適格簡易請求書として扱えます。

適格簡易請求書を発行できる条件は?

適格簡易請求書を発行できる条件として以下のものが挙げられます。

-

- 不特定多数の者に対して販売などを行う事業者であること

- 適格請求書発行事業者の登録を行っていること

- 必要事項を満たしたレシートなどを発行すること

適格簡易請求書を発行するためには適格請求書発行事業者の登録が必要です。まだ登録していない場合は、先に登録を行ってください。

適格簡易請求書を発行できる主な事業者

適格簡易請求書を発行できるのは適格請求書発行事業者のみです。また、適格簡易請求書の交付が認められる事業は以下の7つに限られています。

-

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限ります)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

スーパーマーケットやコンビニエンスストア、タクシーなどは都度受取側の氏名を記載することは現実的とはいえません。

そのため、営業に支障をきたす恐れがあるような場合には、受取側の氏名や名称が不要な適格簡易請求書の交付が認められています。

適格請求書と適格簡易請求書との違い

適格請求書と適格簡易請求書の違いは、記載しなければならない項目です。

具体的には、適格請求書には受領者氏名または名称の記載が求められ、適用税率と消費税額の記載条件が異なります。

適格簡易請求書は、受取側の氏名や名称の記載が不要です。

さらに、適格請求書には適用税率と消費税額の両方が必要ですが、適格簡易請求書は最低限いずれかを記載していることが条件です。

両項目を記載することも認められています。

| 適格請求書 | 適格簡易請求書 | |

| 1 | インボイス発行事業者 | |

| 登録番号 | ||

| 2 | 書類を受け取る事業者の氏名または名称 | 記載不要 |

| 3 | 取引年月日 | |

| 4 | 取引内容(軽減率対象があれば記載) | |

| 5 | 税率ごとに区分して合計した金額 | 税率ごとに区分して合計した金額のみ |

| 適用税額 | ||

| 6 | 税率ごとの消費税額等 | 税率ごとの消費税額等 または 適用税額 |

「書類を受ける事業者の氏名または名称」の記載が不要

適格簡易請求書は、「書類の交付を受ける事業者の氏名又は名称」が不要です。

取引きの都度、宛名を記載する必要がなくなり、不特定多数との取引きであってもスムーズに交付できるようになります。

「税率ごとに区分して合計した金額」のみ記載

適格簡易請求書では、「税率ごとに区分して合計した対価の額」に適用税率を記載する必要がありません。

適格請求書では、「8%合計〜円」や「10%合計〜円」といった形で適用税率を明記します。しかし、適格簡易請求書において適用税率の記載は不要です。

「税率ごとの消費税額等」は「適用税率」でも代替可能

適格請求書では「税率ごとに区分した消費税額等」を記載しなければなりません。適格簡易請求書であれば、「適用税率」の記載で代用できます。

「税率ごとに区分した消費税額等」あるいは「適用税率」のどちらかを記載すれば問題ありません。両方を記載することも認められています。

適格請求書に関する注意点

適格請求書の書き方がよくわからずに戸惑っている事業者は決して少数ではありません。

ここでは、適格請求書にかかわる注意点を紹介します。

適格請求書の保存期間

適格請求書は受け取ったものだけでなく、発行した側も交付した適格請求書の写しを保管しなければなりません。

自社で発行した適格請求書と他社から受け取った適格請求書は、一定期間の保存が義務付けられています。

保存期間は、発行した日が属している課税期間の最終日翌日から2カ月が経過した日を起点として7年間です。

取引価格が3万円未満でも発行が必要

インボイス制度が始まる前は、取引金額が3万円未満であれば、領収書やレシートを保存していなくても、必要事項を記載した帳簿があれば仕入れ額控除を適用できました。

インボイス導入後は、3万円未満の取引きでも適格簡易請求書が必要です。

ただし、バスや鉄道といった公共交通機関の利用や、自販機などの自動サービス機での購入、コインロッカー、郵便切手を使って利用できるサービスなどを使った時に交付を受けるのは困難です。

そこで一定の取引きに関しては、要件を満たした帳簿を保存していれば、適格簡易請求書を保存していなくても仕入れ額控除を適用することが認められています。

帳簿に記載する時には、適格簡易請求書に求められる必要事項に加えて、仕入税額控除が

適用される取引きであることを記載してください。

取引金額が1万円未満の場合は「少額特例」に

金額が小さい取引きでもレシートや領収書を保存し続けていると、事務処理や保存の手間が大きくなってしまいます。

そこで、インボイス制度では条件を満たす事業者に対して適格簡易請求書保存を免除する「事務処理負荷の軽減を目的とした優遇措置」が用意されています。

以下の基準を満たした場合が対象です。

-

- 基準期間における課税売上高が1億円以下の事業者

- 特定期間における課税売上高が5千万円以下の事業者

上記の条件を満たしていれば1万円未満の取引の支払いについては領収書やレシートの保存は不要です。

帳簿を保存するのみで仕入れ税額控除の適用が認められます。

適格請求書に関するよくある質問

適格請求書は、項目など今までとは異なる点があるため、わかりにくい部分もあります。適格請求書に関するよくある質問をまとめました。

国税庁のホームページでは「インボイス制度に関するQ&A」が掲載されているので、そちらも確認してみてください。

適格請求書発行業者にはどのような義務がありますか?

適格請求書発行事業者は、課税事業者から求められた場合、適格請求書か適格簡易請求書を交付して、その写しを保存する義務があります。

返品や割り戻しがあれば適格返還請求書を交付することになります。

適格請求書には決まったフォーマットがありますか?

適格請求書は法令などで定められた様式はないため、適格請求書に求められる項目を満たしていれば、どのようなフォーマットを使っても問題ありません。

また、名称は請求書以外に納品書、領収書でも適格請求書として認められます。

適格請求書発行事業者になるにはどのような手続きが必要ですか?

適格請求書発行事業者になるには、所定の申請書をインボイス登録センターに送るかe-Taxで登録申請をする方法があります。

現在、課税事業者であれば適格請求書発行事業者になった後も以前と同じように消費税を納税してください。

免税事業者から適格請求書発行事業者になった場合には、課税事業者への変更が必要で

す。消費税の申告や納税義務が生じるため、注意してください。

まとめ・適格請求書と適格簡易請求書は書き方や条件の違いを理解して発行しよう!

適格請求書は、必要とされる項目や書き方を理解して発行しなければなりません。また、適格請求書を発行できるのは、適格請求書発行事業者のみです。

免税事業者である場合には適格請求書発行事業者になることで、消費税の申告や納税義務が発生します。

適格請求書発行事業者となる必要があるたにも関わらず上場すかどうかや、どのような事務負担が発生するのかを慎重に判断して登録を申請してください。

創業手帳では、インボイス登録をしたけど実際にどういった作業が発生するのかよくわからないという方向けに、買い手と売り手側にわけ、それぞれにおいて確認すべき点をチェックリスト形式にまとめた「インボイス実務チェックシート」を無料で配布しています。ぜひこちらもあわせてご活用ください。

(編集:創業手帳編集部)