消費税の仕入税額控除とは?インボイス制度導入に深く関わる仕入税額控除を徹底解説

消費税の仕入税額控除を正しく知ろう!インボイス制度に対応するためにするべきことを解説します。

2023年10月1日より、消費税納付に変化をもたらすインボイス制度が導入されます。インボイス制度の運用次第では、消費税の仕入税額控除を受けられなくなるかもしれません。

インボイス制度を知るためには、消費税の仕入税額控除の仕組みについて把握しておくことが大切です。

今回は、インボイス制度が消費税の仕入委税額控除にどのように影響するのかを解説します。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

消費税の仕入税額控除とインボイス制度について

まずは、消費税の仕入税額控除とインボイス制度(適格請求書保存方式)の概要をそれぞれ説明します。

消費税の仕入税額控除とは

消費税の仕入税額控除とは、数社にわたって商品などが販売される過程において、消費税が重複して納付されることを防ぐために設けられている制度です。

商品購入(仕入れ)の時に発生する消費税を税務署に納付する際、計算式に基づいて算出された消費税額を控除される仕組みです。

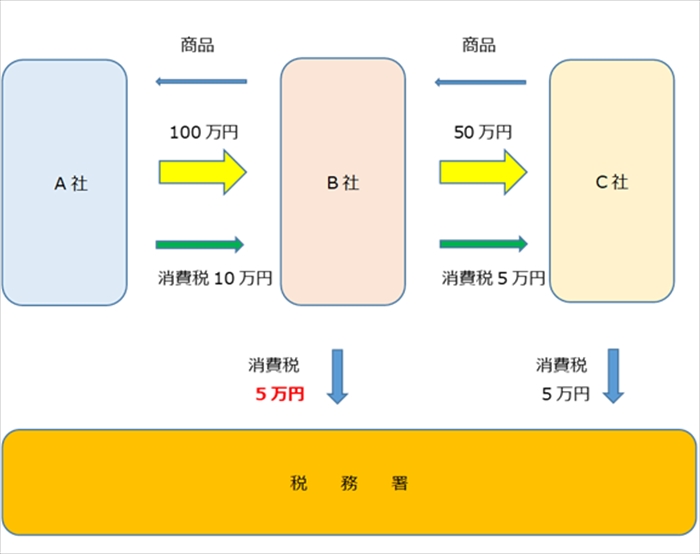

仕入税額控除の仕組みを簡単に説明します。

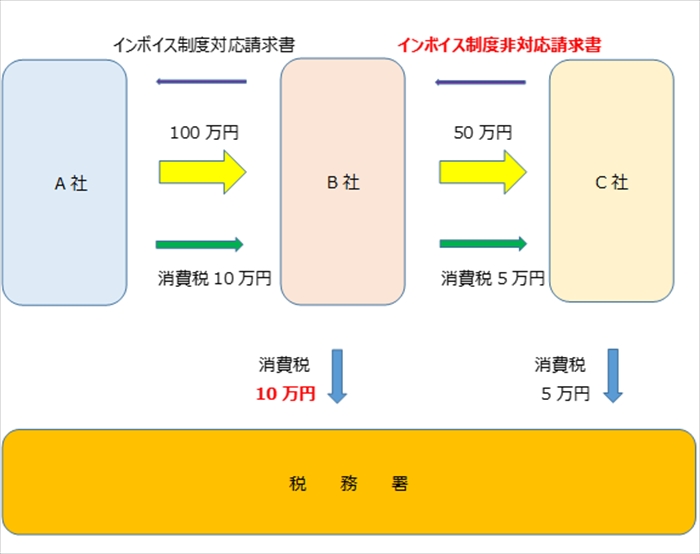

A社がB社から100万円+消費税10万円で商品を購入し、B社がC社に50万円+消費税5万円で商品を購入する(B社がC社から商品を仕入れる)とします。

C社は、B社から預かった消費税5万円を税務署に納付します。

一方、B社はA社から消費税10万円を預かっていますが、C社がすでに消費税5万円を納付しているため、B社は残りの5万円のみを納付すれば良いという考え方です。

消費税の仕入税額控除が適用されるもの

消費税の仕入税額控除が適用されるには、条件が設定されています。まず、取り引きの条件をあげると、以下のようなものです。

-

- 日本国内での取り引き

- 事業としての取り引き

- 対価を伴う取り引き

- 資産の譲渡もしくは貸し付け、役務の提供を行う取り引き

これらの条件を満たし仕入れを行った場合、その仕入れには消費税が課税されます(課税仕入れ)。

課税仕入れに該当する取り引きであれば、消費税の仕入税額控除が適用されます。

国税庁のホームページに紹介されている、消費税の仕入税額控除の対象となる取り引きは以下のとおりです。

(1) 商品などの棚卸資産の購入

(2) 原材料などの購入

(3) 機械や建物などのほか、車両や器具備品などの事業用資産の購入又は賃借

(4) 広告宣伝費・厚生費・接待交際費・通信費・水道光熱費などの支払

(5) 事務用品・消耗品・新聞図書などの購入

(6) 修繕費

(7) 外注費

引用:国税庁

ちなみに、上記の課税仕入れには各種サービスの購入も含まれます。一方、上記の(4)にある接待交際費については、現金や商品券として先方に渡す場合は非課税です。

インボイス制度の概要

次に、インボイス制度(適格請求書保存方式)とは何かを説明します。

インボイスとは、適格請求書とも呼ばれ、取り引きにおいて消費税などにかかる流れをより明確にしたものです。インボイスには、主に以下の項目の記載が求められます。

1.請求書発行者の名称

2.取引きがあった年月日

3.取引きの内容

4.請求書受領者の名称か氏名

5.消費税率(10%か8%)を区分した対価および消費税の合計

6.適用した消費税率

7.上記から計算した税率ごとの消費税の合計

8.インボイス制度の登録番号

このように消費税額を詳細かつ明確に計算したインボイスを、取り引きの証拠となる書類として保存することを定めるものが、インボイス制度です。

従来の区分記載請求書と何が違うか

現行では、取引きの証拠として区分記載請求書の保存が行われています。

区分記載請求書とインボイス(適格請求書)との違いは、軽減税率導入に伴い消費税額をより明確にするために、記載すべき詳細な項目が追加されていることです。

上記のインボイスの記載内容のうち、1.~5.は区分記載請求書にそもそも記載している項目です。

これに、6.~8.の項目を加え、取引内容をさらに透明化したものがインボイスです。

インボイス制度はなぜ導入されるのか

・正確な消費税額の算出

軽減税率が導入されたことにより、通常の税率10%と軽減税率8%の混同が起きかねず、消費税額を正確に算出できない恐れが出てきます。

特に、テイクアウトを行っている飲食店では、消費税率10%のものと8%のものが存在し、販売した商品それぞれにどの税率が適用されたかを区分しなければなりません。

その上で、適用した消費税率に応じた正確な消費税額を算出する必要があり、それを実現するためにインボイス制度が導入されます。

・軽減税率を含む的確な税率の把握

インボイス制度で明確にするのは、消費税額だけではなく、通常の消費税率と軽減税率が適切に適用されているかどうかです。

例えば、惣菜の加工のように使用する食品には軽減税率8%が適用され、容器などには通常の税率10%が適用されるようなケースでは、適切な税率の区分が困難です。

インボイス制度を導入することで、商品の製造・加工にかかった消費税率をそれぞれ区分し、正確な税率をはっきりさせて計算するよう求められます。

・不正防止

2つの消費税率を使用することで、正確な消費税額を算出するのが困難になることを利用し、何らかの不正が行われる可能性もあります。

例えば、現状では軽減税率8%で仕入れた商品を、通常の税率10%で経理処理したとしても、それが正確な計上かどうかが判断しづらいです。

このような、消費税率の改ざんなどによる不正を防止するために、的確な消費税率が適用されたかを証明するインボイス制度が必要となります。

消費税の仕入税額控除とインボイス制度はどう関係するか

こちらでは、インボイス制度と消費税の仕入税額控除の関係性について説明します。

インボイス制度を導入した場合の仕入税額控除

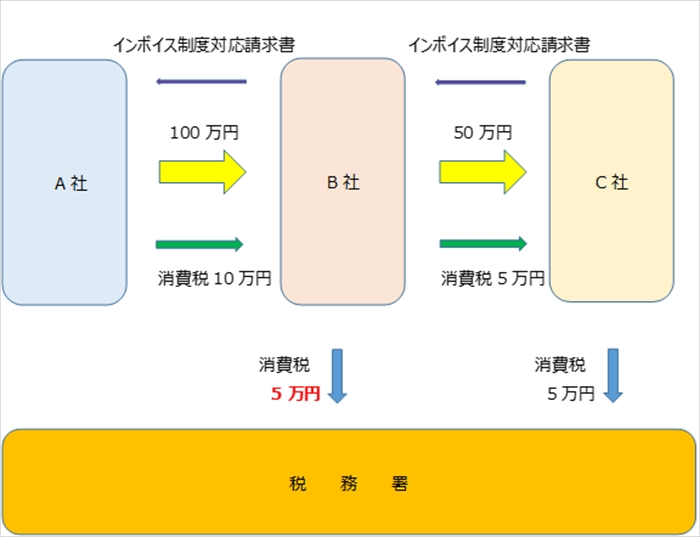

上記で説明したA社・B社・C社の取引きで、インボイス制度を導入した場合を考えます。

C社がB社に、B社がA社にそれぞれインボイスに対応して適格請求書を発行した場合、従来どおりB社は仕入額控除を受けることが可能です。

インボイス制度を導入しなかった場合の仕入税額控除

A社・B社・C社の取引きのうち、C社がインボイス制度に対応せず、B社に適格請求書を発行しなかった場合、B社は仕入税額控除の適用を受けられなくなります。

その結果、B社はC社から預かった消費税10万円をそのまま税務署に納付しなければならず、従来より5万円多く負担しなければなりません。

つまり、取引先が何らかの理由でインボイス制度に対応しなかった場合、取引先ではなく自社が損をしてしまいます。

インボイス制度と課税事業者・免税事業者について

インボイス制度で問題視されているのは、適格請求書の発行は消費税の課税事業者のみが可能であり、免税事業者の発行は認められていないことです。

課税事業者と免税事業者の違い

ここで、課税事業者と免税事業者にはどのような違いがあるかを説明します。まずは、消費税の課税事業者となる条件をあげていきます。

-

- 当期から2期前(基準期間)の課税売上高が1,000万円を超えている

- 事業を開始したばかりで基準期間が存在しない場合、年度開始から6カ月間に課税売上高が1,000万円を超えている

- 事業開始時に消費税課税事業者選択届出書を提出し、課税事業者になっている

このように、実際に消費税を納付する事業者は、課税売上高が一定のラインを超えていることが基本的な条件です。

反対に、課税売上高がそのラインを超えず少額である場合、消費税の納付を免除される(免税事業者となる)ため、利益から消費税を差し引かれる負担がかからずに済むでしょう。

免税事業者は、消費税の納付免除のメリットを受けていましたが、一方で、適格請求書の発行ができないと定められています。

以上の理由から、免税事業者はインボイス制度に対応できないことになります。

免税事業者にもたらす影響と仕入税額控除の関係

インボイス制度に対応できない免税事業者が、制度施行により受ける具体的な影響と仕入税額控除の関係性を見ていきます。

・非対応の企業との取引きが難しくなる

前述のA社・B社・C社の取引きを見返してみると、C社がインボイス制度に対応しない請求書をB社に発行した場合、B社は仕入税額控除の適用が受けられません。

その結果、B社が損を被ることは前述のとおりです。

この事態に陥った時、B社は今後のC社との取引きについて、リスクを避けるために終了せざるを得ない場合もあります。

B社の決断の結果、C社は取引先をひとつ失い、売上が減少する危険性を視野に入れなければなりません。

・取引先が課税事業者でなければ適用されない

C社が免税事業者であった場合、課税事業者として税務署に登録する必要があります。課税事業者の条件に達しておらずとも、手続きで課税事業者になることは可能です。

手続き方法は、税務署に行う「費税課税事業者選択届出書」の提出、および「適格請求書発行事業者」登録です。

この手続きにより、C社には従来は免除されていた消費税納税の負担がかかるため、課税事業者になることをためらうのは自然です。

一方、B社がC社との取引きを終了し、引き続き仕入税額控除を受けるためには、C社に代わる取引先を課税事業者から探す必要があります。

消費税の仕入税額控除の計算方法を知る

では、消費税の仕入税額控除の考え方とは、どのようなものでしょうか。

消費税の仕入税額控除は課税売上割合で決まる

消費税の仕入税額控除は、課税期間における総売上高(課税売上高※税抜・免税売上高・非課税売上高の合計)に対する課税売上高割合を求めることで決まります。

課税売上割合の計算式は、 以下のとおりです。

(課税売上高※税抜+免税売上高)/(課税売上高※税抜+免税売上高+非課税売上高)

例えば、課税売上高※税抜と免税売上高の合計が200万円、総売上高が400万円であった場合、200万円/400万円=2/4で、%に換算すると50%となります。

課税売上高と免税売上高を合計する理由は、免税売上高には税率0%がかかっているためという考え方です 。

仕入税額控除は4種類に分けられる

消費税の仕入税額控除は、課税売上割合によって4種類の方法に分けられます。

1.消費税を全額控除する

課税期間における課税売上高が5億円以下であり、課税売上割合が95%以上である場合、消費税額が全額控除されます。

全額控除では、消費税の負担が減るだけではなく、計算も容易です。

2.売上に対する消費税に個別に対応する

売上を課税売上と非課税売上に分け、それぞれに関する課税仕入にかかった消費税額を個別に計算する方法で、個別対応方式と呼ばれます。

課税仕入の消費税額は、以下の3つのケースに分けて計算します。

①課税売上にかかるもの

②非課税売上にかかるもの

③課税売上と非課税売上どちらにもかかるもの

個別対応方式による仕入税額控除は、上記の3つのケースを踏まえて①+(③×課税売上割合)で計算されます。

3つの区分のうち②が計算に含まれない理由は、②の消費税額はその全額が控除の対象とならないためです。

例えば、①の消費税額が200万円、③の消費税額が100万円で、課税売上割合が60%であった場合、仕入税額控除の金額は以下のように計算します。

200万円+(100万円×60%)=260万円

個別対応方式は、若干計算が煩雑な面がありますが、後述する一括比例方式と比較すると仕入税額控除よりも有利になるケースがあります。

3.すべての課税仕入額と課税売上割合で計算する

一方、課税仕入にかかる消費税額が上記のように区分できない場合、すべての税額と課税売上割合で計算する方法もあります(一括比例配分方式)。

計算方法は、課税仕入にかかる消費税額×課税売上割合であり、比較的簡便に算出できます。

例えば、課税仕入にかかる消費税の全額が350万円、課税売上割合が60%であれば、仕入税額控除の金額計算は以下となります。

350万円×60%=210万円

一括比例配分方式では計算は容易ですが、課税売上割合が少ない場合は個別対応方式よりも不利になる場合があります。

4.みなし仕入率で計算する

特に、中小企業などで経理担当がおらず、消費税額の計算に大きな負担がかかってしまう事業者に対しては、みなし仕入率を適用して計算する方法がすすめられます(簡易課税制度)。

簡易課税制度の適用は、課税期間の課税売上高が5,000万円以下であれば、「消費税簡易課税制度選択届出書」を税務署に提出することで受けられます。

みなし仕入率を用いて仕入税額控除の金額を計算する方法は、課税売上高にかかる消費税額×みなし仕入率です。

・簡易課税制度のみなし仕入率

簡易課税制度を利用するにあたってのみなし仕入率は、事業によって異なる数値が決められています。事業は第1種~第6種に区分され、その条件は細かに規定されています。

そのため、簡易課税制度の適用を受ける時は、自分の事業がどこに区分されるか事前に確認してください。

補助金の交付と仕入税額控除

行っている事業のうち、補助金を受けて展開している補助事業がある場合、事業によって得た補助金収入には課税されません。

しかし、補助事業において課税仕入が発生し仕入税額控除を受けた場合、確定申告後に自治体などに報告することを求めるケースがあります。

インボイス制度導入へ向けた準備

こちらでは、消費税の仕入税額控除と深く関わるインボイス制度の導入の前に、準備したいことをあげていきます。

課税事業者は適格請求書発行事業者の登録をする

すでに課税事業者である場合、インボイス制度における適格請求書の発行するために、税務署に「適格請求書発行事業者」の登録申請をします。

提出期限は、2023年3月31日とされており、この期限を過ぎてからの提出では、制度施行に間に合わず来期まで待たなければなりません。

会計処理について

インボイス制度導入後には、会計処理の方法も一部変わります。 従来の区分記載請求書と比べ、適格請求書の記載項目が増えることから処理の工程も複雑化します。

さらに、取引先を課税事業者と免税事業者に分類して計算しなければなりません。

インボイス制度の導入を行う前に、会計システムについてインボイス制度に対応したものにアップデートするなど、対応の準備をすることが大切です。

免税事業者は課税事業者の登録を検討する

免税事業者においては、インボイス制度に対応するために課税事業者として登録を行うか否かを検討するタイミングです。

インボイス制度に対応しない場合、取引先に敬遠される可能性は大いにあります。

そのため、消費税を納付する負担とビジネス展開におけるリスクを鑑み、十分に考えることが必要です。

主な取引先が個人などであればほぼ問題ない

そもそも、取引先が仕入税額控除を受けない事業者もしくは個人事業主などである場合、免税事業者から課税事業者になる必要はほぼありません。

例えば、フリーランスや個人事業主同士、または、仕入税額控除の影響を受ける事業者を介さずに一般の消費者と取引きしている場合は、現行のままでも良いでしょう。

インボイス制度への準備に会計ソフトを活用

来たるインボイス制度の導入のためには、詳細な変更点や適格請求書の作成などについて、経理担当者の理解が必要です。

同時に、適切な会計処理が行えるよう、会計ソフトを賢く利用することも大切です。

2021年10月現在で、すでにインボイス制度に対応した会計ソフトのアップデートおよびリリースが行われているため、早めに導入するようにしましょう。

まとめ

インボイス制度の導入により、消費税の仕入税額控除を受けている事業者、および免税事業者は大きな影響を受けます。

自分の事業にどのくらいの影響が出るかを知るためには、仕入税額控除の仕組みを知ってあらゆるケースを想定しておくことが必要です。

今回紹介した、インボイス制度と仕入税額控除の関係を参考にし、早めに対応するようおすすめします。

(編集:創業手帳編集部)