即日で入金されるファクタリング会社は?おすすめの会社や注意点を徹底解説

法人・個人事業主問わず急いで資金調達したいときの有用な選択肢

ファクタリングとは、有している売掛債権を入金日よりも前に現金化し、資金調達をする方法です。急いで資金調達をしたい場面において、多くの事業者から有効活用されています。

多くのファクタリング会社は、即日で入金するサービスを展開しています。申し込んだその日のうちに資金調達できれば、急な支払いが発生したときや、事業投資資金を用意したい場面において役立つでしょう。

今回は、即日で資金調達できるファクタリング会社を5社厳選して紹介します。あわせて、即日ファクタリングを検討すべきケースや利用時の注意点なども解説するため、ぜひ参考にしてみてください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

即日で資金調達できるファクタリング会社5選

即日で資金調達できるファクタリング会社を、5社厳選して紹介します。

ペイトナーファクタリング

ペイトナーファクタリングは、個人事業主やフリーランス向けに特化したオンライン完結型のファクタリングサービスです。初回は1万円から30万円までの請求書に対応(2回目以降は最大150万円)しており、少額の請求書でも迅速に現金化できます。

AI審査を導入しており、最短10分で審査・入金が完了します。利用手数料は10%で固定されており、明確で分かりやすい料金体系を導入している点も特徴です。

事業計画書の提出が不要で、申し込みにあたっての必要書類は「支払い期日が確定している請求書」「口座入出金明細」「顔写真付き身分証(初回のみ)」の3つです。オンラインで手続きを完結させ、スムーズに資金調達したいとき、ペイトナーファクタリングが有用な選択肢となります。

アクセルファクター

アクセルファクターは、中小企業や個人事業主向けにファクタリングサービスを提供しています。最短2時間で入金されるスピード感と、「0.5%~」という低い手数料が魅力です。

審査通過率が93%と高く、赤字決算や税金滞納中でも利用できる可能性があります。申し込みから契約、入金まで全てオンラインで完結するため、利便性も優れています。

OLTA

OLTA(オルタ)はオンライン完結型ファクタリングサービスで、AIを活用したスピーディーな審査を行っている点が特徴です。

必要書類をアップロードするだけで審査が開始され、最短即日で入金されます。手数料は「2%〜9%」で、買取可能額に上限や下限が設定されていないため、幅広い資金ニーズに対応できるでしょう。

累計買取額1,000億円、累計事業者数1万社以上という豊富な実績があるため、安心して利用できます。

日本中小企業金融サポート機構

日本中小企業金融サポート機構は、中小企業や個人事業主向けのファクタリングサービスを提供する一般社団法人です。「2社間ファクタリング」と「3社間ファクタリング」の両方を提供しており、申し込みから最短40分の入金に対応しています。

「一般社団法人」であるため、他社の営利企業に比べて「1.5%~10%」と低い手数料を実現しています。手数料が低いということは、事業主のコスト負担を抑えられることを意味するため、ありがたいサービスといえるでしょう。

買取可能額に上限も下限も設けていないため、事業規模や資金需要に応じた柔軟な利用が可能です。

Best Factor

Best Factorは、中小企業や個人事業主向けのファクタリングサービスを提供しています。最短即日で入金が可能で、手数料は「2%~14.8%」です。

売掛債権の確実性を主な審査対象としており、利用者の方が赤字決算だったり、税金の滞納があったりしても利用できる可能性があります。また、償還請求権がなく、売掛先が倒産しても返済を求められる心配がない「ノンリコース契約」を採用しているため、安心して利用できるでしょう。

また、経営上の問題解決を支援するコンサルティングサービスを利用できるため、経営に関して相談したいことがあれば利用を検討しましょう。

即日ファクタリングを検討すべきケース

事業経営をしていると、急いで資金を用意する必要がある場面が出てくるでしょう。以下で、即日ファクタリングを検討すべき具体的なケースを解説します。

なお、ファクタリングに関する基本的な情報はこちらの記事で紹介しています。あわせてご覧ください。

銀行融資では入金が間に合わないとき

銀行融資で申し込みから審査完了までにかかる期間は、一般的に2〜4週間程度です。お金が必要なタイミングに間に合わない可能性があり、事業運営に支障が出たり、ビジネスチャンスを逃したりするリスクがあります。

具体的に、銀行融資では入金が間に合わないケースとして以下が考えられます。

- 予定外の設備修理費用が発生したとき

- 繁忙期に向けた在庫確保が必要なとき

- 取引先への支払いは30日サイクルだが、売掛金回収は60〜90日というとき

- 新規大口顧客との取引開始時に初期投資が必要なとき

- 人件費の支払いが間に合わないとき

例えば、月末の給与支払いを控えた中小企業が、主要取引先からの入金遅延に直面したケースで考えてみましょう。銀行融資では間に合いませんが、即日ファクタリングであれば、売掛金を担保に当日中に資金調達が可能です。

このように、特に「時間がない」という制約がある場合において、即日で入金されるファクタリングは有力な資金調達の選択肢となります。

支払いの滞納を回避したいとき

買掛金の支払いや税金・社会保険料の納付など、企業経営において支払いが発生する場面はさまざまです。支払いの滞納は取引先との信用毀損につながり、事業の信用に悪影響をもたらします。

将来の取引条件悪化や取引停止につながったり、遅延損害金や延滞利息が発生したり、支払いの滞納をするメリットは何もありません。公共料金や従業員の給与、社会保険料などを滞納すると、事業の継続そのものが覚束なくなるでしょう。

支払いに間に合わせるために効果的な資金調達方法が、ファクタリングです。資金繰りに問題が発生したときでも、即時で売掛債権を現金化できれば、支払いの滞納を回避できます。

事業の発展を妨げないためにも、スムーズに資金調達できる手段を知っておくことは有意義でしょう。

信用力に自信がないとき

金融機関やノンバンクなどから融資を受けるためには、自社や事業主に十分な信用が必要です。創業して間もない頃や赤字決算の状態では信用を得づらく、必要な融資を受けられない可能性があります。

しかし、ファクタリングは売掛債権の相手方の信用度をチェックします。自社に財務的な問題があったとしても、売掛先に十分な支払い能力があれば、資金調達することが可能です。

- 創業間もない企業

- 業績が悪化している企業

- 直近の決算で赤字を計上している企業

- 過去に返済遅延がある企業

- 一般的に信用を得づらい個人事業主や小規模事業者

以上のように、融資を受けるのが難しい状況にあるときでも、ファクタリングであれば即日で現金を用意できます。

その結果、短期的な資金繰りを改善しつつ、事業継続による実績構築や信用力向上のためのつなぎ資金として有効に活用できるでしょう。

借入金を増やしたくないとき

ファクタリングは融資ではなく、法的には債権の売買(債権譲渡)契約です。つまり、負債比率に影響を与えません。返済の義務や利息が発生しないため、借入金を増やしたくないときに適しています。

借入金が増えなければ、負債比率が高まる事態を防げるため、財務健全性を維持できます。その結果、金融機関や投資家からの評価に悪影響を及ぼす事態を防げるでしょう。

さらに、借入金がふえなければ、成長投資や緊急時のための借入枠を温存できます。将来、事業投資や設備投資をするための融資を検討している場合、当面の資金需要をファクタリングで対応するのは一つの選択肢です。

ただし、ファクタリングを利用する際には手数料が発生します。売却する売掛債権の一部は手数料としてファクタリング会社へ支払う必要があるため、計画的に活用しましょう。

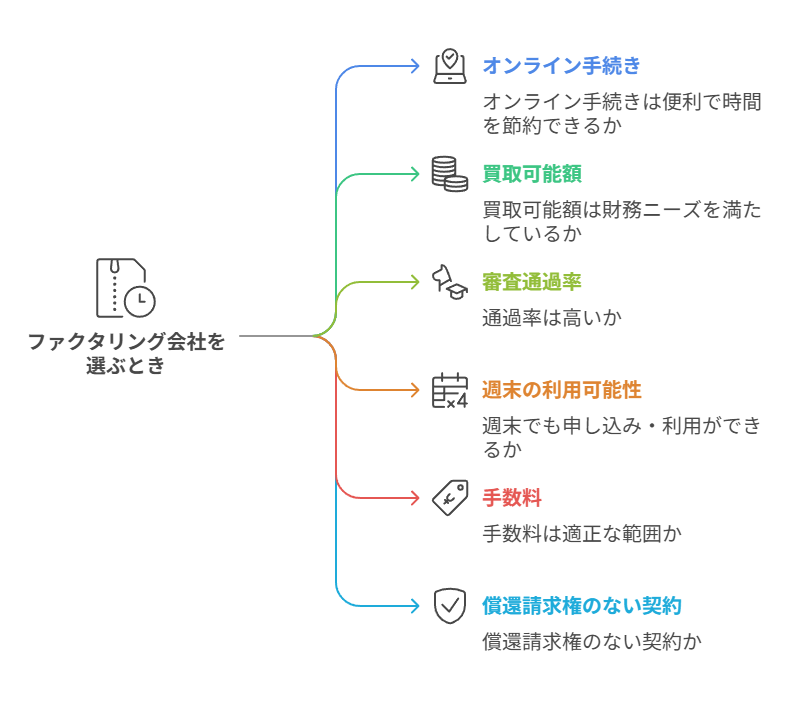

即日ファクタリング会社を選ぶときに注目すべきポイント

即日でお金を用意したいとき、ファクタリング会社を選ぶにあたって注目すべきポイントがあります。

オンラインで手続きが完結するか

オンラインであれば、申し込みから審査、入金までの時間が大幅に短縮されます。わざわざ店舗へ足を運んだり電話をかけたりする必要がないため、利便性が高いでしょう。

また、オンラインであれば審査がスムーズに進むため、即日に入金される可能性が高まります。

買取可能額はいくらか

ファクタリング会社ごとに、買い取る売掛債権の下限と上限が異なります。保有している売掛債権の金額と、申し込みを検討しているファクタリング会社が対応している買取可能額を照らし合わせましょう。

審査通過率はどの程度か

ファクタリング会社によっては、審査通過率を公開しています。審査通過率が高い会社を選べば、必要なときに確実に資金調達できる可能性が高いと考えられるでしょう。

申し込んだものの審査に落ちると、申請にかけた時間や準備が無駄になってしまいます。また、入金が遅くなり資金調達が間に合わない可能性もあり得るでしょう。

できるだけ申し込みに関する手間や時間を省略したい場合は、はじめから通過率の高い会社を選ぶと、貴重な時間を労力を無駄にせずに済みます。

また、審査通過率が高い会社は、創業間もない企業や財務状況に課題がある企業にも柔軟に対応してくれる可能性があります。自社の信用度に自信がない場合、審査通過率を重視して申し込み先を絞るのもおすすめです。

ただし、安易に審査通過率が高い会社を選ぶと、悪徳業者とつながってしまうリスクがあります。また、審査基準が高いということは、ファクタリング会社が大きな回収リスクを負っていることを意味します。

そのため、手数料が高くなったり売掛先の承諾が必要となったりする可能性があり得るのです。単に審査通過率だけを見るのではなく、会社の信頼性や手数料などを確認し、利用すべきか慎重に判断しましょう。

土日でも申し込めるか

土日対応で24時間365日申し込める会社であれば、都合がよいタイミングで申し込めます。週末に急な支払いが必要になった場合、迅速に対処できれば安心につながるはずです。

曜日や時間に関係なく事業を行っている事業主にとって、土日対応のファクタリング会社はありがたい存在といえるでしょう。

手数料はいくらか

手数料は、ファクタリングを利用する際の実質的なコストです。ファクタリング会社ごとに手数料が異なるため、複数の会社を比較検討しましょう。

手数料が高いほど、手元に残る売掛金は少なくなります。経済合理的にファクタリングを利用する際には、できるだけ手数料が低い会社を選ぶとよいでしょう。

また、手数料以外にも事務手数料や審査料など、追加費用がないか確認することも大切です。

償還請求権のない契約か

償還請求権とは、売掛先が売掛金を支払わなかった場合、ファクタリング会社が利用者に返金を求める権利です。償還請求権があるファクタリング取引を利用すると、最終的には利用者が回収リスクを負うことになります。

そのため、ファクタリングを利用する際には償還請求権なしの「ノンリコース契約」を選択しましょう。ノンリコース契約なら、仮に売掛先がお金を支払わない場合でも、利用者に返金義務は発生しません。

これにより、確実な資金計画が可能になります。精神的負担を軽減し、安心してサービスを利用するためにも、償還請求権が付いているかを必ず確認しましょう。

即日入金のファクタリングを利用するときの注意点

即日での資金調達を希望している場合でも、利用するファクタリング会社はきちんと選ぶ必要があります。

以下で、ファクタリングを利用するときの注意点を解説します。

2社間ファクタリングでなければ即日入金は難しい

ファクタリングには、以下のように「2社間ファクタリング」と「3社間ファクタリング」があります。

| 2社間ファクタリング | ・利用者とファクタリング会社の2社のみで完結する ・売掛先に通知せずに行われる |

| 3社間ファクタリング | ・利用者、ファクタリング会社、売掛先(債務者)の3社で行われる ・売掛先に債権譲渡の通知と承諾が必要 ・売掛金の支払先がファクタリング会社に変更される |

3社間ファクタリングでは、売掛先からの承諾取得が必要となる関係で、手続きに時間がかかります。また、3社間ファクタリングでは法的保全の観点から、債権譲渡登記が行われる点も時間がかかる要因です。

一方で、2社間ファクタリングでは売掛先への通知・承諾取得が不要で、債権譲渡登記が省略されるケースが一般的です。審査から入金までの流れがシンプルであるため、即日入金に対応しています。

そのため、できるだけ早く資金調達したい場合は、比較的手続きがスムーズに進みやすい2社間ファクタリングを選択しましょう。

実績や信用に不安がある会社は使わない

安心してファクタリングサービスを利用するためにも、ファクタリング会社の実績・信用の確認は欠かせません。設立年数や取引実績が明確で、明確な料金体系と詳細な契約内容を事前に説明してくれるかどうかを確認しましょう。

また、実際に利用した人からの口コミや評判を確認することも効果的です。実績や信用に不安がある会社を利用すると、個人情報が漏洩したり相場よりも高い手数料を支払ったりする事態になりかねないため、注意しましょう。

売掛先の信用力が乏しいと利用できない可能性がある

利用者自身の信用情報に問題がなくても、売掛先の信用力が乏しいと、ファクタリングを利用できない可能性があります。ファクタリング会社は、最終的に売掛先から代金を回収することを前提にしているためです。

そのため、売掛先の支払能力を審査した結果「回収できないリスクが高い」と判断されると、ファクタリングは利用できません。売掛先が売掛金を支払える能力がない場合、全額ではなく一部のみの買い取りとなったり、あるいは全く買い取ってもらえないケースがあり得ます。

ファクタリングを装ったヤミ金融業者に注意する

金融庁によると、近年はファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。ファクタリング会社から受け取るお金が債権額に比べて著しく低額な場合、「偽装ファクタリング=ヤミ金融」の疑いがあります。

また、ファクタリングという名目で行われる取引であっても、経済的に貸付けと同様の機能を有していると思われる取引は「貸金業」に該当する可能性があります。貸金業登録を受けずに債権担保貸付けを行っている場合、当該業者はヤミ金融かもしれません。

そのため、実際に申し込む前に信頼できる業者かどうかを、必ず確認しましょう。

即日でファクタリングを申し込むときの流れ

スムーズな資金調達を実現するために、ファクタリングへ申し込み、即日で入金を受けるための手順を見ていきましょう。

- 必要書類を事前に準備する

- 2社間ファクタリングに対応しているか確認する

- オンラインで手続きが完結するか確認する

- 午前中のうちに申し込みを完了する

- 審査と条件提示を受ける

- 契約を締結する

- 入金してもらう

必要書類をあらかじめ準備しておくことで、申し込み後の手続きがスムーズに進みます。午前中に申し込むことで、営業時間内に審査・入金が完了する可能性が高くなるため、早い時間に申し込みを完了させましょう。

手続きがオンラインで完結するファクタリングサービスを選ぶことも、即日入金を実現するためのポイントです。オンラインのみで手続きが完了するサービスでは、書類提出からやり取りまですべてデジタル上で行えるため、一連の手続きがスムーズに進むでしょう。

申し込み後、提出された書類をもとにファクタリング会社が審査を行います。手数料率や買取金額などの契約条件が提示されるため、納得したら契約を締結します。

契約締結後、合意した金額から手数料を差し引いた金額が、指定した銀行口座に振り込まれます。金融機関の営業時間や振込システムのメンテナンス時間などによって入金が遅れる場合もあるため、事前に確認しておきましょう。

ファクタリングを申し込むときの必要書類

必要書類は利用するファクタリング会社によって異なりますが、多くの場合で以下の書類が求められます。

- 身分証明書

- 請求書(売掛金を証明する書類)

- 通帳のコピー

- 決算書または確定申告書

- 商業登記簿謄本または開業届の写し

- 印鑑証明書

- 売掛先との契約書・発注書・納品書

- 納税証明書

ファクタリング会社によっては、請求書と通帳のコピーの2点で手続きを進められるところもあります。

速やかにファクタリングへ申込、即日で入金してもらうためにも、あらかじめ必要書類を確認しておきましょう。また、必要書類が少なく済むファクタリング会社を選ぶのもおすすめです。

まとめ:即日で入金を受けられるファクタリングを有効活用しよう

ファクタリングは、保有する売掛債権を現金化して迅速に資金調達できる方法です。急いで資金調達をしたい場合において、有効活用できるでしょう。

多くのファクタリング会社は即日入金に対応しており、急な支払いが発生した時や事業投資資金が必要な場面で役立ちます。必要なタイミングで必要なお金を用意できれば、ビジネスの加速に役立つのはもちろん、資金繰りの安定化にも活かせるでしょう。

創業手帳が無料で提供している「資金調達手帳」では、企業の成長ステージに応じた資金調達方法を解説しています。「融資ガイド」では、融資の審査に通過するためのコツなどを紹介しているため、あわせてご活用ください。

(編集:創業手帳編集部)

最新ニュースはありません