税理士 土屋 裕昭|インボイス制度の著者に聞く!影響や対策、注意したい意外な落とし穴とは?

インボイス制度は個人大家に事務所を借りているテナント・会社に内緒で副業する会社員などにもデメリット大

フリーランスのデメリットばかりに目がいくインボイス制度。ところが、いよいよ導入が迫ってきたなかで、フリーランス以外の事業者への影響にも注目が集まりつつあります。とはいえ、制度が複雑すぎるため、ポイントがわかりにくいのもまた事実です。

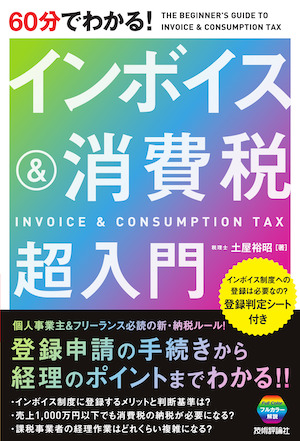

そこで今回は、『60分でわかる! インボイス&消費税 超入門』を9/24に上梓された税理士で土屋会計事務所代表の土屋裕昭氏に、インボイス制度で影響を被る事業者や、事業者として何を対策していくべきなのかなどについて、創業手帳の大久保が聞きました。

創業手帳では、税理士監修の『インボイス登録ガイド』をリリースしました。未だ多くの方が登録すべきかどうかで悩んでいるインボイスですが、制度の基本から、職種別によるケーススタディや、登録すべきかどうかの判断の参考になるフローチャートなど、多くのコンテンツをご用意!無料でご請求可能ですので、是非登録に迷われている方は、こちらも参考にしてみてください。

また、税理士が監修した「税金カレンダー」も提供しています。このカレンダーを活用すれば、必要な税金の納付期限を見逃すことなく確認できます。13種類の異なるパターンを用意しており、どなたでも簡単に使えます。ぜひ、以下のリンクからアクセスして、ご利用ください。

早稲田大学政治経済学部卒業後、一般企業勤務を経て、簿記知識ゼロから3年間で税理士試験合格。中小企業のサポートを得意としており、商人気質をもった税理士(実家は新宿でお好み焼き店を営んでいた)として経営者からの信頼も厚い。著書に『60分でわかる!インボイス&消費税 超入門』(技術評論社)、『小さな会社は「決算だけ」税理士に頼みなさい!』(ダイヤモンド社)など多数。

創業手帳 株式会社 ファウンダー

大手ITベンチャー役員で、多くの起業家を見た中で「創業後に困ることが共通している」ことに気づき会社のガイドブック「創業手帳」を考案。現:創業手帳を創業。ユニークなビジネスモデルを成功させた。印刷版は累計250万部、月間のWEB訪問数は起業分野では日本一の100万人を超え、“起業コンシェルジェ“創業手帳アプリの開発や起業無料相談や、内閣府会社設立ワンストップ検討会の常任委員や大学での授業も行っている。毎日創業Tシャツの人としても話題に。 創業手帳 ファウンダー 大久保幸世のプロフィールはこちら

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

あらためてインボイス制度とは?

大久保:あらためて、インボイス制度とはどういった制度なのかについて教えてください。

土屋:一言で言えば、消費税の計算方法の仕組みを変更する制度です。

例えば40万円で仕入れた物を、100万円で売るとします。すると、販売の際の消費税が10万円ですよね。仕入れの際にかかった消費税が4万円です。

この場合、10万円 – 4万円 = 6万円を消費税として納税してね、というのが、もともとの消費税納税の仕組みです。

今までは、このときの仕入れ先業者が消費税を納税しているかどうかに関係なく、4万円を差し引くことができていました。しかし23年10月からインボイス制度が施行されると、仕入れ先業者がインボイス登録をしているか否かによって、この4万円を差し引くことができるかどうかが変わってきます。もし登録していなければ、4万円差し引かずに10万円丸々納税しなければいけなくなるわけです(段階的な経過措置あり)。

大久保:これまでなら売上1,000万円以下の事業者は消費税の免税事業者とされていましたよね。そこはどう変わるのでしょうか。

土屋:これまで免税事業者の方は消費税を納税する必要はなかったわけです。しかしインボイス制度が施行されると、インボイス制度に登録する事業者は売上1,000万円以下でも消費税10%を納税しなければならなくなる。だからといって、インボイス制度に登録しないでおくと、取引している得意先の事業者が仕入れにおいて税額控除できず、得意先に損失をもたらしてしまうわけです。先ほどの例で言えば、4万円控除できた分を、控除できなくなるわけですから。

大久保:国としては益税をなくしたい、ということなんですよね。脱税もしにくくなりそうです。

土屋:その通りです。今までは開業したばかりの人は消費税の免税事業者でいられたのですが、インボイス制度が導入され、登録しなければならなくなると、初年度分から消費税を納税しなければならなくなります。

大久保:政府が緩和策を検討しているようですが。

土屋:毎年、年末に来年度の税制改正大綱が提出されます。そのため、今年の年末に出るインボイス制度の案がどうなるかによって、まだインボイス制度の中身は変わってくる可能性はあります。

インボイス制度に登録するデメリット・登録しないデメリット

大久保:基本的に、インボイス制度は損をする話ですよね。

土屋:そうですね。事業者としては、メリットはないと言っても良いでしょうね。

まず、フリーランスや下請け業者などに発注している事業者は、相手がインボイス制度に登録しているかどうかを判別しなければならなくなり、事務負担が増えます。大企業であれば、相手が登録している前提で強気に出られるでしょうけれども、中小企業の場合、相手にインボイス制度登録をお願いするのは一苦労でしょう。

大久保:企業によっては、インボイス制度に登録していない相手とは取引しないと決める企業も出てくるかもしれませんよね。

土屋:そうした企業があってもおかしくありません。ただ、簡易課税を選んでいる会社であれば、仕入れ先業者がインボイス制度に登録しているかどうかというのは、最終的な消費納税額とは関係ありません。

大久保:フリーランスを使っている業者は相手に聞く手間が増えますね。

土屋:そうですね。アンケートを取ったり、個別にインボイス制度に登録してもらうように交渉する必要も出てくるでしょう。もしインボイス制度に登録してもらうなら、その分値上げするのかどうか、みたいな価格交渉の必要性も出てくるでしょうね。

大久保:領収書についても、「適格」なものでないと税額控除できなくなるのですよね。

土屋:原則としてはそうですね。インボイス登録している場合は登録番号が領収書に記載されますが、それがない領収書をもらった場合、その消費税は控除できないです。

大久保:それは費用になるわけですね。

土屋:はい。消費税が控除できない=消費税の納税額が増え、その分が費用に該当しますね。インボイス制度に登録していない業者から仕入れることが多いと、利益額の減りも大きくなります。ちりも積もれば、ですね。

大久保:例えば「利益率5%です」という会社があるとして、半分くらいの仕入れ先がインボイス登録していないとなると、極端な話、赤字になっちゃうってこともあるわけですよね。

土屋:その通りです。

今、政府から1万円以下の取引についてはインボイス登録しているかどうかを見ないようにする案が出てきています。でもこれは誤解しないでいただきたいのが、例えば飲食店で5,000円の領収書を切って、その領収書を経費に入れられるかどうかがインボイス登録の有無で決まるわけではありません。インボイス関係なしに、経費にはできます。その500円の消費税分について、控除できるかどうかがインボイス登録の有無で変わるかどうか、という話なんです。

大久保:なるほど、わかりやすいです。

意外な落とし穴!個人大家から事務所を借りるテナント事業者への負担増

大久保:インボイス制度の当事者としてはフリーランスに注目が集まっていますが、他にも影響がある事業者はどのような業者ですか。

土屋:意外と盲点なのは個人でやっている大家さんですね。まず、アパートなどの住宅の家賃は消費税非課税ですが、事務所や店舗の家賃は消費税が課税となります。事務所や店舗など消費税課税の家賃収入だけで1,000万円を超えていない大家さんの場合、今までは消費税免税で通っていました。しかしインボイス制度が施行された場合、こうした個人大家さんたちがインボイス登録しないと、事務所や店舗を借りているテナント事業者が家賃分の消費税の税額控除ができなくなる。

大久保:それは大問題ですね。

土屋:そうなんです。個人でやっている大家さんだと、現状ではまだインボイス制度を知らない方も多いので、これからテナント事業者側が気にかけないといけないでしょうね。

大久保:もしインボイス制度に大家さんが登録しないなら、「家賃を10%賃下げしてくれ」と交渉をするテナント事業者も増えるでしょうね。

土屋:そうなるはずです。私が見させていただいている大家さんには、「インボイス制度に登録したほうがいい」と話しています。登録しなければ10%分の賃下げ交渉をする羽目になります。しかし実は、インボイス制度に登録しても、10%丸々納税しなければならなくなるわけではありません。簡易課税を選択すれば、家賃収入分の消費税から一律で40%を控除できるので実際に納税する消費税は6%で済みます。

大久保:なるほど。その知識を知っておけば、テナント事業者側も大家さんにインボイス登録してもらいやすくなりそうです。

会社に内緒で副業している会社員はインボイス登録でバレてしまう

大久保:大家さんは意外でしたが、副業をしている会社員にも影響がありますよね。

土屋:そうですね。会社に内緒で副業をされている会社員の場合、会社側が社員がインボイス登録しているかどうかを検索すれば、把握できる可能性はあります。

大久保:そうすると、副業経済圏には大打撃ですね

土屋:そうですね。実際には多くの会社員の方が会社に申告せずに副業しているでしょうから。これまでの政府の副業を推進する姿勢とは対立する制度ですよね。

インボイス登録しなくても問題ない業種もある

大久保:結局、全部の事業者がインボイス制度に登録せざるを得ないような気もしてきましたが、実際のところどうなのでしょうか。

土屋:それもまた、意外とそうでもないんですよね。例えば、簡易課税を選択している売上5,000万円以下で業種がサービス業の場合、売上の5%分の消費税を納税すればいいことになっています。簡易課税を選択している中小事業者同士の取引であれば、インボイスに登録していようといまいと、業種がサービス業の場合は結局簡易課税で5%納税になるので、あまり関係ありません。

大久保:なるほど。小さな寿司屋と魚屋が取引するみたいな感じですね。

土屋:そんなイメージですね。先程の5%は業種がサービス業の場合で、飲食店であれば4%(売上分の消費税から60%を控除できる)というように業種によってパーセンテージは異なりますが。あとは、例えば街のクリニックや歯医者だけを相手にしているコンサルティング事業者がいるとします。街のクリニックの場合、保険が効く売上は消費税非課税です。するとこの場合、コンサルティング事業者がクリニックから「インボイス登録してください」と言われることもない。だって、クリニックは消費税非課税だから。ただし、自由診療は消費納税するので、この限りではないですが。

大久保:なるほど。そうしたケースもあるのですね。

土屋:皆さんがイメージされているよりも、意外と取引先によってインボイス制度に登録すべきかどうかは変わってくるんです。

インボイス制度によるダメージを減らすには

大久保:結局、インボイス制度を導入する事業者は損するしかないのでしょうか。

土屋:そうですね。でもダメージを減らす手段はあります。簡易課税を選択することです。簡易課税を選択すれば、消費税10%を丸々納税する必要はありません。例えばサービス業であれば、5%納税でよくなります。

大久保:実際には、多くの事業者がインボイス制度を導入せざるを得ないのでしょうか。

土屋:うちの会社でも「インボイスどうしますか」と聞きましたが、免税事業者20社中19社がインボイス制度に登録しました。制度を理解されると、「登録しないと取引できなくなる」とおっしゃる方が多いです。

仮にインボイス登録をしたとしても、2023年の初年度は10〜12月の3ヶ月分の消費税についてのみ対象となるので、すぐに影響が出るかというと、まだ準備はできるのではないでしょうか。

大久保:やっぱりそういう細かい話は、税理士さんに聞いたほうがいいですね。

土屋:とくに起業したばかりですと相談先もなかなかないでしょうから、税理士に相談したほうがいいかもしれませんね。

よりよくインボイス制度について知りたい方はぜひ、土屋氏のご著書『60分でわかる! インボイス&消費税 超入門』もお読みください。以下、土屋氏からいただいた書籍のご紹介です。

「ご存知でしたか?年末に発表された流行語大賞に「インボイス制度」がノミネートされていたことを。知らなかった。そもそもインボイスという言葉自体も知らない。そんな方も多いかもしれません。来年10月からスタートするインボイス制度。会社経営者やフリーランスには必須の知識となります。今さら人に聞けないという方もご安心ください。これ1冊を読めば60分でインボイス制度と消費税の基礎がわかる入門書です。ぜひ手に取ってご覧ください」

(取材協力:

土屋会計事務所 代表/税理士 土屋 裕昭)

(編集: 創業手帳編集部)