ストックオプションはスタートアップの強い味方。公認会計士が導入の注意点を解説!

新たな形のインセンティブ「ストックオプション」で社員のモチベーションアップと業績アップを目指す!

(2020/09/04更新)

ストックオプションという言葉を聞いたことがありますか?

インセンティブという形で企業が従業員に付与するストックオプションですが、欧米諸国に比べて日本ではまだまだ発展途上といえます。

しかし、最近ではベンチャー企業での面接の際に「ストックオプションはどの程度希望ですか?」などの言葉を耳にすることが増えてきました。

企業にとっても従業員にとってもメリットの多いストックオプションですが、導入を誤ると税金負担が倍になるなどのリスクを負ってしまいます。

ベンチャーやスタートアップこそ上手に活用したいストックオプション。

ここでは、ストックオプションの定義、双方にとってしっかりとメリットが生まれるようなストックオプションの導入方法などを公認会計士が詳しく解説していきます。

無料配布している創業手帳冊子版には多くの起業家や専門家のリアルな声が多数掲載されています。そちらも併せてご覧ください。

慶應義塾大学経済学部在学中に公認会計士試験に合格。KPMG有限責任あずさ監査法人にて法定監査業務(IFRS含む)、内部統制体制の整備、経営コンサルティング業務に従事。その後日本証券アナリスト協会認定アナリスト資格を取得し、外資系金融機関にて運用マネージャーを歴任。

村木謙介公認会計士事務所を開設し、ベンチャー企業に特化した株式公開準備、ファイナンス戦略の立案、実行及び経営管理面での支援を実施。上場企業及び上場準備企業における社外CFO、執筆活動、経営セミナー等での講師も務める。

公認会計士・税理士・日本証券アナリスト協会認定アナリスト。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

ストックオプションとは?

企業がその従業員等に報酬として付与するもので、あらかじめ決められた行使価格で株式を取得できる権利の事です。つまり、権利行使するときの株価が行使価格よりも高い場合には、その差額が利益となるというものです。

「オプション」という名前の通り、権利を行使するしないは付与された従業員に選択肢があります。

では、実際にストックオプションにどのようなメリット・デメリットがあるのでしょうか。

メリットは?

企業にとっても従業員にとってもそれぞれにメリットがあります。

・企業側のメリット

企業にとってメリットは、人材確保の手段になることです。特に、現時点では多額の報酬を支払うことは難しいベンチャー企業では、今後の事業発展のためにも有能な人材を確保したい場合によく用いられます。

・従業員のメリット

ストックオプションの付与を受けた者は、事業が成功し株式上場(IPO)を果たした暁には多額の報酬を手に入れることができます。

・双方のメリット

時価と権利行使価格の差額が利益となるため、更に株価を高めるためにもっと頑張る!といった従業員等のモチベーション向上につながります。

デメリットは?

ストックオプションの性質上、従業員側に株価下落などのリスクは生じないため特筆すべきデメリットはありませんが、企業側にとっては考慮すべきデメリットがあります。

双方のメリットとして従業員のモチベーション向上を挙げましたが、特に経営に携わるポジションへの付与の場合には、逆に意思決定の際に「株価」をあまりにも意識しすぎてしまうというデメリットが考えらます。

マネジメント分野においては、将来の株価向上のために多少短期的に株価が下落するとしても中長期的な視点での決断が必要な場合があります。しかしながら、ストックオプションを意識しすぎて短期的な株価ばかり気にしてしまい、経営判断を誤るというリスクが生じる可能性があります。

税金対策が必要なストックオプション設定

事業成功に伴い株価が上昇し、行使価格を上回った場合には権利行使期間であり、株を行使価格で購入することができます。またその株式をすぐに売却した場合には、その時の株価と行使価格との差額を利益として確定することができます。

ここで重要になってくるのが税金です。

何も考えずにストックオプションを設計すると、「権利を行使した時」、「株式を売却した時」の2度税金を取られてしまいます(税制非適格)。

適切に設計されたストックオプションであれば「株式を売却した時」の1度のみで税率も約20%まで引き下げることができます(税制適格)。

しかし、ストックオプション導入時の設計を誤ると、最大55%の税率を負担することになってしまいます。

その違いや、税制優遇を受けるための条件などを詳しく見ていきます。

税制適格 vs. 税制非適格

税制非適格の場合には、権利行使時と株式売却時に課税がなされます。権利行使時の課税額は、「(権利行使時の株価-権利行使価額)×株式数」によって算出されますが、より留意が必要なのは現金収入がないのに課税がなされてしまう点です。

これに対し、税制適格の場合には権利行使時に課税がなされず、株式売却時まで課税が繰り延べられるという税制上の優遇措置があります。また、前述の通り税率にも大きな違いがみられます。

当該税制上の優遇措置を用いるためには税制適格要件を満たす必要があります。

税制適格要件

– 無償発行に限る

– 権利行使期間が付与決議日から2年経過後で10年以内

– 権利行使価額の年間の合計額が、1,200万円以下

– 権利行使価額が付与契約時の株式時価以上

– 譲渡禁止規定が付されていること

– 証券会社等との間で一定の管理等信託契約を締結し、一定の保管の委託等がなされていること

権利行使期間が付与決議日から2年経過後で10年以内というのは税制適格とするための必須条件ですが、税制適格の制度として決まっているのは8年間で最大1200万円ということのみです。そのため、有能な人材を長期的に確保しておく手段としてべスティングを用いることが可能です。

べスティングとはストックオプションが付与されてから権利行使が可能になるまでに期間を設けることです。

例えば、必須条件の2年経過後であっても一時にすべての権利を行使できるようにするのではなく、1年に25%ずつ4年間かけて権利行使可能にする設計にするなどです。これにより、優秀な人材を長期的に会社に在籍させるといったメリットを創出することができます。

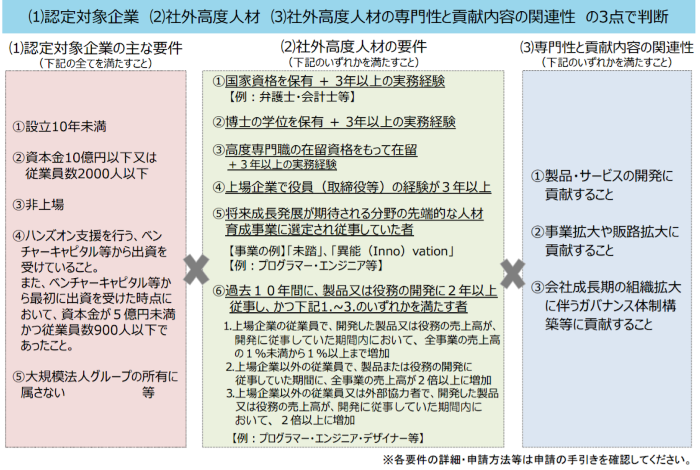

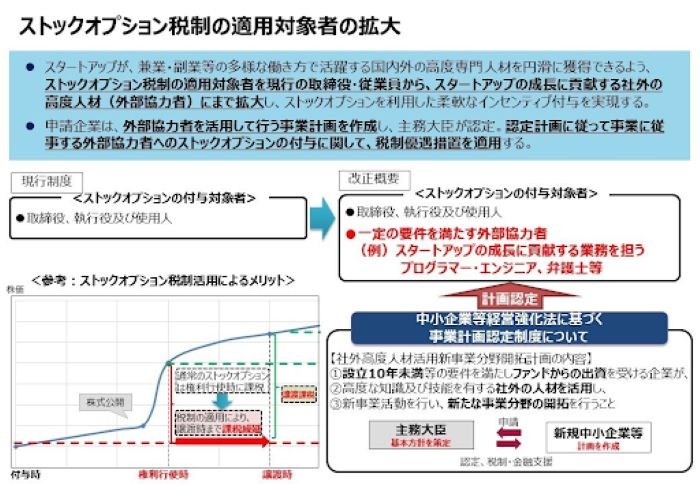

スタートアップの高度専門人材獲得のため適用対象者が拡大

スタートアップ支援の一環として経済産業省が、令和元年施行の「中小企業の事業活動の継続に資するための中小企業等経営強化法等の一部を改正する法律」に基づき、ストックオプション税制の適用拡大に関する新たな計画認定制度を始めました。

これにより、外部協力者を活用した事業者に対しても税制適格の認定資格が生まれ、人材確保に苦しむスタートアップやベンチャーで登用する外部協力者もストックオプションの税制優遇が受けられるようになりました。

社内だけではないストックオプション税制優遇適用対象者

引用:経済産業省HP

引用:経済産業省HP

自社および子会社 (50%超) の取締役、執行役および使用人 (ただし大口株主及びその特別関係者、配偶者を除く) であった対象が、一定の要件を満たす外部協力者にも拡大されました。

具体的には、① 発行会社が認定対象企業 ②付与対象者が社外高度人材、③専門性と貢献内容の関連性があること、といった主に3つの要件を充足する必要があります。

① 認定対象企業であること

– 設立10年未満

– 資本金10億円以下又は従業員数2000人以下

– 非上場

– ハンズオン支援を行う、ベンチャーキャピタル等から出資を受けていること。また、ベンチャーキャピタル等から最初に出資を受けた時点において、資本金が5億円未満かつ従業員数900人以下であったこと

– 大規模法人グループの所有に属さない

② 付与対象者が社外高度人材

– 国家資格保有 + 3年以上の実務経験

– 博士の学位を保有 + 3年以上の実務経験

– 高度専門職の在留資格をもって在留 + 3年以上の実務経験

– 上場会社で役員(取締役、会計参与、監査役、執行役)の経験が3年以上

– 将来成長発展が期待される分野の先端的な人材育成事業に選定され従事していた者

– 過去10年間に、製品または役務の開発に2年以上従事していた者(一定の売上規模制限あり)

③専門性と貢献内容の関連性があること

– 製品・サービスの開発に貢献すること

– 事業拡大や販路拡大に貢献すること

– 会社成長期の組織拡大に伴うガバナンス体制構築等に貢献すること

ストックオプション制度の導入

引用:経済産業省HP

引用:経済産業省HP

ストックオプション制度の内容や定義、対象範囲などがおわかりいただけたと思います。

では、実際に制度を導入し行使するためには、企業としてどのような準備が必要になるのでしょうか。

発行済み株式総数のどれくらい付与できるの?

法律上の制限はありませんが、IPO直後に多くのストックオプションが行使されて株式数が大幅に増加すると、株式価値の希薄化を招き、株価の安定性が害される恐れがあります。そのため、一般的には10%~15%以内を上限として考えるのが妥当でしょう。ストックオプションの比率が高いこと自体がIPOの妨げになる可能性もあるため留意が必要です。

どうやって導入するの?

ストックオプション制度の導入は会社法で規定されています。募集事項の決定と通知、総額引受方式による手続きと、新株予約権原簿の作成と新株予約権の登記、最後に税制適格の場合には新株予約権に関する調書の提出が必要です。

ストックオプションの会計処理(非上場)

ストックオプション等に関する会計基準は、上場・非上場問わずストックオプションを発行している場合に適用されます。しかし、非上場の場合には評価単価の計算基礎となる自社の株価情報が収集不可能であるため、ストックオプションの公正な評価額の算出が困難です。

そのため、未公開企業では、一般投資家が存在しないことも考慮し、ストックオプションの公正な評価単価に代えて、その単位当たりの本源的価値(付与時点での株式評価額 – 行使価格)の見積りによることも認められています。その場合、税制適格の要件の一つに「行使価格が付与時点の株式評価額よりも高く設定」とあるため、利益となるべき差額がマイナスとなる場合が多々あります。また、IPO直後から原則通りストックオプションの公正な評価単価を計算することが要求される点には留意が必要です。

税制優遇を受けられるストックオプション設計を行いましょう

ストックオプションは適切に設計さえすれば発行する企業にとっても、付与される従業員等にとっても非常に有意義な制度と考えられます。

しかしながら、税制適格の要件を満たすものと考え発行したストックオプションが、実際には税制非適格である事例は後を絶ちません。

今後ストックオプションの発行をご検討されている企業様におかれましては専門家のアドバイスも受けながら発行することをお勧めいたします。

冊子版創業手帳では、専門家や様々な業種の起業家の生の声が多数掲載されています。創業期や事業転換期などに役立つ情報が満載ですので、ぜひ合わせてご覧ください。

(監修:

村木謙介公認会計士事務所 代表/村木謙介)

(編集: 創業手帳編集部)