社会保険料控除の種類や年末調整や確定申告での書き方などわかりやすく解説

社会保険料控除とは?確定申告や年末調整で控除できる保険料の種類と控除を受ける方法

社会保険料控除は、課税所得を大きく抑えることができる方法です。

控除の方法は自身の所得の種類によってそれぞれ異なりますが、確定申告や年末調整のどちらかで行っています。

社会保険料控除は自分では何もせずに控除が行われていることもありますが、中には自分で控除のための書類提出をしなければいけないケースもあるため注意が必要。

控除できる保険料を理解し、自身によるアクションが必要な人は損をしないように準備しましょう。

控除の方法は、主にサラリーマンと個人事業主などでは異なります。

創業手帳では、確定申告で悩まれている方必見!「確定申告ガイド」をご用意しています。控除だけでなく、確定申告書類の記入の仕方から分かりやすく解説しています。無料ですので、ぜひご利用ください!

この記事の目次 社会保険料控除では、その年の1月1日から12月31日までに納付した社会保険料を控除できます。 社会保険料控除は、上限の金額はなく、また納付期限の指定もありません。 社会保険料控除は、自分自身の社会保険のみならず家族の社会保険料を支払った場合も対象です。 国民年金は20歳から加入することになっていますが、実際には20歳で自分の収入がある人ばかりではありません。 こうした場合には、自分が支払ったことが明確であれば家族の社会保険料を控除できます。 サラリーマンと個人事業主・フリーランスとの社会保険料控除の方法は違います。 ただし、給料から天引きされた以外にも社会保険料を支払った人は、サラリーマンでも自分でしなくてはいけないことが2点あります。 また、年の途中で転職をした場合、それ以前の保険料支払い状況を会社は把握していません。そのため、入社前の分を支払った証明書の提出が必要です。 個人事業主・フリーランスの場合には、社会保険料の控除を受けるためには、自分自身で確定申告の際に申告が必要です。 個人事業主は、基本的に社会保険料を自分で支払っているはずです。 国民年金は、20歳になった国民すべてが加入し、保険料を支払わなければいけないもの。 これらの保険料はすべて、支払った本人が控除対象。 厚生年金保険料とは、社会保険料のうち会社勤めをしているサラリーマンなどが納めている保険料のこと。 厚生年金保険の加入者は、厚生年金制度を通じて国民年金にも加入しており、将来は基礎年金と厚生年金を受け取れる仕組みです。 厚生年金保険料の社会保険料控除も、自分自身が天引きされた金額について全額控除されます。 国民健康保険は、企業で加入している健康保険や公務員の入る共済組合、船員保険、後期高齢者医療制度などに入っている人以外が加入する必要のある公的保険です。 社会保険料控除では、国民健康保険料も控除の対象です。 介護保険料もその人の支払った1年分の保険料が社会保険料控除の対象となります。 介護保険料は、年金天引き、窓口や集金、口座振替などの方法で支払います。 労災保険料と雇用保険料の2つの労働保険料も、社会保険料控除の対象です。労災保険については、会社員は会社の全額負担のため、支払い自体がありません。 また、労災保険料も中小企業の役員などでは特別に加入して自分で負担している人は控除対象です。 国民年金基金は、国民年金にプラスできる公的な個人年金です。 後期高齢者医療保険料の納付方法は、特別徴収(年金天引き)と普通徴収(納付書または口座振替)の二種類があります。 年末調整では、自分個人で支払った社会保険料がなければ、個人的には何も行う必要がありません。 「給与所得者の保険料控除申告書」の書面には、「社会保険料控除」の欄があります。 社会保険料控除は、自分で申告しないと受けられません。自分で支払った社会保険料を確認し、控除証明書が必要なものについては書類を集めておいてください。 社会保険料は、未払いのものを納付すれば、その分も申告できます。 自分が支払った社会保険料でも、中には控除の対象にならないものもあります。 ただし、その人が支払っていたとしても、徴収や引落、振替を行った名義人がその人でないと対象外になってしまいます。 自分が社会保険料控除を受けられる範囲がわかったら、「社会保険料控除証明書」を添付する準備をしましょう。 もし紛失してしまった場合でも、再発行が可能。 社会保険料控除を受けるためには、控除証明書の添付とともに確定申告書への記入も必要です。確定申告書の第一表と第二表にそれぞれ「社会保険料控除」の欄があります。 第一表には、社会保険料控除の合計金額を記載し、第二表には社会保険の種類と支払った保険料の金額をそれぞれに書きます。 以下で、具体的な記入欄について解説します。 ①社会保険の種類 ②保険料支払先の名称 ③保険料を負担することになっている人(氏名・あなたとの続柄) ④あなた本年中に⽀払った保険料の金額 ⑤合計(控除額) 社会保険料控除は、自分で支払った全額が控除の対象です。節税を目指すなら、社会保険料控除を受けられるものはすべて申告しましょう。 ただし、支払期限が年内でも実際に支払っていない分や家族のお金から支払った分については対象外となります。

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」

社会保険料控除とは?所得控除の一つ

社会保険料控除とは、数ある所得控除の一つであり、確定申告や年末調整で行うものです。

社会保険料控除をすると、納めるべき税金の算出元になる所得を減らし、節税につながります。

社会保険料控除には、いくつかのルールや適用される範囲が決まっているため、どの部分が適用されるのかしっかりと確認しておきましょう。1年間に払った社会保険料を控除できる

社会保険とは、健康保険、国民年金、厚生年金保険や船員保険のことです。

これらの保険料を支払った場合、その年の確定申告や年末調整で控除でき、所得税や住民税の納税額に反映させられます。

そのため、過去の未納分の保険料を納めた場合も12月31日までに納付した保険料すべてが、今年の控除対象となります。家族の社会保険料も適用可能

親や子の社会保険料を代わりに支払った場合には、支払ったその人が控除されます。

大学生であれば、納付を猶予してもらえる制度を使えますが、猶予の代わりに収入のない子どもに代わって親が支払う方法もあります。

また、配偶者や親の社会保険料を支払うケースもあるでしょう。

納付書での現金払いでは、誰が支払ったかが分からないため、家族の分を支払う際には必ず自分の名義で口座振替やクレジットカード払いにするのが必要です。サラリーマンは年末調整で控除を受けられる

給与所得のサラリーマンは、基本的には給与から天引きされた厚生年金保険料などの社会保険料は事業所で一括して計算し、年末調整で社会保険料控除を受けられます。

そのため、社会保険料の控除を受けるために、自分から何らかのアクションを起こす必要はありません。

まず、20歳を超える子どもなどの家族の国民年金保険料を代わりに払った場合には、その人の分の国民年金保険料の控除証明書を会社に提出します。

加えて、会社から配付された「給与所得者の保険料控除申告書」に控除してほしい社会保険料を記入して提出してください。

以前勤めていた会社からもらった源泉徴収票を提出し、離職期間中に支払った保険料があれば「給与所得者の保険料控除申告書」に記入して、控除証明書とともに提出します。個人事業主は確定申告が必要

所得税の確定申告の際に社会保険料控除の申告を行うことで、所得税と住民税の社会保険料控除が受けられるでしょう。

お勤めしている人でも、国民年金・国民健康保険料を自分で支払っている人は個人事業主と同様の申告が必要です。

そのため、保険料の控除証明書が自分の元に送られてくるので、それを添付して確定申告します。

個人事業主の場合も、家族の社会保険料を支払っている場合には、その分も合わせて確定申告で控除できます。

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」社会保険料控除の対象になる社会保険料の主な種類

社会保険料控除になる社会保険料をすべて紹介します。どの社会保険料が控除の対象になるかを知って、漏れなく控除を受けましょう。

社会保険料控除は全額控除される、節税効果の高い方法です。特に個人事業主や個人で支払った保険料がある人は注意してください。国民年金保険料

家族のうち働いていない子どもや配偶者、親も国民年金に加入し、国民年金保険料の支払いが必要となることがあります。

国民年金保険料は、個人事業主などが個々に納付するもの。年間に支払った金額は日本年金機構から送られてくる控除証明書で分かります。

また、何らかの事情で未納になっていた分を後から納付した場合も、すべて納付した日を基準に社会保険料控除を行えます。厚生年金保険料

毎月の給与から天引きされており、厚生年金保険の適用を受けている会社は天引きした保険料をまとめて納付します。

厚生年金保険料の支払いでは、企業側が負担してくれる金額もあり、国民年金加入者よりも年金額が多くなります。

ただし、当然ですが、会社が負担した部分については控除されません。国民健康保険料

日本では、何かしらの公的保険に入るのが義務です。個人事業主などの組織に所属して働いていない人の多くは、国民健康保険に加入するでしょう。

国民健康保険に加入することの多い個人事業主は、自分で書類を集めて確定申告しますが、この国民健康保険では控除証明書がありません。

そのため、確定申告の際には、書類に年間支払った金額を記入して社会保険料控除を受けます。

納付総額は、自治体から送られてくる納付額通知書や納付済みの領収書で確認できます。介護保険料

生計を一にする親族の介護保険料も対象です。年金天引きになっている場合には、その人以外は申告できません。

天引きの場合には源泉徴収票、口座振替は口座振替通知書が届くので、証明として保管しておいてください。

また、窓口や集金の場合には領収書、ATMでの振込やクレジットカード決済の場合には取引履歴で確認できます。労働保険料

しかし、雇用保険は給与や賞与額に保険料率を乗じて算出された金額が給与から徴収されます。国民年金基金の掛金

国民年金とは違い、加入の義務はありません。この掛け金も国民年金保険料と同様に社会保険料控除の対象です。

個人年金は通常、所得控除される金額に上限がありますが、国民年金基金の掛け金は全額が所得控除の対象です。

控除を受けるためには、国民年金基金連合会から送られる控除証明書を添付して、確定申告しましょう。後期高齢者医療保険料

特別徴収の場合は、社会保険料控除の対象外ですが、普通徴収の場合は、対象となります。

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」年末調整で社会保険料控除を受ける方法

年末調整で行う社会保険料控除は、確定申告よりも簡単です。しかし、提出が必要な書類と記載すべき点は押さえておく必要があります。

個人で支払った社会保険料がある場合には、その控除証明書を添えて「給与所得者の保険料控除申告書」の提出が必要です。

社会保険の種類と保険料支払い先の名称、保険料を負担することになっている人、金額を書きます。

最後に社会保険料の金額を記載すれば完了です。

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」確定申告で社会保険料控除を受ける方法・流れと注意点

確定申告で社会保険料控除を受ける際には、いくつかの注意点もあります。

年末調整で行うよりも自分でしなければならないことが多いため、あらかじめ方法や手続き過程ごとの注意点を知っておきましょう。

確認が必要なのは、確定申告で納税している個人事業主・フリーランスや、会社で年末調整してもらえなかったサラリーマンなどです。1.社会保険料を確認する

しかし、反対に年内が期限だったとしても支払っていない社会保険料については、その年中に支払った社会保険料としては扱われません。

社会保険料控除は、その年に支払ったか否かで控除対象が決まります。2.控除の対象となる範囲とならない範囲を確認する

基本的には、本人または本人と生計を一にする配偶者その他の親族が負担すべき保険料または掛金も、自分で払っていれば控除対象です。

基本的に、社会保険料控除は家族の分でも、実際に支払った人が控除を受けることになっています。

例えば、本人と同居する母親の年金から社会保険料が特別徴収されている場合、補填などをしていても、その人本人は控除対象にはなりません。3.控除証明書を用意する

控除証明書は、発行元から自宅に直接送付されるので、確定申告の時期まで保管しておくことが必要です。

例えば、日本年金機構ではインターネットの「ねんきんネット」、もしくはねんきん加入者ダイヤル、年金事務所などで発行を依頼できます。確定申告書の第一表、第二表に記載

その年に厚生年金保険料の支払いもあった場合には、源泉徴収票の社会保険料の金額も加えられます。

その場合には、社会保険料の種類の欄には「源泉徴収票のとおり」と書いてください。

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」社会保険料控除申告書の書き方

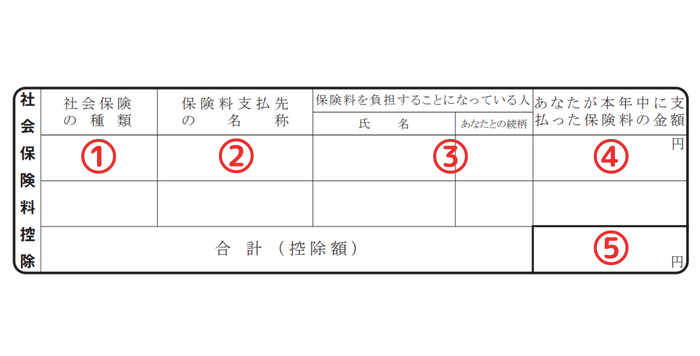

出典:国税庁「令和5年分 給与所得者の保険料控除申告書」

「給与所得者の保険料控除申告書」に社会保険料控除の申告欄があります。こちらに給与から天引きされた保険料以外の、自分で支払った保険料について記入をします。

支払った社会保険の種類を記入します。

社会保険料を支払った法人名や機関名を記入します。

社会保険の対象者と、その続柄を記入します。

控除証明書等に記載されている、本年中の保険料の支払い合計額を記入します。

本年中に支払ったすべての保険料を合計額を記入します。

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」

【完全無料】令和7年分の確定申告がわかる!「確定申告ガイド」まとめ・確定申告や年末調整のために社会保険料控除について理解しよう

家族の分や過去の未払い分まで、支払った分だけ全額控除できるのが魅力です。

家族の分は引き落としや支払ったカードの名義に注意してください。