会社員と個人事業主で社会保険はどう違う?

会社員と個人事業主の社会保険の違い、従業員を雇う場合に加入する社会保険とは

会社員が健康保険となり、厚生年金保険に加入するのに対して、個人事業主の場合には、国民健康保険が適用され、国民年金に加入します。

各制度で保険や年金の内容が異なるため、会社員から個人事業主になる時には事前に確認が必要です。

さらに、従業員を雇う場合には従業員が加入する社会保険料が、従業員を5人以上雇用した場合は健康保険と厚生年金の支払いが発生するなど、様々な決まりがあります。

この記事では、事業に関係する社会保険の知識を解説します。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

会社員と個人事業主で社会保険が変わる

社会保険は、病気・ケガ・障がい・介護・失業など、様々な原因で働けなくなった時に備える保険制度です。

国や自治体のほか、雇用主も一体となって支えてくれる制度です。

会社員であった人が個人事業主になる場合、社会保険も変わります。

これまで会社員の立場だった人ならば、社会保険がどのように変わるのかをイメージできない人もいるかもしれません。

ここでは、会社員が個人事業主になる時に、どのような影響を受けるのかを紹介します。

項目ごとに説明しているので、確認してください。

健康保険

| 健康保険の違い | |

| 会社員 | ・健康保険 ・医療費負担は3割 ・一定期間の給与などに応じて保険料が算出される ・扶養人数に関わらず保険料が決定される |

| 個人事業主 | ・国民健康保険 ・医療費負担は3割 ・前年の所得に応じて保険料が算出される ・対象となる扶養者も保険料が徴収される |

私たちやその家族が、病気やケガをした時にかかる医療費の一部を公的な機関が負担する制度を公的医療保険といいます。

日本では国民皆保険ですべての人が何らかの公的医療保険に加入しており、例えば、就学期や就労期は医療費が1万円かかったとしても、自己負担の3割のみが請求されます。

民間企業に勤めている人とその家族は健康保険組合や協会けんぽに加入、公務員や教職員、その家族は共済組合に加入する仕組みです。

一方で、自営業や個人事業主は国民健康保険に加入します。

健康保険と国民健康保険の違い

健康保険に加入する会社員は、会社と折半で毎月の保険料を納付し、一方で、個人事業主の場合には、市区町村が運営する国民健康保険に加入します。

健康保険は、毎月の給与などの金額から保険料が算出され、国民健康保険の場合は、前年の世帯の所得で保険料が算出されます。

起業した場合には、会社員だった時の前年の所得をベースに保険料が計算される仕組みです。

そのため、安定して利益が出ていない間は、保険料の負担が大きいと感じることがあるかもしれません。

加えて、健康保険の場合には要件を満たした扶養家族がいる時には、扶養人数に関わらず金額が決定しています。

一方で、国民健康保険の場合には、原則扶養されている人それぞれの保険料が計算されて世帯主から徴収されます。

会社員から個人事業主になる際に、国民健康保険に加入手続きをしていない人もいるかもしれません。

しかし、健康保険に加入していない場合には、手続きをしていなくても自動的に国民健康保険に加入している扱いになります。

ただし、市役所や役場で加入の手続きをしていないと、国民健康保険証を発行してもらえません。

病気やケガはいつ起こるかは予測できないため、会社員を退職した場合には、速やかに手続きするようにおすすめします。

年金

| 年金の違い | |

| 会社員 | ・厚生年金保険 ・毎月納める保険料は会社と折半する ・納付額は割高になりがち ・受給額が大きい |

| 個人事業主 | ・国民年金保険 ・保険料は全額自己負担 ・納付額は少ないが受給額も少ない |

年金保険は、一定期間にわたって掛け金を支払うことで、退職後や病気、ケガで働けなくなった場合に保証される制度です。

日本国内では、満20歳(20歳の誕生月)から満60歳になるまで(59歳11カ月まで)の40年間支払います。

年金保険には種類があり、給与所得者であるサラリーマンや公務員が加入しているのが厚生年金で、自営業や個人事業主が加入しているのが国民年金です。

厚生年金は、国民全員が加入しなければならない国民年金を土台としている制度で、厚生年金は国民年金にプラスとなる2階建て部分です。

そのため、厚生年金と国民年金の両方を支払うことによって、最終的に受けられる金額にも違いがあります。

厚生年金と国民年金の違い

厚生年金は一般的に「2階建て部分の年金」と呼ばれます。

厚生年金保険料として徴収されているのは、国民年金保険料の部分と、厚生年金保険料の部分の両方です。

さらに、会社と折半で支払う点も厚生年金の特徴です。

会社員や公務員のように、厚生年金や共済に加入している人は第2号被保険者と呼ばれます。

第2号被保険者の配偶者が扶養の要件に該当する場合には、国民年金の第3号被保険者になるため、保険料の納付は不要です。

国民年金の場合には、保険料の全額を自己負担で納めます。

配偶者がいる場合には、配偶者の分も保険料を納付しなければいけません。

そのため、個人事業主となると会社員の時よりも年金保険料の負担が大きくなってしまうことがあります。

介護保険

介護保険制度は、高齢化の進展にともない、増大する介護ニーズに対応して生まれました。

核家族化の進行と介護する家族の高齢化を受けて、高齢者の介護を社会全体で支える仕組みが介護保険制度です。

原則として、40歳以上の人すべてが介護保険料を毎月支払う仕組みで、これは会社員でも個人事業主でも変わりはありません。

介護保険料は、年齢によって負担が異なります。40歳以上で65歳未満の人は、40歳以上の世帯員全員分の介護保険料を支払います。

65歳以上で年金を受給している場合には、年金から差し引かれる形で介護保険料が支払われる仕組みです。

年金を受給していない場合には、納付書や口座振替などを使って自分で支払わなければいけません。

雇用保険・労災保険

雇用保険は、生活および雇用の安定と就職促進のために雇用されている、労働者を保護するための社会保険制度です。

労働者が失業した時に、急に収入がなくなれば生活に困窮し、再就職も困難になります。

そこで、再就職や生活安定を支援するために失業給付金の支給を行っています。

事業主は、雇用する労働者の1週間の所定労働時間が20時間以上で、31日以上は雇用が継続する見込みである場合には雇用保険に加入する必要があります。

しかし、個人事業主は対象外なので、雇用保険に加入することはできません。

労災保険は、労働者災害補償保険の略称です。

労働者が業務中や通勤中にケガをしてしまったり障がいが残ったりした場合に、労働者を支援するために生まれました。

労災保険は、労働者本人だけでなく家族の生活をサポートすることも目的であり、会社に雇用されて働く労働者を対象にした制度のため、個人事業主は原則として加入できません。

つまり、個人事業主は、業務中の災害やケガがあっても、労災保険で補償が受けられないことを意味します。

そのため、万が一に備えて民間の医療保険を利用するなど、自分でリスクを軽減するための対策を講じることが必要です。

会社員から個人事業主になる時に気をつけたい社会保険

会社員から個人事業主になることで、社会保険は大きく変わります。

保険が変わると、自己負担になった社会保険料が生活の負担になる場合もあります。

会社員ではなくなることによって保険料負担や受けられる制度が変わるため、あらかじめ調べておくことが大切です。

社会保険の切り替え手続きが必要

会社員から個人事業主になる時には、社会保険を切り替える手続きが必要です。

居住している市区町村役場で手続きを行い、退職した翌日から14日以内と定められています。

国民健康保険や国民年金の手続きをすると毎月の保険料の支払いがスタートし、納付は口座振替のほか、金融機関やコンビニ窓口での現金納付が可能です。

家族の社会保険料の負担がある

会社員から個人事業主になることによって、家族の社会保険の扱いも変わります。

会社員であれば、家族の年収が一定以下であればその家族を扶養に入れられますが、個人事業主になると家族それぞれの社会保険料を支払わなければいけません。

今まで保険料を支払ってこなかった家族の保険料が発生し、社会保険負担が大きくなって、所得を圧迫することもあります。

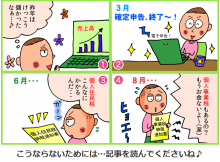

確定申告をしなければならない

個人事業主で一定以上の所得がある場合には、必ず確定申告を行ってください。

確定申告とは、一年間の所得から納税すべき金額を確定するための手続きです。

会社員や公務員であれば、給料から源泉徴収されて会社でまとめて納税手続きを行う仕組みがあり、天引きされている社会保険料も年末調整で社会保険料控除が適用されます。

会社員の時に確定申告をしたことがなかった人も多いかもしれませんが、個人事業主は、正しく確定申告を行っていないと税務署からの税務調査を受けることもあります。

正しく確定申告していないと、追徴課税といったペナルティを課される場合もあるので注意してください。

また、個人事業主は確定申告しなければ社会保険料控除を受けられません。

社会保険料控除の対象となるのは、自分の保険料だけではありません。

支払った家族の保険料も控除されるので、申告を忘れないようにします。

個人事業主は1月から12月分の所得を取りまとめて、翌年の3月15日までに確定申告を行います。

確定申告は自宅からでも、国税電子申告・納税システムの「e-Tax(イータックス)」でも手続き可能です。

今まで確定申告を行ったことがない場合、面倒に感じるかもしれません。

経費や領収書の取りまとめは件数が多くなると煩雑さと作業量が増すため、確定申告に向けてコツコツと準備を進めておくことをおすすめします。

節税が重要

個人事業主になると、所得の種類も変わります。

会社員が得る所得は給与所得となり、給与所得控除を差し引いて課税所得を計算します。

一方で、個人事業主が得る所得は事業所得です。

事業所得は、給与所得控除は適用されません。

収入から自分で計算した必要経費を差し引いて事業所得を計算します。

給与所得控除が収入金額によって一律に定められているのに対して、個人事業主の必要金額は決まっていません。

つまり、必要経費の額によってかかる所得税の額も変わります。

自分で正しく計算しなければ、所得が大きくなって税額も増大します。

事業所得で控除を受けるためには、青色申告特別控除も利用してください。

青色申告を行うためには、事前に青色申告承認申請書を税務署に提出する必要があります。

必要な補償は民間の保険でまかなう

個人事業主は、労災保険や雇用保険の加入ができません。

そのため、ケガや病気で働けなくなった時に補償が受けられず、働けないままで収入が得られないことがあります。

社会保険だけのサポートでは不十分な場合には、民間の保険にも加入を検討すると良いでしょう。

医療保険や生命保険に加入していれば、ケガや病気になった場合や入院した場合のリスクにもある程度対応できます。

保険の種類によっては、年間の支払い保険料に対して控除が受けられます。

必要な補償に合わせて民間の保険を検討してみてください。

個人事業主として従業員を雇う時には社会保険の手続きも忘れずに

個人事業主は、個人事業主本人の社会保険のほかに雇用する従業員の社会保険についても考える必要があります。

従業員を雇用する時に必要な社会保険の手続きについて、以下にまとめました。

労災保険

労災保険は、アルバイトやパートで働く従業員も加入しますが、労災保険料は全額事業主が負担します。

負担が増えることを好まない事業主もいるかもしれませんが、労災保険に加入すれば、保険料を支払うだけで従業員の通勤中や勤務中のケガや疾病を補償できます。

労災保険に加入するには、従業員を雇用した日から10日以内に労働基準監督署か公共職業安定所に保険関係成立届を提出してください。

雇用保険

雇用保険は、労働者の1週間の所定労働時間が20時間以上で、31日以上は雇用が継続される見込みの従業員を1名以上雇用する場合に加入が必要になります。

雇用保険は、個人事業主が一部負担する仕組みです。

保険関係成立届を労働基準監督署に提出して、その後ハローワークで手続きを行います。

従業員が勤務日数を減らす場合など、雇用保険の対象から外れる場合には資格喪失手続きを行ってください。

健康保険

個人事業主の場合、常時雇用する従業員が5名未満であれば健康保険の加入は任意です。

適用事業で5名以上の従業員を雇用している場合には、健康保険に加入しなければいけません。

適用外の事業所でも従業員が5名以上で、従業員の2分の1以上の同意があった場合には加入できます。

健康保険と厚生年金はともに労使折半です。

しかし、健康保険にすることで保障が充実するほか、家族を扶養に入れられるため従業員にとっても働きやすくなります。

従業員の定着、人材の確保面でも有利に働くことは多くあります。

厚生年金保険

個人事業主は原則として国民年金保険に加入しますが、常時雇用する従業員が5名以上いる場合には、厚生年金に加入します。

5名に満たない場合でも、任意適用申請を行うと厚生年金に加入でき、事業主は厚生年金の保険料を半分負担する仕組みです。

まとめ

個人事業主は、国民健康保険の適用となり、国民年金に加入することになります。

さらに、個人事業主が従業員を雇った場合には、社会保険料の支払いが求められるため、忘れずに手続きを行ってください。

社会保険料は自分のリスクマネジメントであるとともに、家族や従業員のためのものでもあります。

個人事業主となった場合には、自分だけでなく家族や従業員のことも考えて手続きを適切にできるよう、社会保険や年金制度の知識をつけておきましょう。

(編集:創業手帳編集部)